UTILIDADES CONTABLES Y FISCALES (III) Utilidades fiscales no

Anuncio

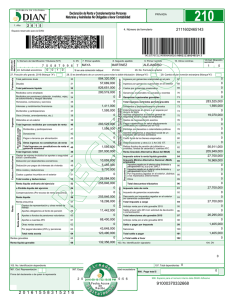

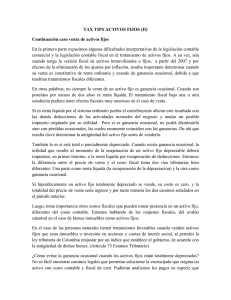

UTILIDADES CONTABLES Y FISCALES (III) Utilidades fiscales no gravadas en cabeza de los socios o accionistas Para efectos fiscales hemos resaltado que los conceptos de ganancias ocasionales y rentas líquidas tienen sistema de depuración diferente y no se pueden conjugar unos y otros en los casos de pérdidas (ocasionales u ordinarias). También se observó el retraso que tiene el artículo 49 del Estatuto Tributario al no considerar las ganancias ocasionales como concepto que puede ser distribuido a los socios en calidad de no gravadas, cuando la sociedad ha tributado sobre el mismo. El Decreto 4980 de 2007, modificó el artículo 49 del E.T., de la siguiente manera: “al resultado de la sumatoria de la renta líquida y la ganancia ocasional gravables, se resta el resultado que se obtenga de sumar el impuesto básico de renta y el impuesto de ganancias ocasionales liquidados por el mismo año gravable.”. Es decir, incorporó en el algoritmo de manera separada los dos resultados fiscales sobre los cuales se tributa: 1- Renta líquida y 2Ganancia ocasional. De las utilidades contables, habrá que separar los conceptos que estén involucrados dentro del total en calidad de ganancias (pérdidas) ocasionales. Normalmente se registran en los “no operacionales” de las cuentas de resultados. Aunque no se trata de una conciliación fiscal, en sentido estricto, lo que se pretende es determinar la importancia relativa que tienen las partidas “ocasionales”, y su incidencia en la distribución de dividendos no gravados en cabeza de los accionistas. En la planeación fiscal del año 2007 y siguientes, pensemos ya en el 2008, los conceptos que generan ganancias (pérdidas) ocasionales, se deben anticipar en lo posible, debido a que sus efectos en la tributación son directos y en algunos casos pueden ocasionar ganancias ocasionales exentas, sobre las cuales finalmente irían a tributar son los socios cuando reciben estas utilidades como dividendos. Ganancias ocasionales y rentas líquidas Un caso que suele presentarse con una frecuencia muy alta en los obligados a llevar contabilidad, es la de venta de activos depreciados. “La utilidad que resulte al momento de la enajenación de un activo fijo depreciable deberá imputarse, en primer término, a la renta líquida por recuperación de deducciones.” (Artículo 196 del Estatuto Tributario). La utilidad en la venta de ciertos bienes, se configura como ganancia ocasional si se cumplen los siguientes requisitos: a) Que haya una enajenación; b) Que dicha enajenación produzca utilidad; c) Que el objeto de la enajenación sea un activo fijo, y d) Que haya sido poseído por el contribuyente por dos años o más. Si no se cumplen los requisitos c) y d) la utilidad obtenida constituye renta líquida. (DIN, Conc. Unificado 1/82). Ahora bien, como se observa en la Tabla 2, en los ejemplos hipotéticos del caso 3, coexisten en una misma operación renta líquida por $ 110 millones y ganancia ocasional por $ 80 millones. Del total de la utilidad fiscal por $ 190 millones, una partida pasa al sistema ordinario del artículo 26 del Estatuto Tributario como renta líquida y la otra al sistema de ganancias ocasionales del artículo 299 del Estatuto Ibidem. Tabla 2. Venta de activos depreciados Inmueble Costo mas ajustes Depreciación Libros Caso 1 150.000.000 110.000.000 40.000.000 Caso 2 150.000.000 110.000.000 40.000.000 Caso 3 150.000.000 110.000.000 40.000.000 Avalúo catastral 70.000.000 70.000.000 70.000.000 Precio venta 90.000.000 110.000.000 260.000.000 Utilidad fiscal Renta líquida Art. 196 E.T. Ganancia ocasional 20.000.000 20.000.000 - 40.000.000 40.000.000 - 190.000.000 110.000.000 80.000.000 Utilidad contable 50.000.000 70.000.000 220.000.000 En términos de negocios, cada transacción con activos depreciados o amortizados, potencialmente tendríamos bases gravables, bien como renta líquida o bien como ganancia ocasional. Las estrategias tributarias en estos casos, para controlar la imposición, podrían incluir alternativas que no constituyan venta directa de los bienes, tales como escisiones, fusiones, incluso los pagos en especie. Cordialmente, GABRIEL VASQUEZ TRISTANCHO Columnista Vanguardia Liberal Socio impuestos Baker Tilly Colombia E-mail: [email protected] Bucaramanga, 3 de Marzo de 2008