urbi2t05

Anuncio

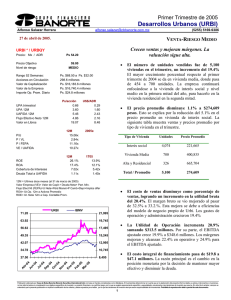

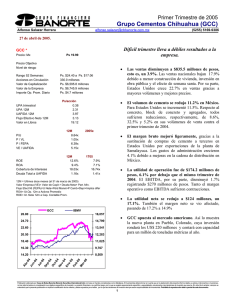

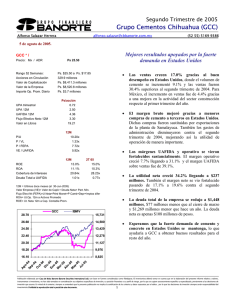

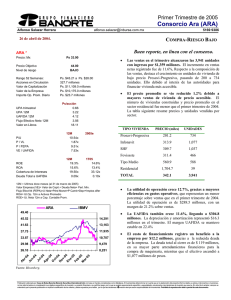

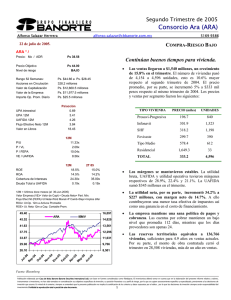

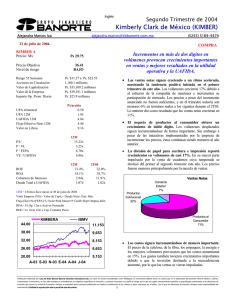

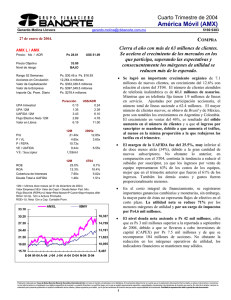

Segundo Trimestre de 2005 Desarrollos Urbanos (URBI) Alfonso Salazar Herrera [email protected] 26 de julio de 2005. VENTA-RIESGO MEDIO Buenos resultados pero la valuación nos parece elevada. URBI * / URBQY Precio: Mx / ADR Ps 63.30 Precio Objetivo Ps 59.00 Nivel de riesgo MEDIO Rango 52 Semanas: US$ 5.85 • Las ventas totales registraron un incremento de 18.8% a $2,050 millones Las unidades vendidas crecieron 11.8% y llegaron a 6,299. El mayor crecimiento se da en vivienda media baja, que pasa de 483 a 1,074 viviendas. La vivienda de interés social se mantiene prácticamente sin cambios, mientras la vivienda media alta y residencial crece 9% a 828 unidades. Sigue el enfoque en vivienda de interés social y media baja para aprovechar el creciente mercado de hipotecas en el segmento. Se espera dar mayor apoyo a la vivienda alta en la segunda mitad del año. • El precio promedio fue de $325,344 mil pesos. Menores precios en interés social y media baja fueron compensados por incrementos en vivienda media alta y residencial, creciendo en promedio 6.2% Ps. $68.50 a Ps. $32.50 Acciones en Circulación 298.6 millones Valor de Capitalización Ps. $18,900.7 millones Valor de la Empresa Ps. $19,209.7 millones Importe Op. Prom. Diario Ps. $19.8 millones Ps/acción US$/ADR UPA trimestral 1.01 0.09 UPA 12M 4.03 0.38 UAFIDA 12M 5.84 0.55 Flujo Efectivo Neto 12M 5.11 0.48 20.08 1.88 Valor en Libros 12M P/U 15.69x P / VL 3.15x P / FEPA 12.39x VE / UAFIDA 11.01x 12M 2T 05 ROE 20.1% 20.0% ROA 15.8% 18.9% Cobertura de Intereses 7.02x 6.99x Deuda Total a UAFIDA 1.00x 0.84x 12M = Ultimos doce meses (al 30-Jun-2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 71.20 (5255) 5169-9386 URBI IBMV 18,198 16,524 58.10 14,850 51.55 13,176 45.00 11,502 38.45 9,828 31.90 8,154 • Ju l-0 Se 4 p04 O ct -0 N 4 ov -0 En 4 e0 Fe 5 b0 A 5 br -0 M 5 ay -0 Ju 5 n05 64.65 Tipo de Vivienda Unidades Precio Promedio Interés social 4,397 229,111 Vivienda Media 1,074 431,462 Alta y Residencial 828 698,337 Total / Promedio 6,299 325,344 La UAFIDA del trimestre fue $520 millones, creciendo 28%. Se obtuvo una mejora de 80 pb en el margen bruto que alcanzó 33.6%. Esto gracias a eficiencias por el modelo de negocio propio de Urbi. Los gastos de operación crecieron 5.4% a $178 millones, mejorando así el margen operativo en el trimestre. Considerando los intereses capitalizables, la UAFIDA del trimestre fue $542.6 millones. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Desarrollos Urbanos (URBI) Alfonso Salazar Herrera [email protected] 26 de julio de 2005. • La utilidad neta se incrementa 18.4%, sumando $300 millones para el segundo trimestre. El margen neto se mantiene en 14.7%. La utilidad por acción fue $1.00 • La reserva territorial al segundo trimestre es de 151,541 viviendas. De ellas, 142,784 corresponden a interés social y medio bajo y 8,757 para vivienda media alta y residencial. Del total de reservas, las mayores concentraciones se dan en Baja California y el área Metropolitana de Ciudad de México. Estimamos que, con un crecimiento promedio en venta de unidades del 15%, las reservas son suficientes para 4.5 años de producción El nivel de obra contratada actual es por 27,809 viviendas. • La perspectiva es positiva, aunque la valuación se mantiene alta. Consideramos que URBI mantendrá buenos crecimientos y mejoras operativas, gracias a su esquema de negocio y el potencial del sector vivienda en México. No obstante, pensamos que la valuación a niveles de 11.0x Valor Empresa a EBITDA resulta elevada. Revisaremos nuestro precio objetivo para incorporar los últimos resultados de la empresa. ESTADO DE RESULTADOS (millones de pesos al 30- Jun- 2005 ) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 3,450 1,152 329 844 823 113 138 24 13 1 -2 712 214 0 0 0 498 6m04 2,912 951 295 676 656 75 119 15 14 -32 -7 587 182 0 0 0 405 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 33.4% 24.5% 23.9% 14.4% 32.7% 23.2% 22.5% 13.9% 138 381 59 114.5% 109 417 71 118.3% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 18.5% 21.1% 11.4% 24.9% 25.5% 50.2% 15.9% 59.4% -3.7% -104.2% -64.9% 21.4% 17.8% 23.0% 2T05 2,050 688 178 520 510 66 76 10 3 5 2 442 142 0 0 0 300 33.6% 25.4% 24.9% 14.6% 2T04 var.% 1,725 18.8% 565 21.7% 169 5.4% 406 27.9% 396 28.6% 56 18.9% 60 26.7% 12 -20.0% 9 -70.8% 4 30.1% -5 -136.7% 346 27.7% 92 53.6% 0 0 0 254 18.3% 32.8% 23.6% 23.0% 14.7% BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 10,805 10,324 9,586 1,440 1,253 1,539 8,966 8,680 7,681 56 64 65 327 317 293 0 0 0 15 11 9 4,809 4,629 4,735 165 162 842 1,021 902 1,055 1,585 1,648 885 2,039 1,917 1,953 5,996 5,695 4,852 0 0 0 (5255) 5169-9386 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 8.8x 9.4% 4.6% 5.2% 80.2% 9.3x 8.9% 4.0% 9.8% 81.3% 4.9x 48.8% 6.0% 3.9% 97.6% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de 2 inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento.