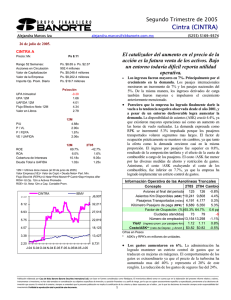

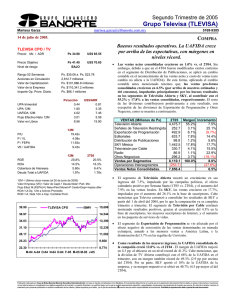

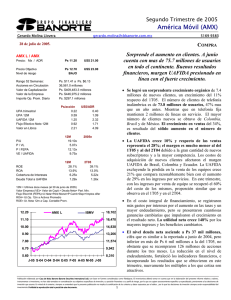

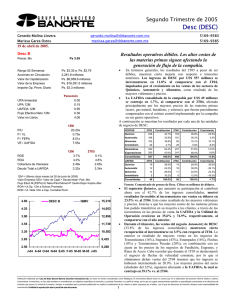

gissa2t05

Anuncio

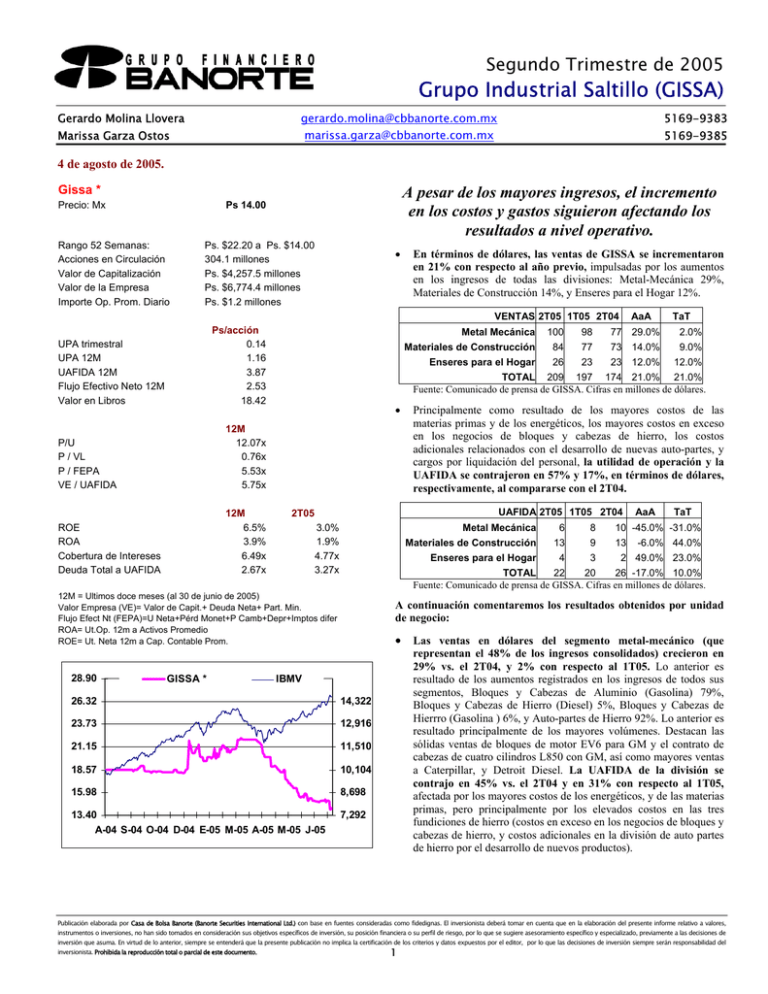

Segundo Trimestre de 2005 Grupo Industrial Saltillo (GISSA) Gerardo Molina Llovera [email protected] 5169-9383 [email protected] 5169-9385 Marissa Garza Ostos 4 de agosto de 2005. Gissa * Precio: Mx A pesar de los mayores ingresos, el incremento en los costos y gastos siguieron afectando los resultados a nivel operativo. Ps 14.00 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $22.20 a Ps. $14.00 304.1 millones Ps. $4,257.5 millones Ps. $6,774.4 millones Ps. $1.2 millones • En términos de dólares, las ventas de GISSA se incrementaron en 21% con respecto al año previo, impulsadas por los aumentos en los ingresos de todas las divisiones: Metal-Mecánica 29%, Materiales de Construcción 14%, y Enseres para el Hogar 12%. VENTAS 2T05 1T05 2T04 Ps/acción 0.14 1.16 3.87 2.53 18.42 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros P/U P / VL P / FEPA VE / UAFIDA 12M 12.07x 0.76x 5.53x 5.75x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 6.5% 3.9% 6.49x 2.67x GISSA * TaT 100 98 77 29.0% Materiales de Construcción 84 77 73 14.0% 2.0% 9.0% Enseres para el Hogar 26 23 23 12.0% 12.0% TOTAL 209 197 174 21.0% 21.0% Fuente: Comunicado de prensa de GISSA. Cifras en millones de dólares. • Principalmente como resultado de los mayores costos de las materias primas y de los energéticos, los mayores costos en exceso en los negocios de bloques y cabezas de hierro, los costos adicionales relacionados con el desarrollo de nuevas auto-partes, y cargos por liquidación del personal, la utilidad de operación y la UAFIDA se contrajeron en 57% y 17%, en términos de dólares, respectivamente, al compararse con el 2T04. UAFIDA 2T05 1T05 2T04 2T05 3.0% 1.9% 4.77x 3.27x AaA TaT Metal Mecánica 6 8 10 -45.0% -31.0% Materiales de Construcción 13 9 13 Enseres para el Hogar 4 3 -6.0% 44.0% 2 49.0% 23.0% TOTAL 22 20 26 -17.0% 10.0% Fuente: Comunicado de prensa de GISSA. Cifras en millones de dólares. 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 28.90 AaA Metal Mecánica A continuación comentaremos los resultados obtenidos por unidad de negocio: • Las ventas en dólares del segmento metal-mecánico (que representan el 48% de los ingresos consolidados) crecieron en 29% vs. el 2T04, y 2% con respecto al 1T05. Lo anterior es resultado de los aumentos registrados en los ingresos de todos sus segmentos, Bloques y Cabezas de Aluminio (Gasolina) 79%, Bloques y Cabezas de Hierro (Diesel) 5%, Bloques y Cabezas de Hierrro (Gasolina ) 6%, y Auto-partes de Hierro 92%. Lo anterior es resultado principalmente de los mayores volúmenes. Destacan las sólidas ventas de bloques de motor EV6 para GM y el contrato de cabezas de cuatro cilindros L850 con GM, así como mayores ventas a Caterpillar, y Detroit Diesel. La UAFIDA de la división se contrajo en 45% vs. el 2T04 y en 31% con respecto al 1T05, afectada por los mayores costos de los energéticos, y de las materias primas, pero principalmente por los elevados costos en las tres fundiciones de hierro (costos en exceso en los negocios de bloques y cabezas de hierro, y costos adicionales en la división de auto partes de hierro por el desarrollo de nuevos productos). IBMV 26.32 14,322 23.73 12,916 21.15 11,510 18.57 10,104 15.98 8,698 13.40 A-04 S-04 O-04 D-04 E-05 M-05 A-05 M-05 J-05 7,292 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Grupo Industrial Saltillo (GISSA) Gerardo Molina Llovera Marissa Garza Ostos [email protected] 5169-9383 [email protected] 5169-9385 4 de agosto de 2005. • En la división de materiales de construcción (40% de los ESTADO DE RESULTADOS ingresos totales), las ventas se incrementaron en 14% vs. el 2T04, y en 9% con respecto al 1T05. Lo anterior es resultado de los mayores ingresos en los segmentos de recubrimientos y muebles para baño, que se vieron parcialmente compensados con la disminución en las ventas de calentadores de agua, dada la mayor competencia. Los mayores precios del acero y de los energéticos, en conjunción con un cargo único por Ps 8.5 millones relacionado con liquidación de personal por una reestructura organizacional en el negocio de calentadores de agua, aunado a los menores ingresos de esta división, provocaron que la UAFIDA se contrajera en 6% en términos de dólares, con respecto al año anterior. • En la división de Enseres para el Hogar (12% de las ventas consolidadas) las ventas se contrajeron en 12% con respecto al 2T04 y 1T05, respectivamente, en términos de dólares. Lo anterior se explica por el aumento del 8% implementado en los precios tanto en la división de enseres para cocina como de mesa. Se registraron mayores volúmenes de enseres de mesa, sin embargo la competencia afectó los volúmenes de enseres de cocina. Por su parte, la UAFIDA creció 49% en dólares, con respecto al 2T04, gracias a las mayores ventas y al impacto positivo del programa de reducción de costos implementado por la compañía. • En el CIF se registró un beneficio por Ps 39 millones, que compara favorablemente con la pérdida del año anterior. Este resultado se deriva principalmente de las ganancias cambiarias registradas por Ps 76 millones tras la apreciación del Peso frente al dólar (Ps 17 millones ) y de la ganancia “virtual” (Ps 59 millones) obtenida a través de los contratos en swaps realizados en marzo, por medio de los cuales se intercambió deuda denominada en pesos a dólares, a través de la emisión de Certificados Bursátiles. De esta forma, la utilidad neta de la compañía se incrementó de manera importante al ubicarse en Ps 41 millones. • El balance de la compañía es sólido, con una razón de Deuda Total a UAFIDA 12M de 2.3x, y una cobertura de intereses 12M de 6.5x. La deuda neta permaneció prácticamente al mismo nivel del 1T05 en Ps 2,043 millones. • Durante el trimestre la compañía realizó inversiones de capital (CAPEX) por un total de US$ 20 millones. De éstos, US$ 3 millones fueron invertidos en el nuevo proyecto con GM y US$ 10 millones en la nueva planta de recubrimientos en San Luis Potosí. • Actualmente la compañía se encuentra enfocada en tratar de darle la vuelta a sus resultados, especialmente en el negocio Metal Mecánico. En ese sentido, GISSA ha realizado una reestructura organizacional importante, particularmente en las tres fundiciones de hierro, con un nuevo equipo de directivos, quienes se enfocarán en el fortalecimiento de la disciplina de los procesos para mejorar la producción. La empresa espera que para lo que resta del 2005 se recuperen los resultados operativos en el segmento de Materiales de Construcción, a través de una mayor capacidad de utilización en el segmento de recubrimientos, y un buen desempeño en la división de muebles para baño que permita compensar los débiles resultados en calentadores de agua. Habrá que esperar a ver que tan efectiva es la nueva estrategia de la compañía en reducir los altos costos y gastos que han venido mermando los resultaos en los últimos trimestres. (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 4,511 703 608 464 95 -2 100 51 -50 -1 -16 112 37 4 0 46 33 6m04 4,035 722 443 618 279 78 73 34 60 -21 23 178 66 4 0 13 102 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 15.6% 10.3% 2.1% 0.7% 17.9% 15.3% 6.9% 2.5% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 84 45 53 29.7% 97 51 49 28.0% var.% 11.8% -2.6% 37.3% -24.8% -66.1% #N/A 37.7% 49.1% #N/A -95.5% #N/A -37.2% -44.4% 22.5% #N/A 248.3% -67.6% 2T05 2,294 363 307 240 56 -39 56 25 -76 6 4 91 29 3 0 23 41 2T04 2,062 322 180 312 142 110 41 12 83 -1 21 10 4 2 0 1 8 15.8% 10.5% 2.4% 1.8% 15.6% 15.1% 6.9% 0.4% var.% 11.3% 12.7% 70.5% -23.0% -60.6% #N/A 35.5% 107.2% #N/A #N/A -78.9% 772.0% 653.7% 30.6% #N/A #N/A 416.1% BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 11,664 12,132 11,524 1,097 1,174 829 3,314 3,494 3,333 85 64 68 6,398 6,594 6,508 639 645 694 131 160 93 5,590 5,917 5,832 224 288 575 1,729 1,841 1,905 2,915 2,943 2,563 721 845 789 6,075 6,215 5,692 474 474 412 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2.3x 7.1% 30.0% 33.6% 92.0% 2.2x 1.7x 8.9% 18.3% 29.8% 25.2% 33.1% 40.6% 95.2% 102.5% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2