gap2t06

Anuncio

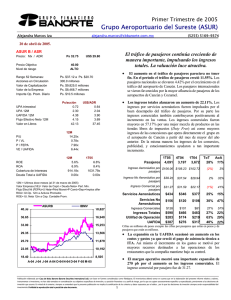

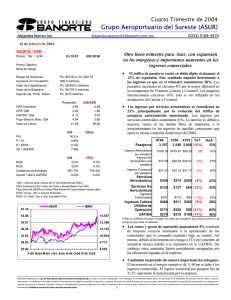

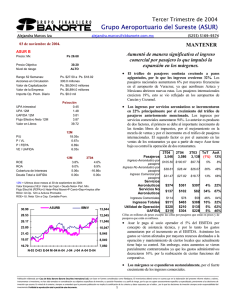

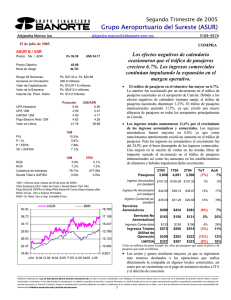

Gpo. Aeroportuario Pacífico (GAP) Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 31.99 Máximo 12 meses: Ps 42.10 Mínimo 12 meses: Ps 21.32 Precio 24/02/2006: Ps 28.58 Dividendo últimos 12M: Ps 1.29 [email protected] 11.93% aná[email protected] Rendimiento: 26 de julio de 2006 Alejandra Marcos Iza Reporte mixto. Buen crecimiento en los ingresos, pero los mayores costos y gastos ocasionaron resultados operativos débiles. El tráfico de pasajeros aumentó 9.2%, principalmente por el tráfico de pasajeros internacionales. Eventos extraordinarios, afectan los pasajeros domésticos. La falta de operación de Aerocalifornia afecta el crecimiento en varios aeropuertos. Los costos y gastos aumentaron en mayor proporción que los ingresos provocando la disminución en el margen operativo de 330 pb. Lo anterior debido a mayores recursos destinados a sueldos y salarios, cuotas de mantenimiento y pago de concesión, entre otros. Con los resultados incorporados el múltiplo VE/UAFIDA se ubicó en 8x. Creemos que la perspectiva es positiva, sin embargo no estimamos expansión en el múltiplo, consideramos que la valuación es justa. Los ingresos aumentaron 9.2%. El incremento se debe básicamente a un mayor número de pasajeros. Los pasajeros nacionales aumentaron apenas un 2%. Como mencionábamos existieron tanto efectos positivos como negativos que a la postre afectaron el tráfico de pasajeros nacional. Por un lado tenemos el efecto positivo de semana santa que se celebró en el mes de abril que motiva el tráfico. Sin embargo la aerolínea Aerocalifornia dejó de operar en el mismo mes y mantenía varias rutas exclusivas en algunos de los aeropuertos operados por la empresa. Por su parte el tráfico de pasajeros internacional mostró un fuerte crecimiento del 14%. Así mismo tenemos otros factores que motivan el crecimiento, como la entrada de las aerolíneas de bajo costo y por lo tanto un mayor número de asientos, y frecuencias. Los pasajeros internacionales crecieron 12.8% principalmente por el incremento observado en los aeropuertos de Guadalajara y Tijuana. VALUACION DE LA EMPRESA No. Acciones 561.0 Importe Operado* 76.7 Valor Mercado 17,946 Deuda Total 0 Efectivo 544 Deuda Neta -544 Minoritario 0 Valor Empresa 17,402 Ventas Netas 12m 2,727 UAFIDA 12m 2,184 Utilidad Neta 12m 663 Valor en Libros 42.5 1670-2224 MULTIPLOS 12 MESES VE / UAFIDA 7.97x P/U 27.05x P / VL 0.75x RENDIMIENTOS 12 MESES ROA 6.41% ROE 2.78% ANALISIS FINANCIERO Deuda / Capital 0.00x Cobert. Intereses -157.15x Deuda Tot/UAFIDA 0.00x * Promedio diario en millones de Pesos 45.50 IBMV GAP 38,202 40.90 34,340 36.30 30,478 31.70 26,616 27.10 22,754 22.50 18,892 17.90 F-06 M-06 A-06 A-06 M-06 J-06 J-06 15,030 J-06 Los ingresos por servicios aeronáuticos fueron mayores en 8.7% por el incremento en el tráfico de pasajeros que genera el pago de TUA. Por su parte los ingresos por servicios no aeronáuticos aumentaron 11% debido a la ampliación en las áreas comerciales en el aeropuerto de Los Cabos. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Gpo. Aeroportuario Pacífico (GAP) Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 31.99 Máximo 12 meses: Ps 42.10 Mínimo 12 meses: Ps 21.32 Precio 24/02/2006: Ps 28.58 Dividendo últimos 12M: Ps 1.29 [email protected] 11.93% aná[email protected] Rendimiento: RESULTADOS TRIMESTRALES 2T06 26 de julio de 2006 Alejandra Marcos Iza 2T05 ∆ 1T06 (millones de pesos al 30 de junio de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES Margen Bruto 702 702 413 289 -27 314 141 0 0 0 173 0.31 454 2T06 643 643 357 286 -12 299 113 0 0 0 186 0.33 440 2T05 9.2% 9.2% 15.6% 1.0% 117.0% 5.2% 25.3% #N/A #N/A #N/A -6.9% 701 701 374 327 -5 330 133 0 0 0 197 0.35 413 3.0% 1T06 100.0% 100.0% 100.0% Margen UAFIDA 64.7% 68.5% 59.0% Margen Operativo 41.1% 44.4% 46.6% Margen Neto 24.7% 28.9% 28.1% RESUMEN DEL BALANCE Jun-06 Jun-05 Mar-06 24,165 1,027 544 483 0 0 2,004 21,134 24,194 1,097 689 407 0 0 1,457 21,641 24,772 1,572 1,073 498 0 0 1,962 21,237 300 238 0 0 0 0 62 275 246 0 0 0 0 29 356 299 0 0 0 0 57 23,865 0 23,865 23,920 0 23,920 24,415 0 24,415 (millones de pesos al 30 de junio de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y otros Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 1670-2224 Los costos y gastos aumentaron abruptamente por varios factores entre los que destacan: 1. gastos de personal y servicios, el incremento en este renglón se debe a mayores indemnizaciones y prima de antigüedad así como por mayores sueldos y salarios. Hacia delante no esperamos mayores aumentos debido a que fueron eventos de una sola vez. 2. Mantenimiento.- previendo la temporada de lluvias se desembolsó Ps. 8.7 millones. La compañía espera que este gasto se verá reducido en el segundo semestre del año. 3. Pago de concesión al gobierno federal. Debido a los mayores gastos, el margen operativo disminuyó 330 pb. La perspectiva es positiva. El grupo se ha beneficiado por la entrada de las aerolíneas de bajo costo. Por otro lado, veremos un segundo semestre mas positivo, ya que esperamos que las operaciones de Aerocalifornia comiencen pronto y que continúen aumentando las rutas y frecuencias de las nuevas aerolíneas. Además no creemos que los costos y gastos se vean presionados y veremos de nueva cuenta aumento en los márgenes. Finalmente, creemos que la valuación luce justa. por lo que creemos que no existirá mayor expansión en el múltiplo. El crecimiento derivará únicamente de la mayor generación de flujo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2