Asur2t06

Anuncio

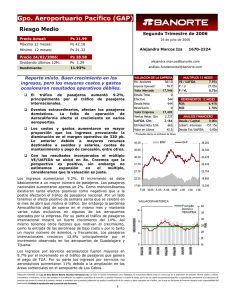

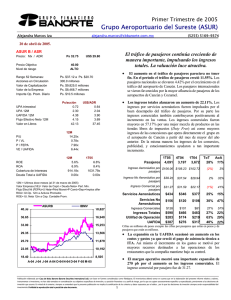

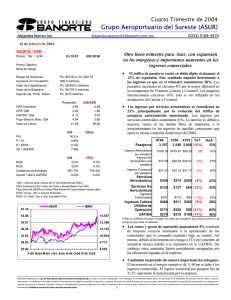

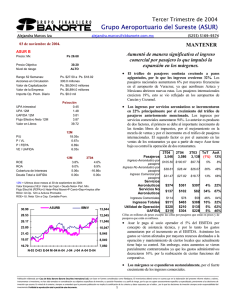

Gpo. Aeroportuario Ste (ASUR) Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 33.77 Máximo 12 meses: Ps 44.24 Mínimo 12 meses: Ps 29.00 Precio 25/07/2005: Ps 35.68 Dividendo últimos 12M: Ps Rendimiento últimos 12M: -5.35% 24 de julio de 2006 Alejandra Marcos Iza 1670-2224 [email protected] 0.68 aná[email protected] Los resultados todavía están afectados por el huracán Wilma. No obstante, se empieza a revertir la tendencia y los resultados parecen mejorar. Aunque las cifras todavía muestran debilidad, desde el trimestre anterior, las disminuciones cada vez son menores, lo que nos lleva a pensar que veremos, un mejor tercer trimestre y un positivo cuarto trimestre. VALUACION DE LA EMPRESA No. Acciones 300.0 0.0 Importe Operado* Valor Mercado 10,131 Deuda Total 0 Efectivo 1,194 Deuda Neta -1,194 Minoritario 0 Valor Empresa 8,937 Ventas Netas 12m 1,954 UAFIDA 12m 1,126 Utilidad Neta 12m 481 Valor en Libros 43.8 La entrada de nuevas aerolíneas y nuevas frecuencias a los aeropuertos de Cancún, Huatulco y Veracruz, le dan un respiro al tráfico de pasajeros doméstico. * Promedio diario en millones de Pesos Los márgenes de nueva cuenta muestran disminuciones por el incremento en los gastos. 61.10 Con los resultados incorporados el múltiplo VE/UAFIDA se encareció a 7.94x. A pesar de que consideramos que falta todavía un trimestre débil, creemos que la perspectiva es alentadora. El tráfico de pasajeros decreció 4%, mostrando un clara recuperación desde el último trimestre, cuya disminución fue del 17%. Como mencionábamos, la falta de cuartos disponibles en Cancún y Cozumel, todavía afecta los resultados de la empresa. Sin embargo, la tendencia se ha revertido y veremos mucho mejores trimestres por venir. Los pasajeros domésticos crecieron 9%, empero, éstos representan 40% del total, y en Cancún, más del 70% de los pasajeros son internacionales. La entrada de nuevas aerolíneas a destinos como Veracruz, y Huatulco, le dieron un nuevo aire al tráfico de pasajeros domésticos. No obstante, al revisar aeropuerto por aeropuerto, nos preocupan las disminuciones en Mérida, Villahermosa y Oaxaca. Los pasajeros internacionales disminuyeron 11%, continúan afectados Cancún y Cozumel. Los pasajeros internacionales representan el 60% del total de pasajeros. IBMV MULTIPLOS 12 MESES VE / UAFIDA 7.94x P/U 21.06x P / VL 0.77x RENDIMIENTOS 12 MESES ROA 4.84% ROE 3.69% ANALISIS FINANCIERO Deuda / Capital 0.00x Cobert. Intereses 456.21x Deuda Tot/UAFIDA 0.00x ASUR 24,021 55.52 21,826 49.93 19,631 44.35 17,436 38.77 15,241 33.18 13,046 27.60 J-05 S-05 O-05 N-05 E-06 F-06 A-06M-06 J-06 10,851 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Gpo. Aeroportuario Ste (ASUR) Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 33.77 Máximo 12 meses: Ps 44.24 Mínimo 12 meses: Ps 29.00 Precio 25/07/2005: Ps 35.68 Dividendo últimos 12M: Ps Rendimiento últimos 12M: -5.35% RESULTADOS TRIMESTRALES 24 de julio de 2006 Alejandra Marcos Iza [email protected] 0.68 2T06 aná[email protected] 2T05 ∆ 1T06 (millones de pesos al 30 de junio de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 574 566 331 235 -34 269 93 0 3 0 173 0.58 351 2T06 591 583 325 258 -6 264 98 0 0 0 166 0.55 368 2T05 -2.8% -3.0% 1.8% -8.9% 470.9% 2.0% -5.3% #N/A #N/A #N/A 4.6% 503 495 309 186 -9 194 64 0 1 0 129 0.43 302 -4.8% 1T06 Margen Bruto 98.5% 98.7% 98.4% Margen UAFIDA 61.1% 62.3% 60.0% Margen Operativo 40.9% 43.6% 36.9% Margen Neto 30.2% 28.0% 25.7% RESUMEN DEL BALANCE Jun-06 Jun-05 Mar-06 14,114 1,590 1,194 256 4 0 4,617 7,907 13,783 1,633 1,345 254 3 0 4,004 8,146 14,175 1,803 1,429 318 4 0 4,403 7,969 987 194 0 0 0 0 793 851 181 0 0 0 0 670 935 198 0 0 0 0 736 13,126 0 13,126 12,932 0 12,932 13,240 0 13,240 (millones de pesos al 30 de junio de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y otros Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 1670-2224 Los ingresos consolidados fueron menores en 2.84%, por un menor ingreso en los servicios aeronáuticos (menor tráfico de pasajeros) y por una disminución en los ingresos comerciales de 4.28%. Además de que el menor número de pasajeros afecta los ingresos comerciales, la falta de operación de la terminal 1 en el aeropuerto de Cancún, también contribuyó a dicha disminución. El aumento en los gastos, se debe a la implementación de las nuevas máquinas para la revisión de equipaje. Además que debemos de recordar que en este tipo de negocios, los costos y gastos son relativamente fijos, exceptuando el pago de asistencia técnica y el pago de concesión. Creemos que la perspectiva es mucho más alentadora para el segundo semestre del año. La compañía espera que para el período vacacional de diciembre la oferta hotelera se recuperará por completo, por lo que veremos un cuarto trimestre positivo. Además, la terminal 3 del aeropuerto de Cancún deberá de estar totalmente remodelada, lo que impulsará el tráfico de pasajeros tanto nacionales como internacionales en dicho aeropuerto. Sin embargo nos preocupa la posibilidad de un nuevo huracán en la región, ya que desalentaría todas las posibilidades de crecimiento. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2