GMod2T11

Anuncio

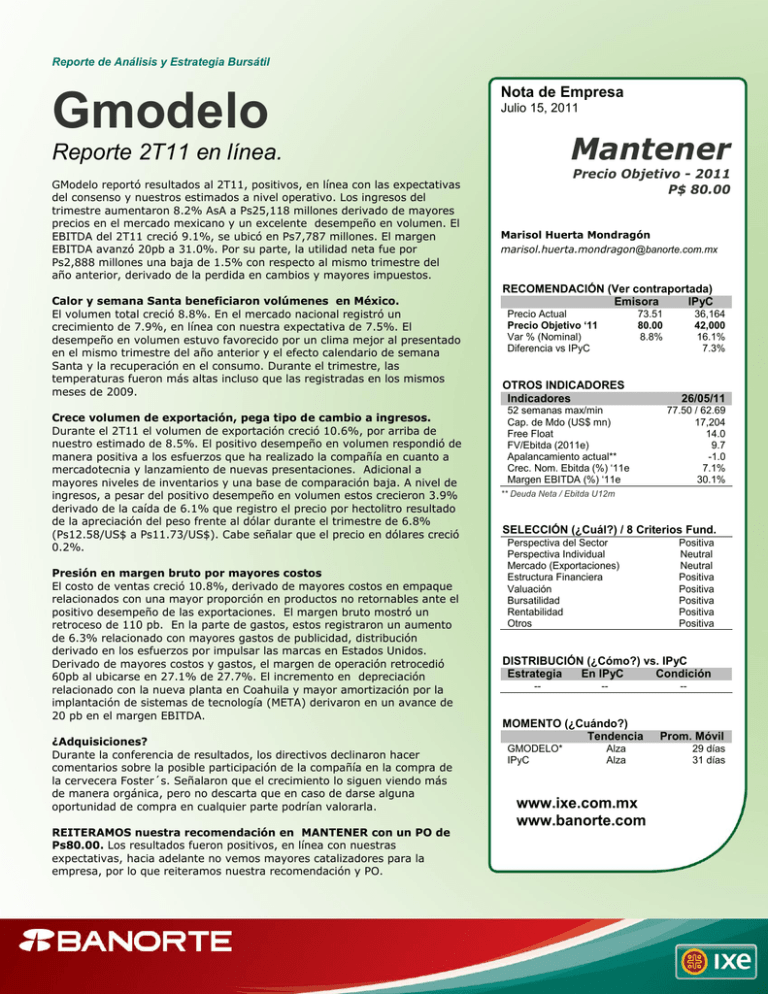

Reporte de Análisis y Estrategia Bursátil Gmodelo Nota de Empresa Julio 15, 2011 Mantener Reporte 2T11 en línea. GModelo reportó resultados al 2T11, positivos, en línea con las expectativas del consenso y nuestros estimados a nivel operativo. Los ingresos del trimestre aumentaron 8.2% AsA a Ps25,118 millones derivado de mayores precios en el mercado mexicano y un excelente desempeño en volumen. El EBITDA del 2T11 creció 9.1%, se ubicó en Ps7,787 millones. El margen EBITDA avanzó 20pb a 31.0%. Por su parte, la utilidad neta fue por Ps2,888 millones una baja de 1.5% con respecto al mismo trimestre del año anterior, derivado de la perdida en cambios y mayores impuestos. Calor y semana Santa beneficiaron volúmenes en México. El volumen total creció 8.8%. En el mercado nacional registró un crecimiento de 7.9%, en línea con nuestra expectativa de 7.5%. El desempeño en volumen estuvo favorecido por un clima mejor al presentado en el mismo trimestre del año anterior y el efecto calendario de semana Santa y la recuperación en el consumo. Durante el trimestre, las temperaturas fueron más altas incluso que las registradas en los mismos meses de 2009. Crece volumen de exportación, pega tipo de cambio a ingresos. Durante el 2T11 el volumen de exportación creció 10.6%, por arriba de nuestro estimado de 8.5%. El positivo desempeño en volumen respondió de manera positiva a los esfuerzos que ha realizado la compañía en cuanto a mercadotecnia y lanzamiento de nuevas presentaciones. Adicional a mayores niveles de inventarios y una base de comparación baja. A nivel de ingresos, a pesar del positivo desempeño en volumen estos crecieron 3.9% derivado de la caída de 6.1% que registro el precio por hectolitro resultado de la apreciación del peso frente al dólar durante el trimestre de 6.8% (Ps12.58/US$ a Ps11.73/US$). Cabe señalar que el precio en dólares creció 0.2%. Presión en margen bruto por mayores costos El costo de ventas creció 10.8%, derivado de mayores costos en empaque relacionados con una mayor proporción en productos no retornables ante el positivo desempeño de las exportaciones. El margen bruto mostró un retroceso de 110 pb. En la parte de gastos, estos registraron un aumento de 6.3% relacionado con mayores gastos de publicidad, distribución derivado en los esfuerzos por impulsar las marcas en Estados Unidos. Derivado de mayores costos y gastos, el margen de operación retrocedió 60pb al ubicarse en 27.1% de 27.7%. El incremento en depreciación relacionado con la nueva planta en Coahuila y mayor amortización por la implantación de sistemas de tecnología (META) derivaron en un avance de 20 pb en el margen EBITDA. ¿Adquisiciones? Durante la conferencia de resultados, los directivos declinaron hacer comentarios sobre la posible participación de la compañía en la compra de la cervecera Foster´s. Señalaron que el crecimiento lo siguen viendo más de manera orgánica, pero no descarta que en caso de darse alguna oportunidad de compra en cualquier parte podrían valorarla. REITERAMOS nuestra recomendación en MANTENER con un PO de Ps80.00. Los resultados fueron positivos, en línea con nuestras expectativas, hacia adelante no vemos mayores catalizadores para la empresa, por lo que reiteramos nuestra recomendación y PO. Precio Objetivo - 2011 P$ 80.00 Marisol Huerta Mondragón [email protected] RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia vs IPyC 73.51 80.00 8.8% OTROS INDICADORES Indicadores 52 semanas max/min Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011e) Apalancamiento actual** Crec. Nom. Ebitda (%) ‘11e Margen EBITDA (%) ‘11e 36,164 42,000 16.1% 7.3% 26/05/11 77.50 / 62.69 17,204 14.0 9.7 -1.0 7.1% 30.1% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Positiva Neutral Neutral Positiva Positiva Positiva Positiva Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición -- -- MOMENTO (¿Cuándo?) Tendencia GMODELO* IPyC Alza Alza www.ixe.com.mx www.banorte.com -- Prom. Móvil 29 días 31 días Nota de Empresa Para la segunda mitad del año consideramos que si bien, el desempeño en volúmenes en México lucen optimistas (+5.0%e) favorecido por bases de comparación, mejor clima, y recuperación económica, consideramos como un riesgo el tipo de cambio, en los resultados de la compañía denominados en dólares una vez que el 40% de las ventas son en esta moneda. De acuerdo con nuestro equipo de economía el tipo de cambio se mantendrá en niveles de Ps11.50/U$s para el tercer y cuarto trimestre del año, lo que sería una apreciación del 9% respecto a la paridad registrada el año anterior en el segundo semestre del año anterior con un tipo de cambio promedio de Ps12.59 U$s. Adicionalmente para Estados Unidos, es cierto que el desempeño de la empresa en términos de volumen viene avanzando de manera positiva, las ventas crecen por arriba del desempeño de las marcas importadas y tienen un mejor comportamiento que el mercado, seguimos observando un mercado ampliamente competido en materia de precios, de hecho la empresa señala que mantendrá estables los precios en ese mercado en lo que resta del año. Aunado a que estimamos presiones en materias primas principalmente en la parte del aluminio y malta. GMODELO – Resultados 2T11 (cifras nominales en millones de pesos) Concepto Ventas 2T11 2T10 Var % 25,118 8.2 Utilidad de Operación 6,806 23,212 6,428 Ebitda 7,787 7,139 9.1 Utilidad Neta 2,888 2,931 -1.5 Margen Operativo 27.0 27.7 -0.7 Margen Ebitda 30.7 30.8 -0.1 UPA 0.90 0.97 -0.07 5.9 Márgenes Fuente: Banorte-Ixe Casa de Bolsa 2 Nota de Empresa Desplegado del analista y accesos importantes del informe: Los analistas mencionados en este informe certifican por este medio que: 1) Todas las opiniones reflejan exactamente sus opiniones personales sobre los valores o emisores - empresas; y 2) No hay parte de remuneración asociada con sus ingresos relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su análisis u opinión. Las recomendaciones de inversión se realizan en función de la expectativa de Banorte-Ixe Casa de Bolsa para el precio objetivo a fin del año en curso y cambia para el año siguiente en los meses de octubre salvo indicaciones específicas. Las recomendaciones en acciones a partir del rendimiento en la moneda de cada país son: Compra rendimiento superior a 20%); Neutral rendimiento entre el 5% a 20%) y Venta rendimiento menor a 5%. Directorio de Análisis Alfredo Thorne Director General [email protected] (55) 1670 - 1865 Delia Paredes Directora Ejecutiva Analisis y Estrategia [email protected] (55) 5268 - 1694 Manuel Guzmán Director de Análisis y Estrategia Económica [email protected] (55) 5268 - 9958 Katia Goya Subdirector Análisis y Estrategia [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Análisis y Estrategia [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Análisis y Estrategia [email protected] (55) 1670 - 4046 Julia Baca Gerente Análisis y Estrategia [email protected] (55) 1670 - 2221 Livia Honsel Gerente Análisis y Estrategia [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Alejandro Cervantes Analista Análisis y Estrategia [email protected] (55) 1670 - 2972 Lucía Martín Analista Análisis y Estrategia [email protected] (55) 5268 – 9900 x 48025 Janeth Quiroz Analista Análisis y Estrategia [email protected] (55) 5268 – 9900 x 48225 Francisco Rivero Analista Análisis y Estrategia [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Editora [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Carlos Ponce Director General Adjunto Análisis [email protected] (55) 5268 - 9963 Carlos Hermosillo Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9924 Georgina Muñiz Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9931 Manuel Jiménez Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Gerente de Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero [email protected] (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico [email protected] (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Vivienda / Construcción [email protected] (55) 5268 - 9000 x 48227 José Itzamna Espitia Cemento/Aeropuertos [email protected] (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil [email protected] (55) 5268 - 9000 x 48374 Claudia Quirós Asistente [email protected] (55) 5268 - 9000 x 48062 Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Analista de Análisis de Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista de Análisis de Deuda Corporativa [email protected] (55) 5004 - 1340 Hector Gustavo Castañeda Analista de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9000 - 48037 Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista [email protected] (55) 5268 - 9902 Luis Pietrini [email protected] (55) 5004 - 1453 [email protected] (55) 5268 - 9987 [email protected] (81) 8319 - 6895 [email protected] (55) 5004 - 1454 Carlos Martínez Director General Banca Patrimonial Director General Banca Privada y Gestión de Activos Director General Corporativo y Empresas Director General Banca Corporativa Transaccional Director General Banca de Gobierno [email protected] (55) 5268 - 1683 Luis A. Alvarez Director General Ventas Institucionales [email protected] (55) 5268 - 9790 Análisis Económico Análisis Bursátil Banca Mayorista Patricio Rodríguez Armando Rodal Víctor Roldán 3 Nota de Empresa 4