Ara1T11

Anuncio

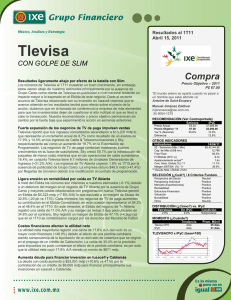

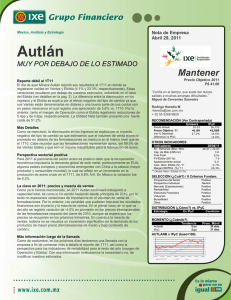

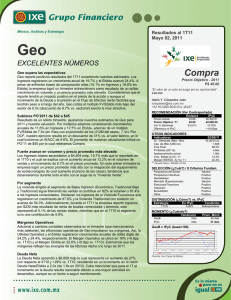

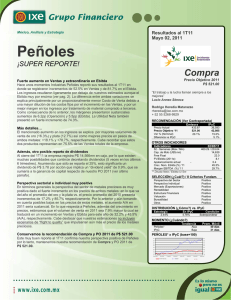

México, Análisis y Estrategia Resultados al 1T11 Abril 28, 2011 Ara REPORTE EN LÍNEA Crecimientos débiles Consorcio Ara reportó resultados del 1T11 sin muchas sorpresas en línea con nuestros estimados (con diferenciales de -0.3% en Ingresos y 1.1% en Ebitda). Al primer trimestre los Ingresos registraron un crecimiento anual de 3.5%, resultado de un aumento de 2.6% en volumen así como también en el precio promedio, mientras que el Ebitda creció 5.2%. Consideramos que el reporte tendrá un efecto neutral en el precio de la acción; sin embargo resulta importante destacar que para el primer trimestre del año Ara muestra crecimientos por debajo del promedio de la industria (estimamos que el sector registre un incremento en ingresos de 10%) y para el resto del año no cuenta con catalizadores ya que la empresa estará concentrada en el proyecto de las lagunas artificiales. Vivienda Progresiva y Media crecen Por segmento, los ingresos de la Vivienda Progresiva y Media registraron crecimientos anuales de 9% y 31.7%, respectivamente, mientras que los de la Vivienda de Interés Social y Residencial retrocedieron 11.4% y 14.7%. Por su parte, los ingresos “Como Constructor” tuvieron un considerable avance de 132.5% y “Otros Proyectos” disminuyeron 67%. Márgenes Operativos planos Los niveles de costos de ventas y gastos generales se mantuvieron estables con respecto al año anterior registrando incrementos anuales de 4% y 5.2%, respectivamente, por lo que los márgenes operativos no mostraron cambios significativos. La Utilidad Operativa creció marginalmente 0.4% dejando al Margen en 15.9% (-0.5pp vs. 1T10) y el Ebitda aumentó 5.2% con respecto al año anterior, con lo que el Margen se ubicó en 20.3% (+0.33pp vs. 1T10). Deuda Neta aumenta y Flujo Libre cierra negativo al 1T11 Derivado de la contratación de dos préstamos por $950 mdp en total (con vencimiento a tres años) que están ligados a los proyectos Ara Crystal Lagoons, al cierre del 1T11 la Deuda Neta de Ara se incrementó 53.7% vs. 4T10 y la razón Deuda Neta/Ebitda se ubicó en 1.2x, nivel superior al promedio registrado durante 2010 de 0.7x. Cabe mencionar que Ara mantiene el nivel de apalancamiento más bajo del sector. Referente al Flujo Libre de Efectivo (FLE), durante el 1T11 el desfase en la escrituración de viviendas que se registraron a finales del trimestre y que ampliaron la rotación de las cuentas por cobrar (a 60 días en el 1T11 desde 36 días al 4T10), además del inicio de los proyectos Ara Crystal Lagoons, presionaron el Flujo Libre del trimestre que fue de -$543.5 mdp. Dividendo en puerta El día de hoy la Asamblea General de Accionistas de Ara aprobó el pago de un dividendo de $0.088 por acción equivalente a un rendimiento de 1.16% con respecto al precio de cierre de 2010, en línea con lo pagado en los últimos 6 años. El pago del dividendo está previsto para el mes de mayo de 2011. Mantener Precio Objetivo – 2011 P$ 8.50 "Mi grandeza no reside en no haber caído nunca, sino en haberme levantado siempre". Napoleón Bonaparte Idalia Y. Céspedes Jaén [email protected] +52 55 5268-9000 Ext. 48227 RECOMENDACIÓN (Ver Contraportada) Emisora Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia IPyC 7.11 8.50 19.55% 36,722.64 42,000.00 14.37% +5.18pp OTROS INDICADORES Indicadores 28/04/11 52 - Semanas (Máx / Min) Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011 e) Apalancamiento actual** Crec. Nom. Ebitda (%) ‘11 Margen EBTIDA (%) ‘11 ** Deuda Neta / Ebitda U12m 8.80/6.42 801 49% 6.9x 1.19x 10.9% 19.4% SELECCIÓN (¿Cuál?) / 8 Criterios Fundam. Perspectiva del Sector Perspectiva Individual Rentabilidad Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Otros Neutral Positiva Positiva Sin Exportaciones Positiva Positiva Neutral Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición -- 0.33% Sin Exposición MOMENTO (¿Cuándo?) Tendencia Prom. Móvil Baja Baja 20 días 31 días Ara* IPyC Ara* x IPyC (base=100) 19% 19% 14% 14% 9% 9% 4% 4% -1 % -1 % -6 % -6 % -1 1 % -1 1 % -1 6 % -1 6 % -2 1 % -2 1 % -2 6 % 2 8 -A b r-2 0 1 0 Sin cambios nuestra recomendación Consideramos que por el momento Ara no muestra señales de crecimientos atractivos con respecto al resto del sector, aunado a que el incremento en la Deuda será un factor para monitorear en los próximos periodos. Por tal motivo, decidimos mantenernos conservadores en nuestra valuación de Ara y dejar sin cambios nuestro PO’2011 en $8.5 con una recomendación de Mantener. -2 6 % 1 7 - J u n -2 0 1 0 0 6 -A g o -2 0 1 0 2 9 -S e p - 2 0 1 0 In d ic e B M V ( M e r c a d o ) Fuente: Ixe Casa de Bolsa 2 2 -N o v -2 0 1 0 A ra * 1 1 -E n e -2 0 1 1 0 3 -M a r-2 0 1 1 2 7 -A b r-2 0 1 1 Ara Resultados 1T11 Más Detalles A continuación presentamos los resultados del 1T11 de Consorcio Ara: Ara - Reporte al 1T11 (en millones de pesos) Concepto 1T10 Var % 1T11e Var % vs Estim. 1,625 267 3.52% 0.39% 1,688 262 -0.31% 2.40% Ebitda 341 324 5.24% 338 1.06% Utilidad Neta 197 188 4.89% 196 0.46% Margen Operativo 15.92% 16.42% -0.50 pp 15.50% 0.42 pp Margen Ebitda 20.29% 19.96% 0.33 pp 20.02% 0.27 pp 0.62 0.57 7.85% 0.62 0.00% Utilidad de Operación UPA Fuente: Ixe Casa de Bolsa, Ara 2 1T11 1,683 268 Ventas Ara Resultados 1T11 Responsabilidad del analista, Política de Recomendación y Estrategia Integral “C3” RESPONSABILIDAD: Los analistas mencionados en este informe certifican que: 1) Todos los datos y opiniones provienen de fuentes consideradas como fidedignas; 2) No existe para ellos remuneración relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su investigación; y 3) No tienen valores emitidos por la compañía mencionada en este informe que exceda el 5% de sus activos. POLITICA DE RECOMENDACIÓN: Las calificaciones de la inversión atienden a la variación nominal esperada para el precio de la acción de la fecha de publicación del documento hasta final del año en curso (precio objetivo), RESPECTO A LA VARIACIÓN ESPERADA PARA EL ÍNDICE DE PRECIOS COTIZACIONES (IPyC) en el mismo plazo (se utiliza el rango medio del pronóstico oficial del IPyC). La lógica de esta medida obedece a considerar el IPyC, como el parámetro a vencer (“benchmark”) de cualquier inversionista de Bolsa en México. La tabla siguiente indica el grado de diferencia en puntos porcentuales (pp) que determina cada calificación. CALIFICACION Compra Mantener Venta Variación (pp) vs. IPyC Mayor a 5.00 pp Rango mayor o menor a 4.99 pp Menor a 5.00 pp pp: puntos porcentuales ESTRATEGIA INTEGRAL “C3”: Congruente con una asesoría INTEGRAL (distinta y más completa) sobre la manera en que sugerimos participan en el mercado accionario priorizando el cuidado de riesgos de inversión, los cuales se presentan en distintas etapas: SELECCIÓN (¿cuáles acciones comprar?), DISTRIBUCIÓN (¿Cómo estructuro un portafolio, es decir cuánto asigno o pondero el “peso” de la acción respecto a lo que significa para el IPyC?) y MOMENTO (¿Cuándo compro o vendo con objeto de reaccionar de manera oportuna a un cambio de tendencia en la acción o en el mercado en general), nuestros documentos de Inicio de Cobertura incluyen en la portada aspectos relacionados con dichas etapas, las cuales se revisan cada semana en el documento Estrategia Semanal (Estrategia Integral “C3”). Un documento de inicio de cobertura o de revisión de estimado atiende la etapa de SELECCIÓN cuyos filtros de opinión son los siete criterios fundamentales que usamos de manera consistente y que se resumen en la página 2. DIRECCIONES MÉXICO México, Matriz México, Reforma Lomas México, Altavista Ixe Plaza México, Satélite Querétaro Paseo de la Reforma No. 505 Av. Paseo de la Reforma Nº 215 Periférico Sur N° 314 P.B. Circuito médicos N° 14 Av. Tecnológico No100 Piso 45 Col. Cuahutémoc EsT. Prado Norte Col. San Ángel Tlacopac Col. Ciudad Satélite oriente Loc. 11 Ciudad de México. Col. Lomas de Chapultepec Deleg. Álvaro Obregón Municipio Naucalpan Col. El Carrizal Tel. 52.68.90.00 México, D.F. México, D.F. Estado de México Qro, Qro C.P. 11000 C.P. 01049 C.P. 53100 C.P. 76030 Tel. (55) 52.49.64.00 Tels.: 5174.2275 al 2280 Tel. 59.93.82.82 Tels.: (44) 2242.4508 Ciudad Juárez Av. Paseo Triunfo de la República Nº 215 Local 12 – P.B. Guadalajara Av. Americas 1905 4to. Piso Col. Colomos Providencia León Monterrey Puebla Av. Cerro Gordo N° 130 Int. 1004 Av. Vasconcelos N° 115 Ote. 39 Poniente No. 3515 Col. Cerro Gordo Col. Residencial San Agustín Col. Fracc. Las Ánimas Col. San Lorenzo Guadalajara, Jalisco León Guanajuato Garza García, Nuevo León C.P. 72400 Tels.: (22) 2169.7316 Cd. Juárez, Chihuahua C.P. 44660 C.P. 37150 C.P. 66260 C.P. 32320 Conmutador (33) 46.24.13.00 Tel. 01 (477) 214.27.00 Conmutador (81) 83.78.51.11 Tel. (656) 618.46.56 Fax: (33) 46.24.13.29 Fax: 01 (477) 214.17.48 Tel. (81) 83.78.45.99 (01 800) 493.99.99 Fax: (81) 83.78.43.66 (01 800) 712.77.29 Fax: (656) 618.46.55 3