Geo1T13

Anuncio

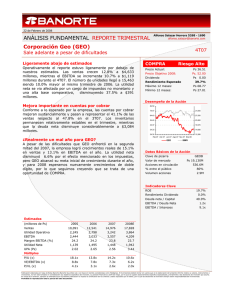

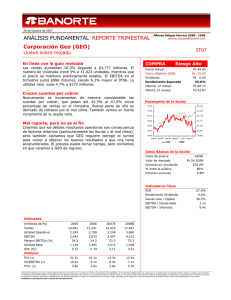

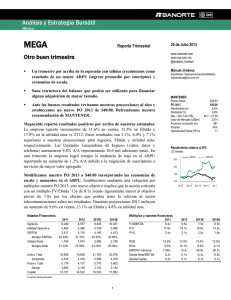

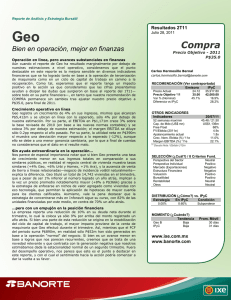

Análisis y Estrategia Bursátil México GEO Reporte Trimestral 25 de Abril 2013 Control de daños www.banorte.com www.ixe.com.mx @analisis_fundam Geo presenta un resultado sumamente débil en este 1T13, afectado por los cambios en el entorno operativo de la industria, pero con un intento de controlar el deterioro en su posición financiera. Carlos Hermosillo Tras caídas de 38% en ingresos y 83% en EBITDA, la generación de efectivo es negativa en P$1,731m para el trimestre. Limitamos nuestro precio objetivo a P$8.5 en tanto permanecemos atentos a los avances en el proceso de reestructura que Geo anunció recientemente. Retrasos acumulados afectan la línea operativa Los retrasos en los programas gubernamentales de subsidios que observamos en el 4T12 han generado un rezago adicional en el programa de arranque en 2013, lo cual ha resultado en una severa disminución en el número de unidades que Geo ha titulado en este 1T13. Asimismo, la decisión de limitar la inversión en los proyectos en marcha ha generado una disminución de unidades terminadas disponibles, lo cual ha complicado aún más la generación de ingresos en este periodo. Como consecuencia, los ingresos de Geo alcanzan apenas P$2,782m al 1T13, una disminución de 38% A/A. Es importante notar que a pesar de que el número de unidades tituladas cae 47% a 7,086 casas, el precio promedio avanza casi 7% gracias al cambio en la mezcla que Geo ha buscado desde el año pasado, ofreciendo unidades con mayor valor agregado incluso dentro de cada segmento de viviendas. Operación, por debajo de punto de equilibrio La dramática reducción en los ingresos implica una utilidad de operación que no alcanza a ser positiva, y de hecho registra un margen negativo de -3.9%, mientras que el margen EBITDA también es muy afectado, aunque sí es Estados Financieros Cemento / Vivienda [email protected] Mantener Precio Actual (P$) PO (2013 P$): Rendimiento (e) Precio ADR (USD$) Acciones por ADR Dividendo (retorno) Máx - Mín12m (P$) Valor de mercado (US$ m) Acciones en circulación (m) % entre el público Operatividad diaria (P$ m) 6.01 8.50 41.4% 1.97 4 n.a. 18.39 - 4.12 274 554 68.0% 59.9 Rendimiento relativo al IPC (12 meses) 40% MEXBOL GEOB 20% 0% -20% -40% Abr-12 -60% Jul-12 Oct-12 Ene-13 -80% Múltiplos y razones financieras Ingresos Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta Margen Neto 2011 21,163 3,426 4,527 21.39% 1,437 6.79% 2012 19,078 3,009 4,288 22.48% 1,053 5.52% 2013E 14,637 1,382 2,762 18.87% 229 1.56% 2014E 15,415 1,945 3,484 22.60% 408 2.64% Activo Total Disponible Pasivo Total Deuda Capital 41,014 2,721 30,974 13,556 10,040 41,444 2,277 30,114 14,230 11,330 37,891 964 26,838 13,649 11,053 39,165 1,034 26,365 13,740 12,800 Fuente: Banorte-Ixe 1 FV/EBITDA P/U P/VL ROE ROA EBITDA/ intereses Deuda Neta/EBITDA Deuda/Capital 2011 3.5x 2.6x 0.4x 2012 4.0x 3.2x 0.4x 2013E 6.5x 14.6x 0.4x 2014E 5.2x 8.2x 0.3x 16.1% 4.6% 4.9x 2.4x 1.3x 11.9% 3.2% 3.6x 2.8x 1.3x 2.5% 1.1% 2.4x 4.6x 1.2x 4.1% 1.6% 3.2x 3.6x 1.1x GEO – Resultados 1T13 (cifras nominales en millones de pesos) Concepto Ventas Utilidad de Operación Ebitda Utilidad Neta Márgenes Margen Operativo Margen Ebitda UPA 1T12 1T13 Var % 1T13e Var % e Var % vs Estim. 4,481 711 987 280 2,782 -109 169 -146 -37.9% -115.3% -82.9% -152.3% 3,821 541 832 244 -14.7% -24.0% -15.7% -12.8% -27.2% -120.2% -79.7% -160.0% 15.9% 22.0% 0.509 -3.9% 6.1% -0.264 -19.8 p.p. -15.95 p.p. -151.8% 14.1% 21.8% 0.440 -1.72 p.p. -0.26 p.p. -13.6% -18.07 p.p. -15.7 p.p. -160.0% Fuente: Banorte-Ixe positivo en 6.1%. Además del efecto natural de una menor dilución de costos fijos y gastos, Geo reporta dos incidencias que presionan su rentabilidad operativa extraordinariamente en este trimestre: uno es la pérdida en venta de terrenos que se incurrió, y el otro es la carga de gastos relacionados a liquidaciones de personal —esto último es claro al observar el aumento de 12% en gastos operativos. Complicación en la generación de efectivo Es importante considerar que la venta de terrenos contribuyó con casi 11% de los ingresos totales, cerca de P$300m, cuando tradicionalmente no había sido más de 2%. Esta venta habla no sólo de la complejidad que vive el mercado de bienes raíces, sino de la necesidad de fondeo interno que Geo ha enfrentado en los últimos meses. No es entonces de extrañar ahora, con datos del 1T13, que la empresa esté buscando una reestructura financiera e incluso analice sus opciones operativas a fin de ajustarse al nuevo entorno que se vislumbra hacia los próximos años. Al cierre de marzo, Geo reporta una deuda neta de P$13,437m que crece 12% en el trimestre. A pesar de la citada venta de terrenos, la razón de este crecimiento en la deuda neta es la expansión en inventarios, generada por la inversión que pretende culminar obra para tenerla lista a la entrega, y la expansión de cuentas por cobrar, ya que persiste el letargo en los procesos administrativos que ya observamos en el 4T12. La variación en estos dos renglones explica prácticamente en su totalidad el FCF negativo que se reporta en P$1,731m para este trimestre. La premura que enfrenta la empresa, sea de un aligeramiento en su carga financiera, o en la aceleración de sus procesos de cobranza, es evidente en el grado de erosión que ha sufrido la posición de efectivo; Geo reporta una caja de sólo P$371m, en contra de P$2,276m apenas hace tres meses. Deterioro financiero Los indicadores de cobertura son particularmente afectados al cierre de este trimestre; Geo presenta una cobertura de intereses de apenas 0.3x, en base a los intereses netos ajustados, mientras que la relación de deuda neta a EBITAD se coloca en 3.9x, en contra de 2.8x apenas al cierre de 2012, o 2.4x reportado hace un año. La velocidad del deterioro ha sido sorprendente, ya que se suma tanto la disminución en generación de ingresos y la afectación en rentabilidad, como la generación de efectivo libre negativa. A la espera de mejores números A pesar de que podríamos ver un revés en la tendencia adversa en titulaciones conforme se normalice la operación de los programas de subsidios, así como los programas de Infonavit recuperen su dinamismo habitual, el impacto que han tenido ya seis meses de operación complicada ha generado un cambio profundo en la condición financiera de la empresa, lo cual explica su intención 2 de reestructurar sus pasivos, antes de emprender una nueva estrategia que se acomode a la realidad que plantea la nueva política de vivienda en México. Hemos revisado nuestras estimaciones para tratar de reflejar un panorama más cercano a la realidad que vive el sector actualmente, aunque en realidad lo más relevante quizá será escuchar la estrategia puntual que Geo pretenderá adoptar una vez que tenga avances en cuanto a la reestructura financiera. Por lo pronto, esta revisión que bien podríamos considerar parcial, nos lleva a determinar un precio objetivo de P$8.5 a final de 2013, pero en el que cualquier variación en el ritmo de recuperación que asumimos hacia la segunda mitad del año, y por supuesto los nuevos términos financieros que enfrente la empresa, podrían generar una variación importante. Como en el caso de Homex, nos parece que el balance riesgo-rendimiento limita una recomendación más allá de “mantener” en tanto mejore la visibilidad y por ende, el perfil de riesgo. Geo—Desglose operativo 1-12 Unidades Infonav it SHF / Fov isste / Cofin Distribución (segmento) Económica Tradicional Bajo Tradicional Tradicional Plus Media Residencial Precio promedio (P$ k) Económica Tradicional Bajo Tradicional Tradicional Plus Media Residencial Ingresos (P$ m) Utilidad Operativ a Intereses en Costo Depreciación EBITDA Ajustada Margen Intereses Netos Ajustados Cobertura de intereses Deuda Neta a Capital 2-12 3-12 4-12 1-13 1-13 / 1-12 1-13 / 4-12 13,555 11,137 2,418 16,618 11,440 5,178 12,688 9,195 3,493 12,624 9,009 3,615 7,086 5,414 1,672 -47.7% -51.4% -30.9% -43.9% -39.9% -53.7% 18% 42% 24% 12% 4% 0% $328 $215 $250 $342 $563 $873 $1,613 18% 40% 24% 13% 5% 0% $346 $223 $259 $354 $586 $866 $1,580 13% 42% 24% 17% 3% 0% $349 $223 $255 $350 $576 $852 $1,560 15% 40% 30% 10% 4% 1% $337 $221 $254 $341 $541 $845 $1,591 17% 44% 21% 13% 5% 1% $350 $223 $258 $355 $569 $902 $1,676 6.7% 3.9% 3.5% 3.8% 1.0% 3.3% 3.9% 3.9% 1.0% 1.6% 3.8% 5.2% 6.7% 5.4% $4,480.6 $711.2 $191.0 $84.3 $986.5 22.0% $5,791.1 $955.3 $220.8 $105.0 $1,281.1 22.1% $4,496.8 $657.6 $257.3 $132.7 $1,047.5 23.3% $4,309.8 $684.9 $169.2 $100.9 $973.0 22.6% $2,782.1 ($109.1) $179.8 $98.1 $168.8 6.1% -37.9% -115.3% -5.9% 16.3% -82.9% -35.4% -115.9% 6.3% -2.8% -82.7% $469.4 2.10 1.20 $502.0 2.55 1.11 $485.5 2.16 1.01 $529.8 1.84 1.06 $504.6 0.33 1.21 7.5% -4.8% Fuente: Geo, Banorte-Ix e. 3 GEO 2012 2012 2012 2012 2013 1 2 3 4 1 1-13/1-12 1-13/4-12 Estado de Resultados Ventas 4,480,617 9% 5,791,108 13% 4,496,790 -3% 4,309,795 -31% 2,782,122 -38% -35% Costo de Ventas 3,112,302 11% 3,986,269 14% 3,070,097 -1% 2,862,752 -33% 2,141,456 -31% -25% Margen Bruto 30.5% 31.2% 31.7% 33.6% 23.0% Gastos de Operación 672,322 -1% 862,279 3% 782,998 -5% 744,123 -19% 750,944 12% 1% Utilidad Operativa 711,235 18% 955,309 8% 657,570 -5% 684,920 -33% -109,099 n.m. n.m. 12% 1,281,136 16% 1,047,547 -1% 972,982 -34% 168,767 -83% -83% Margen Operativ o EBITDA Margen EBITDA Costo Financiero 15.9% 986,542 16.5% 22.0% 14.6% 22.1% 15.9% 23.3% -3.9% 22.6% 6.1% -217,497 91% -558,389 141% -72,498 -49% -161,759 -52% -69,887 -68% -57% Intereses Pagados 285,944 38% 296,816 57% 245,126 39% 370,200 6% 334,938 17% -10% Intereses Ganados 7,580 -71% 15,575 16% 16,934 -51% 9,573 -42% 10,162 34% 6% Utilidad antes de impuestos 493,738 1% 396,920 -31% 568,072 5% 523,161 -15% -178,986 n.m. n.m. Impuesto Pagado 0 n.m. 0 n.m. 0 n.m. 0 n.m. 0 n.m. n.m. Impuesto Diferido 144,208 -15% 116,707 -30% 153,852 8% 238,799 98% -53,556 n.m. n.m. Utilidad Consolidada 349,530 10% 280,213 -32% 414,220 4% 284,362 -43% -125,430 n.m. n.m. 69,776 35% 40,565 -45% 57,656 -62% 106,909 135% 20,878 -70% -80% 279,754 5% 239,648 -29% 356,564 74% 177,453 -61% -146,308 n.m. n.m. Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto 6.2% 4.1% 7.9% 4.1% -5.3% Balance Activo Total Activ o Circulante Disponible Cuentas por Cobrar (clientes) Inv entarios Pasivo Total 42,070,785 36% 40,099,653 24% 40,577,784 18% 41,443,578 1% 40,549,972 -4% -2% 21,002,336 3% 18,965,687 -14% 19,208,752 -19% 18,311,779 -5% 15,481,569 -26% -15% 3,231,071 101% 2,549,764 22% 2,126,180 20% 2,276,838 -16% 371,351 -89% -84% 299,098 -75% 630,880 -59% 816,723 -63% 1,269,192 20% 1,491,530 n.m. 18% 14,822,309 -7% 13,164,548 -21% 13,873,945 -23% 13,118,356 -8% 11,858,104 -20% -10% -2% 31,841,544 48% 29,193,084 31% 29,306,925 21% 30,113,626 -3% 29,472,536 -7% Pasiv o Circulante 17,600,008 63% 14,862,353 35% 14,987,319 32% 15,713,607 -15% 15,754,663 -10% 0% Pasiv o largo Plazo 14,241,536 118% 14,330,731 116% 14,319,606 59% 14,400,019 15% 13,717,873 -4% -5% Capital Consolidado 10,229,241 9% 10,906,569 8% 11,270,859 10% 11,329,952 12% 11,077,436 8% -2% Minoritario 1,551,545 2% 1,867,941 6% 1,856,049 11% 1,844,038 -4% 1,737,830 12% -6% May oritario 8,677,696 10% 9,038,628 8% 9,414,810 10% 9,485,914 16% 9,339,606 8% -2% -3% Pasivo con Costo 15,502,796 48% 14,706,785 46% 13,502,531 6% 14,230,023 5% 13,807,897 -11% Corto Plazo 5,161,893 31% 3,790,835 11% 3,358,179 -9% 4,183,691 -10% 4,505,802 -13% 8% Largo Plazo 10,340,903 59% 10,915,950 64% 10,144,352 12% 10,046,332 13% 9,302,095 -10% -7% 12,271,725 39% 12,157,021 53% 11,376,351 4% 11,953,185 10% 13,436,546 9% 12% Deuda Neta Fuente: GEO, BMV, Banorte-Ix e 4 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana Osuna, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Victor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 5