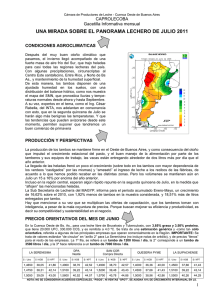

Tambo versus soja. Por qué cierran los tambos en Argentina

Anuncio