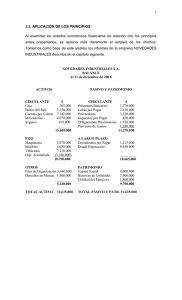

Ejemplo de una empresa, estado financiero

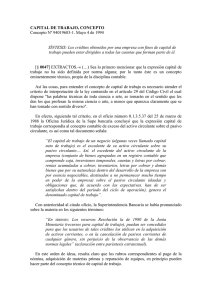

Anuncio