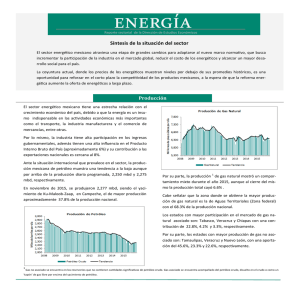

“el mercado de petrolíferos en méxico: las razones

Anuncio