Estudio Final Uniandes 2005

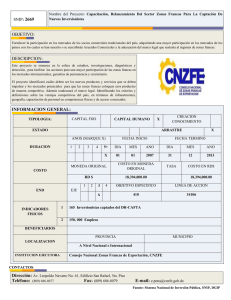

Anuncio