ENTRE EMPRESARIOS Y GOBIERNO

Anuncio

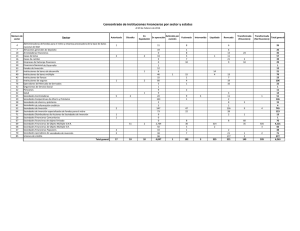

ENTRE EMPRESARIOS Y GOBIERNO: LA PLANTA LABORAL DEL BANCO NACIONAL DE MÉXICO BAJO EL ESQUEMA DE BANCA MÚLTIPLE, 1976-1982 Víctor Ángel Flores González Sin duda, para aproximarnos a las condiciones laborales de un sector de trabajadores es necesario tener presente una serie de factores que determinan el desarrollo de un empleado en su centro de trabajo. Se sostiene que el estudio sobre las condiciones de trabajo de un sector laboral puede enriquecerse si se tiene en consideración las diferentes formas de organización de las empresas donde se labora. Es decir, las transformaciones experimentadas en un negocio repercuten en la situación laboral de sus trabajadores. A continuación se expondrá la manera en que la adopción del modelo de Banca Múltiple, impulsado por el gobierno en 1976, afectó al trabajador del Banco Nacional de México Una transformación en el sistema financiero mexicano. La llegada de la Banca Múltiple al Banco Nacional de México Una de las principales transformaciones que el sector financiero sufrió en el siglo XX fue la introducción de un nuevo esquema de negocio que buscó permitir un mejor funcionamiento de los servicios bancarios: el inicio de operaciones de la llamada Banca Múltiple. La introducción de esta forma de prestar servicios bancarios está relacionada en dos ámbitos. En primer lugar, se debe situar este cambio dentro de un contexto de cooperación entre el sector empresarial bancario y el gobierno de Luis Echeverría Álvarez (1970-1976), y por otro, las estrechas operaciones crediticias que existían entre los intermediarios financieros –hipotecarias y financieras- con las instituciones bancarias – bancos de depósito principalmente. De esta manera se crearon grupos financieros informales, los cuales estaban formados por un banco comercial con su financiera y, en algunos casos, una hipotecaria.1 El gobierno federal optó por legislar los vínculos entre bancos e intermediarios financieros mediante una serie de cambios a la Ley General de Instituciones de Crédito y Organizaciones Auxiliares. Podemos destacar la reforma de 1975 a dicho estatuto, la cual Seijas. Política, 1991, p. 13. Empero, se debe matizar esta idea ya que la experiencia de cada grupo fue diferente. Para fines de este trabajo, se analizará el caso del Banco Nacional de México. 1 332 mencionaba que “la concesión para realizar las operaciones a que se refieren las fracciones I [depósito], III [financieras] y IV [hipotecarias] sólo podrá otorgarse a una sociedad que [...] sea fusionante o resulte de la fusión de instituciones que hubieran venido operando con las concesiones anteriormente citadas.” 2 De esta manera, las instituciones de crédito que operaban en función a la concesión específica a su nicho de negocio pudieron fusionarse en una sola empresa financiera. En particular, el grupo Banco Nacional de México estaba conformado por un banco de depósito, ahorro y fiduciario, Banco Nacional de México S.A.; una hipotecaria, Hipotecaria Banamex S.A., dos financieras, Financiadora de Ventas Banamex S.A y Financiera Banamex S.A. y una arrendadora financiera, Arrendadora Banamex S.A. Además contó con Seguros América Banamex S.A. y Fondos de Inversiones Banamex S.A., las cuales eran catalogadas como organizaciones auxiliares.3 Para 1971, el banco amplió su área de negocio con la creación de la empresa Factoring Banamex, S.A. de C.V. El cambio en la legislación antes mencionada permitió la fusión de la hipotecaria y las financieras con el banco de depósito con lo cual se estableció la empresa Banco Nacional de México, S.A. Institución Privada de Banca Múltiple, la cual pudo realizar operaciones de depósito, ahorro, fiduciario, hipotecario y financiera en una sola institución.4 Se puede mencionar que en un primer momento, el cambio antes referido se limitó a una simple fusión de compañías. No obstante, a largo plazo, la introducción del modelo de Banca Múltiple conllevó una serie de cambios orientados hacia el crecimiento y Artículo 2º, Ley General de Instituciones de Crédito y Organizaciones Auxiliares, 2 de enero de 1975, en Diario, tomo CCCXXVIII, núm. 1, p. 35. Este cambio legislativo, en un primer momento, no contempló otorgar concesiones para la conformación de nuevos bancos. Además, excluyó a las organizaciones auxiliares de crédito, -instituciones enfocadas a ayudar a la intervención financiera en actividades específicas- tales como Casas de Bolsa y Cámaras de compensación, limitando el alcance de una Banca Universal. Del Ángel, “Paradoja”, 2010, p. 646. 3 La concesión para que pudiera operar el Banco Nacional de México como banco de depósito, ahorro y fiduciaria fue otorgada en 1941; para Hipotecaria Banamex, 1944; Financiera Banamex, 1936 aunque reformada en 1941 y Financiadora de Ventas Banamex, en 1958. Asimismo, Seguros América Banamex y Fondos de Inversiones Banamex en 1933 y 1956 respectivamente. Tanto de Arrendadora Banamex como Factoring Banamex no se ubicó la fecha de otorgamiento de concesión. Sin embargo, se sabe que iniciaron labores en 1965 y 1971 respectivamente. Anuario, 1971. 4 La modificación de la concesión a esta institución así como la revocación de la autorización para realizar actividades para las financieras e hipotecaria se dio en febrero de 1977. Acuerdo por el que se modifica la concesión otorgada al Banco Nacional de México, S.A., a fin de que opere como banco múltiple, jueves 23 de junio de 1977, en Diario, tomo CCCXLII, núm. 38, 1977; Acuerdo por el que se revoca la concesión otorgada con el nombre de autorización a Financiadora de Ventas Banamex, S.A. e Hipotecaria Banamex S.A., por fusión con el Banco Nacional de México, S.A., jueves 23 de junio de 1977, en Diario, tomo CCCXLII, núm. 38, 1977, pp. 6-7. 2 333 diversificación de servicios del propio banco. La unificación del banco de depósito, hipotecario y las financieras trajo consigo la incorporación de la planta laboral de las empresas intermediarias al banco fusionante. De la plantilla laboral para 1977, tan sólo el 4% provenía de las empresas filiales fusionadas en ese año. De la misma forma, el personal nuevo que ingresó al banco únicamente representó el 3%, eso puede estar relacionado a la apertura de 58 nuevas sucursales. De esta manera, se contó para 1977 con 17 848 trabajadores, tanto en oficinas corporativas, departamentos sin atención directa con el cliente, como en áreas de atención al público, denominadas sucursales. Es importante señalar que hacia 1977, la organización administrativa del personal del Banco Nacional de México poseía una estructura jerárquica vertical amplia, grosso modo, encabezada por directores, gerentes y jefes de departamento, denominados funcionarios, quienes tuvieron facultades de supervisión o autoridad en función de sus atribuciones, es decir, poder de decisión. Por otra parte, trabajadores sin este tipo de competencia quienes se limitaban a recibir órdenes como es el caso de mensajeros, cajeros, secretarias o auxiliares llamados empleados. De esta manera, se vuelve prescindible señalar que esta nueva institución de Banca Múltiple respetó las obligaciones laborales de los funcionarios y de los empleados de las empresas fusionadas. De esta manera, el Banco Nacional de México se vio obligado a respetar horarios de trabajo, puestos, categorías, remuneraciones y derechos de antigüedad.5 Bajo estas condiciones, la nueva empresa tuvo que incorporar a su plantilla laboral a 756 personas provenientes de las financieras y la hipotecaria del grupo Banamex. La Banca Múltiple en el Banco Nacional de México. El establecimiento de las Direcciones Regionales y la “orientación al mercado” El Banco Nacional de México pasó a operar como una institución de Banca Múltiple en 1977 y, con ello se produjeron ciertos cambios administrativos y operacionales al interior de la ella en búsqueda de una mejor posición en el mercado bancario. Se tiene que tener presente que el Reglamento de trabajo para los empleados bancarios estipulaba en su artículo 43 que la antigüedad de los trabajadores debía ser reconocida por los servicios ininterrumpidos prestados en distintas instituciones de crédito que pertenecieran a un mismo grupo financiero. Esto será retomado más adelante. Artículo 43, Reglamento de Trabajo de los Empleados de las Instituciones de Crédito y Organizaciones Auxiliares, México, 14 de julio de 1972, en Diario, tomo CCCXIII, núm. 12, 1972. 5 334 Una de las principales alteraciones en el banco fue una reestructura en la organización interna de la empresa con el afán de mejorar la productividad y la supervisión de las diferentes áreas que conformaban a esta organización financiera ante los nuevos instrumentos de captación de capitales, el desarrollo en los mercados regionales y la creciente competencia con otras instituciones financieras.6 La nueva estructura organizacional de Banamex quedó integrada en tres grandes áreas todas ellas encabezadas por una Dirección General. Así se contaba con una Dirección de Subsidiarias, una Dirección de Banca de Inversión y la Dirección de Operación Bancaria que fue la dependencia encargada de la organización y prestación de servicios bancarios del Banco Nacional de México. A su vez, esta dirección estaba conformada por cuatro grandes áreas: Banca Comercial Metropolitana y Regional, Banca Corporativa, Banca Internacional y Banca Especializada. En este sentido sostenemos que bajo esta dirección fueron concentradas la mayor parte de las operaciones bancarias de la institución y, por ende, una mayor complejidad en su planta laboral. Una de las medidas implementadas por la Dirección General del Banco Nacional de México a partir de 1977 fue un cambio en las estrategias empresariales que se habían seguido. Estas fueron enfocadas hacia un acercamiento a las necesidades de cada tipo de mercado productivo que atendía el banco. La “orientación al mercado” –término utilizado en Banamex- buscó adaptar a esta empresa financiera a las necesidades, exigencias y oportunidades que representaba cada región del país, es decir, un cambio en la organización administrativa, en el concepto de sucursal y en la preparación de su planta laboral con el afán de poseer los medios necesarios y adecuados para atender a los clientes acorde a sus demandas específicas. Así, la institución trató de orientar las operaciones bancarias a través de la “identificación, segmentación y atención diferenciada de los distintos estratos de mercados de personas físicas y morales, en el mejoramiento de servicios e instalaciones de nuestras sucursales y en la selección y capacitación de personal.”7 Reunión Extraordinaria, México, 21 de septiembre de 1977, en AHBANAMEX, Actas de Consejo de Administración, libro 11, p. 15. 7 Metropolitana y regional, México, 30 de marzo de 1979, en AHBANAMEX, Informe anual del Consejo de Administración, 1978, p. 23. 6 335 A partir de 1976, la Dirección General del Banco Nacional de México implementó un proceso de reconfiguración dentro de la descentralización de funciones. De esta manera se estableció, dentro del esquema organizacional de la empresa, la ya mencionada área “Banca Metropolitana y Banca Regional”. Con ello se inició la instauración de Direcciones Regionales, una nueva división territorial que buscó “agilizar y afinar la prestación de servicios a todo el territorio nacional con una clara y definida orientación al mercado.”8 La Dirección General otorgó a las Direcciones Regionales “las facultades necesarias para que [pudieran] tomar decisiones por sí sola[s] utilizando para ello los conocimientos [de cada] región y de nuestra gente [planta laboral]. Así el beneficio para el cliente se traduce en ahorro de tiempo en los trámites y una mayor adaptación de nosotros [banco] a sus necesidades.”9 El establecimiento de las Direcciones Regionales pretendió integrar mercados similares en su naturaleza y con elementos económicos en común. Por ejemplo, la documentación interna del banco menciona que la Dirección Regional Baja California, establecida en 1977, se enfocaría en las necesidades bancarias del cliente, donde las principales actividades económicas eran el comercio en la zona fronteriza con Estados Unidos, la ganadería y la industria maquiladora.10 El tener la oportunidad de ofrecer un mayor número de servicios a la clientela en una sola empresa fue aprovechado por este banco para atender de manera especializada las necesidades de cada región del país. Con base en las actividades económicas de cada zona, el banco adecuó su organización administrativa en búsqueda de proporcionar los diferentes servicios que podía ofrecer la institución de manera eficiente y acorde a cada demarcación. El establecimiento de las nuevas Direcciones Regionales fue paulatino. La primera en establecerse fue la Dirección Regional Noroeste en 1976 con sede en la ciudad de Hermosillo, Sonora. Le siguieron, al año siguiente, Baja California y Occidente ubicadas en las ciudades de Mexicali y Guadalajara respectivamente. Durante 1978, la Dirección General del Banco Núñez, Cien, 1990, p. 120. ¿Cuál es el objetivo de la descentralización de facultades?, México, 17 de Marzo de 1976, en AHBANAMEX, Noticiario Banamex, año VIII, núm. 209, p. 3. 10 Un diagnóstico del mercado y la evaluación de nuestros recursos e imagen, definieron la estrategia operativa en la región, México, 2 de agosto de 1977, en AHBANAMEX, Noticiario Banamex, año X, núm. 238. 8 9 336 Nacional de México sólo creo la Dirección Regional Michoacán con sede en la ciudad de Morelia. En 1979 se culminó el proceso con la creación de nueve Direcciones Regionales. Se puede afirmar que cada una de estas nuevas zonas administrativas estuvo formada por gerencias de plaza, Gerencias Regionales, además de una serie de Ejecutivos de Cuenta y gerentes de sucursal. Así, la gerencia de plaza era ubicada en las ciudades de mayor importancia económica dentro de la zona de alcance de la Dirección Regional correspondiente. Cada gerencia de plaza era dirigida por un funcionario con nivel gerencial quien era el máximo responsable y representante del banco en esa ciudad. Las Gerencias Regionales agruparon a un determinado número de sucursales que compartían elementos comunes en su zona de mercado. Igualmente, eran encabezadas por un gerente regional quien dirigía y coordinaba a los diferentes gerentes de sucursales dentro de su área de competencia. Por último, se encontraban cada una de las oficinas de atención al público del Banco Nacional de México. Las sucursales continuaron funcionando como el pilar de la institución ya que de ellas dependió la imagen y la captación de los recursos. Cada una de las sucursales era dirigida por un gerente de sucursal quien era el responsable de esta oficina, de su funcionamiento y de la atención de una zona específica. El Consejo de Administración reportó en 1979 que una de las implicaciones del establecimiento de estas direcciones fue “el refuerzo en el número de directivos y ejecutivos, incluyendo a los titulares regionales, 27 gerentes de plaza y de mercado, 31 gerentes regionales; y un número creciente de Ejecutivos de Cuenta, gerentes y subgerentes de sucursal. El número total de personas en niveles gerenciales se ha duplicado […] desde que se inició la regionalización en 1976.”11 Esta nueva forma operacional del Banco Nacional de México refrendó el importante papel que representa una sucursal bancaria para el funcionamiento de la empresa. Así pues, se puede mencionar que las oficinas de atención al público, a pesar de ubicarse en una de las posiciones inferiores dentro del organigrama jerárquico del banco, eran parte importante del crecimiento del negocio bancario.12 Metropolitana y regional, México, 1979, en AHBANAMEX, Informe anual del Consejo de Administración, 1980, p. 30. 12Personal, México, 1978, en AHBANAMEX, Informe anual del Consejo de Administración, 1979, p. 35. 11 337 La entrada de la Banca Múltiple representó para Banamex la posibilidad de crecimiento, tanto en volumen como en complejidad del negocio. Las sucursales son muestra de ello. Con base en las cifras del Consejo de Administración, el número de sucursales de la institución presentó un crecimiento en comparación a los últimos años bajo el esquema de Banca Especializada. Así, mientras en el periodo 1970-1976, las oficinas al público del Banco Nacional de México presentaron una tasa de crecimiento del 3.9%, durante los primeros seis años del banco como Banca Múltiple, el número de sucursales pasó de 502 a 694, es decir, una tasa anual de crecimiento del 5.5 por ciento. Es decir, se aceleró el crecimiento del número de sucursales. En primer lugar, el crecimiento de sucursales respondió a una mayor demanda de servicios bancarios por parte de la población. Sin duda, esto puede concordar con el crecimiento poblacional que experimentó el país durante la década de 1970. En segundo, el crecimiento en el número de oficinas al público también estuvo vinculado con la posibilidad de ampliar la cobertura de servicios bancarios en áreas urbanas o en poblaciones donde no se contara con representación de esta institución. Por otra parte, la operatividad al interior de estas oficinas al público se tornó más compleja. Las diferentes operaciones efectuadas al interior de ésta se diversificaron y con ello la necesidad de contar con el personal adecuado para su óptimo funcionamiento y productividad. El importante papel que desempeñaron las sucursales conllevó a que el mayor número de trabajadores se ubicara en esta área. De acuerdo con la información asentada en las actas de consejo del banco, podemos conocer que para 1978 ascendía a 11 665 trabajadores de un total de 18 893, es decir un 61%.13 Por otra parte, la Dirección General del Banco Nacional de México implementó un nuevo concepto en de las oficinas de atención al público: el establecimiento de “Centros Financieros”, el cual responde al cambio de estrategia empresarial que devino con la entrada de la Banca Múltiple. Estas nuevas oficinas fueron establecimientos bancarios, de mayor tamaño a una sucursal tradicional, enfocados a ofrecer todo tipo de servicios financieros a un mayor Personal, México, 27 de junio de 1979, en AHBANAMEX, Actas del Consejo de Administración, libro 12, p. 41. 13 338 número de usuarios, y en específico a empresarios o clientes de mayor peso económico. Así, se buscó una penetración más importante del Banco en un segmento específico: las pequeñas, medianas y grandes empresas. Los Centros Financieros pretendieron mejorar el servicio bancario enfocándose principalmente a los clientes que buscaban invertir o tramitar créditos por grandes cantidades. Estos lugares pretendieron ser centros de atención a negocios. Para el Consejo de Administración, en la primera etapa de establecimiento de estas nuevas oficinas se intentaba que “aquellos negocios que por su complejidad tenían que ser estudiados en [la Ciudad de] México, ahora [pudieran] atenderse en el Centro Financiero, con lo cual se agiliza la operación en beneficio de nuestros clientes.”14Además de lo anterior, se buscó que estos lugares sirvieran como un foco de difusión cultural con la organización de eventos y exposiciones. No obstante, el incremento en el establecimiento de este nuevo tipo de oficinas bancarias no se implementó en todo el país. De acuerdo con la documentación de la Comisión Nacional Bancaria y de Seguros, para 1982 sólo existían en el país dos Centros Financieros: Guadalajara –perteneciente a la Dirección Regional Occidente- y Tijuana – supeditada a la Dirección Regional Baja California-.15 Esto puede estar relacionado con el crecimiento demográfico del occidente del país y el aumento en el comercio en la frontera norte. Relacionado a lo anterior, se puede mencionar que a partir de la entrada de la Banca Múltiple, uno de los puestos que tomó singular importancia fue el de Ejecutivo de Cuenta. Como fue mencionado anteriormente, estos trabajadores fueron considerados parte importante dentro de la organización de las diferentes Direcciones Regionales. Para el Banco Nacional de México, el Ejecutivo de Cuenta se enfocaba en un grupo de clientes con demandas específicas acorde al mercado donde se ubicaban. Dentro de la nueva estrategia empresarial, se buscó que estos empleados focalizaran su desempeño en función de las demandas particulares del mercado al que estaban inmersos, y así tener un mayor conocimiento de las necesidades financieras particulares de Un nuevo concepto de servicio financiero y bancario, México, 2 de agosto de 1977, en AHBANAMEX, Noticiario Banamex, año X, núm. 238, p. 10. 15 Anuario, 1982, pp. 632-646. 14 339 cada cliente, tanto de personas físicas o morales así como inversionistas y diversas compañías privadas o gubernamentales. Podemos sostener que el establecimiento de los Centros Financieros respondió a la necesidad de tener lugares específicos donde los Ejecutivos de Cuenta pudieran desempeñar de mejor manera sus labores. Estos lugares, además de funcionar como una sucursal tradicional, contaron con espacios determinados para dar seguimiento a los principales clientes de la región. De la misma manera, este puesto requirió que los trabajadores tuvieran conocimientos especializados en “diversas ramas de los negocios bancarios y financieros”16, por lo que se deduce que esta planta laboral debió contar con una cualificación que no sólo era proporcionada al interior de la empresa, sino que se requirió una formación profesional, dentro del área económico-administrativa, para ejercer dicho puesto. Por su parte, las oficinas corporativas del banco presentaron una transformación en su estructura organizativa y un incremento en su personal. Estas áreas sin una interacción directa con el público daban sustento a las diferentes actividades del banco.17 Para 1982, estos centros laborales estaban agrupados en cuatro diferentes áreas: Área Internacional, Banca Corporativa, Banca especializada y Servicios Administrativos. Cada una de estas áreas se ramificaba en divisiones. En promedio cada área tenía cuatro divisiones quienes a su vez contaban con diversos departamentos para su correcta operación. Si bien, el establecimiento de las diferentes Direcciones Regionales pretendió una mayor descentralización del banco, existieron operaciones que, dada su operación siguieron controladas por una división en específico. En este sentido, se puede deducir que, dentro del Área Banca Especializada, la División Tarjetas de Crédito o Fiduciario supervisaban las operaciones realizadas bajo estos Un nuevo concepto de servicio financiero y bancario, México, en AHBANAMEX, Noticiario Banamex, año X, núm. 238, p. 10. 17 Vale la pena señalar que la Dirección General del Banco Nacional de México planteó una desconcentración de algunas oficinas corporativas de la ciudad de México y trasladarlas a Jurica, Querétaro. Para 1979, se tenía planteada la reubicación en esta ciudad al 23% de la planta total laboral, principalmente del área de servicios administrativos y la presidencia del consejo. No obstante, este cambio no se realizó en gran medida por la expropiación de la banca mexicana en septiembre de 1982. Desconcentración del Banco, México, 1979, en AHBANAMEX, Informe anual del Consejo de Administración, 1980, pp. 13-14. 16 340 dos esquemas sin importar la región donde fueran efectuadas.18 Asimismo, el Área Servicios Administrativos fue la encargada de coordinar los diferentes servicios internos hacia el personal, así como los mercadotécnicos o automatizados. De esta manera, podemos sostener que el número de trabajadores en oficinas corporativas presentó una tasa de crecimiento del 5.1% pasando de 6 910 empleados en 1977 a 8 022 en 1979 lo que ratifica la hipótesis de que la introducción del esquema de Banca Múltiple en el Banco Nacional de México supuso un crecimiento de volumen y complejidad de las actividades financieras de esta institución bancaria lo que requirió una diferente preparación profesional del trabajador. Modificaciones en la cualificación del personal. La profesionalización del trabajador bancario en Banamex A mediados de los años de 1970, la cualificación de los trabajadores del Banco Nacional de México era construida por dos medios. En primer lugar, la adquisición de conocimientos informales, a través de “capacitaciones”, que la empresa misma ofreció a sus empleados y por otra, la posibilidad de conseguir una preparación profesional con la obtención de un título universitario. De esta manera, los trabajadores del Banco Nacional de México, y en general del sistema bancario, tuvieron la posibilidad de “formarse” al interior de su centro de trabajo. Al respecto, Gustavo del Ángel menciona que en el sector bancario el crecimiento profesional de sus empleados dependió de un elemento de “oficio”, el cual se adquiría con el paso de los años, a través de la experiencia, esto permitió al trabajador conocer los detalles sobre la normatividad, legislación, operación y procesos del sector financiero, todo lo cual lo denomina como “carrera bancaria”.19 No obstante, con la llegada de la Banca Múltiple, la cualificación tuvo que ser transformada para satisfacer el crecimiento y el “enfoque de mercado” que la institución se planteó ante la introducción del nuevo modelo bancario. La modificación en la formación del personal estuvo presente tanto en las capacitaciones que el banco proporcionaba a sus trabajadores como en los medios por los Vale la pena señalar que entre 1978 y 1981 el número de tarjetas de crédito expedidas por el banco experimentó un crecimiento notable pasando de 617 000 en 1978 a 1 058 431 en 1981. Sin duda, lo anterior está relacionado con la llegada de sistemas informáticos. Del Ángel, “Computerization”, 2011, p. 99. 19 Del Ángel, BBVA Bancomer, 2007, p. 125; Del Ángel, “Paradoja”, 2010, p. 649. 18 341 cuales se permitía la preparación profesional de la plantilla laboral. El aumento considerable en el número de empleados, además de representar la necesidad de contar con una mayor planta laboral, también nos habla de la exigencia de disponer de trabajadores preparados con alguna profesión en específico, capaces de tener los conocimientos oportunos para hacer frente a las demandas particulares de cada mercado regional. La “capacitación” siguió representando el método por el cual los trabajadores, tanto de oficinas corporativas como de sucursales, adquirían y actualizaban los conocimientos necesarios para realizar su labor al interior de la institución. Para la Dirección General “la capacitación [seguía] siendo motivo de interés por parte del Banco, en tanto cumple la doble función de mejorar el servicio y de abrir nuevas perspectivas para el personal.”20De esta manera, a través de cursos y seminarios se buscó incrementar las habilidades de los trabajadores en búsqueda de una mayor productividad. Cada Dirección Regional establecía y coordinaba las diferentes capacitaciones para sus empleados en función de las necesidades específicas de la región a la que atendían. Esta serie de capacitaciones eran realizadas fuera del horario ordinario de trabajo e impartidas por los principales funcionarios de cada una de ellas. Las temáticas de la formación variaban desde cursos que enfocados al desarrollo personal hasta el incremento en conocimientos propios de una empresa bancaria como otorgamiento de créditos, préstamos personales o manejo de cheques. 21 La Dirección General puso particular atención en este tipo de enseñanzas, en especial en el área de sucursales, ante la diversificación de operaciones en las oficinas de atención al público. Por ello, se asignaron lugares específicos en cada jurisdicción regional para realizar dichos cursos: los “Centros de Capacitación”.22 Estas oficinas estuvieron ubicadas en algunas de las ciudades sede de las Direcciones Regionales. Se puede mencionar que la Banca Metropolitana de la ciudad de México y las Determinante la actuación del personal en la expansión de operaciones y mayor penetración en el mercado, México, 27 de mayo 1980, en AHBANAMEX, Noticiario Banamex, año XII, núm. 270, p. 2. 21 Desarrollo Humano, México, 1977, en AHBANAMEX, Noticiario Banamex, año X, núm. 244, p. 7; Con gran tesón y “empuje” se están capacitando nuestros compañeros de la Regional León, México, 1978, en AHBANAMEX, Noticiario Banamex, año XII, núm. 281, p. 10. 22 Es necesario precisar que el Reglamento de trabajo de los empleados de Instituciones de Crédito y Organizaciones Auxiliares estipulaba que se debía proporcionar al trabajador de los medios necesarios para su superación profesional. Esto será abordado más adelante. Artículo 22, Reglamento de trabajo de los empleados de las Instituciones de Crédito y Organizaciones Auxiliares, México, 14 de julio de 1972, en Diario Oficial de la Federación, tomo CCCXIII, núm. 12, 1972. 20 342 Direcciones Regionales de Monterrey y Baja California contaron con uno de ellos, aunque se deduce que cada dirección tuvo un Centro de Capacitación.23 Así, la capacitación dirigida al personal encargado de la apertura de contratos, en su mayoría Ejecutivos de Cuenta catalogados como funcionarios, involucraba temas tales como la operación en el área de valores, el procedimiento para abrir un contrato bancario y el funcionamiento de dicho servicio, así como el trato y orientación del trabajador hacia el cliente.24 Por otra parte, los cursos para los funcionarios que desempeñaban el puesto de supervisores de sucursal estaban enfocados a preparar personal capaz de enseñar y transmitir su conocimiento a sus subordinados. De esta manera, estos trabajadores recibieron instrucción para actuar como “modelo ante el personal que colabora con él” y habilidades propias de un cajero de ventanilla, como manejo de valores, cobro de cheques o corte de caja. La documentación interna del banco menciona la intención de que “los supervisores de cajeros [actuaran] como multiplicadores de la capacitación en su propia sucursal, unificándose así los criterios operativos en todas las sucursales.”25 Entre los empleados un caso representativo es el de cajero de ventanilla. El modelo de Banca Múltiple demandó una serie de cambios en la búsqueda de incrementar la productividad de estos trabajadores. Así pues, se creó la figura de “Cajero Universal” una figura que tenía que ser capaz de ejecutar diversas transacciones. De esta manera, en lugar de tener un cajero por cada operación, se optó por adecuar un número determinado de ventanillas para recibir en una sola diferentes transacciones como de depósito, retiro, cobro de cheques o de ahorro. Se puede sostener que este nuevo concepto fue puesto en operación paulatinamente y sólo cierto personal con habilidades específicas era capacitado para desempeñar este tipo de cargo. Durante los primeros años del funcionamiento de la institución como Banca Múltiple, el número de trabajadores que participaron en algún tipo de capacitación se incrementó notablemente. Así, para 1978 el número de empleados capacitados fue de 3 380, durante Empezaron a funcionar dos centros de capacitación y adiestramiento en Mexicali y Tijuana, México, 20 septiembre de 1978, en AHBANAMEX, Noticiario Banamex, año XI, núm. 250, p. 10. 24 Adquieren conocimiento en el Área de Valores, México, julio de 1982, en AHBANAMEX, Noticiario Banamex, año XV, núm. 293, p. 5. 25 Curso a supervisores en sucursal, México, 1980, en AHBANAMEX, Noticiario Banamex, año XII, núm. especial. 23 343 1979 participaron 8 449 trabajadores, y para 1982 el personal capacitado ascendió a 15 388 personas. De esta manera, para 1979, el número de trabajadores que recibió alguna instrucción representó el 40% del personal total de la institución, para 1982 dicho personal constituyó el 57% de la plantilla laboral. Con relación a lo anterior, la Dirección General del banco enfocó dichos cursos tanto a los puestos de “gerencia media” 26 , como en los demás funcionarios y empleados. En los primeros, el personal con algún tipo de capacitación pasó de 2 908 a 3 682; en los segundos, de 5 487 a 11 662. Si bien, no conocemos la planta total de dichos niveles jerárquicos, el hecho de que el número de directores que participaron en algún curso haya decrecido -de 54 en 1979 a 44 en 1982- puede representar la prioridad del banco por dotar de los conocimientos necesarios a los trabajadores en puestos estratégicos para el banco, como las gerencias regionales. Por otra parte, el Banco Nacional de México también buscó que los empleados alcanzaran una cualificación con conocimientos formales. La Dirección General del banco incentivó a los trabajadores para que lograran una cualificación formal por medio de estudios profesionales o de posgrado en instituciones del sistema educativo nacional mientras laboraban en la empresa. Como se mencionó anteriormente, dentro de los últimos años del funcionamiento del modelo de Banca Especializada, el Banco Nacional de México promovió en su planta laboral la adquisición de conocimientos formales dentro del área económico-administrativa con el objetivo de mejorar el desempeño de sus trabajadores. No obstante, con la transformación del modelo de negocio bancario, la institución no sólo incentivó al personal para una preparación profesional sino que también buscó que cierto número de trabajadores contaran con estudios de posgrado, una especialización de conocimientos formales ante las demandas impuestas por el propio mercado. Si bien se No se cuenta con información que precise de manera clara los puestos que eran considerados de “gerencia media”. No obstante se puede deducir que, tras la implementación de la Banca Regional, a través de las diferentes Direcciones Regionales, la dirección agrupó a los gerentes regionales, gerentes de plaza, gerentes de mercado metropolitano y ejecutivos de cuenta en dicho grupo laboral. Es decir, los puestos estratégicos dentro cada jurisdicción regional. Lo anterior fue parte de las constantes modificaciones al escalafón de puestos y tabuladores salariales de la institución. En su gira de trabajo, D. Agustín F. Legorreta sostuvo reuniones de trabajo con gerencia media de todo el país, México, 2 de febrero de 1977, en AHBANAMEX, Noticiario Banamex, año. IX, núm. 229, pp. 1-5. Revisión de Tabuladores, México, 22 de enero de 1982, en AHBANAMEX, Actas del Consejo de Administración, libro 14, p. 39. 26 344 cuenta con poca información al respecto, se debe matizar lo anterior ya que no todo el personal accedió a estos estudios. Con base en los informes del Consejo de Administración del banco podemos afirmar que los trabajadores que pudieron optar por estos estudios eran funcionarios de la institución quienes contaban con cierta antigüedad al interior del banco. Para el año de 1979, un total de cuarenta y cinco funcionarios gozaban de becas a nivel de maestría, mientras que para 1982, este número ascendió a 90, principalmente funcionarios ubicados dentro del grupo de gerencia media.27 En este sentido, podemos mencionar que los empleados con algún título universitario egresaban de carreras tales como administración de empresas, contabilidad, actuaria, finanzas y economía en universidades públicas y privadas de todo el país. En cambio, las personas que lograban algún título de posgrado se enfocaban en el área de administración de empresas, principalmente de universidades privadas tales como el Instituto Tecnológico de Estudios Superiores de Monterrey. Asimismo, el Instituto Panamericano de Alta Dirección de Empresas dio ciertos cursos a algunos funcionarios de la institución, aunque esto se presentó en menor medida y enfocado a puestos directivos.28 Con lo anteriormente expuesto podemos afirmar que la introducción del modelo de Banca Múltiple en el Banco Nacional de México demandó una cualificación más dinámica y especializada de su personal que la adquirida tras la experiencia obtenida con el transcurso de los años. Es decir, la “carrera bancaria”, con características propias de un oficio, fue transformada ante la necesidad de una cualificación en un menor tiempo derivado del cambio en el modelo de negocio bancario. Para ello, se requirió de personal con conocimientos previos que pudiera desempeñar las exigencias que el mercado demandaba. Empero, se debe tener presente que en ciertas jerarquías y funciones, principalmente en puestos administrativos, tales como mensajeros o secretarias, continuó una cualificación al interior de las oficinas corporativas, la cual podía ser complementada con estudios Personal, México, 1979, en AHBANAMEX, Informe del Consejo de Administración, 1980, p. 42; Personal, México, 1982, en AHBANAMEX, Informe del Consejo de Administración, 1983, p. 18. 28 Podemos mencionar que los trabajadores con este tipo de cualificación laboraban en oficinas corporativas y llegaron a desempeñar puestos tales como asesor en optimización administrativa o finanzas. Ocho compañeros terminaron su maestría en Administración de Empresas en el ITESM, México, 1979, en AHBANAMEX, Noticiario Banamex, año XII, núm. 262, pp. 6-7; Nombramientos de miembros de dirección, México, 23 de octubre de 1981, en AHBANAMEX, Actas del Consejo de Administración, libro 14, p. 13; Alonso, Hombre, 2005, p. 92. 27 345 académicos, y con ello, se mantenía la posibilidad de un ascenso laboral gradual según el antiguo sistema de capacitación.29 La aplicación del Reglamento de trabajo de los empleados de las instituciones de crédito y organizaciones auxiliares en la planta laboral del Banco Nacional de México La reglamentación sobre la labor de los trabajadores de las diferentes instituciones bancarias es fundamental para entender la normatividad oficial que rigió la relación entre los bancos y su planta laboral, en la cual era partícipe el Nacional de México. En este sentido, en julio de 1972 entró en vigor la reforma al Reglamento de trabajo de los empleados de las Instituciones de Crédito y Organizaciones Auxiliares que el presidente Luis Echeverría emitió con el fin de normar las relaciones laborales entre los empresarios bancarios y su planta laboral.30 Algunos elementos importantes de esta reglamentación fueron el implementar un “salario mínimo bancario” el cual estaba determinado por el salario mínimo de cada región incrementado en un 50%, el cual era fijado por medio de tabuladores salariales propuestos por la misma institución y aprobado por la Comisión Nacional Bancaria. En cuanto a horario de trabajo, se implementó una jornada laboral de 40 horas a la semana. Asimismo, es importante considerar las extensiones del propio salario denominadas “prestaciones”, es decir, los beneficios que el trabajador percibió y no formaron parte de su sueldo. Se puede señalar que estas retribuciones eran superiores a las que normalmente la iniciativa privada ofrecía a sus trabajadores. Dentro de las prestaciones de carácter social, las empresas bancarias quedaban obligadas a proporcionar, en sustitución del Instituto Mexicano del Seguro Social, gratuitamente un servicio médico particular. Se estipulaba el derecho a una pensión vitalicia con 35 años de servicio o 60 años de edad. Además, en materia económica, el trabajador tenía derecho cierto tipo de retribuciones que iban en función del salario gozado y de la antigüedad en la institución. En el caso de préstamos económicos, (préstamos Cinco compañeros entre los “mejores estudiantes de México, México, marzo de 1980, en AHBANAMEX, Noticiario Banamex, año XII, núm. 267, p. 11. 30 El primer Reglamento fue promulgado por el presidente Lázaro Cárdenas en 1937. Esta administración optó por implementar una legislación laboral particular al considerar al servicio bancario como estratégico para la economía del país. Este normativa fue vigente por dieciséis años ya que en 1953, la administración de Adolfo Ruíz Cortines promulgo uno nuevo. Ante algunos intentos sindicalistas en el sector bancario, el presidente Luis Echeverría reformó dicho reglamento en 1972 y fue vigente hasta 1983, por lo que tuvo vigencia dentro de los primeros años del sistema bancario bajo el modelo de Banca Múltiple. Bouzas, Democracia, 2003. 29 346 a corto plazo, para la adquisición de bienes de consumo duradero o hipotecarios) la deuda contraída no podía exceder del 30% del ingreso del trabajador. Aunado a lo anterior, el trabajador debía gozar de ciertas prestaciones culturales que beneficiaran su superación personal tales como becas para cursos vinculados a las actividades bancarias, la creación de centros de capacitación y el establecimiento de bibliotecas. Asimismo, se estipulaba que las instituciones bancarias debían dar facilidades para promover eventos para el desarrollo de su cultura general y física a través de clubes deportivos. Este tipo de prestaciones no dependían del puesto ocupado. Empero, se prohibía la suspensión de actividades en el sector, así como la organización sindical.31 Igualmente, el Reglamento permitía a las empresas bancarias contratar libremente a su personal. Podemos deducir que el proceso de reclutamiento de personal en el Banco Nacional de México fue determinado acorde a las necesidades de la propia institución. Como parte de la implementación de la Banca Regional, se buscó que tanto los directores regionales como gerentes regionales y de plaza, en conjunto con la división de servicios de personal, participaran activamente en la selección del personal necesario para cada una de sus respectivas jurisdicciones.32 La creación de Direcciones Regionales permitió que cada zona pudiera adecuar procesos de reclutamiento acorde a las necesidades particulares de cada región del país. No se cuenta con información precisa sobre los requisitos específicos para ingresar a la institución, pero no es difícil llegar a pensar en la necesidad de incrementar la planta laboral en puestos estratégicos como ejecutivos de cuenta o cajeros universales, los cuales necesitaron elementos con conocimientos relativos a las operaciones bancarias previo a su ingreso al banco. Además, el Banco Nacional de México dio prioridad a la contratación de personal que estuviera ligado de alguna manera al banco. Evidentemente, las redes de confianza establecidas con la entrada de familiares o conocidos de trabajadores en activo fortalecían el crecimiento de la empresa por dos vías: aminorando el riesgo de la conformación de una organización sindical –el cual prácticamente se nulificó entre 1977 y 1982- y fortaleciendo el Reglamento de trabajo de los empleados de las Instituciones de Crédito y Organizaciones Auxiliares, México, 14 de julio de 1972, en Diario Oficial de la Federación, tomo CCCXIII, núm. 12, 1972. 32 Tenemos un reto independiente y distinto en cada mercado, México, 5 de septiembre de 1979, en AHBANAMEX, Noticiario Banamex, año XII, núm. especial, p. 3. 31 347 compromiso, no sólo con el banco, sino con las propias personas al interior de la organización. Como se mencionó anteriormente, en el sistema financiero, el salario mínimo bancario de sus trabajadores era actualizado conforme a los aumentos al salario mínimo general, esto trajo consigo un ajuste en los tabuladores salariales de la empresa. Vale la pena recordar que el Reglamento permitía que cada banco pudiera construir sus propios escalafones de puestos y tabuladores salariales. Podemos mencionar que estos esquemas, al menos al finalizar la década de 1970, eran construidos con base en las políticas salariales de otras instituciones de crédito, es decir, los bancos buscaban cierta homogenización en sus niveles salariales. Sin embargo, cada una contaba con diferentes políticas respecto a sueldos y niveles jerárquicos.33 Para el Banco Nacional de México era importante mantener ciertas diferencias salariales entre los distintos niveles del escalafón laboral. La información asentada en las actas del Consejo no permite conocer los niveles salariales aplicados en la planta laboral y su incremento durante el periodo de estudio, empero, se puede mencionar que el grupo considerado como gerencia media fue importante para la Dirección General del banco ya que agrupaba a los puestos estratégicos de las Direcciones Regionales por lo que se vigilaron las brechas salariales de este grupo con respecto al de otros funcionarios.34 La recesión económica vivida en el país a inicios de la década de 1980 obligó al Banco Nacional de México a realizar una erogación especial para intentar mitigar la pérdida del poder adquisitivo de los trabajadores del Banco Nacional de México. Podemos mencionar que al iniciar este decenio se implementó una serie de ajustes salariales como medida para enfrentar la crisis económica que el país comenzó a enfrentar a partir de 1982. De acuerdo con la información asentada en las Actas del Consejo de Administración podemos decir que fue prioridad para la institución los afectos que la inflación había ocasionado sobre los salarios. 35 Para ello, se propuso una revisión de los tabuladores salariales de la empresa. Si bien la información no permite hacer un análisis detallado, Revisión de tabuladores, México, 13 de enero de 1982, en AHBANAMEX, Actas del Consejo de Administración, libro 14, p. 37. 34 Salarios mínimos, México, 12 de enero de 1977, en AHBANAMEX, Actas del Consejo de Administración, libro 10, p. 88. 35 Efecto de la inflación sobre los salarios, México, 10 de febrero de 1982, en AHBANAMEX, Actas del Consejo de Administración, libro 10, p. 44. 33 348 podemos afirmar que esta modificación planteó un aumento salarial entre el 33% y 29% en función del nivel que el puesto ocupaba dentro del tabulador correspondiente.36 Por su parte, el gobierno de José López Portillo implementó una serie de medidas enfocadas a contrarrestar la recesión económica. Para ello, se ordenó “restaurar, vía salario, el poder adquisitivo del sector obrero derivado de la devaluación. [El aumento en] los salarios se [fijaron] escalonados: hasta 20 mil, 30%; de ahí a 30 mil, 20%; y, por arriba; 10%.”37 Se hace imprescindible señalar que esta medida unilateral afectó en gran medida la relación entre el gobierno federal y el sector empresarial.38 En el sistema bancario, esta medida fue implementada bajo la recomendación hecha por parte de la Comisión Nacional Bancaria y de Seguros. Así, la Dirección General proporcionó un ajuste salarial en todos los niveles del escalafón interno en función de lo porcentajes antes señalados. Sin embargo, esta compensación especial no incluyó las gratificaciones, primas de antigüedad y de vacaciones.39 Si bien, la información recabada no permite realizar un análisis preciso, las constantes revisiones salariales del personal, tanto por parte de la empresa como las impuestas por el Estado, pueden ser muestra de la pérdida del poder adquisitivo de la plantilla laboral. Siguiendo lo propuesto por Walker40, los trabajadores del Banco Nacional de México pueden ubicarse dentro de su concepto de “clase media”. Sin embargo, el salario mínimo bancario y, principalmente, las diversas prestaciones sociales y económicas de las que gozaba dicho sector establecidas en el Reglamento de trabajo pueden ser muestra de que los trabajadores de esta institución –y del sistema bancario en general- fueron un sector estratégico para el Estado mexicano, gracias a ello, no fue afectado en la misma magnitud que otros grupos laborales. Revisión de tabuladores, México, 22 de enero de 1982, en AHBANAMEX, Actas del Consejo de Administración, libro 14, p. 39. 37 Cárdenas, “Antología”, 2007, p. 98. 38 Elizondo, Importancia, 2001, p. 159. 39 Ajuste salarial, México, 10 de marzo de 1982, en AHBANAMEX, Actas del Consejo de Administración, libro 14, p. 56. 40 Walker, Waking, 2013, p. 143. La autora sostiene que las clases medias pueden ser identificadas por sus condiciones materiales, creencias, o a partir de un discurso político. Así, los profesionistas – abogados o doctores- o trabajadores –secretarias, empleados de empresas particulares o al servicio del Estado- quienes fueron favorecidos por el “milagro mexicano”, pueden considerarse en ese grupo. Véase Walker, Waking, 2013, p. 1-19. 36 349 El personal jubilado de igual manera resultó perjudicado por la crisis económica acaecida a inicios de la década de 1980. De la misma forma que con el personal en activo, el Consejo de Administración realizó una serie constante de revisiones en las pensiones de jubilación. De acuerdo con la información del Consejo de Administración, se realizaron incrementos extraordinarios anuales entre 1980 y 1982 a los pagos que recibían los trabajadores jubilados. Evidentemente, la recesión económica ocasionó un decremento en el nivel salarial de los trabajadores del Banco Nacional de México. Ante ello, la Dirección General del banco buscó, a través de revisiones periódicas, compensar el efecto de la inflación en los salarios del personal. No obstante la dificultad económica, no se tiene ningún registro sobre movilizaciones o problemáticas laborales por parte de los trabajadores del Banco Nacional de México. A pesar de ello, la gravedad de la problemática económica que el país atravesaba (una alta inflación, devaluación de la moneda y fuga de divisas), aunado a las diferencias entre el empresariado y el Ejecutivo Federal (ante la toma de decisiones para enfrentar la recesión económica), propició que el gobierno de José López Portillo tomara la decisión sorpresiva de expropiar los bancos privados del país en septiembre de 1982. Por consiguiente, los empleados del Banco Nacional de México pasaron a ser trabajadores al servicio del Estado mexicano, y con ello, una nueva relación laboral. De esta manera podemos sostener que los cambios en la forma de operar de esta institución bancaria definieron tanto la formación de los trabajadores como sus relaciones laborales con la empresa. No fue finalidad de este texto proponer generalidades de un caso en concreto. Pero es de gran utilidad el aproximarse a lo acontecido en el Banco Nacional de México para abrir el camino de las interrogantes sobre los empleados del sistema bancario mexicano en general. Siglas y Archivos AHBANAMEX Archivo Histórico del Banco Nacional de México 350 Bibliografía Acosta Romero, Miguel. La banca múltiple, México, Fondo de Cultura Económica, 1981. Alonso, Jorge. Un hombre confiable. Rubén Aguilar Monteverde, México, Fomento de Cultura Banamex, 2005. Anuario financiero de México, México, Asociación de Banqueros de México, vol. 32, 1972. Anuario financiero de México, México, Asociación de Banqueros de México, vol. 43, 1982. Basañez, Miguel. El pulso de los sexenios. 20 años de crisis en México, México, Siglo XXI, 1990. Bouzas Ortíz, José Alfonso. Democracia sindical en el sector bancario, México, IET/UAM/Centro americano para la solidaridad sindical internacional/Plaza y Valdez editores, 2003 (Reestructuración empresarial, democracia, representatividad y legitimidad sindical en México, IX). Cárdenas Sánchez, Enrique (ed.), “Antología de Mis tiempos de José López Portillo” en Amparo Espinosa Rugarcía y Enrique Cárdenas Sánchez (eds.), La nacionalización bancaria, 25 años después. La historia contada por sus protagonistas, México, t. 1, Centro de Estudios Espinosa Yglesias, pp. 61-123. Elizondo Meyer-Serra, Carlos. La importancia de las reglas. Gobierno y empresario después de la nacionalización bancaria, Gobierno y empresario después de la nacionalización bancaria, México, Fondo de Cultura Económica, 2001. De Fuentes Rojano, María Griselda. “Los trabajadores bancarios. Formas de organización, resistencia y sindicalización. (1972-1982)”, tesis de licenciatura en Historia, Escuela Nacional de Antropología e Historia, 2004. Del Ángel-Mobarak, Gustavo. BBVA Bancomer, 75 años de historia, México, Grupo Financiero BBVA Bancomer, 2007. Del Ángel-Mobarak, Gustavo. “La paradoja del desarrollo financiero” en Sandra Kuntz Ficker (coord.), Historia económica general de México. De la Colonia a nuestros días, México, El Colegio de México, 2010, pp. 635-666. Del Ángel-Mobarak, Gustavo. “Computerization of Commercial Banks and the Building of an Automated Payments System in Mexico, 1965-1990” en Bernardo Bátiz-Lazo, et. al. (eds.), Technological Innovation in Retail Finance, Nueva York, 2011, pp. 92-115. Diario oficial de la federación, México, 1972. Diario oficial de la federación, México, 1975. 351 Diario oficial de la federación, México, 1977. Gómez Bueno, Carmuca. “Del etiquetado de las ocupaciones según nivel de cualificación” Reis. Revista española de investigaciones sociológicas, núm. 88, octubre-diciembre, 1999, Madrid, pp. 33-61. Ibarz Gelabert, Jordi. “Oficios y cualificaciones en el trabajo portuario. El caso de Barcelona en la primera mitad del siglo XX”, Historia Social, Fundación Instituto de Historia Social, núm. 45, 2003, Valencia, pp. 119-137. Martínez Hernández, Ifigenia. Algunos efectos de la crisis en la distribución del ingreso en México, México, Universidad Nacional Autónoma de México, 1989. Márquez, Javier. La banca mexicana: septiembre de 1982-junio de 1985, México, Centro de Estudios Monetarios Latinoamericanos, 1987. Núñez de la Peña, Francisco J. Cien años del Banco Nacional de México en Guadalajara, México, El Colegio de Jalisco, 1990. Ortiz Martínez, Guillermo. La reforma financiera y la desincorporación bancaria, Fondo de Cultura Económica, México, 1994. Rueda Peiro, Isabel. México: crisis, reestructuración económica, social y política, México, Universidad Nacional Autónoma de México-Siglo XXI editores, 1998. Rueda Peiro, Isabel. “La política laboral del gobierno mexicano en los últimos siete años”, Problemas del desarrollo, Vol. XX, núm. 78, julio-septiembre, 1989, México, pp. 165-186. Seijas Román, Germán. Políticas y estrategias de la banca múltiple, México, El Colegio de México, 1991. Solís, Leopoldo. Evolución del sistema financiero mexicano hacia los umbrales del siglo XXI, México, Siglo XXI, 1997. Turrent Díaz, Eduardo. “La estatización bancaria en México. Una interpretación desde la perspectiva del pensamiento económico” América Latina en la Historia Económica, Instituto Mora, núm. 36, 2011, pp. 157-182. Walker E. Louise. Waking from the Dream. Mexico’s Middle Classes After 1968, California, Stanford University Press, 2013. Womack, John Jr. Posición estratégica y fuerza obrera. Hacia una nueva historia de los movimientos obreros, México, FCE-El Colegio de México-Fideicomiso Historia de las Américas, 2007. 352