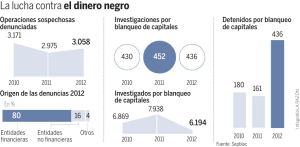

Paraísos Financieros y Lavado de Activos

Anuncio