Descargar revista en PDF

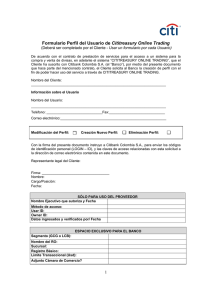

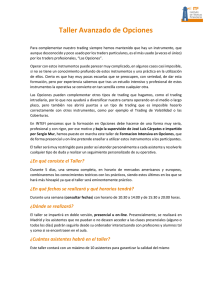

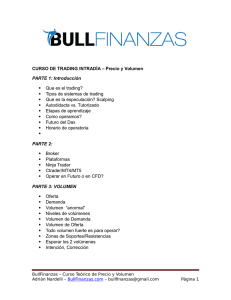

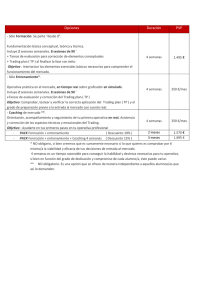

Anuncio