CAPÍTULO I PLANTEAMIENTO DEL PROBLEMA: OBJETO Y

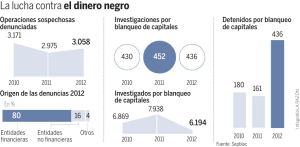

Anuncio