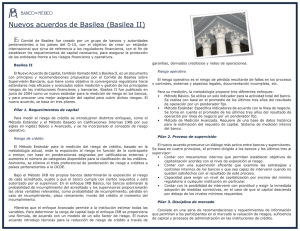

Aplicación de Basilea II: aspectos prácticos

Anuncio