Mercado de divisas y crisis cambiaria

Anuncio

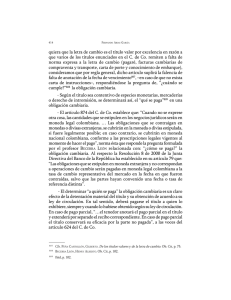

ECONOMÍA DESARROLLO , VOLUMEN 2004 MERCADOYDE DIVISAS Y CRISIS CAMBIARIA:3¿NÚMERO DOLARIZAR1, , LAMARZO SOLUCIÓN ? 119 Mercado de divisas y crisis cambiaria: ¿dolarizar, la solución? LUIS CARLOS GUZMÁN RODRÍGUEZ* Resumen El presente artículo busca contribuir al debate sobre los costos y beneficios de dolarizar, brindando una visión de la literatura al respecto y destacando algunos objetivos que pueden tenerse en cuenta para posteriores investigaciones, como la discusión sobre la política monetaria óptima y la tasa de cambio eficiente para economías subdesarrolladas; las cuales se debaten entre contar con tasas de cambio fijo o flexible, y más recientemente, un híbrido entre control de cambios y otros mecanismos regulatorios. El artículo trata inicialmente sobre las causas de la dolarización, para luego analizar los potenciales costos y beneficios de hacerlo. Abstract The main objective of this paper contribute to the debate about the cost and benefits of dollarization giving vision of the respect in the literature and pointing out some objectives that can be keep in mind for future investigations, like the discussion of the optimal monetary policy and efficient rate of exchange for underdevelopment countries which are being debate against the fixed or flexible exchange rate and must recently mixes exchange rates by others regulatory mechanics. The paper initially take about the causes of the dollarization so latter it can analyses of potential cost and its benefits. Palabras clave: crisis cambiaria, tipo de cambio, capital, dolarización, banco central monetarios, producto interno bruto, déficit presupuestal, gobierno. Clasificación JEL: F31, F47 * Economista, magíster en economía, profesor adjunto del Departamento de Economía de la Facultad de Ciencias Económicas y Sociales de la UAC. [email protected] Universidad Autónoma de Colombia 120 LUIS CARLOS GUZMÁN RODRÍGUEZ I. Introducción En el seminario Nuevas iniciativas para enfrentar la turbulencia financiera internacional, durante la reunión anual del BID en París, ministros de Hacienda de México, Chile y El Salvador, junto con altos funcionarios de Argentina, Brasil y Estados Unidos, analizaron las ventajas y desventajas de mantener tasas cambiarias fijas o flexibles, en vista de la persistente volatilidad en los mercados. HAUSMANN, jefe del BID, explicó: la flexibilidad cambiaria no ha resultado muy ventajosa para América Latina, generando altas tasas de interés reales y sistemas financieros constreñidos1 . Un estudio sobre el comportamiento de las tasas de interés en 11 países latinoamericanos entre mayo de 1997 y octubre de 1998, un período marcado por la crisis financiera en Asia, el colapso de precios de productos básicos y la crisis de la deuda rusa, mostró que las tasas de interés fluctuaron menos en países con regímenes cambiarios rígidos como Argentina y Panamá, desafiando las teorías convencionales sobre políticas cambiarias. Igualmente, trató acerca de la limitada credibilidad en las monedas latinoamericanas, independientemente de que estén sujetas a tasas cambiarias fijas o flexibles. Soportado en el hecho de que ninguna de esas monedas ha inspirado la creación de mercados de deuda a largo plazo. Consecuentemente, las firmas locales enfrentan el dilema de endeudarse en dólares y exponerse a desfases en la tasa cambiaria o tomar crédito a corto plazo en moneda local y correr peligros por crisis de iliquidez, o por diferencias en los vencimientos de deudas. En razón a la inestabilidad internacional el sector privado en varios países de la región se han interesado en la dolarización, una política basada en remplazar por completo la moneda local por el dólar estadounidense, una decisión que tomó Panamá, hace décadas, seguido por Ecuador y El Salvador, que adoptaron el dólar estadounidense como moneda de curso legal en remplazo de sus monedas nacionales2 , Ecuador lo hizo luego del ataque especulativo contra el sucre, que lo llevó a 25.000 sucres por dólar. El doctor MUNDELL, a finales de 2001, propuso la creación de una moneda única latinoamericana o la dolarización, aduciendo la protección del capital individual frente a los desaciertos del manejo económico, por parte de los gobiernos, que conducía al deterioro de la capacidad de compra y las salidas masivas de capitales hacia economías más estables3 . 1 Seminario Nuevas iniciativas para enfrentar la turbulencia financiera internacional. BID. 2 En el caso de Guatemala, a pesar de haber dolarizado, mantiene su propia moneda nacional en circulación sin establecer paridad con el dólar. 3 A mi parecer, la aparición del euro como moneda europea debe obligar a países subdesarrollados a tomar estrategias adecuadas en la defensa de la capacidad de compra de las exportaciones y la conservación de la riqueza nacional ante crisis cambiarias y volatilidad externa, máxime con la creciente fortaleza del improductivo sector financiero, en término de bienes reales. Economía y Desarrollo - marzo 2004, vol. 3, n° 1 MERCADO DE DIVISAS Y CRISIS CAMBIARIA: ¿DOLARIZAR, LA SOLUCIÓN? 121 Discusiones al respecto también, se dieron luego de la crisis mexicana de 1995 y Argentina de 2001, en las cuales se proponía abandonar la circulación de moneda nacional y la adopción del dólar como moneda de curso forzoso. Sin embargo, esta decisión presenta grandes implicaciones políticas y económicas que deben investigarse y analizarse cuidadosamente puesto que no son claramente entendibles. El presente artículo busca contribuir al debate sobre los costos y beneficios de dolarizar, brindando una visión de la literatura al respecto y destacando algunos objetivos que pueden tenerse en cuenta para posteriores investigaciones, como la discusión sobre la política monetaria óptima y la tasa de cambio eficiente para economías subdesarrolladas; las cuales se debaten entre contar con tasas de cambio fijo o flexible, y más recientemente, un híbrido entre control de cambios y otros mecanismos regulatorios. El artículo trata inicialmente sobre las causas de la dolarización, para luego analizar los potenciales costos y beneficios de hacerlo. II. ¿Por qué considerar la dolarización? A. Crisis cambiaria En la última década del siglo anterior se presentaron crisis cambiarias tanto en países desarrollados como subdesarrollados; Italia e Inglaterra 1992, México 1994, Este asiático y Brasil 1997, Ecuador 1998 y Colombia 1999, sin olvidar el caso de Argentina 2001 y Venezuela recientemente. Estas crisis muestran obvias diferencias respecto a los resultados observados: para los países industrializados los costos en términos de producción son menores que en países de economías emergentes (Edwards, 1989). Por ejemplo, el PIB per cápita mexicano cayó un 7% en términos reales en 1995, después de estar creciendo entre el 3% y 10%, el colombiano lo hizo en más del 5%, mientras el argentino cerca del 6% en el 2002. Adicionalmente, siempre que se presentan crisis en un país subdesarrollado produce una corrida de capitales, generando un proceso de contagio que causa incrementos en la tasa de interés y recesión generalizada, es el caso del efecto tequila a mediados de los noventa, y la crisis asiática en 1997, que desencadenó la crisis rusa y latinoamericana. En las economías emergentes se puede tipificar el proceso de crisis como: a. Se presenta una incipiente entrada de capitales y un déficit en cuenta corriente. b. Se genera una salida masiva de capitales que desencadena la crisis y, por último, c. Se observa la depreciación de la moneda nacional, y Universidad Autónoma de Colombia 122 d. LUIS CARLOS GUZMÁN RODRÍGUEZ Casi simultáneamente, el sistema financiero colapsa, presentando una caída en el PIB y un incremento en los spreads de deuda (Reinghart, 1999) Tabla 1 Cuenta de capital Flujos a corto y largo plazo en Colombia Millones de US$ Año Flujo financiero a largo plazo Flujo financiero a corto plazo Saldo cuenta de capital y financiera 1995 1996 $ 2.842,94 $ 1.716,72 $ 4.559,66 $ 7.642,99 $ -1.024,54 $ 6.618,45 1997 $ 8.348,12 $ -1.760,63 $ 6.587,49 1998 $ 4.522,50 $ -1.208,60 $ 3.313,90 1999 $ 2.564,80 $ -3.208,90 $ -644,10 2000 $ 1.878,57 $ -1.879,91 $ -1,34 2001 $ 4.871,48 $ -2.645,52 $ 2.225,96 Fuente: Banco de la República, Estudios Económicos. Como puede observarse en la tabla 1, para Colombia, entre 1996 y 1998 ingresaron US$20.513.61 millones y el déficit en cuenta corriente para el período ascendió a US$15.231.76 millones. GRÁFICO 1 Saldo en cuenta corriente y cuenta de capital en Argentina 1990 - 2001 2 0 .0 0 0 1 5 .0 0 0 1 0 .0 0 0 5 .00 0 - (5 .00 0 ) (1 0 .0 0 0 ) 1 9 91 1 9 92 1 9 93 1 9 94 1 9 95 1 9 96 1 9 97 1 9 98 1 9 99 Fuente: Banco de S a ld o e n CCentral ta . C te . S a ld oArgentina. e n C ta . de C a p ita l Economía y Desarrollo - marzo 2004, vol. 3, n° 1 MERCADO DE DIVISAS Y CRISIS CAMBIARIA: ¿DOLARIZAR, LA SOLUCIÓN? 123 La salida masiva de capitales se presentó en 1999, con un egreso de US$3.208.90 millones de corto plazo, y se rompió la banda cambiaria en septiembre del mismo año. Se generó crisis financiera y los créditos hipotecarios fueron impagables. Para Argentina se presentó un gran ingreso de capitales, déficit en cuenta corriente, y degeneró en la crisis cambiaria y financiera de 2001. El interés en dolarizar surge en gran medida como respuesta a evitar este tipo de crisis a futuro, sin reparar antes en discutir sobre los costos y beneficios potenciales de hacerlo, por lo que las aproximaciones observadas tradicionalmente resultan a favor de esta última. B. Mercado de divisas: el temor a la flotación Según Barriero (1999. p.242), en el sistema de tipos de cambio flexibles, los mercados de divisas fijan el valor de la moneda en términos de otra libremente sin intervención del banco central . Es decir, cualquier déficit en cuenta corriente será financiado en su totalidad por ingresos de capital y viceversa, sin alterar las reservas internacionales. En la realidad no se pueden observar muchos países que apliquen un sistema de tipo de cambio libre, propiamente dicho. La preponderancia, así como el rápido y continuo crecimiento en los mercados internacionales de capital, ha traído como consecuencia el incremento en el volumen de los flujos de capital de corto y mediano plazo en las economías tanto de países desarrollados como emergentes y su continuo flujo responde, en muchas ocasiones, a las expectativas del mercado, siendo éste cada vez más oligopolístico y, por tanto, volátil y propenso al contagio, tanto así, que como se observa en el proceso de crisis el cambio en el flujo de capitales es el detonante de ésta (véase tabla 1). Bajo un esquema de tipo de cambio realmente libre, esta volatilidad se traduce en una respuesta igual en la tasa de cambio, en los precios relativos y por ende trastorna la actividad económica. El temor a la flotación en economías emergentes, CALVO y REINHART (2000), se traduce en impedir que el mercado establezca libremente el valor de la divisa. El análisis empírico consistió en comparar el régimen de tasa de cambio utilizado en un grupo de países y el comportamiento que ha tenido. Encontrando que países que aseguraban tener una tasa de cambio de flotación en la práctica no lo hacían y sólo un reducido número de Estados realmente lo aplicaba a cabalidad. Adicionalmente, destacaron otras razones de ese temor como: la deuda externa denominada en dólares, una tasa de cambio muy depreciada que se traduzca en presión inflacionaria interna, y en general efectos adversos sobre la cuenta corriente o el acceso a los mercados crediticios internacionales. Universidad Autónoma de Colombia 124 LUIS CARLOS GUZMÁN RODRÍGUEZ C. Control al flujo de capitales: una alternativa costosa Las crisis de balanza de pagos surgen de una salida masiva de capitales, como los mercados de capitales son más volátiles se constituyen en el problema. Una forma de corregirlo es introduciendo controles al flujo de capital, éstos se refieren sólo a la salida de capitales puesto que los países emergentes requieren de los flujos de inversión, pero al establecerlos reducen su volatilidad. Se hace evidente que los controles a los flujos de capital pueden favorecer los capitales de largo plazo en detrimento de los de corto, reduciendo la probabilidad de crisis como consecuencia de una repentina salida masiva de recursos, los controles que pueden ser utilizados están relacionados con impuestos a la salida de recursos, reservas sobre inversión o ambos. CALVO y REINHART (1999) encontraron causalidad entre los resultados y la forma de clasificar los flujos de capital que utiliza cada país. Adicionalmente, EDWARDS (1999) estableció, teniendo en cuenta la fecha de cumplimiento de la deuda externa, que se destaca la relevancia del concepto residual del tiempo de vencimiento antes que la maduración contractual. Para Chile, E DWARDS mostró que los controles al flujo de capital de corto plazo tienen efectos limitados sobre los valores residuales de maduración de la deuda externa y que este país la tiene más alta que México (país que no tenía controles al flujo de capital de corto plazo para 1996). De manera general, los controles al flujo de capital no son considerados sanos dentro de los esquemas de política económica puesto que limitan la posibilidad de acceder a préstamos e inversión, éstos impiden ver posibles riesgos a los agentes económicos internacionales, la transferencia tecnológica y prolongan la utilización de políticas insostenibles. Sin embargo, la principal objeción a su utilización es la fuerte tendencia a la evasión de impuesto y la necesidad de contar con una gran infraestructura de control, lo que impide su utilización de manera permanente. D. Regímenes de tasas de cambio mixtas o intermedias La incompatibilidad entre regímenes de flotación limpia y control al flujo de capitales han obligado a establecer regímenes de tasas de cambio mixto, en los que la intervención oficial es utilizada para salvaguardar la tasa de cambio. Pese a lo anterior no se han evitado las crisis mencionadas, muchas investigaciones concluyen que este tipo de asociaciones no son viables para países emergentes, por lo que aconsejan establecer regímenes extremos: bien sea utilizar tipos de cambio fijo o tipos de cambio flexible. Para EICHENGREEN, adoptar tipos de cambio mixto, en la práctica se traduce en un ven y dispara de los especuladores contra el banco central. Por el contrario, otros investigadores como FRANKEL (1999) y MUSSA (2000), en especial éste último, argumentó que una política económica insostenible no necesariamente es indeseable en el corto plazo por lo que no descartan de plano la utilización de ese tipo de regímenes. FISCHER (2001) encontró evidencia Economía y Desarrollo - marzo 2004, vol. 3, n° 1 125 MERCADO DE DIVISAS Y CRISIS CAMBIARIA: ¿DOLARIZAR, LA SOLUCIÓN? empírica en la que muestra cómo la proporción de países subdesarrollados que utilizan regímenes mixtos han entrado en reducciones de producción frente a lo observado en la década anterior. ¿Qué tan extrema debe ser la política para evitar crisis cuando se trata de modelos mixtos? cuando se sabe que su aplicación no garantiza la solución a los problemas cambiarios. Bajo esas circunstancias, los bancos centrales confluyen en atar las variaciones en la base monetaria al aumento de reservas internacionales, por lo tanto, sólo podrá haber aumento de la base monetaria ligado a un incremento de reservas internacionales. En principio este sistema es equivalente a dolarizar la economía, y fue utilizado por Argentina a partir de 1991, cuando estableció el régimen de convertibilidad fija del peso argentino frente al dólar estadounidense. Y durante los períodos de turbulencia internacional el diferencial de tasa de interés entre deuda denominada en pesos y en dólares se distancia (véase gráfico 2), lo que indica que los mercados financieros apuestan a la probabilidad del país de abandonar el sistema de tipo de cambio y que la economía argentina sufriera un descalabro, como efectivamente ocurrió en 2001. Gráfico 2 Argentina P eso D ólar Fuente: Banco Central de Argentina. Universidad Autónoma de Colombia D iferencia e n e -0 1 e n e -0 0 e n e -9 9 e n e -9 8 e n e -9 7 e n e -9 6 e n e -9 5 40 35 30 25 20 15 10 5 0 e n e -9 4 T asa de interés Tasa de interés so bre prestam os 126 LUIS CARLOS GUZMÁN RODRÍGUEZ III. Costos y beneficios de la dolarización La clave está en evaluar los beneficios y costos de dolarizar, los primeros se relacionan con la reducción de la volatilidad de la tasa de cambio respecto al dólar, la posibilidad de eliminar la crisis cambiaria o financiera, la reducción en la tasa de inflación y la disminución en la tasa de interés. Como puede verse en la tabla 2, la tasa de inflación de El Salvador es en promedio 2,36% en el período 1998 - 2003, y el producto interno bruto creció al 2.28% en promedio. Para Ecuador la inflación se redujo del 91% en el 2000 al 6.5% en el 2003, el crecimiento del PIB tiende a estabilizarse sobre el 3%. Mientras que la tasa de interés ecuatoriana pasó del 62.79% en 1998 al 12,06% en 2003. Luego, las primeras cifran indican que ha tendido a estabilizar la economía y mantener el nivel de deuda externa. Tabla 2 Ecuador y El Salvador: PIB y tasa de inflación País/año Ecuador 1998 1999 2000 2001 2002 2003 PIB 2.1% 36.1% -6.3% 60.5% 2.8% 91% 5.1% 22.4% 3.3% 9.36% 2.9% 6.5% $13.240 $13.752 $11.335 $11.373 $11.388 $11.493 62.79% 55.71% 29.83% 15.10% 12.71% 12.06% 4.21% 3.4% -1.02% 2.2% 4.29% 1.7% 1.42% 2.1% 2.79% 2.0% 2.52% Inflación Deuda externa (en dólares) Tasa de interés activa El Salvador PIB Inflación Fuente: BID, CEPAL. Si se presenta mayor integración económica con los Estados Unidos, la dolarización puede contribuir sustancialmente al comercio y a la integración del mercado financiero. Uno de los costos se relaciona con la pérdida de los ingresos por señoraje, y prácticamente de la política monetaria pero se compensa por el aumento en la credibilidad de la política económica, al igual que limitar al banco central en su acción de prestamista en última instancia. Economía y Desarrollo - marzo 2004, vol. 3, n° 1 MERCADO DE DIVISAS Y CRISIS CAMBIARIA: ¿DOLARIZAR, LA SOLUCIÓN? 127 A. Pérdida de ingresos por señoraje y consecuencias fiscales 1. Pérdida de ingresos por señoraje La pérdida de ingresos por señoraje es un costo obvio, puesto que el banco central no puede emitir su dinero, la cuantía de ésta depende de la tasa de crecimiento del PIB y el nivel de inflación, y para algunas economías emergentes, éste se constituye en un gran aporte a los ingresos del Estado. Bajo cualquier variante de tipo de cambio fijo, los ingresos por señoraje siempre están presentes. Con la dolarización se pierde la posibilidad de imprimir moneda nacional para el pago de intereses de deuda, al igual que imprimir dinero como consecuencia de los rendimientos financieros de las reservas internacionales, y la pérdida de recompra de la base monetaria utilizando reservas. VELDE y VERACIERTO (1999) calcularon en $658 millones o el 0.2% del PIB al año, como pérdida para Argentina si éste decidiera dolarizar. Sin embargo, no es necesariamente cierto el costo de dolarización extraído de los ingresos por señoraje dejado de percibir, puesto que éste tiene un costo implícito nominado en inflación, tal como lo destacan CHANG y VELASCO (2000). A pesar de lo anterior, dolarizar puede facilitar la inversión y el crecimiento económico como consecuencia de la estabilidad económica. Asimismo, aunque difícil de cuantificar con anterioridad, se tiene los mayores ingresos por impuestos como consecuencia de la mayor actividad económica que compensaría la pérdida de ingresos por señoraje. Para el caso de mayores ingresos tributarios éstos se dilatarían en el tiempo, lo cual generaría reducción en el gasto público, incremento en la tasa impositiva o aumento en la deuda pública. Por lo que se concluye que la pérdida de ingresos por señoraje se compensa con un mayor nivel de deuda, por tanto la dolarización debe ir acompañada de un plan de ajuste fiscal para lograr el éxito del proceso. 2. Consecuencias fiscales Al dolarizar, tanto deuda interna como externa se homogeneizan bajo el mismo patrón, CHANG y VELASCO (2000) llaman la atención sobre el relajamiento de la disciplina fiscal que se puede generar por esta razón. Éste podría ser contraproducente para la economía y causar como efecto el incremento en el riesgo y la tasa de interés generando inestabilidad económica. Por lo anterior, se requieren fuertes presiones sobre la disciplina fiscal y restricciones al déficit presupuestal, tal como ocurrió en la Unión Europea al poner en práctica la unión monetaria. Universidad Autónoma de Colombia 128 LUIS CARLOS GUZMÁN RODRÍGUEZ Claro que dolarizar es muy diferente a contar con una moneda común y un banco central que maneja la política monetaria. Dolarizar en contraste, hace perder la política monetaria y las restricciones fiscales limitan mucho la política fiscal por lo que el costo puede ser muy alto cuando la economía entra en ciclos recesivos. B. Integración económica Un benefició potencial de la dolarización es que puede facilitar el proceso de integración de una economía dolarizada con los Estados Unidos, en razón a que reduce los costos de transacción y elimina la incertidumbre sobre la tasa de cambio. FRANKEL y ROSE (2000) dan evidencia sobre las uniones monetarias y como éstas permiten incrementar los flujos comerciales entre los países miembros. Adicionalmente, ésta puede contribuir a la integración financiera entre los países dolarizados y los Estados Unidos, para STOCKMAN (2001) estudiando el caso de la dolarización en México prevé como el banco central mexicano puede convertirse en parte del sistema de la Reserva Federal, lo que permitiría continuar utilizando la política monetaria como instrumento de la política económica. Sin embargo, BENCIVENGA, HUYBENS y SMITH (2001) muestran en su estudio cómo la integración de mercados reales antecede la dolarización, a pesar que sectores financieros bien integrados se verían beneficiados por ésta, contrario a MUNDELL (1961) el principal objetivo, antes de constituir un área de moneda, es la integración de mercados y posteriormente efectuar la integración monetaria puesto que la política monetaria independiente puede ser utilizada para acomodar asimetrías de las economías. A la luz de la teoría de áreas de moneda óptimas es difícil imaginar a Brasil o Argentina en un área de moneda óptima con los Estados Unidos, aún México a pesar de la integración económica que presenta con su vecino del norte. Luego, el interés por dolarizar se fundamenta básicamente en el deseo de brindar estabilidad financiera que se ve fuertemente afectada en los momentos de crisis. Cuando CASSEL (1916) formuló la hipótesis de paridad de poder adquisitivo estableció: la tasa de cambio entre dos países puede determinarse teniendo en cuenta el nivel general de precios de los dos, por lo tanto, en cualquier momento la paridad real entre éstos se representa por la comparación de los poder de compra de la moneda entre un país con otro. Como quiera que el movimiento de bienes entre dos países se da libremente la tasa de cambio no se desviará mucho de su tendencia, es decir, la paridad de poder adquisitivo entre los países comprometidos. HOUTHAKKER (1962) interpretó la paridad de poder adquisitivo como el nivel de precios relativos de las importaciones Economía y Desarrollo - marzo 2004, vol. 3, n° 1 MERCADO DE DIVISAS Y CRISIS CAMBIARIA: ¿DOLARIZAR, LA SOLUCIÓN? 129 efectivamente consumidas que servían de indicador sobre la devaluación o revaluación de la moneda nacional, sin embargo, en la actualidad ésta presenta más trascendencia en razón a que implica pérdidas muy grandes para las economías emergentes y costos altísimos en lo social. C. Qué pasa con la función de prestamista en última instancia del banco central Cuando el sector financiero colapsa o entra en crisis, el banco central actúa como prestamista en última instancia, esta función puede verse limitada si la economía está dolarizada puesto que: a. La función del sector financiero es captar recursos de agentes económicos superavitarios y trasladarlos hacia agentes económicos deficitarios, así como, captar recursos de corto plazo para prestarlos a largo plazo, lo cual puede constituirse en un proceso riesgoso cuando, por alguna circunstancia, el flujo de recuperación de fondos (léase cartera) se obstruye o si la demanda por sus depósitos aumenta sorpresivamente. Cuando se maneja la emisión de la propia moneda el banco central puede proveer de liquidez al sector bancario para responder a la mayor demanda por depósitos fácilmente y los bancos alcanzan a devolver los depósitos a sus clientes sin problema. Bajo el esquema de dolarización, el banco central no tiene acceso ilimitado al efectivo para prestar a los bancos, sin embargo, se estima que como existe esa posibilidad, por parte del banco central, las crisis se harían más frecuentes y severas. La literatura actual, sin embargo, muestra cómo bajo el esquema de tipo de cambio fijo esta propiedad de prestamista en última instancia se ve igualmente limitada. Mientras mantuvo el tipo de cambio fijo, Argentina, desarrolló distintos mecanismos para hacer frente a la falta de liquidez, como colocar los excesos de reservas internacionales, obligar a los bancos privados a contribuir a un fondo de depósitos utilizable cuando se presentaran problemas de liquidez, y contratar líneas de crédito de emergencia con bancos extranjeros. VELDER y VERACIERTO (1999) calcularon que esos mecanismos cubrían el 40% de los depósitos en Argentina. Sin embargo, el mecanismo fue muy limitado al momento de la crisis financiera. b. En países industrializados la función del banco central como prestamista en última instancia se cumple y éste confiere préstamos al sector bancario. Es el caso del banco central finlandés cuando se presentó la crisis de 1992. C. CALVO y otros (2001) proponen una línea de crédito constituida por fondos especiales provenientes de créditos específicos para ese fin, en caso que los recursos domésticos no puedan soportar la crisis. Este fondo favorecería Universidad Autónoma de Colombia 130 LUIS CARLOS GUZMÁN RODRÍGUEZ los ingresos por señoraje de los Estados Unidos provenientes de los países con economías dolarizadas. El fondo brindaría mayor estabilidad a los mercados financieros y a los países. d. Muchos identifican al prestamista en última instancia como el causante de las crisis monetarias, financieras y la volatilidad cambiaria en países emergentes, tal como ocurrió en el Este Asiático4. Ser el prestamista en última instancia no significa que tome a decisión correcta ante la crisis en razón a las fuertes presiones políticas que se presentan al momento de estallar (Guzmán, 2003). Para el caso ENNIS (2000) muestra las grandes presiones que se generan al momento de presentarse crisis financiera. Finalmente, se han analizado distintas posiciones respecto a la dolarización en la literatura reciente, el debate queda abierto y la obligación del gestor de política económica es la de generar el mayor beneficio social y tratar de reducir al máximo los riesgos. Conclusiones El efecto de la dolarización depende en gran medida de las condiciones iniciales de cada país como son: la moneda base de la deuda externa, el crecimiento de ésta, el espaldarazo del Estado al endeudamiento privado y porque se presenta la misma. Generalmente el sector privado y bancario cuando exhibe alto nivel de endeudamiento en dólares y se genera incertidumbre cambiaria busca presionar hacia la dolarización, que los beneficiaría sin tener costos. Las crisis cambiarias provienen de mercados financieros subdesarrollados por lo que la dolarización contribuiría a brindar mayor estabilidad. La pérdida de ingresos por señoraje es un costo obvio, puesto que el banco central no puede emitir su dinero, la cuantía de ésta depende de la tasa de crecimiento del PIB y el nivel de inflación, y para algunas economías emergentes, éste se constituye en un gran aporte a los ingresos del Estado. Dolarizar puede facilitar la inversión y el crecimiento económico como consecuencia de la estabilidad económica. Al dolarizar, tanto deuda interna como externa se homogeneizan bajo el mismo patrón, pero puede presentarse relajamiento de la disciplina fiscal por esta razón, que podría ser contraproducente para la economía y causar como efecto el incremento en el riesgo y la tasa de interés generando inestabilidad económica. 4 Se cree que uno de los causantes de la crisis asiática fue el banco central y su mal manejo. Economía y Desarrollo - marzo 2004, vol. 3, n° 1 MERCADO DE DIVISAS Y CRISIS CAMBIARIA: ¿DOLARIZAR, LA SOLUCIÓN? 131 Una dolarización oficial consiste en adoptar el dólar como moneda de curso forzoso en remplazo de la moneda nacional, y difiere de una no oficial en la que los agentes privados utilizan moneda extranjera en remplazo de la moneda nacional para transar, y es de uso común en Latinoamérica y otros países. La dolarización puede facilitar el proceso de integración de una economía dolarizada con los Estados Unidos, en razón a que reduce los costos de transacción y elimina la incertidumbre sobre la tasa de cambio. Adicionalmente, ésta puede contribuir a la integración financiera entre los países dolarizados y los Estados Unidos. La crisis argentina fue precedida de incertidumbre de los agentes económicos internos y externos en razón a las medidas tomadas durante los últimos meses de 2001, sin resultados aparentes. Y el corralito financiero lejos de evitar la crisis bancaria propició la caída de la actividad económica, frenó de tajo el ciclo del comercio, propició un creciente desempleo e incrementó el déficit fiscal. La crisis asiática ocasionó la apreciación del dólar de los Estados Unidos; los individuos, países y empresas, buscaron asegurarse en una moneda fuerte, para el caso el dólar. Sin embargo, por estar el peso argentino atado al dólar norteamericano éste también sufrió un proceso de revaluación, afectando con ello el sector externo. Argentina se convirtió en un importador neto, lo que deteriora aun más la balanza de pagos, y el acceso de los productos al mercado externo se hace cada vez más difícil, que sería un problema serio a considerar si se decide dolarizar. Dolarizar cuando los vecinos no lo hacen puede generar problemas de balanza de pago tal como ocurrió en Argentina, que a pesar de no haber dolarizado tenía tasa de cambio fija, por lo cual las exportaciones se redujeron como consecuencia de la devaluación de los socios comerciales de MERCOSUR, de la apreciación del dólar y el cambio en la paridad del poder adquisitivo, lo cual condujo a la pérdida de competitividad de Argentina. Para 1999 las exportaciones cayeron un (12,20%) a niveles de 1996, el saldo en cuenta corriente se situó en US$4,75 billones, el ingreso de capitales se contrajo un (24.96%), y el PIB cayó a (-3,5%). Finalmente, queda abierta la discusión sobre la dolarización, la defensa de la capacidad de compra de las exportaciones y el crecimiento económico de los países subdesarrollados. Universidad Autónoma de Colombia 132 LUIS CARLOS GUZMÁN RODRÍGUEZ Bibliografía ANTINOLFI, GAETANO; HUYBENS, ELISABETH y KEISTER, TODD. (2001). Monetary stability and liquidity crises: the role of the lender of last resort. Journal of Economic Theory, págs. 187-219. BARRIERO, FERNANDO. (1999). Macroeconomía intermedia, McGraw-Hill, pág. 242. BENCIVENGA, VALERE; HUYBENS, ELISABETH y SMITH, BRUCE. (2001). Dollarization and the integration of international markets: a contribution to the theory of optimal currency areas, Journal of Money, Credit, and Banking, May, págs. 548-589. CALVO, GUILLERMO y MENDOZA, ENRIQUE. (1996). Mexico´s balance of payments crisis: A chronicle of death foretold, Journal of International Economics n° 41, págs. 235-264. CALVO, G. (1996) A model of exchange rate determination under currency substitution and rational expectations, en Money, Exchange Rates and Output, The Mit Press, Cambridge Massachusetts. CALVO G. y REINHART. (1999). When capital inflows come to a sudden stop: consequences and policy options, junio. CALVO G. y C. VEGH. (1992). Currency substitution in developing countries: an introduction. Revista de Análisis Económico, vol. 7, Buenos Aires, junio. CASSEL, GUSTAV. (1916). The present situation of the foreign exchange, Economic Journal, March, pág. 62. CHANG, ROBERTO y VELASCO, ANDRÉS. (2000). Financial fragility and exchange rate regimen, Journal of Economic Theory, págs. 1-34. Departamento Nacional de Planeación, (1995-2001) Indicadores de Coyuntura Económica, Bogotá. EDWARDS, SEBASTIÁN. (1989). Real Exchange Rates, Devaluation, and Adjustment. Cambridge, MA: MIT Press. FRANKEL, JEFFREY. (1999) No single currency regimen is right for al countries at al time, National Bureau for Economic Research, September. GUZMÁN, LUIS CARLOS. (2003). Crisis cambiaria de fin de siglo en Colombia, Revista CIFE n° 8, diciembre. HAUSMAN, R. ; GAVIN, M.; Pages-Serra, C. ; Stein E. (1999). Financial turmoil and choice of exchange rates regime, Interamerican Development Bank, Paris, marzo. Mundell, Robert. (1961). The international disequilibrium system, Kyklos n° 14, págs 153-171. (2000). Currents areas, exchange rate systems and international monetary reform, CEMA, Buenos Aires. MUSSA, MICHEL and OTHERS. (2000). Exchange rate regimes in an increasingly integrated world economy. Occasional paper No. 193, International Monetary Fund, August. Economía y Desarrollo - marzo 2004, vol. 3, n° 1 MERCADO DE DIVISAS Y CRISIS CAMBIARIA: ¿DOLARIZAR, LA SOLUCIÓN? 133 OBSTFELD, MAURICE and ROGOFF, KENNETH. (1995). The marriage of fixed exchange Rate. Journal of Economic Perspective. Fall, págs. 73-96. REINGHART, CARMEN. (1999). The twin crisis: the causes of banking, Journal of International Economics n° 17, págs. 1-13. VELDE, FRANCOIS y VERACIERTO, MARCELO. (1999). Dollarization in Argentina, Chicago Fed meter n° 142, June. Volver al Contenido Universidad Autónoma de Colombia