TE_No_ 150_Diciembre_2014 - Repositorio Institucional

Anuncio

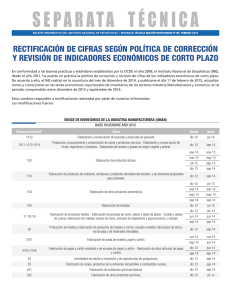

ISSN 1692-035X Tendencia Económica Informe Mensual de FEDESARROLLO 150 Diciembre 2014 FEDESARROLLO Editorial: Las sombrías perspectivas de la economía venezolana Actualidad: Productividad y competitividad: Los retos de las ciudades en Colombia Coyuntura Macroeconómica Tendencia Económica Editores Leonardo Villar Director Ejecutivo Natalia Salazar Sub Directora José Vicente Romero Director de Análisis Macroeconómico y Sectorial Oficina Comercial Teléfono: 325 97 77 Ext.: 340 | 365 | 332 [email protected] Contenido 1 Pág. 3 Editorial Las sombrías perspectivas de la economía venezolana 2 Actualidad 3 Coyuntura Macroeconómica Pág. 9 Productividad y competitividad: Los retos de las ciudades en Colombia Pág. 16 Diseño, Diagramación y Artes Consuelo Lozano Formas Finales Ltda. [email protected] ISSN 1692-035X Tendencia Económica se hace posible gracias al apoyo de: Calle 78 No. 9-91 | Tel.: 325 97 77 Fax: 325 97 70 | A.A.: 75074 http: //www.fedesarrollo.org.co Bogotá, D.C., Colombia EDITORIAL Las sombrías perspectivas de la economía venezolana* La fuerte descolgada del precio del petróleo ha agudizado el ya significativo deterioro que venía evidenciando la economía venezolana en los últimos tiempos. El precio del crudo venezolano ha caído en más de 50% durante los cuatro últimos meses (Gráfico 1A; ver Tendencia Económica de Noviembre de 2014). Dentro del compendio de economías exportadoras de este producto, Venezuela se esgrime como una de las más afectadas, debido a la fuerte dependencia de los ingresos externos y de la situación fiscal de la evolución de estos precios. El abrupto desplome de los precios internacionales del crudo se suma a los profundos desequilibrios macroeconómicos acumulados en Venezuela en los últimos años, las distorsiones del régimen cambiario y el deterioro del ambiente político y social, convirtiéndose probablemente en la peor crisis desde que el chavismo llegó al poder. Adicionalmente, la demora en la toma de medidas correctivas concretas por parte de las autoridades económicas del vecino país profundiza la incertidumbre y el pesimismo sobre el futuro de esta economía (Gráfico 1B). Colombia no está aislada de los efectos de la crisis en Venezolana pues a pesar de haber disminuido en importancia, este país sigue siendo el 10% destino de nuestras exportaciones no tradicionales. El presente Editorial realiza un análisis de la evolución reciente de la economía venezolana, discute las más recientes proyecciones macroeconómicas de ese país y presenta algunas consideraciones sobre el impacto que esto podría tener sobre la economía colombiana. Perspectivas macroeconómicas de Venezuela Como se venía perfilando desde principios del año pasado, la actividad económica venezolana estuvo caracterizada por un claro deterioro durante el 2014. De acuerdo a los últimos datos publicados por el Banco Central de Venezuela, el PIB acumulado durante los tres primeros trimestres de 2014 registró una contracción promedio de 4%, una situación que no se observaba desde 2009. Además, el pobre desempeño de la actividad * La elaboración de este artículo contó con la asistencia de César Pabón. 3 4 Gráfico 1 PETRÓLEO Y VENEZUELA A. Evolución del precio del petróleo B. Crecimiento del PIB Venezuela 120 10 6 100 Promedio 2013 1,4 4 90 2 80 0 % -2 70 -4 WTI Brent Cesta venezolana 60 50 -6 Promedio 2014 -4 -8 40 Jun-14 Sep-14 Dic-13 Mar-14 Jun-13 Sep-13 Mar-13 Jun-12 Sep-12 Dic-12 Dic-11 Mar-12 Jun-11 Sep-11 Jun-10 Sep-10 Dic-10 Mar-11 Dic-09 Mar-10 Jun-09 Sep-09 Dic-08 Sep-08 Dic-14 Ene-15 Oct-14 Nov-14 Sep-14 Jul-14 Ago-14 Jun-14 Abr-14 May-14 Feb-14 Mar-14 Dic-13 Ene-14 Oct-13 Nov-13 Sep-13 Jul-13 Ago-13 Jun-13 May-13 -10 Mar-09 Dólares por barril Promedio 2011-2012 4,9 8 110 Fuente: EIA y Bloomberg; Banco Central de Venezuela. económica es generalizado; siete de las doce actividades Gráfico 2 productivas presentaron retrocesos en las cifras acumula- PROYECCIONES DE CRECIMIENTO ECONÓMICO PARA 2015 das al tercer trimestre, con cinco de ellas oscilando entre 6 -7% y -11% frente a igual periodo de 2013. tan agudo que los diferentes analistas y organismos multilaterales han revisado sistemáticamente sus proyecciones a la baja. De hecho, de acuerdo con la encuesta de Consensus Forecast publicada en enero, los analistas del mercado esperan que en promedio la economía venezolana registre una contracción de 4,2% durante el 2015. Una 2 Variación anual, % El empeoramiento de la situación económica aparece 4 0 -2 -4 -6 -8 Perú Colombia Chile Brasil Argentina Venezuela Fuente: FMI (enero de 2015). situación más crítica es percibida por el FMI, quien en la reciente actualización de sus pronósticos incrementó de la importación de bienes de consumo e intermedios es manera significativa su expectativa de contracción del PIB, probablemente el aspecto que mayores distorsiones ha al pasar de -1,0% a -7,0% entre octubre de 2014 y enero introducido en la economía. Evidencia de ello es el fuerte de 2015. Si la previsión del FMI se confirma, Venezuela incremento de la tasa de cambio paralela que se ubica en sería de lejos la economía con peor desempeño macro- enero de 2015 por encima de 170 bolívares por dólar de económico de la región en 2015 (Gráfico 2). acuerdo a diferentes medios locales. Ésta es treinta veces más alta que la oficial, de 6,3 bolívares del CENCOEX, 14 El complicado sistema cambiario y la dificultad del veces la tasa de 12 bolívares por dólar del SICAD I, y más sector privado para acceder a los dólares requeridos para de tres veces la tasa de 52 bolívares por dólar del SICAD II. Tendencia Económica 5 Ante esta situación, recientemente, el presidente Ma- Adicionalmente, la caída de los precios del petróleo ha duro señaló que se mantendrá un solo sistema alternativo repercutido en el nivel de reservas internacionales, lleván- (solo el SICAD II), mediante el cual participarían las casas dolas a estar incluso por debajo de los 20 mil millones de de bolsas y el sistema financiero, pero este anuncio no dólares a mediados de noviembre. Aunque la dramática contribuyó a disminuir la incertidumbre por ser incompleto caída en la reservas internacionales2 es por si sola una señal y carente de detalle operativo. Sólo hasta que se conozcan clara de alerta, vale la pena resaltar que la composición de los productos que entrarán en cada uno de los sistemas y las reservas es altamente ilíquida, agravando más aun la la cantidad de divisas que se asignen a cada uno de ellos, situación. De hecho, de acuerdo con el Banco Central de se podrá cuantificar su efecto devaluacionista y su eventual Venezuela, al cierre de agosto, el 72% de las reservas estuvo impacto sobre el consumo y la inflación. compuesto por oro monetario y solo 1.400 millones de dólares se encontraban en disponibilidad de divisas (Gráfico 4B). Aunado a las distorsiones cambiarias, el manejo monetario que no encuentra límites a la emisión para financiar Panorama político el gasto público y los múltiples cuellos de botella para la producción local, estarían generando fuertes presiones en La delicada situación económica del país vecino se ha el nivel de precios. Así, este conjunto de fenómenos ha in- traducido en un ambiente político cada vez más compli- cidido en que los analistas prevean una galopante inflación cado. Los últimos sondeos de percepción de los venezo- para el año 2015, llegando a niveles entre 79,5% y 120% . lanos señalan que casi el 82% de la población percibe la 1 Gráfico 3 EVOLUCIÓN DEL DÓLAR EN EL MERCADO PARALELO 200 200 TC negra 160 140 140 100 80 63,62 60 Bolívares por dólar 160 120 120 100 80 Feb-15 Ago-14 Feb-14 Ago-13 0 Feb-13 20 0 Ago-12 20 Feb-12 40 Ago-11 52,1 60 40 Feb-11 178,1 180 178,1 Inflación Ago-10 Bs./USD, variación anual 180 6,3 Oficial 12,0 SICAD 1 SICAD 2 Negra Fuente: Dólar today. 1 Los últimos datos presentados por el Banco Central de Venezuela para noviembre de 2014 muestran que la inflación al consumidor se ubicaba ya en 63,6% anual. 2 Entre enero de 2013 y el cierre de 2014 las reservas internacionales cayeron alrededor de 7 mil millones de dólares de acuerdo a cifras del Banco Central de Venezuela y se ubicaron en 22 mil millones de dólares al cierre de 2014. De acuerdo a cifras preliminares del Banco Central de Venezuela, al 23 de enero las reservas internacionales se ubicaron en 20.741 millones de dólares. 6 Gráfico 4 EVOLUCIÓN DE LAS RESERVAS INTERNACIONALES A. Reservas internacionales B. Composición de las reservas Miles de millones de dólares 31 29 Posición crediticia neta en el FMI 2% 27 Disponibilidades en divisas 7% 25 23 Oro monetario 72% 21 Tenencias en derechos especiales de giro 16% 19 17 Inversiones en divisas 3% Dic-14 Nov-14 Sep-14 Oct-14 Ago-14 Jun-14 Jul-14 Abr-14 May-14 Feb-14 Mar-14 Dic-13 Ene-14 Oct-13 Nov-13 Jul-13 Ago-13 Sep-13 Jun-13 Abr-13 Mar-13 May-13 Ene-13 Feb-13 15 Fuente: Banco Central de Venezuela. situación del país como mala (Gráfico 5A). Al desagregar popularidad del presidente Maduro alcanzó su punto más dicha repuesta por afiliación política, alrededor del 94% de bajo en el tercer trimestre del año pasado, consolidando quienes se clasifican dentro de la oposición o no se iden- la tendencia decreciente en los niveles favorabilidad del tifican con algún partido califican la situación como mala. gobierno desde que asumió la presidencia (Gráfico 5B). Más aún, cerca del 40% de quienes se identifican con el chavismo señalan la mala situación del país. Adicionalmen- En lo que respecta al oficialismo, no cabe la menor te, de acuerdo a las últimas mediciones de Datanalisis, la duda que su prioridad es acelerar la implementación de Gráfico 5 PERCEPCIÓN DE LA SITUACIÓN ACTUAL Y FAVORABILIDAD DEL GOBIERNO B. Favorabilidad del gobierno A. Percepción de la situación actual ¿Está de acuerdo que la actual situación del país es mala? 75 80 65 % de aprobación 100 % 60 40 55 45 Chávez Maduro 35 20 Fuente: Datanalisis. Tendencia Económica Sep-14 Ene-14 May-14 Sep-13 May-13 Sep-12 Ene-13 May-12 Sep-11 Ene-12 Ene-11 May-11 Ene-10 May-10 Sep-10 Sep-09 Ene-09 May-09 Chavistas Sep-08 NS/NR Sep-2014 Ene-08 Oposición Oct-2013 May-08 Abr-2013 Sep-07 Sep-2012 May-07 25 0 7 la agenda radical de Chávez. No obstante, esta facción De igual manera, las remesas, otro canal a través del debe enfrentar importantes desafíos no fáciles de superar: cual la economía venezolana tiene incidencia sobre la los altos niveles de inflación, el diferencial cambiario y la economía nacional, se han visto fuertemente golpeadas escasez de productos. Los ajustes necesarios pueden tanto por la difícil situación económica del país como por las exasperar el inconformismo de los venezolanos frente a su fuertes limitaciones impuestas desde el año pasado, que gobierno. Y se suma a esto que el gabinete parece estar impiden a los trabajadores enviar remesas desde Venezuela dividido en torno a la ruta a seguir, lo cual puede demorar hacia Colombia. Este fenómeno sin duda ha afectado los aún más la toma de medidas correctivas. ingresos de los hogares receptores de dichos recursos. Implicaciones sobre Colombia Es importante señalar que, adicional a los canales de comercio y de remesas, existen otros importantes lazos La economía Venezolana ha sido históricamente un comunicantes entre la economía venezolana y la colom- mercado natural para múltiples productos colombianos y biana, entre ellos, el contrabando y los flujos migratorios. una fuente de remesas que no es despreciable. Por una parte, es probable que la situación Venezolana agudice la situación de contrabando en la frontera, lo cual A pesar que el comercio binacional sufrió un duro golpe deberá ser evaluado con atención para evitar un golpe en 2008, Venezuela continúa siendo el tercer destino de fuerte en las actividades productivas y comerciales en estas las exportaciones no tradicionales del país. En noviem- regiones del país. Por otra parte, durante los últimos años bre de 2014, las ventas de productos no tradicionales a Colombia había recibido un importante flujo migratorio Venezuela se ubicaban alrededor de los 1.400 millones desde Venezuela, convirtiéndose en el 2012 en el país de dólares, 10% de las ventas externas totales de estos con mayor cantidad de residentes en Colombia, seguido productos (Gráfico 6A). de EE.UU., Ecuador y España (Villar y Malagón, 2013), y Gráfico 6 EVOLUCIÓN DE LAS EXPORTACIONES DE VENEZUELA Y DE LAS REMESAS DE VENEZUELA HACIA COLOMBIA A. Evolución de las exportaciones de Venezuela (acumulado a noviembre) B. Evolución de las remesas de Venezuela hacia Colombia (acumulado al tercer trimestre) 400 7.000 No tradicionales Combustibles y aceites minerales 370,8 350 289,3 300 5.000 Millones de dólares Millones de dólares FOB 6.000 4.000 3.000 2.000 284,8 243,3 250 250,2 201,6 200 177,6 150 100 1.000 51,1 50 46,8 9,3 0 0 2008 2009 2010 2011 Fuente: DANE y Banco de la República. 2012 2013 2014* 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 8 su dinámica futura puede seguir siendo influenciada por nos, y podría llevar a generar un mayor deterioro de la la crítica situación del vecino país. situación política en Venezuela, lo cual ya se empieza a hacer evidente en los altos grados de conflictividad social En síntesis y baja popularidad del gobierno. En ese sentido, un monitoreo permanente de la situación del vecino país es de La información más reciente de la economía venezo- vital importancia, no solo por los fuertes lazos geográficos lana, mancomunada con las últimas proyecciones de los e históricos con Colombia, sino también por los impor- analistas económicos y el FMI, apuntan a que la economía tantes canales de transmisión entre las dos economías, venezolana está experimentando una crisis peor que la puntualmente a través del impacto que se podría ver en evidenciada en 2008-2009. Esta situación tendrá claras las exportaciones no tradicionales y las ya muy golpeadas repercusiones sobre la calidad de vida de los venezola- remesas. Referencias Consensus Forecast (2014). Latin Focus Consensus Forecast - January 2015. Fedesarrollo (2013). Tendencia Económica No. 137, Noviembre de 2013. Fedesarrollo (2013). Tendencia Económica No. 138, Diciembre de 2013. Fedesarrollo (2014). Tendencia Económica No. 149, Noviembre de 2014. Fondo Monetario Internacional (2015). “(Yet) Another Year of Subpar Growth: Latin America and the Caribbean in 2015”. IMF Direct. Villar, Leonardo y Malagón, Jonathan (2013). Informe sobre la evolución reciente de la economía venezolana. Fedesarrollo, Diciembre de 2013. Tendencia Económica ACTUALIDAD Productividad y Competitividad: Los Retos de las Ciudades en Colombia* En los últimos 10 años Colombia ha exhibido un crecimiento promedio de su economía del orden de 4,7%, lo cual ha permitido importantes avances en la reducción de la pobreza, la disminución del desempleo y la ampliación de la clase media. Esto ha sido posible gracias a múltiples factores, entre los cuales se encuentran un ambiente externo relativamente favorable, un buen comportamiento de los términos de intercambio, altas tasas de inversión, una política monetaria contracíclica y políticas macroprudenciales en los frentes fiscal y financiero. Sin embargo, para mantener ritmos de crecimiento que le permitan al país avanzar en sus metas económicas y sociales, es necesario redoblar esfuerzos en varios frentes, especialmente en materia de productividad. De hecho, Fedesarrollo estima que para que la economía alcance una tasa de crecimiento sostenido de 5% en los próximos años se requiere que la productividad crezca alrededor de 1,6% anual, cifra que no se observa desde mediados de la década de 19701. Así las cosas, sin incrementos sostenidos en la productividad, no sería posible mejorar los ingresos de la población, el nivel de vida y la movilidad social en el país en el mediano y largo plazo. Ahora bien, las posibilidades de aumento en la productividad dependen en muy alto grado del comportamiento de la productividad en las ciudades, las cuales constituyen el eje mundial del dinamismo económico. Los conglomerados urbanos, en efecto, actúan como grandes fábricas de innovación y emprendimiento, gracias a los beneficios que traen las economías de aglomeración (Glaeser, 2011). En Colombia, esto se demuestra con el hecho de que el reciente aumento de la clase media, la cual constituyó el 30% de la población total en 2013, es un fenómeno fundamentalmente urbano. De hecho, el 90% de esa población de clase media habita en las ciudades. Bajo este contexto, el presente artículo de actualidad presenta un diagnóstico de la productividad de las ciudades en Colombia con base en el trabajo sobre este tema realizado * La elaboración de este artículo contó con la asistencia de Germán Castaño. 1 Un análisis más detallado sobre productividad y crecimiento potencial de la economía colombiana se encuentra en Tendencia Económica No.144, Fedesarrollo, junio 2014. 9 10 en Fedesarrollo por Juan Mauricio Ramírez, Ivan Zubieta Gráfico 1 y Juan Guillermo Bedoya para la Misión de Consolidación CRECIMIENTO DEL PIB PER CÁPITA Y DE LA PRODUCTIVIDAD POR HORA (2002-2010) del Sistema de Ciudades liderada por el DNP2. Productividad y PIB per cápita en el Sistema de Ciudades El PIB per cápita es posiblemente el indicador de referencia más importante a la hora de analizar los diferenciales de competitividad y productividad en las regiones. Más Crecimiento de la productividad, % 4 CUC 1 MED IBA CAL BUC CAR BAR BOG 0 MON -1 -2 los niveles de bienestar y calidad de vida de los habitan- -3 una exploración del PIB per cápita en las principales 13 PAS MAN 2 aún, esta variable permite identificar de buena manera tes de un territorio. Bajo esta óptica, el estudio realiza PER 3 VIL -2 -1 1 2 3 4 5 6 Crecimiento del PIB per cápita, % Fuente: Fedesarrollo, 2014. áreas metropolitanas del país - empleando un análisis por componentes - lo que permite entrever que las brechas Así, se evidencia que el reto de aumentar el producto de producto por habitante en las regiones de Colombia se por habitante en las ciudades colombianas es realmente atribuyen en su mayoría a la existencia de diferenciales de el “reto de la productividad”, específicamente la producti- productividad. En particular, el crecimiento promedio del vidad por hora trabajada. Por esta razón, se deben alinear PIB per cápita real en las 13 áreas metropolitanas ha sido esfuerzos para aumentar el producto total por trabajador del orden de 3% para el periodo 2002-2010, crecimiento si lo que se espera es mantener los buenos resultados del cual por lo menos 1 punto porcentual se atribuye económicos y sociales del país en los últimos años. Un exclusivamente a variaciones en la productividad . La análisis de los determinantes del producto por trabajador estrecha relación entre el crecimiento del PIB per cápita evidencia que para alcanzar dicho objetivo se necesita no y el crecimiento en la productividad se puede evidenciar solamente mantener los buenos resultados en materia de en el Gráfico 1. Para el periodo de referencia 2002-2010, inversión en capital físico (la tasa de inversión en Colombia las ciudades que presentaron un mayor crecimiento del para los últimos 12 años ha sido de 27,5% del PIB, nivel PIB por habitante (Bucaramanga y Pereira) fueron a su histórico comparado con la última mitad de siglo), sino vez las ciudades con mayores incrementos en su produc- que además se deben mejorar los indicadores tanto de tividad. Por el contrario, Villavicencio, la única ciudad que inversión en capital humano como de productividad total presentó un decrecimiento del producto por habitante para de los factores. Este último incluye una serie de variables el periodo de referencia, mostró también una caída en la fundamentales para su mejoría, tales como las economías productividad por hora de -2,7% anual promedio. de aglomeración, la tasa de formalidad, las economías de 3 2 J. M. Ramírez, I. Zubieta y J. G, Bedoya, “Productividad y Competitividad del Sistema de Ciudades”, Fedesarrollo, Agosto de 2014. Informe de investigación presentado a la Misión de Consolidación del Sistema de Ciudades del DNP, dirigida por Carolina Barco y José Alejandro Bedoya. 3 Productividad medida como producto total dividido por el total de horas trabajadas en el periodo de referencia. Tendencia Económica 11 escala y especialmente la creación de clústeres de alta directamente la productividad relativa del sector en una productividad relativa. aglomeración urbana4. Mapa de clústeres del Sistema de Ciudades De esta forma, se puede asignar a cada una de las industrias del país un valor de FCE que la clasifique como Uno de los principales detonantes de la productividad una industria local o transable, y un valor de FPE que en una región es la presencia de clústeres, pues la con- la clasifique como de alta o baja productividad relativa centración geográfica de firmas interconectadas permite (Gráfico 2A). Los resultados del ejercicio configuran una el aprovechamiento de las economías de aglomeración y primera aproximación al mapa de clústeres de Colombia, las economías de alcance, induciendo un mayor desarrollo el cual se puede ver de forma agregada con sus respec- de la industria y de otras actividades de soporte y organi- tivas contribuciones en materia de empleo y salarios en zación. Porter (2003) evalúa la potencialidad productiva el Gráfico 2B. de una región con base en dos elementos fundamentales: la presencia/concentración de industrias transables y la Esta representación arroja varios resultados interesan- productividad relativa de dichas industrias. El primer ele- tes que vale la pena resaltar. En primer lugar, sólo el 4% mento se refiere a la presencia y aglomeración de industrias de las empresas en Colombia hace parte de clústeres de que atienden más que los mercados locales, es decir, industrias transables de alta productividad, lo que evidencia “exportan” a otras regiones del país o incluso al exterior. El el rezago del país en materia tanto de innovación como de segundo elemento se refiere a la productividad relativa de competitividad. Por otra parte, alrededor del 86% de las dichas actividades con respecto a las demás actividades empresas se ubican en industrias de baja productividad, productivas de la región, y a la productividad relativa de la las cuales proporcionan el 75% del empleo formal del Sis- misma actividad en las demás regiones el país. Siguiendo tema de Ciudades, cifras alarmantes teniendo en cuenta esta línea, es posible construir un indicador para cada uno las relaciones que enunciamos previamente entre el nivel de estos dos elementos por área metropolitana, y evaluar de productividad y el producto por habitante, así como las con base a estos el mapa de clústeres productivos del país. implicaciones sociales que esto conlleva. Sin embargo, se Así, el denominado Factor de Concentración del Empleo identificaron un 6% de empresas que hacen parte de in- (FCE) se construye como una medida de la intensidad de dustrias locales de alta productividad, lo que constituye una la presencia de una actividad productiva específica en clara oportunidad en materia de desarrollo si se incentiva un territorio, lo que puede indicar que dicha industria no su clusterización y éstas pueden comenzar a hacer parte sólo satisface al mercado local sino que constituye una de concentraciones productivas que saquen provecho de industria “exportadora” o transable al interior del país. las economías de aglomeración y economías de alcance. Por su parte, el Factor de Prosperidad Económica (FPE) compara el valor agregado por trabajador relativo de la Cabe resaltar que esta caracterización varía para las región (o en nuestro caso, área metropolitana), y mide diferentes aglomeraciones urbanas. Realizando el mismo 4 Consejo Privado de Competitividad, Informe Nacional de Competitividad 2008-2009. 12 Gráfico 2 CLASIFICACIÓN DE INDUSTRIAS DEL SISTEMA DE CIUDADES A. Matriz de Potencialidad Mayor productividad B. Distribución por cuadrantes Industria local de alta productividad Industria transable de alta productividad Industria local de baja productividad Industria transable de baja productividad Productividad relativa Productividad relativa 12% 6% Industrias no transables 12% 4% Industrias transables 36% 39% Tipo de Industria 26% 60% Tipo de industria Fuente: Fedesarrollo, 2014. Nota: Los porcentajes se estiman sobre el total de industrias del Sistema de Ciudades análisis para la aglomeración urbana de Bogotá, por ejem- mercados internacionales y adquirir materias primas a plo, se encuenta que existen clústeres de alta productividad menores costos de transporte. Sin embargo, un sector con específicamente para el sector servicios (intermediación alta presencia relativa en esta región, como la producción financiera, servicios de aseguramiento y pensiones , entre de equipo de oficina e informática, presenta niveles de pro- otros). Sin embargo, los sectores de mayor generación de ductividad relativamente bajos. Por último, encontramos empleo, como el comercio al por mayor, se caracterizan en la región Atlántica las aglomeraciones de Barranquilla por su baja productividad y por ser de atención al mercado y Cartagena, con una especialización económica similar local. Con respecto a la aglomeración urbana de Medellín, enfocada en la producción de químicos y actividades de sorprende la relativa ausencia de actividades transables de transporte acuático. Las actividades turísticas en esta zona, alta productividad, en donde sólo se destacan los servicios si bien gozan de los beneficios de la aglomeración, son de intermediación financiera. Los sectores manufactureros en general actividades de baja productividad relativa, lo tradicionales de la región, como fabricación de textiles , si que si bien sorprende, vislumbra nuevamente una buena bien tienen una alta concentración espacial, aún carecen oportunidad de alcanzar el objetivo de clústeres de alta de altos niveles de productividad. productividad en el país. La aglomeración de Cali, por su parte, posee varias En resumen, tanto el análisis agregado como el análisis industrias de alta productividad, como la producción de por área metropolitana arroja un resultado preocupante: papel, cartón, productos químicos y los ingenios y refinerías el déficit en materia de productividad y competitividad de azúcar. Esto se explica en parte por su cercanía con en el Sistema de Ciudades del país. Más aún, los pocos el puerto de Buenaventura, lo que le permite acceder a sectores transables y de alta productividad en Colombia se Tendencia Económica 13 circunscriben en su mayoría dentro de las aglomeraciones En materia de transversalidad, el estudio de Ramírez, grandes y medianas. De esta forma, se evidencia no sólo el Zubieta y Bedoya (2014) sugiere que los esfuerzos del rezago sino la disparidades en materia de productividad y gobierno se deben centrar en inputs públicos como las competitividad en el país, lo que por supuesto tiene fuertes agendas de competitividad y el mejoramiento de indicado- implicaciones en materia de desigualdad regional. res como los incluidos en el Doing Business subnacional al interior de las aglomeraciones urbanas. El primero se Recomendaciones de Política refiere a la definición de una agenda de competitividad para cada aglomeración urbana, que permita la identificación de Las recomendaciones en materia de política pública los principales obstáculos en materia de bienes públicos se enmarcan dentro de dos ejes principales (Stein, 2013). locales para el correcto aprovechamiento de las economías En primer lugar, la denominada “transversalidad” de las de aglomeración. El segundo se refiere al mejoramiento del políticas, es decir, si estas van dirigidas a sectores espe- ambiente de negocios, siendo esto de vital importancia al cíficos o bien benefician a una amplia gama de sectores. tener en cuenta que el aprovechamiento de las economías Por otra parte, podemos clasificar por modelo de interven- de aglomeración se puede ver negativamente afectado por ción, en donde se pueden caracterizar tanto las políticas la existencia de trabas burocráticas y obstáculos admi- de provisión de bienes públicos como las intervenciones nistrativos que minan la actividad empresarial. Además, directas en el mercado. Bajo este marco conceptual, el se considera necesario desarrollar una institucionalidad estudio presenta cuatro tipos de políticas que permitirían para impulsar el empleo y el emprendimiento a nivel de incrementar la productividad en el Sistema de Ciudades en aglomeraciones, haciendo especial énfasis en las enormes Colombia, para de esta forma poder superar exitosamente posibilidades que brindan los denominados “Contratos el denominado “reto de la productividad”. Esta agenda Plan”5. Para ello, es necesario concebir la aplicación de política se describe de forma detallada en el Cuadro 1. este instrumento a nivel de las aglomeraciones urbanas, Cuadro 1 POLÍTICAS DE INTERVENCIÓN POR TIPO Transversal Vertical Inputs Públicos Agendas de competitividad para aprovechar economías de aglomeración Doing Business Subnacional al interior de las aglomeraciones urbanas Generación de información para el empleo y el emprendimiento Desarrollo de clústeres Intervenciones de Mercado Parques Tecnológicos Apoyo a emprendedores (iNNpulsa) "Territorializar" agenda de PTP Eliminar obstáculos para aprovechamiento de TLCs Fuente: Fedesarrollo, 2014. 5 La figura de los Contratos Plan (CP) surge como un instrumento de coordinación de la gestión pública en el territorio. El CP es un acuerdo de voluntades entre los diferentes niveles de gobierno, que busca la coordinación interinstitucional e intergubernamental y el desarrollo integral con enfoque de largo plazo. 14 como se concibió originalmente en el llamado G-11 con- y competitividad a los clústeres que se desarrollen en las formado por Cali, Buenaventura y otros nueve municipios distintas aglomeraciones y regiones del país. que hacen parte de la aglomeración urbana de Cali . Todo 6 esto sin dejar de lado esfuerzos de intervención directa En síntesis, el incremento en la productividad debe como el apoyo a emprendedores del programa iNNpulsa constituir una de las principales metas de las políticas y los incentivos a Parques Tecnológicos. de competitividad y desarrollo productivo del Sistema de Ciudades en Colombia, con el fin no sólo de aumentar los Por su parte, en lo que respecta a políticas de orden ingresos y nivel de vida de la población, sino además como vertical, Ramírez, Zubieta y Bedoya (2014) proponen la fuente de transformación de la economía colombiana en generación y utilización de información pertinente y focali- su búsqueda de superar la denominada “trampa de los zada para estimular la inversión y el emprendimiento en las ingresos medios”. Teniendo en cuenta que los importantes aglomeraciones urbanas. Esto permitiría la consolidación y recientes avances en el crecimiento del PIB per capita de comunidades público-privadas, favorecidas por infor- están estrechamente relacionados con los aumentos en mación pertinente y que permitan detonar el potencial la- productividad de las ciudades grandes y medianas, los es- tente de las economías regionales . Finalmente, se propone fuerzos en este ámbito se deben centrar en intervenciones también una territorialización de la agenda del Programa de que permitan aprovechar y potenciar las economías de Transformación Productiva (PTP), el diseño de rutas para el aglomeración y las externalidades (“spillovers”) sobre los pleno aprovechamiento de los Tratados de Libre Comercio, municipios que hacen parte de las áreas metropolitanas, y la creación de Agencias Regionales de Desarrollo (ARD) así como la promoción de clústeres de alta productividad con el objetivo de dar soporte en materia de productividad a lo largo del territorio. 7 6 La sustitución de esta propuesta por la de un Contrato Plan departamental le quitó efectividad a la propuesta original. 7 Experiencias existentes se evidencian en entidades como Invest in Bogota, Pro Antioquia y ProBarranquilla. Tendencia Económica 15 Referencias Consejo Privado de Competitividad, Informe Nacional de Competitividad 2008-2009. Fedesarrollo (2014) Consideraciones en torno al crecimiento potencial de la economía colombiana. Tendencia Económica No. 144. Glaeser, E. (2001) Triumph of the City. Penguin Press. Porter, Michael E. (2003) The Economic Performance of Regions. Regional Studies 37, No. 6-7. Ramírez, Juan M., Zubieta, I. y Bedoya, Juan G. (2014) Productividad y Competitividad del Sistema de Ciudades, FEDESARROLLO. Stein, E. (2013) “Repensando las Políticas de Desarrollo Productivo: Un Marco Conceptual”. COYUNTURA MACROECONÓMICA 16 Actividad productiva Gráfico 1. Crecimiento del PIB por sectores de actividad productiva El Producto Interno Bruto registró un crecimiento interanual en el tercer trimestre del año de 4,2%, del año. A nivel sectorial, la variación total estuvo impulsada por el desempeño del sector de construcción, el cual creció 12,7% en el tercer trimestre. Adicionalmente, -1,0 Minería acumulando así un crecimiento de 5% en lo corrido 6,7 -0,3 -0,4 Industria 3,4 Agricultura Servicios Públicos Transporte 3,9 4,1 4,3 3,4 4,4 Estab. financieros Servicios Sociales Comercio es importante destacar que el sector minero eviden- 2014-III 2013-III 5,3 4,7 5,0 4,8 4,6 6,1 12,7 Construcción -Edificaciones ció el peor resultado, tras decrecer un 1%, como -Obras civiles resultado de una caída de un 2,8% en la extracción -7 de petróleo. 21,3 14,1 30,0 11,1 -4 -1 2 5 8 11 17,4 14 17 20 23 26 29 32 Variación anual, % Fuente: DANE. Gráfico 2. Indicador de Seguimiento de la Economía (ISE) 10,0 Para el mes de octubre, el Indicador de Seguimiento ranual de 3,8%, lo que indica una posible desaceleración para el último trimestre del año. Por su parte, el comportamiento del indicador en lo corrido del año refleja un crecimiento de 4,6% frente al mismo 8,0 Variación anual, % de la Economía (ISE) registró un crecimiento inte- Original Desetacionalizada 5,7 6,0 5,5 3,8 3,6 4,0 2,0 periodo un año atrás. Oct-14 Ago-14 Abr-14 Jun-14 Dic-13 Feb-14 Oct-13 Ago-13 Abr-13 Jun-13 Dic-12 Feb-13 Oct-12 Jun-12 Ago-12 Abr-12 Feb-12 Dic-11 Oct-11 0,0 Fuente: DANE. Gráfico 3. Índice de Confianza Industrial (ICI) 20 15 se mantuvo en terreno negativo por segundo mes consecutivo, ubicándose en -2,1% y reforzando la caída que se ha venido presentando a lo largo del 10 Balance, % En diciembre, el Índice de Confianza Industrial (ICI) 5 0 segundo semestre del año. -1,0 -2,1 -0,3 -1,3 -5 Original Desestacionalizada -10 Fuente: Fedesarrollo - Encuesta de Opinión Empresarial (EOE). * Tendencia Económica La elaboración de esta sección contó con la asistencia de Camila Orbegozo. Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Sep-11 Jun-11 Mar-11 Dic-10 -15 35 17 Gráfico 4. Volumen de pedidos y suficiencia de la capacidad instalada en la industria En la medición de diciembre, el indicador desestacionalizado de volumen actual de pedidos en la 70 industria se ubicó en un balance de -19,0%, lo 50 33,3 Por su parte, el indicador de suficiencia de capacidad instalada presentó en diciembre una recupera- Volumen actual de pedidos (desestacionalizados) Suficiencia de capacidad instalada 10 -10 -22,9 -19,0 -30 ción de 0,5 y 3,2 pps respecto a noviembre y frente Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Dic-10 Sep-11 -50 al mismo mes de 2013, respectivamente. Jun-11 interanual, el índice registra una mejora de 3,9 pps. 36,6 30 Mar-11 noviembre. En contraposición, en la comparación Balance, % que representa un deterioro de 2,6 pps respecto a Fuente: Fedesarrollo - Encuesta de Opinión Empresarial (EOE). Gráfico 5. Índice de Producción Industrial (IPI) sin trilla de café El índice de Producción Industrial (IPI) exhibió en 11 noviembre una variación anual de -1%, reafirmando 7 -5 -9 refinerías de azúcar (-17,6%) y refinación de petróleo (-11,7%), por su contribución a la variación total. Nov-14 Ago-14 May-14 Feb-14 Nov-13 Ago-13 May-13 Feb-13 Nov-12 Ago-12 May-11 -13 May-12 te destacar prendas de vestir (-14,5%), ingenios y -1,0 -0,6 Feb-12 anuales negativas, dentro de las cuales es importan- -1 Nov-11 productiva de la muestra registraron variaciones 3 Ago-11 En noviembre, 22 de las 42 ramas de actividad Varación anual, % el estancamiento del sector en lo corrido del año. Fuente: DANE y cálculos Fedesarrollo. Gráfico 6. Índice de Confianza Comercial (ICCO) En el último mes del 2014 la confianza de los 32 comerciantes reflejó una leve mejoría frente al mismo periodo del año anterior. En particular, resalta el buen desempeño en el componente de la percepción de la En la observación de diciembre, vale la pena resaltar que si bien el índice agregado refleja un pequeño 24 Balance, % situación económica actual. 22,1 22,0 16 8 repunte, se presenta un deterioro intermensual en las Fuente: Fedesarrollo - Encuesta de Opinión Empresarial (EOE). Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Sep-11 Jun-11 0 Mar-11 de existencias. Dic-10 expectativas para el próximo semestre y en el nivel 18 Gráfico 7. Evolución de los pedidos y la demanda en el comercio 70 Pese a la leve mejoría en el indicador de confianza comercial, el balance de la percepción de la deman- 50 da actual se deterioró en 1,8 pps en la comparación res de los comerciantes mejoró sustancialmente en 41,5 30 10 5,5 3,5 -10 diciembre, manteniéndose en terreno positivo desde noviembre de 2014. Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Dic-12 Mar-13 Sep-12 Jun-12 Mar-12 Dic-11 Sep-11 Jun-11 Dic-10 -30 Mar-11 Por su parte, el balance de los pedidos a proveedo- 41,5 Balance, % intermensual. Pedidos a proveedores Demanda actual Fuente: Fedesarrollo - Encuesta de Opinion Empresarial (E0E). Gráfico 8. Índice de Confianza del Consumidor (ICC) 40 En diciembre, el Índice de Confianza de los Consumidores (ICC) exhibió una reducción frente al 30 registro de 2013. En la comparación interanual, el deterioro surge Balance, % mes anterior y se ubicó ligeramente por debajo del de una caída en las expectativas que no alcanza a 23,2 22,4 20 10 compensarse por la mejora en el indicador sobre condiciones económicas actuales. Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Sep-11 Jun-11 Mar-11 Dic-10 0 Fuente: Fedesarrollo - Encuesta de Opinion del Consumidor (EOC). Gráfico 9. Despacho de cemento gris 25 En el promedio móvil septiembre-noviembre, los 20 0 -5 *Promedio movil tres meses Fuente: DANE. Tendencia Económica Nov-14 Sep-14 Jul-14 May-14 Mar-14 Ene-14 -20 (74,3%). Sep-13 crecimiento de estos en Nariño (89%) y Caquetá Jul-13 -15 May-13 -10 de cemento, dentro de los cuales cabe destacar el Mar-13 variaciones interanuales positivas en sus despachos 7,5 5 Ene-13 los 26 departamentos de la muestra registraron 11,5 10 Nov-12 A nivel departamental, se encuentra que 18 de 15 Variación anual, % frente al monto registrado un año atrás. Nov-13 despachos de cemento gris se incrementaron 7,5% 19 Gráfico 10. Tasa de desempleo 16 En noviembre, la tasa de desempleo nacional se ubicó en 7,7%, alcanzando la cifra más baja de esta variable desde que se lleva registro. Respecto al mes de noviembre del año pasado, la tasa de desempleo 12 % 10 La caída en la tasa de desempleo obedeció a un 9,3 8,7 8 notable incremento del 4% en el total de ocupados, 7,7 8,5 siendo ésta la variación anual más alta registrada Ago-14 Nov-14 May-14 Feb-14 Ago-13 May-13 Feb-13 Nov-12 Ago-12 May-12 Feb-12 Nov-11 Ago-11 May-11 Feb-11 Nov-10 6 desde agosto de 2012. Nov-13 se redujo en 0,8 pps. Total nacional Urbano (13 ciudades y áreas metropolitanas) 14 Fuente: DANE. Gráfico 11. Tasa de ocupación Pese a que la oferta laboral se incrementó sustancialmente en los últimos doce periodos, la tasa 65 de desempleo registró un mínimo histórico. Este 63 hecho se explica por el ingente aumento en el total 61 de ocupados (857 mil), que llevó a que la tasa de variación registrada en la TGP. 60,3 59 58,8 % ocupación aumentara en 1,5 pps, por encima de la 62,6 61,6 57 55 Fuente: DANE. Nov-14 Ago-14 May-14 Feb-14 Nov-13 Ago-13 May-13 Feb-13 Nov-12 Ago-12 May-12 Feb-12 Nov-11 económicamente activa (PEA). Ago-11 asociado al incremento del 3,1% en la población 51 May-11 cifra registrada doce meses atrás. Lo anterior estuvo Total nacional Urbano (13 ciudades y áreas metropolitanas) 53 Feb-11 ción se ubicó en 65,4%, 1,1 pps por encima de la Nov-10 En noviembre de 2014, la tasa global de participa- 20 Sector financiero y variables monetarias Gráfico 12. Inflación y rango objetivo del Banco de la República 9 5 4 3,66 3 Dic-14 Ago-14 Ago-13 Dic-12 Abr-13 Ago-12 Dic-11 Abr-12 Ago-11 Dic-10 Abr-11 Ago-10 Dic-09 Abr-10 1,94 Ago-09 1 Dic-08 2 y los bienes regulados. Dic-07 te al comportamiento de los precios de los alimentos Abr-09 sado. Esta aceleración anual obedeció principalmen- 6 Ago-08 1,72 pps por encima de la cifra registrada el año pa- 7 Abr-08 Para el 2014 la inflación anual se ubicó en 3,66%, Variación anual, % la encuesta del Banco de la República. Rango objetivo Inflación 8 de la cifra esperada por los analistas de mercado en Dic-13 mentó en un 0,27% mensual, 0,06 pps por encima Abr-14 En diciembre de 2014 el nivel de precios se incre- Fuente: DANE y Banco de la República. Gráfico 13. Expectativas de inflación* Las expectativas de inflación, implícitas en el 6,0 Encuesta Banco de la República diferencial entre el rendimiento de los TES tasa fija y tancial incremento mensual de 0,8 pps en diciembre. 4,0 4,7 2,98 3,0 2,0 A diferencia de la inflación implícita, las expectativas 3,22 2,3 1,0 de inflación a 12 meses de la encuesta del Banco Dic-14 Sep-14 Jun-14 Sep-13 Jun-13 Mar-13 Dic-12 Jun-12 Sep-12 Mar-12 Dic-11 Sep-11 Jun-11 Dic-10 Mar-11 Sep-10 diciembre. Jun-10 Dic-09 últimos meses, exhibiendo un registro de 3,22% en Mar-10 0,0 de la República, mantuvieron la estabilidad de los Dic-13 de 1,8 pps. Inflación implícita Mar-14 Más aun, en los últimos dos meses el aumento fue % aquellos indexados a la inflación, mostraron un sus- 5,0 *12 meses adelante. Fuente: Banco de la República y Bloomberg. Gráfico 14. Inflación por nivel de ingreso 5 En diciembre de 2014, la inflación anual de las personas de menores ingresos fue la más alta, con 1 Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 0 Fuente: DANE. Tendencia Económica 1,55 Alto Total Sep-12 por debajo de la cifra general. 1,94 Bajo Medio Jun-12 mayores ingresos fue la más baja (3,32%), 0,34 pps 2,05 2 Mar-12 En el último mes, la inflación de las personas de 2,38 Dic-11 población. 3 Sep-11 los alimentos en la canasta de este segmento de la 3,78 3,68 3,66 3,32 Jun-11 total. Esto parece ser explicado por el mayor peso de 4 Variación anual, % un registro de 3,78%, 0,12 pps por encima de la 21 Gráfico 15. Inflación por componentes En diciembre de 2014, el componente que presentó 11 la mayor inflación fue el de regulados, con un registro 2,03% en diciembre de 2014, mostrando un incre- 4,84 4,69 5 3,38 3 2,03 1 mento de 0,35 pps frente al registro del mes anterior. Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Dic-10 tasa de cambio a los precios de este tipo de bienes. Sep-11 -1 Este hecho se explica por la transmisión de la mayor Jun-11 La inflación anual de bienes transables se ubicó en 7 Mar-11 de 8,73% y 6,6% respectivamente. Variación anual, % precios de los combustibles y los servicios públicos, Transables No transables Regulados Alimentos 9 de 4,84%, explicado por el incremento anual en los Fuente: Banco de la República. Gráfico 16. Inflación por grupos de gasto con corte a diciembre Al desagregar por tipo de gasto, se observa que en 6 diciembre la aceleración en el nivel de precios se 2 1 tubérculos y frutas frescas, rubros que presentaron Fuente: DANE. Total Otros gastos Comunicaciones Transporte Diversión Alimentos respectivamente. Educación 0 un aumento en los precios de 48,14% y 14,15% Salud se debió principalmente al comportamiento de 3 Vestuario La alta inflación anual en el rubro de alimentos 4 Vivienda en menor medida, el de transporte (1,85 pps). Variación anual, % en la inflación en el rubro de alimentos (3,83 pps), y 2013 2014 5 encuentra explicada principalmente por el aumento Gráfico 17. Medidas de inflación básica Con excepción de la inflación de no transables sin 5,0 alimentos ni regulados, los componentes de la infla4,5 2,36 3,42 3,38 3,26 2,76 Fuente: Banco de la República. Dic-14 Ago-14 Dic-13 Ago-13 Abr-13 Abr-14 2,19 2,0 Dic-12 el aumento en el costo de vida. 2,72 2,5 Ago-12 tos y los regulados los componentes que presionaron 3,0 Abr-12 año (0,38 pps), en la medida que fueron los alimen- 3,76 3,5 Dic-11 ni regulados se redujo significativamente en el último No transables sin alimentos ni regulados Ago-11 La inflación de los bienes no transables sin alimentos Sin alimentos primarios, servicios publicos y combustibles Sin alimentos 4,0 Abr-11 precios. Dic-10 en línea con el comportamiento del nivel general de Variación anual, % ción básica se aceleraron en los últimos doce meses, Nucleo 20 22 Gráfico 18. Índice de Precios del Productor El índice de Precios del Productor (IPP) registró un 13,0 crecimiento anual en diciembre de 6,3%, cifra que 11,0 6,33 5,0 3,0 1,0 -1,0 principalmente por el comportamiento de los rubros -0,49 -3,0 de exportados (6,1%) e importados (7,9%), este últi- Oct-14 Abr-14 Oct-13 Abr-13 Oct-12 Abr-12 Oct-11 Abr-11 evidenciado a lo largo de los últimos meses. Oct-10 Abr-08 mo a su vez se explica por el proceso de devaluación Abr-10 -5,0 Oct-09 cuentra que el incremento en los precios se explica 7,0 Abr-09 De acuerdo con la procedencia de los bienes, se en- 9,0 Oct-08 año atrás. Variación anual, % se ubica 6,83 pps por encima de lo observado un Fuente: DANE. Por quinto mes consecutivo, el Banco de la Repúbli- Gráfico 19. Tasas de interés ca mantuvo inalterada la tasa de interés de intervención en 4,5% en su reunión del mes de diciembre. 14 En sus últimas minutas la Junta Directiva del Emisor señala que dicha decisión tuvo en consideración la 12 dinámica esperada de la inflación, el crecimiento 10 proyectado para los próximos trimestres, y el débil 10,80 Tasa de colocación* DTF Tasa Repo 8 % tador comportamiento del precio internacional de los 6 commodities. 4 4,50 4,34 4,06 3,25 2 En diciembre, la tasa de captación DTF disminuyó creciente iniciada desde el mes de mayo. Por su Ene-15 Oct-14 Jul-14 Abr-14 Oct-13 Jul-13 Abr-13 Ene-13 Oct-12 Jul-12 Abr-12 Ene-12 Oct-11 Jul-11 Ene-11 ubicó en 4,34%. No obstante, mantiene la tendencia Abr-11 0 2 puntos básicos (pbs) respecto al mes anterior y se Ene-14 entorno externo para el país, producto del desalen- 9,81 * La tasa de colocación incluye créditos de consumo, ordinario, preferencial y tesorería. Fuente: Banco de la República. parte, la tasa de colocación se ubicó en 10,8% y completó dos meses consecutivos de descenso. Gráfico 20. Cartera real por tipo de crédito 22 Comercial Consumo Hipotecaria Con respecto al tipo de crédito, en el mes de diciem- 14,6 14 12,8 10,5 10,2 9,9 bre tanto la cartera de consumo como la hipotecaria Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 Sep-12 Jun-12 6 Mar-12 pbs y 1,2 pps, respectivamente. Dic-11 registraron una desaceleración intermensual de 39 Fuente: Banco de la República y cálculos Fedesarrollo. Tendencia Económica 10,6 9,6 9,5 9,1 6,3 10 Dic-14 dinámica de la demanda interna. 18 Sep-14 periodo un año atrás, como resultado de la menor Microcrédito Total Jun-14 pecto al mes anterior y de 1,1 pps respecto al mismo Variación anual, % de crédito registró una desaceleración de 18 pbs res- Mar-14 En diciembre, el comportamiento de la cartera real 23 Gráfico 21. Evolución de la cartera de crédito vencida por tipo de crédito 8,00 En noviembre, el indicador de calidad de la cartera cartera vencida sobre la cartera total, se mantuvo 6,00 estable, con un aumento de solo 3 pbs respecto al 5,00 Microcrédito Total 7,4 6,3 4,9 4,6 4,00 3,00 2,8 3,1 2,2 2,3 2,1 Oct-14 May-14 Dic-13 Jul-13 Feb-13 2,1 Sep-12 1,00 Abr-12 vencida. Nov-11 2,00 Ago-10 una reducción de 2 pbs en el porcentaje de cartera Jun-11 La cartera comercial evidenció una leve mejoría con Ene-11 mes anterior. Comercial Consumo Hipotecaria % de crédito, calculado como la proporción de la 7,00 * Calidad medida como la proporción de la cartera vencida sobre la total. Fuente: Superintendencia Financiera. Gráfico 22. Índice COLCAP El índice COLCAP, indicador que refleja las variacio- 1.900 nes en el precio de las 20 acciones más líquidas del 1.800 mercado colombiano, registró una leve recuperación 1.700 Fuente: Banco de la República. 06-dic-14 06-ene-15 06-oct-14 06-nov-14 06-ago-14 06-sep-14 06-jul-14 06-jun-14 06-abr-14 06-may-14 06-feb-14 06-mar-14 06-dic-13 06-ene-14 06-oct-13 06-1nov-13 06-sep-13 primeras sesiones de 2015. 1.300 06-ago-13 anterior, dinámica que se ha mantenido durante las 1.418,7 1.400 06-jul-13 registró una reducción del 7,94% respecto al mes 1.500 06-jun-13 En diciembre, el promedio mensual del índice 1.600 06-abr-13 a finales de diciembre retomó la tendencia bajista. 06-may-13 ción iniciada en el mes de septiembre. No obstante, Índice a mediados del mes de diciembre luego de la reduc- 24 Sector fiscal Gráfico 23. Recaudo tributario acumulado a octubre El recaudo total acumulado a diciembre se incrementó en 5,04% frente al mismo periodo en 2013, 112 ubicándose así en 110,8 billones de pesos. 110 mayor recaudo de IVA y al recaudo del CREE, los cuales se ubicaron en 27,8 y 12,7 billones de pesos en lo corrido del año, respectivamente. Adicional- 108 Billones de pesos El crecimiento en el recaudo tributario responde al 110,8 105,4 106 104 102 100 98,5 98 96 mente, es importante agregar que esto ha cubierto 94 la reducción en el recaudo del impuesto de renta, el 92 cual registra una variación anual de -18,1%. 2012 2013 2014 Fuente: DIAN. Gráfico 24. Ejecución presupuestal en inversión (acumulada a octubre) La ejecución presupuestal acumulada a octubre de 100 2014 se ubica en un 58,5%, 2,1 pps por debajo de lo observado en el mismo periodo de 2013. Es importante destacar que, de los principales rubros ejecución se registra en educación (superior en 15,4 pps). Por otra parte, la ejecución de la inversión en ciencia y tecnología se ve significativamente rezagada frente a 2013, siendo 15,2 pps inferior. 60 % de inversión, el mayor incremento interanual en la 2013 2013 80 40 20 0 Total Transporte Salud Agropecuario Vivienda Fuente: Dirección General del Presupuesto Público Nacional. Tendencia Económica Educación Ciencia y teconología 25 Sector externo Gráfico 25. Exportaciones* 100 80 exportaciones presentaron un declive interanual del 60 20 0 Nov-14 May-14 Nov-13 Nov-12 May-13 May-12 Nov-11 May-11 Nov-10 May-10 durante el trimestre móvil septiembre-noviembre. Nov-09 -40 que presentaron una caída interanual de 12,6% May-09 combustibles y productos de industrias extractivas, -3,9 -10,2 -12,7 Nov-08 -20 Nov-06 estuvo explicado por el importante declive de los May-08 El detrimento de las exportaciones tradicionales 40 Nov-07 desempeño de las ventas externas tradicionales. Tradicionales No tradicionales Total May-07 orden de 10,2%, explicado principalmente por el mal Variación anual, % Para el trimestre móvil septiembre-noviembre, las * Variación anual de las exportaciones tradicionales y no tradicionales en promedios móviles a tres meses. Fuente: DANE. Gráfico 26. Importaciones 60 Importaciones Pormedio móvil 3 meses Para el mes de octubre, las compras externas 40 año anterior, impulsado principalmente por el buen desempeño de las manufacturas (10,5%). Por países de origen, el dinamismo de las importa- Variación anual, % presentaron un aumento de 9,5% con respecto al ciones estuvo jalonado principalmente por aquellas 20 3,1 3,1 9,5 6,9 0 -20 provenientes de la Unión Europea, las cuales presenOct-14 Jul-14 Abr-14 Ene-14 Oct-13 Jul-13 Abr-13 Ene-13 Jul-12 Oct-12 Abr-12 Ene-12 Oct-11 Jul-11 Abr-11 Ene-11 Jul-10 Abr-10 Oct-10 -40 taron un incremento anual superior al 30% Fuente: DANE. Gráfico 27. Evolución de la Balanza Comercial (promedio móvil 3 meses) -200 -500 Fuente: DANE. Dic-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 Sep-12 Jun-12 Mar-12 Dic-11 Sep-14 -549,1 -800 Jun-11 del país. Sep-11 mal desempeño generalizado de las ventas externas 100 Mar-11 -549,1 millones de dólares), como consecuencia del 400 Dic-10 Colombia se ubicó en terreno negativo (en promedio 700 Sep-10 en el período agosto-octubre la balanza comercial de Jun-10 En línea con lo ocurrido en el transcurso de 2014, Millones de dólares USD 1.000 26 Gráfico 28. Tasa de cambio real de Colombia, Chile, Brasil y Perú Para el mes de noviembre, las principales economías de América Latina, con excepción de Chile, evidenciaron un alza en sus tipos de cambio real, como consecuencia del deterioro en los precios de las materias primas, petróleo y carbón, así como ante la expectativa de una subida de tasas por parte de la FED. Índice (Base 100 = mayo de 2007) 130 Colombia Chile 120 Brasil Perú 110 100 103,1 102,8 90 90,9 82,5 80 Nov-14 May-14 Nov-13 May-13 Nov-12 May-12 Nov-11 May-11 Nov-10 May-10 Nov-09 May-09 Nov-08 May-08 Nov-07 May-07 Nov-06 70 Fuente: Banco de la República, Banco central de Brasil, Banco de Chile, Banco Central de la Reserva de Perú. Gráfico 29. Comportamiento del tipo de cambio 2.500 2.400 bio alcanzó niveles cercanos a los 2.450 pesos por 2.300 2.100 2.000 1.900 enero, la tasa de cambio colombiana continúa ubi- 1.800 cándose en niveles muy superiores a los registrados Ene-15 Oct-14 Jul-14 Abr-14 Ene-14 Oct-13 Jul-13 Ene-13 Ene-12 Abr-13 1.700 en el último lustro. Oct-12 Pese a la leve revaluación observada a finales de 2.200 Jul-12 devaluación ha presentado una ligera normalización. 2.386,3 Abr-12 dólar, en las últimas semanas de enero el proceso de Pesos por dólar Si bien en el transcurso de diciembre la tasa de cam- Fuente: Banco de la República. Gráfico 30. Producción de café y petróleo 1.200 200 700 Dic-14 Sep-14 Jun-14 Mar-14 Dic-13 Sep-13 Jun-13 Mar-13 Dic-12 0 Sep-12 del buen clima y la renovación cafetera. Fuente: Agencia Nacional de Hidrocarburos y Federación Nacional de Cafeteros. Tendencia Económica Miles de sacos de 60 Kg. 400 Petróleo Café (eje derecho) 800 Jun-12 millones de sacos de 60 kilos), como consecuencia 800 600 Mar-12 11,5% frente el año anterior (con un total de 12,1 1.002 900 Dic-11 Para el año 2014, la producción de café aumentó un 1.007 Sep-11 ubica en 986.000 barriles de petróleo diarios. 1200 1000 1.000 Jun-11 promedio de la producción en lo corrido del año se 1.080 1.115 1.100 Mar-11 cifra superior al millón de barriles diarios. Así, el 1400 Dic-10 se mantuvo, por segundo mes consecutivo, en una Miles de barriles de petróleo Para el mes de noviembre, la producción de petróleo 27 CALENDARIO ECONÓMICO Febrero 2015* Lunes Martes 2 Miércoles Jueves 4 3 Indicador de Seguimiento de la Economía ISE 10 9 Viernes Índice de Precios del Productor IPP 5 índice de Precios al Consumidor IPC 11 12 6 Tasa de desempleo Estados Unidos 13 Encuesta de Opinión del Consumidor EOC 16 Encuesta de Opinión Financiera de Fedesarrollo 23 17 Muestra Mensual Manufacturera 18 Reunión de política monetaria de la FED 24 19 Producto Interno Bruto Zona Euro 25 Encuesta de Opinión Empresarial de Fedesarrollo (ICI-ICCO)* * La fecha de publicación de las encuestas de opinión de Fedesarrollo son sujetas a cambios. Fuente: DANE, Bloomberg y EuroStat. 26 20 Reunión Junta Directiva del Banco de la República 27 Indicadores del Mercado Laboral Producto Interno Bruto Estados Unidos