Proyecto Avanz - Fundación Omar Dengo

Anuncio

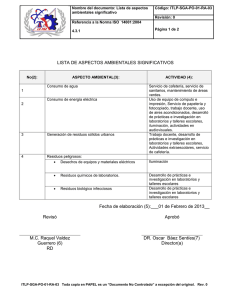

Proyecto Avanz@ Documento de trabajo Número 006 Diagnóstico de la situación de las mipymes salvadoreñas: Sector química farmacéutica. Sub sector medicina natural, cosmética natural y relacionados por Alicia del Carmen Ávila y Sandra Carolina Díaz FUNDES El Salvador 2011 Competencias para la productividad de las mipymes centroamericanas en la economía del conocimiento y la innovación Número de proyecto: 106534-001 Costa Rica, El Salvador y Nicaragua Autores: Alicia del Carmen Ávila, FUNDES El Salvador Sandra Carolina Díaz, FUNDES El Salvador Este documento fue elaborado por consultores asociados al proyecto Avanz@. Los puntos de vista expresados en él son de sus autores y no necesariamente de la institución investigadora a cargo del proyecto Avanz@. Institución investigadora a cargo del proyecto Avanz@: Fundación Omar Dengo Barrio Francisco Peralta, Avenidas 10-12, Calle 25. Apartado 1032-2050 San José, Costa Rica Tel: (506) 2527-6000 Fax: (506) 2527-6010 Correo electrónico: [email protected] www.fod.ac.cr Equipo de investigación del proyecto Avanz@: María Eugenia Bujanda Bujanda, coordinadora. Email: [email protected] Olga Ruiz Alfaro, investigadora. Email: [email protected] Cindy Guevara Cárdenas, investigadora. Email: [email protected] Emnanuel Fonseca Ugalde, investigador. Email: [email protected] Sitio web del proyecto Avanz@ www.fod.ac.cr/avanza Este informe se presenta tal y como se recibió de parte de los becarios del proyecto. No ha sido evaluado por expertos ni ha pasado por otro proceso de evaluación. Este trabajo se utiliza con el permiso de Fundación Omar Dengo, Costa Rica. Resumen El proyecto Avanz@ surge para contribuir al desarrollo en los empresarios de mipymes centroamericanas de las competencias estratégicas que demanda la actual economía globalizada, competencias que permitan orientar los emprendimientos hacia la agregación de valor y la mejora continua, la eficiencia, el aprendizaje permanente, la sostenibilidad ambiental, en el marco de los modelos emergentes de desarrollo económico y social. Fue desarrollado entre 2011 y 2013 por la Fundación Omar Dengo (www.fod.ac.cr) junto con el OIT/CINTERFOR (www.oitcinterfor.org), y financiado por el Centro de Investigación para el Desarrollo Internacional de Canadá (www.idrc.ca). Participaron tres países: Costa Rica, El Salvador y Nicaragua. En cada país se conformó un equipo investigador local bajo la coordinación general de la Unidad de Investigación de la Fundación Omar Dengo. El equipo estuvo integrado por investigadores del área de la economía, la psicología, la sociología y la pedagogía, apoyados por un valioso grupo de expertos en estadística, administración de empresas, tecnología e innovación. La metodología de la investigación consistió en una revisión documental exhaustiva sobre las características de la economía del conocimiento y la innovación y sus principales retos para los empresarios, el levantamiento de indicadores conductuales asociados a las competencias clave mediante grupos focales y entrevistas a empresarios así como consultas a expertos en los tres países participantes (Costa Rica, El Salvado y Nicaragua); y en la realización de un estudio cuantitativo con población empresaria de los tres países para obtener evidencias de validez de un instrumento para la evaluación de estas competencias basado en los indicadores y su articulación en distintos niveles de desempeño. El principal resultado del proyecto es el “Marco de competencias para líderes de mipymes centroamericanas en la economía del conocimiento y la innovación” y un conjunto de herramientas digitales de apoyo al desarrollo de estas competencias. El marco generado contiene las progresiones de aprendizaje que indican la ruta que debe seguir una persona empresaria para ir adquiriendo cada vez mayores cotas de dominio de estas competencias, y constituyen una valiosa herramienta para apoyar procesos de formación o desarrollo empresarial. Palabras clave Competencias, habilidades empresariales, economía del conocimiento, innovación, pymes, formación continua, metodología para identificación de competencias, economía del conocimiento. Contenido Panorama salvadoreño, retos y perspectivas 5 La situación de la pobreza, realidad endémica ................................................................................ 8 El Salvador en relación al mundo ................................................................................................... 9 Diagnóstico de las MIPYMES en El Salvador 10 Definición de micro, pequeña y mediana empresa ......................................................................... 10 Representación de la MIPYME en El Salvador .............................................................................. 11 La MIPYME en El Salvador según sectores .................................................................................. 12 Las MIPYMES en la década de los 80.......................................................................................... 12 Desarrollo de las MIPYMES después de los Acuerdos de Paz ....................................................... 13 Participación y contribución al empleo .......................................................................................... 15 Brechas entre la MIPE, la mediana y la gran empresa ................................................................... 16 Políticas y estrategias vigentes 16 Apuestas Estratégicas del gobierno de El Salvador hacia las MYPE ............................................... 17 Apuestas estratégicas del gobierno hacia emprendedores y micro empresa en condiciones de subsistencia ............................................................................................................................... 18 Apuestas estratégicas del gobierno hacia las micro y pequeñas empresas con potencial de crecimiento ................................................................................................................................................. 18 Historia: industria químico farmacéutica en El Salvador 22 Caracterización de la industria farmacéutica nacional .................................................................... 24 Producción y empleo .......................................................................................................... 31 Exportaciones .................................................................................................................... 32 Comercio exterior ............................................................................................................... 33 Marco legal del sector químico farmacéutico ......................................................................... 33 Principales tendencias de la Industria................................................................................... 36 Oportunidades para la industria farmacéutica salvadoreña Primera aproximación al tema de competencias 38 Referencias 42 37 Panorama salvadoreño, retos y perspectivas El Salvador es un país pequeño en el corazón de Centroamérica. Su territorio se extiende en 21 mil 40 kilómetros2. Está ubicado sobre el litoral del océano Pacífico, siendo el único país de la subregión que no posee costa en el Océano Atlántico. Limita al noroeste con Guatemala, al norte y al este con Honduras, al sur con el océano Pacífico y al sureste comparte con Nicaragua las aguas del golfo de Fonseca. Su idioma oficial es el español y su principal moneda en circulación es, desde el año 2001, el dólar estadounidense (anteriormente era el colón). La división política del país establece 14 departamentos agrupados en tres zonas: Occidental: Ahuachapán, Santa Ana, Sonsonate. Central: Cabañas, Chalatenango, Cuscatlán, La Libertad, La Paz, San Salvador, San Vicente y Oriental: La Unión, Morazán, San Miguel, Usulután. Los departamentos están divididos en un total de 39 distritos, los cuales se subdividen en 262 municipios. Departamentos de El Salvador La Zona Central La Libertad La Zona Occidental Chalatenango Ahuachapán Cuscatlán Santa Ana San Salvador Sonsonate La Paz Cabañas La Zona Oriental Usulután San Miguel Morazán La Unión San Vicente El departamento de San Salvador es la capital del país y constituye la ciudad más importante a escala nacional, alberga a más del 27% de la población total y es donde se concentran las mayores propuestas de desarrollo en todos los niveles. Para 2011, se estimó que la población salvadoreña suma cerca de 6 millones 181 mil 405 habitantes, agrupados con una densidad poblacional de 294 habitantes por Km² (DIGESTYC, 2011). Así, entre volcanes y lagos se asientan grupos humanos, principalmente mestizos, distribuidos un 62.5% en el área urbana y un 37.5 % en la zona rural. Las mujeres representan el 52.7% de la población total del país y los hombres el 47.3%. Del total, un 58.5% es menor de 30 años y la población de 60 años y más, que es considerada como los adultos mayores, representa el 10.4%. Esto revela que la población salvadoreña es bastante joven, lo que facilita la renovación generacional en los ámbitos productivos y de la sociedad en general (EHPM, 2010). 6 En las últimas décadas, la situación socioeconómica salvadoreña ha sido variante y desequilibrada ya que existen grandes fortunas en pocas manos y enormes bolsas de pobreza. Los principales indicadores mostraron avances significativos antes del impacto de la crisis financiera internacional, que se ha catalogado como la mayor desde la gran depresión de los años 30. Entre 2000 y 2007, el país registró un leve crecimiento económico y una disminución en los niveles de pobreza. Un impulso determinante fue la influencia de las remesas familiares, procedentes principalmente de los Estados Unidos, que hasta finales de 2009 constituyeron el 17.1% del PIB. Y es que a partir de 2008, en el marco de la crisis internacional, la mayoría de los indicadores macroeconómicos se deterioró. El PIB real creció 2.5% menos respecto al año anterior. Pese que en la presente década había aumentado de manera progresiva pasando de 2.2% en 2000 a un 4.7% en 2007. Por su parte, el aumento el PIB por habitante constituyó para el 2008 sólo la tercera parte (0.9%) del valor presentado en 2007 (2.9%). Este valor había incrementado 2.7% respecto al año 2000 (CEPAL, 2009). En general, la crisis financiera internacional golpeó con fuerza al país más pequeño de la región. El impactó fue notorio en los rendimientos y en la volatilidad de los activos en general, provocando efectos negativos en diversos niveles (BCR, 2009). La crisis financiera implicó la congelación del mercado de crédito, el derrumbe de los índices accionarios de las bolsas de valores y un proceso continuo de entidades con problemas de solvencia que afectaron al sistema financiero internacional. Esto provocó la reacción coordinada de bancos centrales tratando de inyectar liquidez a los mercados y otras series de medidas de emergencia tomadas para contener la crisis. Entre esas influencias exógenas y endógenas, la dinámica de la actividad económica nacional se vio disminuida desde mediados de año, acentuándose a partir de septiembre. Sus efectos negativos fueron directos en los ingresos tanto de las empresas como de las familias. De acuerdo con el Banco Central de Reserva, en febrero de 2009, el Índice de Volumen de la Actividad Económica (IVAE) registró un 7 decrecimiento anual en tendencia ciclo de 5.5%. “Tasa por debajo al 4.5% obtenido en igual mes del año anterior”. La inflación anual, por su parte, alcanzó 9.9% en agosto de 2008. La mayor en los últimos años. Como resultado del alza en los precios registrados en las Divisiones de alimentos y bebidas no alcohólicas, restaurantes, hoteles y transporte. Pero decreció hasta 5.5% en diciembre del mismo año, como efecto de las cosechas de los granos básicos y las bajas en los precios del petróleo (BCR, 2009). Para 2008, los subsidios otorgados al consumo de energía eléctrica, agua y gas licuado, así como al transporte público significaron un monto aproximado de 440 millones de dólares; es decir, un 2% del PIB. Estos, al igual que las remesas familiares ayudaron a palear los efectos de la crisis. Las remesas, en particular, pese a que mostraron una tendencia a la baja, como efecto del deterioro de la economía estadounidense, han sido un dinamizador determinante de la economía nacional antes y en medio de la crisis. La situación de la pobreza, realidad endémica Según la Encuesta de Hogares de Propósitos Múltiples 201o (EHPM), en pobreza extrema están los hogares que con su ingreso percápita no alcanzan a cubrir el costo percápita de la Canasta Básica Alimentaría (CBA). Mientras que en pobreza relativa los hogares que con sus ingreso percápita no alcanzan a cubrir el costo de la CBA ampliada (dos veces el valor de la CBA). Asimismo, especifica que el costo de la CBA percápita urbana en el año 2010 fue de de $ 45.12 y la rural de $ 27.80. En ese contexto, la encuesta mostró que el 36.5% de los hogares salvadoreños se encuentran en condición de pobreza: el 11.2% en pobreza extrema y el 25.3% en pobreza relativa. El esquema geográfico de la pobreza se mantiene similar a los años anteriores. De nuevo las cifras aumentan si se parte del centro a la periferia. El área metropolitana de San Salvador muestra los porcentajes más bajos, mientras que los más altos se ubican en los espacios rurales. En estos últimos, la vulnerabilidad social ha sido un fenómeno recurrente, siendo que las apuestas para el desarrollo se han concentrado –tradicionalmente- en los sectores urbanos, con énfasis en la capital. 8 Así, con relación al área geográfica, se tuvo que en los espacios urbanos hay menor incidencia de pobreza, siendo que la tasa se estimó en 33.0%, el 9.1% están en pobreza extrema y el 23.9% en pobreza relativa. Por su parte, en los sectores rurales las tasas sobrepasan al promedio nacional, ya que un 43.2% de hogares se encuentran en pobreza: el 15.1% en pobreza extrema y 28.1% en relativa. Los índices menores se encontraron en el AMSS. Ahí, el 23.7% de hogares están en esta situación; el 4.5% en extrema y 19.2% en relativa. Tal como se muestra en la gráfica anterior. En la vida cotidiana de los salvadoreños lo anterior se traduce en dificultades para acceder a los servicios básicos y al goce de los derechos sociales, civiles y culturales. Asimismo, implica disminución en la cantidad y calidad de los productos de consumo y menor capacidad para resolver los sucesos emergentes del día a día. Ya en 2009, en el marco de la crisis internacional, se tenía que en términos porcentuales, la pobreza nacional aumentó 5.4 puntos con relación al año anterior, alcanzando a un 40% de los hogares salvadoreños. La extrema pasó a 12.4% y la relativa a 27.6%. En seis departamentos del país, más de la mitad de los hogares se encontraron en dicha condición y en tres de estos, la pobreza extrema o indigencia se constató en uno de cada cuatro hogares1. El Salvador en relación al mundo De acuerdo a los registros del Fondo Monetario Internacional, El Salvador se ubica en la posición 24, con un crecimiento de 2% para 2011, en el ranking de las economías de mayor crecimiento en el mundo, mientras que a escala centroamericana se ubica en la posición cinco. 1 Los seis departamentos son: Cabañas, Morazán, Ahuachapán, San Vicente, Usulután, Chalatenango y La Paz. Los tres más afectados Ahuachapán, Cabañas y Morazán. 9 Por otro lado, los indicadores de competitividad del Foro Económico Muncial dan cuenta de que El Salvador ocupa la posición 91 en el ranking de las economías más competitivas del mundo 2011-2012, entre 142 países. Mientras que entre los países de Latinoamérica y del Caribe ocupa el puesto 12. La CEPAL, por su parte, muestra que El Salvador está en el puesto 15 en el tema de la inversión extranjera directa en América Latina, con una inversión de $376. 00 en Mill USS. Esto en una escala de 15 países donde Brasil, con $44, 85.00 en Mill USS, está en primer lugar. Según registros del Foro Económico Mundial, El Salvador se ubica en la posición 19 en América Latina y 115 a escala glogal en el tema de la capacidad para innovar en el entorno empresarial. Diagnóstico de las MIPYMES en El Salvador Definición de micro, pequeña y mediana empresa El Ministerio de Economía de El Salvador define que la Micro, pequeña y mediana empresa en El Salvador está determinada por tres dimensiones: una laboral (número máximos de trabajadores empleados remunerados y permanentes), una financiera (valor de las ventas brutas de las empresas) y una asociada al establecimiento o local fijo para realizar sus operaciones empresariales. Es así que se establecen las siguientes definiciones (MINEC, 2007): - Microempresas: “Persona natural o jurídica que opera en el mercado produciendo y/o comercializando bienes o servicios por riesgo propio, con un nivel de ventas brutas anuales de hasta $100,000; y hasta 10 trabajadores remunerados”. 10 - Pequeña Empresa: “Persona natural o jurídica que opera en el mercado produciendo y/o comercializando bienes o servicios por riesgo propio, a través de una unidad organizativa, con un nivel de ventas brutas anuales hasta de $1,000,000; y hasta 50 trabajadores remunerados”. - Mediana Empresa: “Persona natural o jurídica que opera en el mercado produciendo y/o comercializando bienes o servicios por riesgo propio, a través de una unidad organizativa, con un nivel de ventas brutas hasta de $7.0 millones y hasta 100 trabajadores remunerados”. Además, de acuerdo al Banco Central de Reserva, otro concepto importante que menciona el referido documento es el de Cuenta propia o autoempleo, el cual es entendido como “toda persona que desarrolla una actividad económica en forma independiente, en un local fijo o de forma ambulante, con ventas brutas anuales inferiores a $5,715, y sin trabajadores remunerados” (BCR, 2008). El Ministerio de Economía, en su documento "El Salvador, generando riqueza desde la base: Políticas y Estrategias para la competitividad sostenible de las MIPYMES" presenta la clasificación de las MIPYME de la siguiente manera: Clasificación Personal Remunerado Ventas Brutas Anuales/ Ingresos Brutos Anuales Microempresa Hasta 10 Empleados Hasta $100,000.00 Pequeña Empresa Hasta 50 Empleados Hasta $1,000,000.00 Mediana Empresa Hasta 100 Empleados Hasta $7.0 Millones Gran Empresa Más de 100 Empleados Más de $7.0 Millones Representación de la MIPYME en El Salvador Los directorios económicos hasta 2005, dieron cuenta de que a escala nacional las MIPYMES en El Salvador estaban representadas según lo que se muestra en el cuadro de abajo: 11 Clasificación % de Establecimientos Microempresa 90.52% Pequeña 7.54% Mediana 1.50% Sub Total MIPYMES 99.56% Gran Empresa 0.44% Total 100% La MIPYME en El Salvador según sectores Tomando como punto de partida al sector al que pertenecen, en términos porcentuales, la MIPYME en El Salvador muestra la siguiente clasificación (Directorio Económico, 2005) Sector al que pertenece % de Establecimientos Comercio 66.14 Servicios 18.36 Industria 12.9 Otros 2.6 Las MIPYMES en la década de los 80 En los últimos años el sector de las MIPYMES se ha fortalecido, constituyendo un importante generador de desarrollo económico y social nacional. A partir de 1985, surgieron diversos programas administrados por instituciones públicas y privadas que buscaron fomentar el potencial de las MIPYMES. Según informes del Banco Centroamericano de Integración Económica (BCIE), durante la década de los 80 se crearon entre 75 mil y 100 mil micro y pequeñas empresas. Pese a lo anterior, el escenario político y social, marcado por la guerra tuvo efectos negativos de gran impacto en el sector. De ahí que, según la Asociación de Industriales (ASI), el país presentó una fuga de capitales, siendo que muchas empresas retiraron sus inversiones del país. Como una consecuencia directa, se tuvo una profundización en la situación del desempleo, lo que a su vez impulsó la búsqueda de 12 nuevas alternativas para obtener ingresos, dando surgimiento a un número importante de micro y pequeñas empresas, algunas de que han mostrado un desarrollo considerable. Desarrollo de las MIPYMES después de los Acuerdos de Paz Desde principios de los 90, luego de los Acuerdos de Paz, el panorama político de El Salvador ha mostrado significativos avances en su estabilidad. En lo social, ha habido avances en la reducción de la pobreza, en especial si se considera la consistencia y la velocidad de la mejora durante la década de los 90. Sin embargo, es necesario seguir reduciendo la pobreza y otros indicadores macro económicos relacionados: ingresos, empleo, productividad, entre otros problemas que ante la crisis económica internacional se han profundizado. En el Plan de Gobierno “La Nueva Alianza” (1999-2004) se planteó una estrategia de desarrollo para el sector, partiendo de la importancia del mismo en la generación de empleos. Por otra parte, la apertura del comercio internacional vino a aumentar las perspectivas del sector y el interés de los empresarios por promover sus productos en el extranjero. Luego, El Plan de Gobierno “País Seguro 2004-2009” ubicó el apoyo a la MIPYME como un área de acción estratégica de generación de riqueza desde la base. La Comisión Nacional de la Micro y Pequeña Empresa (CONAMYPE) en su Estrategia Nacional 20102014, da cuenta de que la crisis económica internacional puso en evidencia la inviabilidad de modelos económicos y sociales que basan su competitividad en la existencia de salarios bajos, en las inequidades 13 de género y en la ventaja temporal que supone el acceso a prebendas otorgadas por el Estado. Modelo que se caracteriza por su incapacidad de generar crecimiento elevado y sostenido y de distribuir equitativamente sus frutos. En ese contexto, la fragilidad macroeconómica y financiera del país se relacionan con factores diversos. Por un lado, se tiene una inserción internacional precaria que se apoya en la exportación de pocos productos con bajo valor agregado, que a su vez son exportados a un reducido número de mercados. Diversos análisis de situación de país realizados por instituciones y organismos internacionales indican que los principales problemas y limitaciones que enfrenta el país para su desarrollo y su estabilidad política son: la concentración de recursos y de oportunidades para la inversión y el empleo en áreas urbanas, especialmente en la región Metropolitana de San Salvador; pocas oportunidades de empleo de calidad y elevadas tasas de subocupación; proceso acelerado y creciente de informalidad en la economía; bajos montos de inversión extranjera directa; limitada oferta exportable; consumo interno basado en las remesas familiares; bajas tasas de ahorro interno; recurso humano con capacidades productivas poco desarrolladas y limitada y poco competitiva base empresarial, entre otros. El análisis del BID coincide con el realizado por el GOES en torno a que los principales desafíos para el desarrollo en El Salvador están relacionados con: (i) acelerar el crecimiento económico y mejorar la competitividad del país; y (ii) continuar con la reducción de la pobreza y mejorar las oportunidades de los más pobres. Es decir, acelerar el crecimiento económico y mejorar la competitividad. En ese contexto, el BID apuesta a apoyar a las MIPYMES y plantean promover el desarrollo de empresas competitivas, formales y sostenibles, con especial énfasis en las zonas rurales y dirigidas a los grupos vulnerables, a través del fortalecimiento de la provisión de bienes y servicios públicos básicos, las asociaciones estratégicas público-privadas, la creación de incentivos para la formalización de empresas y la coordinación de inversiones para hacer rentables cadenas productivas. Y es que el sector de la pequeña y mediana empresa afronta numerosos problemas que lo vuelven vulnerable; puesto que las pequeñas empresas se encuentran en una posición débil y expuesta a fuertes dificultades por la competencia de unidades de mayor tamaño, sea en los mercados de insumos y productos, como los de servicios, incluyendo capacitación y por supuesto crédito. Su dependencia de mercados ineficientes, la ausencia de una estrategia que les permita actuar competitivamente les impide adaptarse con la celeridad y profundidad que exigen los cambios. 14 D’Colores, Tapicería y decoración Las MYPES también enfrentan problemas de vulnerabilidad legal e institucional, es decir que no se ajustan a las regulaciones de registro formal. También, problemas de carencia de capacidad de gestión empresarial que se expresa en ausencia de registros contables en la mayoría de microempresas. Pero dentro de los obstáculos principales esta el acceso a recursos financieros. El principal obstáculo que impide al sector de la microempresa participar en el mercado en igualdad de oportunidades con el resto de sectores económicos es, el escaso acceso a los recursos financieros del país, lo que a su vez le impide acceder a otros recursos. Participación y contribución al empleo Hasta 2011, se tenía un total de 512 mil 877 microempresas a nivel nacional (empresas con hasta 10 empleados y menos de US$100,000 de ventas anuales). Cruzando esta cuantificación con la estructura que otorga el VII Censo Económico 2005, podemos afirmar que más de 500 mil empresas representan el 95.9% del parque empresarial y albergan al 43% del total de ocupados a nivel nacional. Sumando estas cifras a las que generan las pequeñas empresas (hasta 50 empleados y hasta US$1, 000,000 en ventas anuales), se obtiene que las MYPES constituyen el 99.2% del total de empresas, dan empleo al 58.5% del total de ocupados y son la fuente del 45.4% del PIB. Todos estos datos ya podrían dar la pauta de la importancia económica que poseen las MYPES en El Salvador; sin embargo, existen otras características importantes que confirman que estos emprendimientos son un pilar para el desarrollo nacional ya que en cuanto a fuente de empleos, generación de 15 riqueza, abastecimiento del mercado nacional y dinamización de la economía interna, las MYPES son la forma de actividad productiva más importante de todas. Posteriormente, hasta febrero de 2012, informes de la Cámara de Comercio e Industria de El Salvador muestran que la participación de la MIPYME en el parque empresarial nacional es del 99.6%, lo que representa un total de 174,406 establecimientos. Su contribución al empleo nacional es del 65.5%, con un promedio de 487.854 empleos directos. Brechas entre la MIPE, la mediana y la gran empresa A pesar de lo antes explicado, existen enormes brechas entre las MYPES y la mediana y gran empresa, ya que estas últimas apenas representan el 0.8% del parque empresarial, tienen al 41% de los ocupados y generan el 55% de las ventas. También, la diferencia entre ambas deriva en madurez de los negocios, profesionalización de los mismos, productividad, penetración de mercados locales e internacionales. Las desigualdades entre MYPE y gran empresa, son factores que justifican la canalización de esfuerzos y recursos hacia la promoción del sector MYPE en el país. Por otra parte y en relación a la participación de las mujeres, el 60% de los micronegocios (establecimientos de uno a cuatro trabajadores) corresponden a iniciativas creadas y puestas en marcha por mujeres. Su relevancia es crucial, puesto que cerca de la mitad de la población femenina económicamente activa que se ocupa en actividades no agrícolas, trabaja en micronegocios. Además, se sabe que la oferta de servicios financieros para las MYPE en El Salvador es suministrada por un conjunto bastante heterogéneo de instituciones. Se destacan de este conjunto los intermediarios financieros no bancarios, las ONG, las cooperativas de ahorro y crédito, y líneas de microcrédito de bancos privados e instituciones del Estado. Políticas y estrategias vigentes A nivel macro, el gobierno de El Salvador ha planteado desarrollar algunas medidas para reducir el impacto de la crisis económica internacional sobre los sectores más vulnerables y pobres urbanos y rurales del país, estas grandes acciones se identifican en el Plan Global Anti Crisis en donde también CONAMYPE participa. 16 Apuestas Estratégicas del gobierno de El Salvador hacia las MYPE La visión estratégica del plan quinquenal de desarrollo al 2014 descansa en la premisa siguiente: sin la construcción de un nuevo modelo económico y social y sin el funcionamiento pleno de la democracia es imposible avanzar hacia una sociedad próspera, libre, pacífica, justa y solidaria. Por ello el plan quinquenal está estructurado alrededor de dos objetivos estratégicos: a) Sentar las bases para instaurar un nuevo modelo de crecimiento y de desarrollo integral, que sea a la vez sustentable e inclusivo y, b) Profundizar y consolidar la democracia. En esta visión estratégica el Estado tiene un rol fundamental que desempeñar, como elemento cohesionador de la sociedad, como promotor del desarrollo integral y como defensor y dinamizador de la democracia. Objetivos del quinquenio Revertir la tendencia del aumento de la pobreza registrada en los últimos años y ampliar la cobertura de los servicios sociales básicos tanto en las zonas rurales como en las urbanas, en especial para la población en condición de mayor vulnerabilidad, y sobre todo para las mujeres. Aumentar de manera sostenida la producción nacional para el consumo interno, para la exportación y la sustitución eficiente de importaciones y disminuir la dependencia del país de las importaciones de alimentos y de productos agroalimentarios. Revertir la tendencia del aumento registrado en los últimos años del desempleo abierto y del subempleo y promover la creación de empleo decente Las apuestas estratégicas del plan quinquenal relacionadas con las MYPES pueden resumirse en las siguientes: El gobierno de la República sentará las bases de este nuevo modelo mediante la puesta en marcha de políticas públicas integrales que cuenten con un amplio respaldo social y político y que promueva la inversión productiva, el fortalecimiento de la micro, pequeña y medianas empresas y de nuevos actores económicos, la conservación del medio ambiente y la transformación y modernización de los sectores agropecuarios e industrial. Además ejecutará una estrategia integral de fomento de exportaciones e inversiones dirigida a extender y diversificar la base exportadora y establecer vínculos comerciales con los países emergentes. 17 Apuestas estratégicas del gobierno hacia emprendedores y micro empresa en condiciones de subsistencia El gobierno de El Salvador cuenta, en el marco del Sistema de Protección Social Universal, con una serie de programas orientados a atender a grupos en condiciones de vulnerabilidad. En este marco los programas consideran una atención integral a partir de la intervención interinstitucional del Estado en el territorio. Uno de los componentes a atender y desarrollar son las iniciativas económicas de emprendedores, micro y pequeños empresarios, los cuales se encuentran en una situación de subsistencia. Apuestas estratégicas del gobierno hacia las micro y pequeñas empresas con potencial de crecimiento El objetivo general : Transformación productiva nacional que facilite el tránsito hacia una nueva etapa de desarrollo, que ponga atención especial a los pequeños y medianos productores y a los empresarios, que estimule a nuevos sectores, que fomente la asociatividad y que impulse la innovación y las apuestas productivas en los territorios en desarrollo. Estrategia La estrategia tiene como lineamiento central la atención a iniciativas desencadenantes, lideradas por productores, empresarios y municipalidades, que respondan a visiones sostenibles, a fortalezas asociativas y a experiencias productivas, a fin de asegurar la ampliación de la base empresarial y la innovación productiva. Además plantea tomar en cuenta a las cadenas de valor y la creación de nuevas empresas y su fortalecimiento. También considera de manera especial el fomento de las iniciativas empresariales público-privadas que impulsen proyectos vitales para los municipios y sus economías. Se propone además identificar productos emblemáticos en la historia de las economías locales, con el propósito de hacerlos competitivos tanto en el mercado nacional como en el internacional. Otra prioridad de la estrategia es atender a las comunidades y a los productores en pequeña escala. Y, por último, las alianzas empresariales con los salvadoreños radicados en el exterior, la innovación y la investigación para el desarrollo son otros asuntos decisivos en el proceso de sentar las bases para transitar hacia otra etapa de desarrollo, en la que aumente el bienestar y se reduzcan las inequidades de acceso y control de los recursos entre hombres y mujeres emprendedores. Modalidades de Acción 18 El impulso de la estrategia depende de dos modalidades de acción. La primera es el sistema institucional, donde se coordinarán los recursos y servicios gubernamentales para atender las iniciativas emprendedoras. La segunda depende del Fondo de Inversión para el Desarrollo Productivo, que brindará respaldo financiero adecuado a las iniciativas desencadenantes e innovadoras y a los proyectos emprendedores. Proyección estratégica de CONAMYPE CONAMYPE consideró fundamental, para definir su proyección estratégica, tener una visión futura de la micro y pequeña empresa al 2020, para ello reunió a actores claves nacionales: instituciones públicas y privadas y representantes de micro y pequeña empresa, quienes construyeron la visión MYPE 2020. EJE1: Ejes estratégicos Desarrollo Económico Territorial: CONAMYPE contribuirá a la dinamización de las economías locales, desarrollando programas, proyectos y estrategias que promuevan el emprendedurismo y el desarrollo de tejidos productivos y empresariales fuertes, protagonistas y referentes del sector MYPE en la localidad. EJE 2: Desarrollo de la Competitividad de los sectores Estratégicos que potencialicen a las MYPES. CONAMYPE prestará servicios de desarrollo empresarial que permitan el desarrollo de la asociatividad, encadenamientos, desarrollo de productos, empresas y proveedores. EJE 3: Contribuir al Mejoramiento del Entorno favorable de la MYPE CONAMYPE promoverá procesos participativos y de incidencia política de las MYPE para el diseño de leyes y políticas pública. EJE 4: Desarrollo Organizacional de CONAMYPE. CONAMYPE desarrollará una organización fuerte, competitiva, comprometida y de calidad. Sectores económicos La siguiente selección de CONAMYPE se basó en la orientación dada por el MINEC, agregando las respectivas actividades principales identificadas por el Ministerio de Economía- MINEC. Los números señalan la priorización hecha por el MINEC. 19 2. Textiles y confección 3. Tecnología de información y comunicaciones. 1. Agroindustria alimentaria CONAMYPE “Acompañando a los Micro y Pequeños empresarios” 7. Artesanía 6. Construcción 4. Química farmacéutica 5. Turismo Como se observa, el sector química farmacéutica se ha priorizado en la posición, cuatro de siete sectores. Los subsectores relacionados a dicho sector son: Medicina natural Química Farmacéutica Productos de limpieza Cosméticos naturales Programas estratégicos de CONAMYPE i) Programa “Centros de desarrollo de micro y pequeña empresa, CDMYPE” un esfuerzo Público, Privado, Academia para el desarrollo de la MYPE salvadoreña”. Con este programa se pretende acercar los servicios empresariales al territorio y generar un sistema integrado y en red de todos los servicios brindados por los CDMYPE, de tal forma que bajo una sola metodología se atienda a la MYPE, en sus necesidades de asesoría, asistencia técnica, capacitación y vinculación con otros programas nacionales especializados como: programas de exportación, calidad y tecnología, encadenamientos, financiamiento, proveedores, etc. ii) Programa “Producto por Pueblo”. Es una metodología de Desarrollo Comunitario de modelo japonés que trata de dinamizar la economía local utilizando recursos locales, que podrían ser productos artesanales, agroindustriales, turísticos o culturales pero que de todas formas tienen que ser representativos de la localidad de tal manera que toda ella se sienta identificado con él. 20 Este modelo de desarrollo tiene el propósito de fortalecer la competitividad en el mercado local, generar empleos, mejorar los ingresos y promover la atracción de inversiones en la localidad. iii) Programa de desarrollo del tejido productivo y empresarial local. Con este programa se pretende también dinamizar las economías locales. Se identificarán a grupos de empresarios con potencial de crecimiento económico que puedan desarrollarse como proveedores de tractoras, o proveedores de productos y servicios al Estado, se identificará potencial de encadenamiento y potencial de asociatividad en grupos empresariales relacionados con los sectores económicos priorizados. iv) Programa de desarrollo Artesanal. Apoyado con fondos de la privatización de ANTEL (FANTEL). Con este programa se apoya de manera directa al sector artesanal, de acuerdo al convenio establecido con STP, el objetivo es mejorar las destrezas de los artesanos a nivel nacional, los conocimientos y los vínculos de mercado que les permitan acceder a nuevos mercados y generar un mayor nivel de empleo e ingresos. v) Con los 4 programas mencionados se pretende dinamizar economías locales, desarrollar tejidos productivos y empresariales en los territorios y acercar los servicios empresariales para el desarrollo y la integración de las MYPE a las economías locales. 8) Grupo Meta Concepto Según Tamaño de Unidad Económica o Segmento Empresarial Cuenta Propia o Autoempleo Indicadores (Dimensiones) Establecimiento Fijo o ambulante “Toda persona que desarrolla una Laboral Financiera (Trabajadores (Ventas permanentes Brutas remunerados) Anuales) Sin trabajadores Hasta $ remunerados 5,715 Hasta 10 Hasta actividad económica en forma independiente, en un local fijo o de forma ambulante, con ventas brutas anuales inferiores a $5,715, y sin trabajadores numerados”. Microempresa “Persona natural o jurídica que opera en el Fijo $100,000 21 mercado produciendo y/o comercializando bienes o servicios por riesgo propio, con un nivel de ventas brutas anuales de hasta $100,000, y hasta 10 trabajadores remunerados”. Pequeña empresa Fijo Hasta 50 “Persona natural o jurídica que opera en el Hasta $1,000,000 mercado produciendo y/o comercializando bienes y servicios por riesgo propio, a través de una unidad organizativa, con un nivel de ventas brutas anuales hasta de $1,000,000 y hasta 50 trabajadores remunerados”. Fuente: Generando Riqueza desde la Base: Políticas y Estrategias para la Competitividad Sostenible de las MIPYMES, MINEC 2008. Historia: industria químico farmacéutica en El Salvador Documentos históricos dan cuenta de que la industria químico farmacéutica nacional tuvo sus inicios cerca la década de 1840. Para entonces, su desarrolló estuvo vinculado con las farmacias, ya que dentro de estas se preparaban y comercializaban fórmulas simples de tipo medicamentoso. Se trataba de preparados medicinales que surgían de la mezcla de ingredientes que formaban compuestos. A medida crecía la demanda de estos productos, aumentó también la producción de los mismos. De eso modo comenzaron a surgir los primeros laboratorios, que fueron pequeños y tipo artesanal, funcionaban como negocios de familia con capital nacional. Con el tiempo, y debido a que la exigencia de productividad incrementó, se volvió necesario independizar estas estructuras de las farmacias, dando lugar a laboratorios de mayor complejidad que contaban con espacios más especializados, amplios y con equipamiento acorde a las necesidades de la rama productiva. En 1850, nace en San Salvador una botica que producía y comercializaba medicamentos oficiales, galénicos, agua destilada y jarabes. Fue 16 años más tarde cuando se creó de manera oficial la Cátedra de Farmacia en la Universidad Nacional de El Salvador (UES). Años más tarde, en 1893, el poder Legislativo decretó el primer reglamento de la facultad de Ciencias Naturales y Farmacia, con el objetivo de proteger la nueva profesión, legalizando así el ejercicio farmacéutico. El mandato legal era vinculante para médicos y farmacéuticos que tenían participación en el rubro de farmacias. 22 En las primeras dos décadas del siglo XX, entre 1910 y 1920, se fundan los primeros laboratorios químico farmacéuticos. En el departamento de San Miguel, el doctor Miguel Ángel Arguello, funda laboratorios Arguello, al tiempo que en la capital, San Salvador, inician operaciones laboratorios Cosmos, Gustavo y los de Farmacia Cruz Roja; todos dedicados a la fabricación de productos populares de tipo genérico. La primera Ley de Farmacias data del 07 de junio de 1920. El documento establecía lineamientos que hacían referencia al conjunto de responsabilidades de los farmacéuticos en cuanto a la elaboración y distribución de los medicamentos. Entre los mandatos se tenía que los farmacéuticos tenían la obligación de dirigir en persona la preparación y distribución de los medicamentos, sancionando el hecho de que se le encargara a otra persona dichas actividades. Fue en 1927 cuando Laboratorios Maya se convierte en el primero en fabricar productos farmacéuticos en ampolletas. Dos años más tarde, se registra la llegada de los primeros laboratorios transnacionales, ya que para entonces el gobierno concedía el permiso de operar, mediante un decreto especial, con la condición de que el 50% del capital social fuese de origen nacional. En los próximos 18 años el sector se mantuvo sin mayor novedad, hasta que en 1945, aparece en el mercado Laboratorios Arsenal S.A. que es considerado como la compañía pionera en la moderna industria farmacéutica. Este inició con un capital de un mil colones, dedicados a la fabricación de productos éticos y populares. El 20 de octubre de 1970, se fundó la Asociación de Industriales de Productos Químicos y Farmacéuticos de El Salvador (INQUIFAR). Su objetivo es aglutinar a las empresas del sector, además de generar organización, estableciendo normas y defensas. Entre sus funciones están la planificación, el desarrollo y el progreso de la industria químico farmacéutica, fomentando y protegiendo la producción industrial de sus productos y de las materias primas necesarias. Posteriormente la inversión mostró un incremento importante motivado por la creación de la Ley de Fomento y el Instituto Salvadoreño de Fomento de la producción. Para entonces, aparecieron Laboratorios López, Industrias Químicas S. A., Ancalmo y Laboratorios Laínez. Los años siguientes, en consecuencia del desarrollo tecnológico, las mejoras en las facilidades crediticias el sector éstas han venido desarrollándose y tomando mayor importancia a escala nacional. 23 Caracterización de la industria farmacéutica nacional El sector químico farmacéutico es una rama dinámica dentro de la industria nacional. Se dedica a la fabricación de medicamentos, productos cosméticos, perfumes, insecticidas, abonos, productos veterinarios y una serie de componentes químicos para diversas industrias. Su importancia se relaciona con aspectos económicos, sociales y culturales es por ello que es una de las industrias más prósperas a escala nacional y una de las más favorecidas con financiamiento. Es así que la ASI publicó a principios de 2012 que el sector de productos químicos estuvo en la posición seis entre los 10 sectores nacionales que mayor financiamiento recibieron en 2011. Actores del sector. Características y mapa En el sector intervienen diversos actores, de naturaleza igualmente diversa. Se identifican dentro del mapa de actores del sector químico farmacéutico salvadoreño a instituciones estatales que cumplen importantes funciones dentro del sector, en cuanto a la regulación, apoyo e impulso de las actividades de esta industria, se mencionan entre ellas: El Ministerio de Economía, la Comisión Nacional de la Micro y Pequeña Empresa (CONAMYPE), la Cámara de Comercio a través de la Unidad PYMES-CAPYME, la Junta de Vigilancia del Sector Químico Farmacéutico que está vinculada al Consejo Superior de Salud Pública del Ministerio de Salud Pública y Asistencia Social, la Dirección Nacional de Medicamentos, el Centro Nacional de Registro y la Superintendencia de Competencias de El Salvador. Además se identifican gremios y asociaciones empresariales, entre los que se destacan: la Asociación de Industriales de Productos Químicos y Farmacéuticos de El Salvador (INQUIFAR), la Asociación Salvadoreña de Industriales (ASI), la Asociación Nacional de la Empresa Privada (ANEP), la Federación de Cámaras y Asociaciones Industriales Centroamericanas (FECAICA) y la Federación Centroamericana de Laboratorios Farmacéuticos (FEDEFARMA). Todas ellas, instituciones que tienen influencia importante en el sector. Es importante mencionar a los agentes más importantes en el tema de financiamiento, se destacan: el Banco Multisectorial de Inversiones (BMI), el Banco Interamericano de Desarrollo (BID), la Federación de Cajas de Crédito y Banco de los Trabajadores (Sistema FEDECREDITO), la Federación de Asociaciones Corporativas de Ahorro y Crédito de El Salvador de R. L. (FEDECACES), otros bancos con presencia en el país, otras pequeñas cooperativas de ahorro y crédito, así como financiamiento internacional por parte de FOMILENIO y CORDES. Se encuentra también Organismos No Gubernamentales que por su actividad específica generan importantes influencias dentro del sector, se mencionan: la Fundación Salvadoreña para el Desarrollo 24 Económico y Social (FUSADES), la Fundación Promotora de la Micro y Pequeña Empresa (Fundación CENTROMYPE), FUNDES El Salvador y otras. Son también actores importantes dentro del sector, el conjunto de instituciones asociadas a los procesos formativos dentro del sector, como: la Facultad de Química y Farmacia de la Universidad Nacional de El Salvador, el Colegio Químico Farmacéutico, otras universidades que ofrecen carreras, diplomados, maestrías y cursos vinculados con el desarrollo empresarial y la industria química, así como el Instituto de Formación Profesional (INSAFORP). Por último se mencionan a todas las empresas de diferentes tamaños que producen o distribuyen los productos asociados al sector, tal como se detalla en el mapa de actores que aparece en la página siguiente. 25 Sector químico farmacéutico Actores del Estado Gremios y asociaciones empresariales Ministerio de Economía CONAMYPE Cámara de comercio, Unidad PYMES-CAPYME Junta de Vigilancia de la profesión Químico farmacéutica (CSSP) INQUIFAR Financiadores BMI ASI BID ANEP FEDECREDITO FECAICA FEDECACES FEDEFARMA Bancos con presencia en el país ONG’S FUSADES Centro Nacional de Registro Entidades formadoras Facultad de química y farmacia de UES Fundación CENTROMYPE Colegio Químico Farmacéutico FUNDES El Salvador Universidades INSAFORP Empresas del sector Laboratorios farmacéutico Droguerías o importadoras Farmacias Productores de medicina natural Productores de cosméticos y perfumes Dirección Nacional de Medicamentos Cooperativas de ahorro y crédito Superintendencia de competencias de El Salvador Centro Nacional de Registro Ministerio de Agricultura y Ganadería FOMILENIO CORDES Productores de insecticidas y abonos Productores de productos veterinarios Productores de químicos variados para otras industrias. Distribuidores: -Mayoristas, Supermercados, tiendas de productos varios Mario Ancalmo, presidente de INQUIFAR detalló que, hasta el pasado 13 de junio de 2010, se tenían registrados 231 laboratorios en el país: 35 nacionales y los demás extranjeros. Todos con una participación menor o igual al 5% en el mercado. Además de 99 droguerías, y ninguna tiene más del 15% de injerencia en este mercado. Y por último, hay 1,300 farmacias, 400 de ellas pertenecen a las cadenas de farmacias, y de estas cadenas, ninguna tiene más del 12% de participación en la venta privada de medicamentos. Los empresarios del sector químico farmacéutico en El Salvador son, en su mayoría, que se han desarrollado y han ido ganando cada vez mayor sostenibilidad e influencia dentro del mercado. Han ido creciendo poco a poco y mejorando su productividad mediante mayor inversión y desarrollo de procesos que favorecen la comercialización de sus productos. Asimismo, se afirma que en el sector cada vez es más común el uso y la comercialización de genéricos. Estos son productos elaborados con los mismos compuestos pero sin marca comercial. Recientemente la Asamblea Legislativa inició un debate para intentar aprobar una Ley al respecto. Principales empresas químico farmacéuticas salvadoreñas Laboratorios Pharmedic - Activa (1967). Laboratorios Arsal – Grupo Argonor (1944). Laboratorios López (1949). Ancalmo International Laboratorio Farmacéutico (1938). Laboratorios Ferson (1948). Laboratorios Cofasa (+ de cuatro décadas). Laboratorios Vijosa (+ de cuatro décadas). Corporación Bonima (1964). Grupo Paill – Laboratorios Paill (1992). Grupo San Nicolás -Laboratorios Suizos y Farmacias San Nicolás- (1968). Laboratorios Teramed (1981). Laboratorios Fardel (1984). Droguería y Laboratorios Vides (1935). Laboratorios Soperquimia (fundado en la década de 1980). Laboratorio DB Polyfarma (1997). Laboratorios Pharmator. Farmacéutica Rodim (1994). Laboratorios Combisa (1971). Laboratorios Biológicos de El Salvador – Labis. Industrias Químicas de Centroamérica – IQSA (1956). Otros Laboratorios Fabricantes del sector químico farmacéutico son: Laboratorios Lafar, Laboratorios Falmar, Laboratorios Argüello, Laboratorios Lakinsaca, Laboratorios Wohler, Manufacturas Humberto Bukele e Hijos, Laboratorios Mediken, Suizpharm, Laboratorios Billca (Billy Cañas), Laboratorios Ifasal, Gamma Laboratorios, Tecnofarma, Marcopharma, Gámez, Emilen, Laboratorio Meditech (Quimex), Rowalt Pharmaceutical, Razel, Laboratorios Capitol, Laboratorios Morazán, Laboratorios Biogalenic, Laboratorios Biológicos Veterinarios (Labiolvet), Laboratorios Farma, Laboratorio Hispanoamericano (LHISA), Laboratorios JPC, Laboratorios Real, Laboratorios, Laboratorios Marcelisa, Mcpherson Chemicals, Pharmasil, Servicios Quirúrgicos de El Salvador, Liberty Pharma, etc. Principales empresas Químico farmacéuticas de otros países en El Salvador Grupo Mandofer – Infarma (Honduras). Tecnoquímica (Colombia). DNA Pharmaceuticals (México). Laboratorios Kin (España). Cinfa (España). Menarini (Italo-español). Abbott Laboratorios (USA). Astra Zeneca (Suecia). Bayer. Boehringer Ingelheim (Alemania). Bristol Myers Squibb (USA). Eli Lilly (USA). GlaxoSmithKline (USA). Grupo Unipharm (Suiza). Janssen – Cilag (USA) LEO Pharma (USA). Merck Sharp & Dohme (USA). Novartis (Suiza). Pfizer (USA). Roche. 28 Sanofi-Aventis (Francia). Schering Plough. Wyeth (USA). Otras Multinacionales presentes en El Salvador y Centro América asociadas al sector: BDF Nivea, Johnson & Johnson El Salvador, Procter & Gamble El Salvador, Helkel El Salvador, Unilever Centroamérica, Brenntag El Salvador. Principales distribuidores del sector químico farmacéutico en país La distribución de los productos asociados al sector químico farmacéutico en el país ha mostrado números avances en los últimos años, generando mayor profesionalización y mejoras en las maneras de atender al cliente. Así, los distintos actores que distribuyen este tipo de productos ofrecen cada vez un mejor servicio y precios más competitivos. Prueba de ello es que muchos ofrecen entregas a domicilio que, dependiendo del tamaño de la compra, se realizan de manera gratuita. -Distribuidores y mayoristas: Son grandes compañías de distribución que organizan su actividad por 29 departamentos o por categorías de producto. Algunas están especializadas en el sector médico o químico farmacéutico (las menos) y otras son generalistas y trabajan productos de distintos sectores, en cualquier caso las características de ambas son bastante similares. Tienen conocimiento del mercado, realizan los trámites de importación (si fuera necesario), fuerza de ventas propia, transporte logística propia para distribución, almacenes y bodegas en situaciones estratégicas, fuerte poder de venta ante los comercios pequeños, un surtido muy amplio de productos y ofrecen precios competitivos. Tanto los laboratorios nacionales como los multinacionales recurren a ellos para llevar sus productos al máximo de puntos de venta posible. -Comercio minorista especializado o farmacias: Hay dos tipos de comercio dentro de este grupo las grandes cadenas de farmacias que poseen ya una amplia red de establecimientos por la geografía del país y tienen capacidad y solvencia para comprar grandes cantidades, tienen personal formado, ofrecen servicios amplios al usuario final (reparto a domicilio, inyección de productos in situ, etc.) y sus locales están limpios, bien distribuidos, con buena iluminación. Por lo general, trabajan multitud de marcas y productos, con distintos rangos de precios. Las farmacias tradicionales con solo uno o dos establecimientos, sin capacidad ni solvencia para comprar grandes cantidades (recurren a distribuidores / mayoristas para abastecerse), personal formado o no, ofrecen servicios básicos (no se prodigan más) y sus locales son pequeños o medianos. Trabajan las marcas y productos más importantes y los que tienen más rotación (un porcentaje no despreciable de la veces pierden ventas por desabastecimiento de un producto). -Grandes cadenas de distribución: son centros comerciales o súper e hipermercados Venden gran cantidad de productos pero tienen una gama de productos bastante limitada, concentrándose en los productos de alta rotación o altos márgenes. La ley no les permite vender los medicamentos que requieren receta. Por ejemplo: almacenes Simán, Dorians, Superselectos, Hiper-Europa, entre otros. Estos compran a distribuidores y mayoristas para abastecerse y en algunos casos a laboratorios directamente. -Pequeños comercios de conveniencia: Se trata de abarroterías o tiendas, ya sean formales e informales. Suelen ser pequeñas “tiendas de conveniencia” que ofrecen productos variados a sus clientes. En cuanto a productos químicos farmacéuticos se refiere su gama es muy limitada y focalizada en productos de alta rotación (analgésicos, antigripales, etc.). Solo trabajan las marcas más importantes, no quieren tener stock y su precio es levemente superior a los ofertados por otros canales de distribución. 30 En el sector informal, las ventas de estos productos tienen un funcionamiento similar al de las tiendas de conveniencia, precios algo superiores, gama muy limitada y cero stock. Es muy común que no tienen ni establecimiento ya que venden los productos en puestos callejeros. -Hospitales, clínicas y demás establecimientos de salud: hay que distinguir en este grupo entre centros públicos y privados. Las clínicas, hospitales y demás establecimientos privados venden o suministran productos químicos farmacéuticos a los clientes o pacientes que pasan por sus manos. Esto es un servicio extra que ofrecen y el precio de venta al cliente no es superior (puede que un poco si) al que ofrecen otros canales de distribución. Ahora bien, la gama que trabajan está limitada al campo de actuación propio de la clínica u hospital y no suelen tener mucho stock disponible. Es costumbre aparte que te obsequien con muestras de pequeño tamaño de productos novedosos. Compran a visitadores médicos de laboratorios (pequeñas cantidades) o a distribuidores / mayoristas por comodidad. -Las clínicas, hospitales y demás establecimientos públicos dependen del seguro social: El instituto salvadoreño del seguro social (ISSS) despacha la medicación al paciente o le proporciona una receta al paciente para que este acuda a una farmacia del ISSS donde se le entregará el medicamento. La institución solo financia de forma gratuita a los afiliados unos determinados productos aprobados y además tiene frecuentes desabastecimientos o rupturas de stock (en función del producto o de la época del año). El ISSS compra medicamentos mediante licitaciones públicas, cumpliendo estrictamente los requerimientos estipulados en la LACAP (ley de adquisiciones y contrataciones de la administración pública). Producción y empleo El Salvador cuenta con una industria nacional farmacéutica dinámica y creciente, líder a nivel regional. La fabricación de productos químicos es la tercera industria de mayor importancia productiva dentro de la industria manufacturera del país, su peso relativo es del 7.4% de acuerdo a los últimos Censos Económicos 2005; asimismo, esta actividad económica está conformada por 621 establecimientos dedicados a la fabricación de medicamentos. En los últimos 20 años, el crecimiento promedio de la rama química de base y elaborados, la cual comprende a la industria farmacéutica, ha sido del 4.4%; lo que muestra una dinámica interesante en el crecimiento de dicha actividad. 31 El empleo formal generado por la industria química farmacéutica en 2010 fue de 5,699 puestos de trabajo activos según estadísticas del Instituto Salvadoreño del Seguro Social (ISSS). Mientras que la Cámara de Comercio e Industria asegura que la Asociación de Industriales Químico Farmacéutico de El Salvador registra más 8 mil empleos directos y 15 mil indirectos, con un PIB de 355 millones de dólares estadounidenses. En ese contexto, hasta 2008, se sabía que la fuerza laboral está compuesta en un 52% por mujeres. Exportaciones Informes del Banco Central de Reserva (BCR) registran que, en 2010, el sector químico farmacéutico exportó $108.08 millones. Ello supera a la cifra alcanzada en 2009 cuando sumó $100.4 millones. La buena racha de crecimiento en las exportaciones se ha extendido hasta este año, según Mario Ancalmo, presidente de la Asociación de Industriales Químico Farmacéuticos de El Salvador, hasta agosto pasado, esta rama de la industria exportó $73.4 millones, una cantidad levemente superior a la registrada hasta ese mismo mes pero de 2010, que fue de $72.8 millones. Es decir, que este año se han exportado $657,975.36 más que 2010, durante el mismo periodo, lo que supone un crecimiento no menor al 1%. Ancalmo expresó que debido a la dificultad de vender en el mercado salvadoreño, los laboratorios optaron por intensificar sus ventas fuera de las fronteras salvadoreñas y, al parecer, lo que les ha funcionado hasta el momento. Fuente: ASI, 2012. En esa línea, Ancalmo manifestó, a finales de 2011, que las perspectivas del sector químico para 2012 se relacionan con un aumento en las exportaciones ya que se trata de un sector fuerte, con capacidad para exportar a Centroamérica y al mundo (ASI, enero de 2012). 32 Comercio exterior Paralelamente, el sector farmacéutico mantiene una dinámica comercial relevante en el contexto internacional. Por ejemplo, las exportaciones escandieron a $108 millones en 2010 registraron un crecimiento del 8% con respecto al 2009; colocando a El Salvador entre los principales países proveedores a nivel regional. Los principales destinos de las exportaciones de medicamentos en 2010 fueron: Honduras 22%, Guatemala 21%, Nicaragua 20%, Panamá 13%, Venezuela 6%, República Dominicana 5% y el 13% al resto de países. En cuanto a las importaciones Estados Unidos, México, Guatemala y Alemania, son los principales proveedores de medicamentos para El Salvador, según cifras de importaciones registradas por el BCR. Marco legal del sector químico farmacéutico La legislación en este sector es amplia. Existe regulación sobre diversos asuntos relacionados con los procesos productivos, comerciales, ambientales, tanto a gran escala como en detalles, tales como el etiquetado y el envase, sobre el idioma castellano (pero con adaptaciones lingüísticas locales), sobre un registro sanitario y más. El esquema siguiente refleja la jerarquía de la legislación en el país, como una antesala a la legislación específica del sector: 33 A continuación se presentan los principales instrumentos legales que tienen influencia en las actividades productivas asociadas al sector químico farmacéutico en El Salvador. Ley Decreto Área de acción Ley Decreto Área de acción Ley Decreto Área de acción Constitución de la República de El Salvador Decreto No.38 Sección Cuarta. Salud Pública y Asistencia Social. Salud Pública y Asistencia Código de Salud Decreto Legislativo No.955 del 28 de abril de 1988, publicado en el Diario Oficial No. 86, Tomo 299, del 11 de mayo de 1988. Decreto Legislativo del 30 de junio de 1927, Diario Oficial 161 Tomo 103, publicado el 19 de julio de 1927. Decreto Legislativo del 16 de junio de 2003, Diario Oficial 29, Tomo 360, publicado el 7 de julio de 2003. Salud Pública y Asistencia Ley del Consejo Superior de Salud Pública y de Las Juntas de Vigilancia de Profesiones Médica, Odontológica y Farmacéutica Decreto Legislativo 2699, de fecha de 28 de agosto de 1958, publicado en el DO No. 168, Tomo 80, de fecha de 10 de septiembre de 1958. Emitido para suplir vacíos de ley definidos en la Constitución Ley de Fomento y Decreto de creación No.604 de fecha 15 Las patentes de invención de Ley de Farmacias Ley de Servicios Médicos y Hospitalarios para el Magisterio Social Social Regula las actividades de comercialización y distribución de los productos farmacéuticos Regula servicios de salud para el personal docente 34 Protección de la Propiedad Intelectual. Renombrada: Ley de Propiedad Intelectual Ley de Marcas y Otros Signos Distintivos Ley de Medio Ambiente Ley de Adquisiciones y Contrataciones de la Administración Pública Acuerdo Centroamericano sobre el Reconocimiento de Registros Sanitarios de Medicamentos de julio de 1993. Publicado en el Diario Oficial No.15, tomo 320 del 16 de agosto del mismo año. La reforma que modificó su nombre: D.L. No.912, del 14 de diciembre de 2005, publicado en el Diario Oficial No.8, Tomo 370, del 12 de enero de 2006. Decreto Legislativo No.868 de fecha 6 de junio de 2002, publicado en el Diario Oficial No.125, Tomo 356 del 8 de julio de 2002. Decreto Legislativo No.233 de fecha 2 de marzo de 1998. Publicado en el Diario Oficial 79, Tomo 339 el 4 de mayo de 1998. Decreto Legislativo No.868 de fecha 5 de abril de 2000, publicado en el Diario Oficial 88, Tomo 347, el 15 de mayo de 000. productos farmacéuticos Regula la adquisición, protección, mantenimiento, modificación y licencias de marcas, expresiones de publicidad comercial y todo lo relacionado con nombres comerciales, así como la prohibición de la competencia desleal en tales materias. Relaciona derechos de propiedad intelectual en materia de comercio. Manejo y disposición de desechos médicos Procedimientos obligatorios para la adquisición de medicamentos por el Ministerio de Salud Pública y Asistencia Social y el Instituto Salvadoreño del Seguro Social Consejo de Ministros de la Integración Económica -COMIECO-, XXIV, vigente desde octubre de 2002 Organización Mundial del Comercio Ley de Registro de Importadores Decreto Legislativo No. 224 de fecha de 14 de diciembre de 2000, publicado en el Diario Oficial 241, Tomo 349, el 22 de diciembre de 2000 Ley Reguladora de las Actividades Relativas a las Drogas Decreto Legislativo 153, de fecha de 2 de octubre de 2003, publicado en el D.O. No. 208, Tomo 361, de fecha de 7 de Acuerdos y negociaciones en materia de acceso de productos farmacéuticos, propiedad intelectual, compras del sector público, solución de controversias Crea el registro de importadores, el cual está a cargo de la Dirección General de Aduanas. Toda persona que se dedique a la importación de medicamentos debe cumplir con los requisitos que dicha ley prescribe. Control de sustancias para evitar el narcotráfico y drogadicción. 35 Proyecto de Ley de Medicamentos y productos Sanitarios noviembre de 2003. En discusión. En discusión. Principales tendencias de la Industria El IMS Health (Servicios de Mercadeo Intercontinental, por sus siglas en inglés, en su rama de medicina) pronostica un crecimiento del mercado farmacéutico mundial del 5-7% para 2011, que alcanzará los $880 mil millones. Estados Unidos podría crecer entre el 3-5% para el 2011, y continuaría siendo el mercado farmacéutico de mayor importancia. Los principales países proveedores y exportadores mundiales se concentran en la Unión Europea y Estados Unidos. Este pronóstico, incluido en la última edición del IMS Market Prognosis, es el principal indicador anual de la industria, respecto a la dinámica del mercado y su desempeño. A continuación se describen algunos aspectos que estarían contribuyendo al crecimiento de este mercado. Incremento en el consumo de medicamentos impulsado por países emergentes, liderados por China. Los indicadores muestran que el consumo mundial de medicinas podría alcanzar cerca de 1, 100 miles de millones de dólares en 2015 (3 a 6%, según IMS HEALTH). Este crecimiento sería liderado por los países emergentes como China que contribuirá con un aproximado de 28% del total de gasto en medicamentos para 2015. Se proyecta que los próximos cinco años también mostrarán un acelerado incremento en el gasto en energéticos en un 39% a diferencia del 20% que creció en el 2015. El vencimiento de importantes patentes impulsa el incremento de genéricos. El vencimiento de las patentes harán que los principales tratamientos se enfoquen a uso de medicamentos genéricos, sobre todo en los principales mercados desarrollados, este impacto será mayor en los años venideros. El incremento del consumo de fitofármacos y plantas naturales. Se entiende como fitofármacos a todos los fármacos que contienen como sustancias activas a preparaciones de partes vegetales de forma galénica específica. Los datos registrados entre 2007 y 2008 revelan que solo el continente europeo representa el 46% del mercado mundial de fitofármacos, seguido por Asia y Norteamérica con un 18%, Japón con un 15% y el resto del mundo superando el 3%. 36 Oportunidades para la industria farmacéutica salvadoreña A continuación se detallan algunas de las principales oportunidades para desarrollarse la industria nacional, según vigilancia y monitoreo realizado por la Unidad de Inteligencia Económica del Ministerio de Economía: Genéricos: Incremento en la participación del mercado de genéricos a nivel mundial. Ello representa una oportunidad para que la industria nacional pueda suplir a nuevos segmentos de mercado en crecimiento, tanto en el exterior como a escala local. Caducidad de las patentes: Cerca del 15% de la población mundial consume medicamentos cuyas patentes expirarán entre el 2011 y el 2012. Esto permitirá la entrada de nuevos fabricantes, especialmente provenientes de países en desarrollo, lo que permitirá desarrollar una oferta asequible para el consumidor. Subcontrataciones internacionales: Se prevé un incremento de subcontrataciones, ejemplo de ello es que podría crearse alianzas con laboratorios internacionales para la fabricación de moléculas sin patentes, así como otros procesos de la cadena de valor farmacéutica, incluyendo ensayos clínicos, siendo que países como Estado Unidos subcontrata en terceros países el 40% de los ensayos clínicos. Creciente demanda mundial de fitofármacos: Las plantas medicinales registran una participación de mercado a nivel mundial de aproximadamente el 30%. Se espera que en los próximos años la demanda sea creciente fomentado principalmente por la mayor investigación y desarrollo de nuevos productos cuyos componentes activos son de origen natural. Creciente demanda de servicios productos para la salud por cambios demográficos: el envejecimiento de la población, incremento de la esperanza de vida, incremento de la clase media en los países en desarrollo con mayor capacidad adquisitiva, etc. son algunas de las condiciones que acrecentará la demanda. 37 En ese contexto, un factor de competitividad relevante para la industria es desarrollar programas de mejora de calidad, con el apoyo de los instrumentos y mecanismos impulsados por el Gobierno, para alinear al sector hacia el cumplimiento de las Buenas Prácticas de Manufactura que sugiere la Organización Mundial de la Salud (OMS). Esto vendrá a facilitar la ampliación de las oportunidades comerciales de esta rama de la actividad económica. Primera aproximación al tema de competencias Tomando como punto de partida que competencias es el conjunto de habilidades, conocimientos, actitudes y valores que cada empresario moviliza en función de implementar acciones y ejecutar procesos que posibiliten el alcance eficaz y eficiente de los diversos objetivos y metas empresariales trazadas, se procedió a indagar en el contexto salvadoreño cuál es el nivel de desarrollo que se ha alcanzado en el tema. Para lo anterior, se realizó un estudió documental y una serie de entrevistas. En ese contexto, el Lic. Mauro Cardoza, de la Gerencia de Formación Continua de INSAFORP, el Ing. Carlos Miranda de la Gerencia Técnica de INSAFORP y la Licda. Gladis Melara de CONAMYPE coinciden en que el tema de las competencias para las MIPYMES se ha venido trabajando desde hace varios años en el país. Sin embargo, no existe un documento serio y articulado que recoja el conjunto hallazgos encontrados. -El Caso de INSAFORP: Ambos representantes de INSAFORP explicaron que la institución trabaja de manera que cada empresa identifica las competencias que necesita potenciar o desarrollar y a partir de ello se elabora un sistema de capacitación ad hoc para la misma. De ahí que lo que INSAFORP hace es propiciar diagnósticos institucionales para promover las competencias de manera efectiva. -CONAMYPE: Para el caso de CONAMYPE, Melara comentó que desde el modelo CDMYPE se han construido un esquema basado en el desarrollo de capacidades empresariales específicamente. Es así que CONAPYME, define la “Estrategia de Acompañamiento a las MYPES 2010 – 2014 de CONAMYPE”. Es a partir de ese modelo que se trata de impulsar las competencias para las MIPYMES y el desarrollo empresarial. Es un trabajo que se complementa con el de otras instituciones que trabajan en áreas especializadas. 38 CDMYPE trabaja con siete sectores prioritarios de atención para el quinquenio, estos son: i) agroindustria alimentaria, ii) textiles y confección, iii) tecnologías de información y comunicaciones, iv) químico farmacéutico, v) turismo, vi) construcción y, vii) artesanías”2. Hacia estos sectores prioritariamente se orientan las estrategias, a fin de readecuar la oferta de servicios disponibles a las MYPES. El propósito de esta delimitación es desarrollar y lograr que las MYPES, incrementen sus competencias para enfrentar las condiciones de sus mercados. La concepción del modelo se enfoca en las personas, la viabilidad de los proyectos de las pequeñas empresas y su seguimiento tras ser creadas. Promueve el crecimiento, la innovación, la productividad en los pequeños negocios a través de mejoras en la administración empresarial. Es así que CDMYPE trata de capacitar a empresas con lo básico (formalización, visión empresarial, manejo financiero adecuado, identificacón de mercado, gerencia de la empresa. Esto bajo estrategia de acompañamiento. Diagnóstico, plan de acción, respuesta por medio de asesorías, capacitaciones, asistencias técnicas. Además, se encontró que existen numerosos esfuerzos enfocados al desarrollo las competencias para empresarios y empresas dentro del sector de MIPYMES, tal como se observa a continuación: Componentes en el modelo CDMYPES Beneficiario Emprendedor(a) Servicio Asesoría: Se refiere a un proceso de acompañamiento, durante un periodo de tiempo, en el diseño del plan de negocios y en temas de mercadeo y ventas para poner en marcha el nuevo negocio ó empresa. Capacitación: Se refiere a formaciones, de manera grupal, para una o varias empresas. Con un mínimo de 15 participantes. Vinculación: Se refiere al proceso de acercamiento, del emprendedor, a otros programas o servicios que ofrece el CDMYPE u otras instancias públicas o privadas. Asesoría: Se refiere a un proceso de acompañamiento, durante un periodo de tiempo, para desarrollar o mejorar las habilidades empresariales en los tomadores de decisiones y mejorar la productividad y competitividad del 2 Temas del servicio Planes de negocios Mercadeo y ventas Características Empresariales Personales Planes de Negocios Financiera Capital semilla Compras gubernamentales Exportación Calidad Formalización Mercados Plan de negocios (cuando esté relacionado a una ampliación de la actividad económica que realiza la empresa). Gestión Empresarial (admón., Documento general CDMYPES. Prueba piloto. Versión 060910 39 Beneficiario Servicio negocio. Empresario(a) Capacitación: formaciones grupales para una o varias empresas. Con un mínimo de 15 participantes. Vinculación: Se refiere al proceso de acercamiento, del empresario, a otros programas o servicios que ofrece el CDMYPE u otras instancias públicas o privadas. Asistencia Técnica: Se refiere a un servicio técnico, en temas muy especializados, que requiere la empresa y que difícilmente puede ser proporcionado por el asesor(a) empresarial. Temas del servicio finanzas, mercadeo, producción, organización y recursos humanos). Tecnologías de información y comunicación (TICS) Asociatividad General Especializada Financiera Capital semilla Compras gubernamentales Exportación Calidad Formalización Mercados Desarrollo de Producto por pueblo. Desarrollo de proveedores. Desarrollo de Empresas. Encadenamientos productivos. Compras gubernamentales. TICS Gestión Empresarial Otros temas según necesidad CENTROMYPE: trabaja el tema del desarrollo empresarial mediante capacitación empresarial, que es uno de los apoyos que brinda a la micro, pequeña y mediana empresa (MIPYME), para fortalecer su competitividad. Los temas responden a las necesidades identificadas en las empresas. Algunos de los temas que se desarrollan están relacionados con: Gestión de exportaciones. Administración de empresas turísticas. Gestión financiera. Marketing empresarial. Gestión de la calidad. Gestión ambiental. Entre otros. -GTZ y Programa Desarrollo Económico Sostenible en Centroamérica (DESCA): De acuerdo a publicaciones institucionales de GTZ, las MIPYMES de la región no solamente deben adaptarse a los cambios 40 que implica la apertura comercial, si no más aún desplegar sus fuerzas dinámicas e innovadoras para asumir un rol como motor para el desarrollo. Así, los sectores de la MIPYME son objeto de una gran presión hacia la modernización. Factor indispensable para avanzar son las condiciones marco, es decir, un marco políticoinstitucional que promueva las capacidades comerciales y tecnológicas. Por lo anterior, surge este programa regional de cooperación alemana “Desarrollo Económico Sostenible en Centroamérica” - llevado a cabo por encargo del Ministerio Federal de Cooperación Económica y Desarrollo (BMZ) – con el objetivo de mejorar las condiciones políticas e institucionales para el fomento de la competencia tecnológica y comercial de las MIPYMES innovadoras. El programa, que en un principio inició en los países de El Salvador, Honduras y Guatemala apoya los sistemas nacionales y regionales de promoción para las MIPYMES en Centroamérica. Su énfasis está en el fortalecimiento de las competencias innovadoras y comerciales, buscando además el acercamiento con los mercados europeos. La estrategia busca además: promover propuestas o iniciativas para potenciar el intercambio comercial entre C.A. y la U.E.; identificar y definir sectores que podrían recibir un apoyo específico y generar espacios de diálogo entre el sector público y el privado, que fomenten la participación de las MIPYMES en las agendas comerciales especialmente en las negociaciones de un acuerdo de asociación con la UE. El programa contribuye además a la integración regional y armonización de las estrategias en el ámbito político del fomento de la MIPYME. El programa se concentra en intervenciones a nivel institucional a escala nacional y centroamericana. En El Salvador, Honduras y Guatemala se coopera con múltiples actores públicos y privados como ministerios (especialmente de economía), gremios de la empresa privada, instituciones de promoción de las MIPYMES, institutos y universidades. Las contrapartes oficiales regionales del programa son el Centro para la Promoción de la Micro y Pequeña Empresa en Centroamérica CENPROMYPE, y el Banco Centroamericano de Integración Económica, BCIE. Mediante aportes al marco tecnológico y comercial, el programa espera fortalecer MIPYMES con potencial de crecimiento y así contribuir a incrementar el número de empresas más competitivas internacionalmente para fomentar el empleo formal. Con el efecto resultante sobre ingresos y empleo se espera efectos indirectos para reducir la pobreza. 41 Referencias ASI (2012): Revista Industria. Revista de consulta # 38, enero 2012. CONAMYPE y Fundes El Salvador (2011). Haciendo Crecer a los pequeños negocios. Sistematización de la experiencia de la CONAMYPE en la prueba piloto de la instalación de los Centros de Desarrollo de la Micro y Pequeña Empresa (CDMYPES). Superintendencia de Competencias (2010). Sector Medicamentos. Estudios sectoriales de condiciones de competencias de la Superintendencia de Competencia de El Salvador 2006-2010. Departamento de Investigación Económica y Financiera. Banco Central de Reserva (2008). Tópicos económicos. Oficina Económica y Comercial de la Embajada de España en San Salvador (2008): El Mercado Químico Farmacéutico en El Salvador. CONAMYPE (2006): Fomento de la competitividad de las MIPYMES. UCA (2010): Trabajo de graduación preparado para la Facultad de Ciencias Económicas y Empresariales. La competitividad de las MIPYMES en El Salvador en el período 1999-2010: una aproximación sistémica. UES: Facultad de Química y Farmacia. Encuesta Nacional de Salud Familiar, FESAL 2008, Informe resumido, febrero de 2009. Encuesta de Hogares de Propósitos Múltiples 2007 y 2008. Dirección General de Estadística y Censos (DIGESTYC). Informe de estabilidad financiera. Departamento de Investigación Económica y Financiera. Gerencia del Sistema Financiero. Banco Central de Reserva. Algunas páginas consultadas: 42 -http://www.centromype.org.sv/home.html -http://www.insaforp.org.sv/ - http://industriaelsalvador.com/ - http://www.camarasal.com/ 43