El precio de los bienes inmuebles: un estudio agregado y

Anuncio

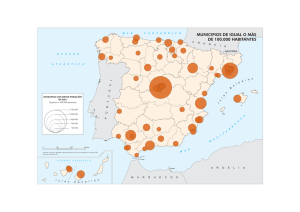

cinve Documentos de Trabajo El precio de los bienes inmuebles: un estudio agregado y comparado para algunos barrios de Montevideo DT. 05/07 Guillermo Carlomagno cinve Adrián Fernández cinve Setiembre 2007 cinve Av. Uruguay 1242, C.P. 11.100 Montevideo, Uruguay ISSN: 1688-6186 El precio de los bienes inmuebles: un estudio agregado y comparado para algunos barrios de Montevideo Guillermo Carlomagno y Adrián Fernández 1 cinve El objetivo del presente trabajo es estudiar los factores explicativos del proceso de formación de precios de los inmuebles destinados a vivienda. El estudio se basa por un lado en datos agregados para el promedio del departamento de Montevideo y por otro en datos desagregados a nivel de algunos de sus barrios. La doble aproximación se explica por el objetivo de captar factores o determinantes sistémicos así como factores específicos o idiosincrásicos propios de los barrios. Los resultados encontrados permiten concluir que los factores generalmente planteados en la literatura como explicativos también lo son para el precio de las viviendas de Montevideo. En base a datos trimestrales para el período 1976.I – 2007.I, el ingreso de los hogares (medido a través del índice de salarios) tiene una relación positiva, mientras que la tasa de interés, como costo de oportunidad, presenta un signo negativo. Aplicando la teoría de CAPM, es posible concluir que la vivienda, como activo de capital, registra una correlación inferior a uno con los rendimientos de mercado, por lo que su menor rendimiento entre 1994 y 2006 puede explicarse por estos factores. Finalmente, aplicando el método hedónico, fue posible validar algunas de las variables disponibles a nivel de barrios de Montevideo. La profundidad del mercado de cada barrio, el ingreso de los hogares, el tamaño de las viviendas, fueron significativas en un modelo de panel de 11 barrios de Montevideo para datos anuales de 1999 a 2005. 1 Contacto con los autores: [email protected] ,[email protected] 1 1. INTRODUCCION La vivienda cumple la doble condición de activo de las familias y de vehículo para la prestación de distintos servicios al hogar u hogares que la habitan: abrigo, privacidad, etc., en el caso de hogares propietarios. Casi un 70% de los hogares son propietarios de la vivienda que habitan. En el año 2006 61,5% de los hogares del país eran propietarios de su vivienda y 7,2% de los hogares son propietarios en terrenos ocupados2. En muchos casos, la vivienda propia constituye el principal activo de la familia. El valor locativo (el alquiler imputado por la casa propia) representa el 13,3% del ingreso familiar en promedio para los hogares de localidades mayores en 2006, con porcentajes similares a lo largo de la distribución: 15,2% del ingreso de los hogares del primer decil y 12,8% para el decil más rico3. De esta forma, los cambios en el valor de los inmuebles (en particular los destinados a vivienda) representan una alteración sustantiva de la riqueza de la mayor parte de las familias uruguayas, con eventuales consecuencias en el acceso al crédito, valor del alquiler, etc. También son relevantes desde el punto de vista macroeconómico. Las variaciones en el valor de los inmuebles representan un factor significativo en los mercados financieros, aún en Uruguay, en el que éstos presentan un menor desarrollo relativo. Los préstamos hipotecarios con destino a la vivienda alcanzaban a más de US$ 2.000 millones en 1998 (casi 10% del PIB). Por distintas razones, especialmente por las modificaciones en el valor de la Unidad Reajustable en dólares, este monto disminuye a US$ 900 millones en 20024. El mercado inmobiliario es uno de los más importantes y de mayor operativa de activos en el Uruguay. Sólo el mercado de inmuebles en Montevideo registra anualmente transacciones en el orden de US$ 470 millones5. Compárese con el total circulante de valores privados de oferta pública que alcanza a US$ 445 millones, a diciembre de 2006. Resulta entonces relevante el análisis de los determinantes, tanto a nivel agregado como de áreas menores, de la evolución de los precios de los inmuebles. Un mejor conocimiento de estos factores puede contribuir a mejores prácticas de los agentes financieros en el momento de diseñar sus estrategias de crédito o de garantía de préstamos, así como de los policy makers y de los organismos supervisores. El presente artículo está organizado como sigue. En la próxima sección se explicita las fuentes y la metodología de la principal serie utilizada en el estudio, el precio de las viviendas. Su evolución, incluyendo el análisis de la moneda de referencia más apropiada, se considera en la siguiente sección del capítulo introductorio. En el capítulo 2 se presenta 2 De acuerdo a la Encuesta Nacional de Hogares Ampliada, del Instituto Nacional de Estadística (INE), Casacuberta (2006). 3 Amarante y Vigorito (2007). 4 Gandelman y Gandelman (2004) 5 En el año 1999, cuando ya había comenzado la fase recesiva, el monto transado alcanzó a casi US$ 600 millones 2 la revisión de la literatura y los antecedentes nacionales más relevantes sobre los determinantes del precio de la vivienda. También se desarrollan las técnicas que serán aplicadas a los modelos explicativos de los precios de los inmuebles. En el capítulo 3, diferentes metodologías son utilizadas para abordar el comportamiento de esta variable: un modelo VECM para investigar relaciones de equilibrio a largo plazo entre el precio promedio y otras variables determinantes, la aplicación del CAPM para analizar el comportamiento de la vivienda como activo de capital, y, finalmente, un modelo aplicando el método hedónico para los precios de los inmuebles a nivel de barrios de Montevideo. En el capítulo 4 se plantean las conclusiones del estudio. 1.1. Los precios de los inmuebles Sólo a partir de 1999 se dispone de una estimación con propiedades estadísticas conocidas del precio de compraventa de inmuebles, realizada por el INE. Los “Indicadores de Actividad y Precios del Sector Inmobiliario”6 utilizan los datos de las compraventas inscriptas en los registros de propiedad, relevando la información de precio (valor de la compraventa) y superficie (metros cuadrados). Se excluyen operaciones de dimensiones extremas y se calcula el promedio del precio por metro cuadrado. Buscando controlar por distintos determinantes de los precios de los inmuebles, el INE informa por separado los precios de los inmuebles en propiedad horizontal de las propiedades comunes. Mas allá de que en algunas oportunidades se han relevado los datos de compraventas en departamentos del Interior, la información sistemática se dispone para el departamento de Montevideo en su conjunto, y para algunos barrios. Este indicador, aún cuando representa un avance en relación a la ausencia previa de datos sistematizados, registra algunas debilidades. La más importante es que el índice (el valor promedio) no corrige por las características de las viviendas consideradas, más allá de la exclusión de valores extremos. El dato divulgado se corresponde, estrictamente, a un valor unitario de las transacciones realizadas, más que a un “precio”. Como se fundamenta más adelante, el valor del metro cuadrado de un inmueble depende de diversas características: su antigüedad, el barrio al que pertenece, la ubicación en el edificio (frente, contrafrente, etc.), estado de conservación, etc. El cambio en la composición de los inmuebles vendidos de acuerdo a las características anteriores puede determinar una modificación en el valor unitario, aunque los determinantes finales de los precios no necesariamente experimenten cambios. Un elemento también importante en la evaluación del indicador tiene relación con el momento en que es relevado el precio. La estadística del INE recoge el precio del inmueble de acuerdo a la escritura de compraventa. En la práctica usual es posible que la escritura se registre varios meses después del cierre de la transacción. El precio del inmueble corresponde referenciarlo al momento del cierre de la transacción (cuando se firma el “compromiso”) y no al de su escritura. Este desfasaje es particularmente significativo en fases de crecimientos o decrecimientos pronunciados. 6 Ver las distintas ediciones, que incluyen la metodología de relevamiento y procesamiento de los datos. 3 Un tercer aspecto a mencionar tiene relación con la modalidad de la compraventa. Más allá de la consideración de los intereses por financiamiento, normalmente el precio de un inmueble es distinto si la transacción se realiza al contado, o con financiamiento del vendedor. Generalmente se considera que un precio de contado por la modalidad de remate se ubica en un 85% del precio de mercado. Es decir, la adquisición de un inmueble por remate público tiene un “premio” de 15% respecto a una operación común, donde eventualmente hay un saldo a financiar. Las estimaciones de Valora –Consultora (ver más adelante) para el 2do. semestre de 2006 indicarían que los precios de remates judiciales para inmuebles en propiedad horizontal, en Montevideo, se ubicaron en promedio en 56% de los datos efectivos de compraventa relevados por el INE7. La consultora Valora elabora un índice (el Índice de Precios de Remates de Inmuebles – IPRI) que intenta subsanar estas debilidades (Valora, 2002). Sin embargo, el largo de la serie es aún menor que la del INE (comienza en 2002). Dado el reducido número de remates judiciales en tiempos de expansión, este índice podría presentar varianzas elevadas. La consultora también elabora el Índice Valora de tasaciones de mercado, con datos anuales desde 1995. Más allá de que los valores no corresponden a transacciones efectivas de mercado, es posible que la muestra sobre la que se registran tasaciones presente un sesgo de selección. No se dispone de datos para los años previos relevados con un procedimiento sistemático de muestreo estadístico de transacciones. El antecedente a mencionar es el trabajo de Grau, Noya y Rama (1987), que en lo esencial recoge los precios de los anuncios de venta de inmuebles. Tomando esta serie, continuando la metodología para los años intermedios y empalmando con los índices oficiales a partir de 1999, se construyó un indicador trimestral de la evolución del precio promedio por metro cuadrado de las viviendas de Montevideo (IPV) para el período 1976.I - 2007.I. La moneda de referencia para este Índice es el dólar americano. En el gráfico de la página siguiente se presentan estos valores, junto con el Índice de Precios del Consumo elaborado por el INE, también expresado en dólares. La elección del dólar como moneda de referencia para elaborar el índice en base al que se realizarán las estimaciones responde a diversas razones. En primer lugar, es la moneda en que se fijan los precios de las transacciones en el mercado de vivienda. Adicionalmente, es la moneda en que generalmente se nominan y los ahorros que utilizan las familias para la compra de la vivienda. Podría discutirse, desde la óptica del financiamiento, que una moneda de referencia alternativa podría ser la Unidad Reajustable (UR), que ha sido la base para los créditos del Banco Hipotecario del Uruguay. O, como se impulsa actualmente, la Unidad Indexada (UI), explicada por la evolución del IPC. 7 La estimación de Valora es un precio promedio de US$ 385 y US$ 317 el m2 para remates judiciales de inmuebles en régimen de propiedad horizontal de Montevideo en el tercer trimestre y cuarto trimestre de 2006, respectivamente. 4 Gráfico 1.1. Índice de Precio de Viviendas (IPV) e Índice de Precios del Consumo (IPC) en dólares. IPV = Precio del m2 en dólares propiedad horizontal, departamento de Montevideo. Año 1992 = 100. 180 160 140 IPV 120 IPC 100 80 60 40 20 2007 2006 2005 2004 2003 2002 2001 2000 1999 1998 1997 1996 1995 1994 1993 1992 1991 1990 1989 1988 1987 1986 1985 1984 1983 1982 1981 1980 1979 1978 1977 1976 0 Fuente: cinve e INE. Este argumento resulta de recibo en la medida que la mayor variabilidad en el precio está dada por los valores expresados en dólares. A partir de datos trimestrales del IPV desde 1976 hasta 2006, expresados en las tres monedas (ver Gráfico 1.2.), el desvío estándar alcanza a 38,2 para el índice expresado en dólares y 16,6 y 17,2 para las series expresadas en IPC y en UR, respectivamente. Es decir, el precio en términos de UI y de UR presenta menor variabilidad en el período. Sin embargo, como se aprecia en el gráfico siguiente, la variabilidad en parte es explicada por la tendencia que registra el precio en dólares. Si se calculan los rendimientos trimestrales (la variación del precio en relación al trimestre anterior) en cada una de las monedas, el desvío estándar se ubica en 0,120, 0,124 y 0,131 en IPC, UR y dólares, respectivamente. En resumen, es posible que en análisis futuros sea aconsejable que la moneda de referencia para analizar este mercado sea la UI. En el período analizado en el presente artículo, el dólar resulta, en nuestra opinión, una unidad de valor más adecuada. 5 Gráfico 1.2. Índice de Precio de Viviendas (IPV) en términos de IPC, Dólar y UR. IPV = Precio del m2 en dólares propiedad horizontal, departamento de Montevideo. Año 1992 = 100. 180 160 140 120 100 80 60 IPC 40 USD En UR 20 ene-07 ene-06 ene-05 ene-04 ene-03 ene-02 ene-01 ene-00 ene-99 ene-98 ene-97 ene-96 ene-95 ene-94 ene-93 ene-92 ene-91 ene-90 ene-89 ene-88 ene-87 ene-86 ene-85 ene-84 ene-83 ene-82 ene-81 ene-80 ene-79 ene-78 ene-77 ene-76 0 Fuente: cinve e INE. 6 2. DETERMINANTES DEL PRECIO DE LA VIVIENDA 2.1. MARCO TEÓRICO Los precios de los inmuebles, junto con un conjunto heterogéneo de bienes y servicios (desde automóviles, computadoras hasta capital humano), han sido objeto de modelización basados en la “hipótesis hedónica” popularizada por Zvi Griliches a comienzos de los años sesenta (véase Triplett, 2004, para una reseña histórica): El valor de todos estos bienes o servicios dependen de características (en el caso de las computadoras, la velocidad y la memoria, por ejemplo) que tienen “precios implícitos”. El valor de un bien concreto dependerá de las características que posea, de los precios de estas características (generalmente no observados) y, eventualmente, de cómo se relacionan (usualmente se plantea una hipótesis lineal).Actualmente el método hedónico es recomendado por la literatura y utilizado por los expertos de las oficinas públicas de estadística en los países de la OCDE. Supóngase que el precio del metro cuadrado de un inmueble “i” en el momento “t”, Pit, depende de características medidas específicamente para el inmueble “i”, recogidas en el vector Xit, de una constante (invariante) α, de un factor fijo asociado al período “t”: Pt, además de otras variables relacionadas con el mercado en su conjunto tales como el costo del crédito, el ingreso de las familias, etc., que se recogen en el vector Yt. Es decir: Pit = α + β’.Xit + χ’.Yt + Pt + εit i = 1, 2, …, n En la medida que el modelo se estime en base a las transacciones efectivas, la construcción de un índice de precios de los inmuebles debería realizarse a partir de los componentes Pt. y χ’.Yt, ya que ambos términos reflejan la evolución del mercado general, más allá de las características específicas de los inmuebles transados. Aunque el modelo de precios hedónicos es de amplia utilización, cuando se trabaja con datos agregados de mercado otras consideraciones son pertinentes. Como fue mencionado anteriormente, el mercado de la vivienda presenta algunas características peculiares que es preciso tener en cuenta al momento de analizar los factores que determinan su precio. El principal hecho que diferencia al mercado de la vivienda de los demás, es que se trata de un bien que posee la doble característica de ser un bien de inversión y una fuente de utilidad para quienes lo usan. Asimismo, la vivienda tiene una extensa vida útil, y un largo proceso de producción, lo cual implica que la oferta sea relativamente rígida en el corto plazo. Estos hechos implican que la demanda por vivienda esté influida tanto por las variables que determinan el consumo, como por aquellas que influyen en las decisiones de inversión. 7 Entre las primeras, la teoría económica destaca al ingreso disponible como el principal factor determinante del consumo, por lo que variaciones del ingreso deberían determinar variaciones en el mismo sentido en la demanda por vivienda y, dado el nivel de la oferta, tenderían a modificar el precio en el sentido de la variación antedicha. Entre los determinantes de la demanda por activos de inversión, en la literatura económica suelen incluirse los factores que afectan el rendimiento financiero y los que determinan el riesgo. La demanda por un activo de inversión será mayor cuanto mayor sea la relación rendimiento/riesgo. Una medida adecuada del rendimiento financiero de una vivienda debería comparar el beneficio neto de ser propietario8, con el beneficio que se obtendría por invertir el capital invertido en la vivienda en un activo libre de riesgo, esto es, el “costo de oportunidad”. En cuanto al riesgo, las medidas más utilizadas refieren a la variabilidad en el precio; por lo que el riesgo de una inversión en vivienda podría asociarse a la variabilidad histórica de su precio. No obstante, a los efectos prácticos, debido a la falta de disponibilidad de información adecuada y que la varianza histórica del precio es una constante en todo el período de estudio, se optó por utilizar como determinante de la demanda de vivienda, por motivo de inversión, una aproximación simplificada del costo de oportunidad de la inversión en vivienda: la tasa de interés de lago plazo (a diez años) de la deuda pública norteamericana. En suma, se postula que la demanda por vivienda estaría determinada por el nivel de ingreso de los hogares y por el costo de oportunidad de ser propietario, que por razones de índole práctico se estimará a través del interés pagado por la deuda pública norteamericana de largo plazo. La aproximación empírica se realiza a través de técnicas de cointegración y vectores autorregresivos con mecanismo de corrección de error (VECM). Se espera encontrar que incrementos en el ingreso de los hogares presionen al alza el precio de la vivienda, en tanto que incrementos en el rendimiento de los bonos norteamericanos, vía el incremento en el costo de oportunidad, hagan caer la demanda y generen una presión a la baja en el precio de compraventa de viviendas. En tercer lugar, retomando la característica de activo de las viviendas, se consideró el Modelo de Valuación de los Activos de Capital para la explicación del precio general de las viviendas. Este modelo, denominado CAPM por su sigla en inglés (Capital Asset Pricing Model) es una pieza central de la teoría financiera. Basado en las ideas de Harry Markowitz, fue desarrollado en los 60s por William Sharpe y John Litner, La piedra central del modelo consiste en que las decisiones de integración de portafolios por los inversores reposan en la relación rentabilidad-riesgo. La inclusión de un activo en un portafolio pre-existente dependerá de su rendimiento y del riesgo relativo al portafolio que estamos evaluando. De esta forma, la varianza propia del activo pierde importancia en el análisis, pasando a considerarse la correlación con el portafolio. 8 El beneficio neto podría calcularse como el valor locativo, o el valor del alquiler de una vivienda de características semejantes más la variación esperada del precio neto de todos los costos que implica ser propietario (gastos de mantenimiento, impuestos, etc). 8 La fórmula bien conocida del CAPM indica que: R – Rf = β (Rm – Rf) donde R es el retorno del activo que se está considerando. Rm - Retorno del mercado (o del portafolio general) Rf - Retorno del activo libre de riesgo (usualmente un bono soberano). β - Coeficiente que indica la relación entre el riesgo del activo y el riesgo del mercado. Se demuestra que: β= COV ( R, R m ) σ m2 Es decir, valores de β inferiores a 1 indican que el activo en cuestión tiene un riesgo menor que el de mercado por lo que se acepta un retorno menor al de mercado. Por el contrario, valores con mayor riesgo que el mercado (valores de superiores para incorporarse al portafolio. β superiores a 1) requieren retornos En el capítulo 3 se presentan aplicaciones para los datos uruguayos de los tres enfoques teóricos desarrollados. 2.2. Antecedentes La ausencia de datos específicos relativos al mercado de vivienda de nuestro país que abarquen períodos de tiempo extensos ha probablemente contribuido a que los estudios del mismo hayan sido escasos. A continuación se citan los principales, vinculados con los objetivo del presente trabajo. Asimismo, se incluyen algunas de las referencias internacionales. El INE (Instituto Nacional de Estadística) realiza una estimación de los determinantes del precio final pagado por las viviendas en varias ediciones de los “Indicadores de Actividad y Precios del Sector Inmobiliario”. La metodología utilizada, basada en el método hedónico, es de regresiones lineales, incluyendo como variables explicativas la edad de la vivienda y la superficie edificada en metros cuadrados. La variable explicada es el precio por metro cuadrado. El análisis es realizado en base a los microdatos de las transacciones registradas en la Dirección Nacional de Registro y la Dirección Nacional de Catastro, de los que no se pudo disponer para el presente estudio. Los resultados de esas estimaciones indican que ambas variables son significativas y con el signo esperado. Es decir, el precio final por metro cuadrado disminuye con el aumento de la edad de la construcción, y aumenta con el número de metros cuadrados construidos. Grau, Noya y Rama (1987), si bien no analizan los determinantes de los precios de las viviendas, elaboran una metodología para construir una serie relativamente extensa de los 9 precios de venta, que en ese momento no existía. La metodología consistió en un relevamiento de información proveniente de avisos de oferta de inmuebles publicados en la prensa9. La serie, que fue construida con frecuencia trimestral para el período 1976.I – 1986.IV, fue de vital importancia para los objetivos del presente estudio debido a que permitió contar con una serie larga; necesaria para estimar relaciones de equilibrio de largo plazo. Por otra parte, los autores encuentran una correlación elevada entre el ratio precio de venta/costo del sector construcción y su Producto Bruto, con lo que el mencionado ratio podría interpretarse como un indicador de las expectativas del sector y, por tanto, una variable relevante para explicar la inversión en construcción. Pagés y Maza (2003) analizan los determinantes del precio de las viviendas en España, mediante una metodología de cointegración. Las principales conclusiones indican que los determinantes fundamentales del precio serían el ingreso de los hogares y la tasa de interés. Himmbelberg, Mayer y Sinai (2005) estudian los determinantes del precio de la vivienda en un conjunto de estados norteamericanos, con el objetivo de diferenciar los períodos de incrementos de precios en que los mismos están “justificados” por sus fundamentos, de aquellos que responden a burbujas especulativas. Sus principales conclusiones indican que la dinámica de los precios es un fenómeno local, debido a que algunos de sus fundamentos operan de forma diferente según la zona de que se trate. Asimismo, encuentran que los factores que afectan la rentabilidad de la inversión en vivienda son también fundamentales a la hora de explicar la dinámica de precios. En efecto, afirman que las variaciones en las tasas de interés de largo plazo, la inflación esperada, y las expectativas de cambio del precio de las viviendas son variables significativas en la determinación del precio. Bruyne et al (2006), aplicando regresiones lineales, estudia las causas de las diferencias en el precio de las viviendas de diferentes localidades de Bélgica, en base a factores socioeconómicos, y un conjunto de características propias de cada zona geográfica que denomina real estate characteristics que incluyen indicadores de calidad de vida y condiciones económicas particulares de cada mercado. Sus principales conclusiones indican que los factores geográficos, tales como la distancia a la capital, juegan un rol muy relevante para explicar las diferencias en los precios por localidad. 9 Solo se consideraron las ofertas de venta publicadas en el diario “El Día” para la zona de Pocitos en el último domingo de cada trimestre. 10 3. RESULTADOS 3.1. MODELOS ESPECÍFICOS-VECM Para el desarrollo del modelo de VECM que persigue la estimación de equilibrios a largo plazo, se comenzó por el análisis de las series a incluir y de su trayectoria en el tiempo. Como variable objetivo se utilizó la serie de precio en dólares por metro cuadrado antes mencionada. Dado que la serie de Ingreso de los Hogares (YHOG) solo está disponible para el período 1983 – 2007, se optó por utilizar una variable sustituta, la cual se dispuso para todo el período: el Índice Medio de Salario que publica el INE. En el gráfico siguiente se observa que las series (ingreso de los hogares e IMS, expresadas en dólares) presentan una correlación elevada, lo cual justifica su sustitución. Gráfico 3.1. Índice Medio de Salarios (IS) e Ingreso de los hogares de Montevideo (YHOG), expresados en dólares. Año 1992=100. 200 180 160 140 IS YHOG 120 100 80 60 40 20 19 76 , 19 1 77 , 19 1 78 ,1 19 79 , 19 1 80 , 19 1 81 , 19 1 82 , 19 1 83 , 19 1 84 , 19 1 85 , 19 1 86 , 19 1 87 , 19 1 88 , 19 1 89 , 19 1 90 , 19 1 91 , 19 1 92 ,1 19 93 , 19 1 94 ,1 19 95 , 19 1 96 , 19 1 97 , 19 1 98 ,1 19 99 , 20 1 00 ,1 20 01 , 20 1 02 , 20 1 03 ,1 20 04 , 20 1 05 ,1 20 06 , 20 1 07 ,1 0 Fuente: cinve e INE De esta forma, se estudió la existencia de relaciones de equilibrio de largo plazo entre el Índice del Precio de la Vivienda (IPV_dol), por metro cuadrado de la compraventa de viviendas de Montevideo, medido en dólares, el Índice de Salario en dólares (IS_dol) y la tasa de interés a diez años de la deuda pública norteamericana (tasa_usa), como proxy del costo de oportunidad). En primera instancia se corrió la prueba ADF (Dickey-Fuller Aumentado), observándose que las tres series consideradas son integradas de primer orden, es decir, presentan una raíz unitaria (véase Cuadro 3.1.). 11 Cuadro 3.1. Pruebas de Raíces Unitarias. Dickey-Fuller Aumentado (ADF). Datos trimestrales desde 1976Q1 hasta 2006Q4. H0 = Existencia de raíz unitaria Valor del estadístico en niveles -2,22 Precio por metro cuadrado en USD log IPV_dol (1 lag c/ cte s/ tend) Rech H0 al 95% no Valor del estadítico primera deiferencia -12,38 (1 lag s/cte s/ tend) Rech H0 al 95% si Salario en USD (log IS_dol) -2,15 (2 lags c/cte s/tend) no -6,24 (1 lag s/ cte s/ tend) si Tasa bono 10 años (log 1+tasa_usa) -0,77 ( 2 lags s/cte s/ tend) no -8,66 (1 lags s/cte s/ tend) no El número de lags se determinó según el criterio Schwartz (BIC) Se aplicó la metodología de Johansen para el análisis de las relaciones de cointegracón. El vector de variables utilizado fue, entonces, el siguiente10: yt = [log IPV_dol, log IS_dol, log tasa_usa(-1)] Como se observa en el cuadro 3.2., según el estadístico de la traza, al 95% de confianza no es posible rechazar la hipótesis de existencia de una relación de equilibrio de largo plazo entre las series consideradas, en tanto que según el criterio del máximo autovalor, no se rechaza la existencia de dos relaciones de cointegración. De este análisis se concluye que existiría al menos una relación de equilibrio entre las tres series consideradas y, por lo tanto, tiene sentido indagar acerca de sus características. Es decir, la trayectoria de las series está determinada, en el largo plazo, por una relación de equilibrio de la que no se pueden apartar en forma sistemática. 10 Nótese que la tasa de interés se incluyó con un período de rezago debido a que esa especificación permitió mejorar las pruebas de normalidad de residuos en las estimaciones del VECM. Mediante pedido a los autores se dispone de las pruebas con la tasa de interés contemporánea y rezagada un período. 12 Cuadro 3.2. Prueba de cointegración IPV, IS (ambos en dólares) y Tasa USA. Datos trimestrales desde 1976Q1 hasta 2006Q4. Unrestricted Cointegration Rank Test (Trace) Hypothesized No. of CE(s) Trace Statistic 0.05 Critical Value Prob.** None * At most 1 At most 2 43.77757 19.8619 1.427502 35.19275 20.26184 9.164546 0.0047 0.0567 0.8862 Unrestricted Cointegration Rank Test (Maximum Eigenvalue) Hypothesized No. of CE(s) Max-Eigen Statistic 0.05 Critical Value Prob.** None * At most 1 * At most 2 23.91567 18.43439 1.427502 22.29962 15.8921 9.164546 0.0295 0.0195 0.8862 En el cuadro 3.3. se observan los coeficientes de largo plazo en la relación de equilibrio para cada una de las variables. Los mismos presentan los signos que a priori se esperaban; incrementos (disminuciones) en el salario se asocian con incrementos (disminuciones) en el precio de venta de las viviendas, en tanto que variaciones en la tasa de interés se relacionan con variaciones de signo contrario en el precio de compraventa por metro cuadrado. Asimismo, se realizaron las pruebas de exclusión constatándose que las tres variables están presentes en la relación de equilibrio. Por otra parte, se indagó acerca de los mecanismos de corrección ante desvíos momentáneos en la relación de equilibrio, concluyéndose que, en el corto plazo, los desequilibrios se resuelven exclusivamente vía ajustes en el precio de las viviendas. Esto es, tanto el salario en dólares como la tasa de interés resultaron “débilmente exógenas”, lo cual implica que, en el corto plazo, no se ajustan ante desvíos en la relación de equilibrio; estos se resuelven vía ajustes en el precio de las viviendas. Por tanto, como era de esperar, se concluye que los shocks en esas variables repercuten sobre el precio de las viviendas, pero el caso inverso no se cumple. 13 Cuadro 3.3. Relación de cointegración estimada. Datos trimestrales desde 1976Q1 hasta 2006Q4. Cointegrating Eq: CointEq1 LOG(IPV_dol(-1)) 1 LOG(IS_dol(-1)) -0.747585 -0.12831 [-5.82655] LOG(1+tasa_usa(-2)) 5.20969 -2.31834 [ 2.24716] C -5.912852 -0.96107 [-6.15236] Para establecer si las variaciones en el precio de las viviendas determinan modificaciones en las otras variables en períodos de tiempo más prolongados, se realizaron las pruebas de causalidad propuestas por Granger. Las pruebas de causalidad realizadas11 arrojaron que tanto el ingreso de los hogares (aproximado en este caso por el salario medio) como el costo de oportunidad (la tasa de bonos de USA) son “fuertemente exógenas” al precio por metro cuadrado, por lo que estrictamente se las puede calificar como determinantes del precio por metro cuadrado. El modelo presentado (que fue especificado con tres lags) posee residuos normalmente distribuidos. En síntesis, dado que el Ingreso de los Hogares (aproximado por el salario promedio) y el “costo de oportunidad” (aproximado por el interés pagado por la deuda pública norteamericana de largo plazo) son variables que afectan a la economía en su conjunto, y a la luz de los resultados presentados, podría calificarse a esas variables como determinantes sistémicos o generales del precio por metro cuadrado de las viviendas. Esto es, son variables que afectan el precio, independientemente de cualquier característica particular que puedan presentar las diferentes viviendas. 3.2. Modelo de Valuación de Activos de Capital Para analizar el comportamiento de la vivienda como activo de capital, se construyó una serie que podría aproximarse al rendimiento de mercado para activos uruguayos. Luego se investigó el comportamiento de los precios de la vivienda en relación a los rendimientos de otros activos. 11 Ver en Anexo la estimación de relación de cointegración y las ecuaciones de dinámica de corto plazo estimadas, así como la prueba de nulidad de los coeficientes de ajuste de las variables IS y tasa_usa. 14 Para la elaboración del portafolio de mercado se consideraron cuatro activos: Vivienda, Depósitos en moneda extranjera de residentes, ídem en moneda nacional a plazo, y Títulos públicos. Se disponía de una serie de precios y de transacciones para tierra de uso agropecuario, aunque para un período menor, por lo que finalmente no se consideró. En todos los casos se calcularon rendimientos anuales en dólares corrientes de los activos, definidos como el cambio en el precio correspondiente. En el caso de los depósitos se tomó directamente la tasa de interés (ajustada por la devaluación del período, para depósitos en moneda nacional). En el caso de los títulos públicos, se calculó la variación anual en el precio de un cupón cero a 10 años “emitido” en cada período con el rendimiento de los bonos de EE.UU. a igual plazo más el UBI (el riesgo país calculado por República AFAP). Para la determinación del rendimiento del mercado, se ponderaron los rendimientos de los cuatro activos por la estimación de sus valores de mercado, que se presentan en el Cuadro 3.5. Como puede apreciarse en dicho cuadro, en el año 2006 las transacciones en inmuebles destinados a vivienda representaron un 2,8% del total de mercado. Cuadro 3.4. Rendimientos anuales en dólares de distintos activos, y estimación de rendimientos de mercado (TOTAL). Datos anuales. DEPOS DEPOS TITULOS M/N M/E PÙB PLAZO RESID TOTAL 1/ 1994 -1,5% -10,6% 7,0% 2,9% 1995 3,3% 1,5% 10,0% 3,8% 1996 4,3% 7,1% 2,0% 4,0% 1997 1,9% -0,8% 1,0% 4,0% 1998 2,0% 1,4% 3,8% 2,9% 1999 1,7% -2,1% 9,3% 4,0% 2000 1,0% -6,0% 8,2% 4,6% 2001 5,0% 7,7% 9,7% 3,4% 2002 -26,9% -61,9% 4,7% 3,0% 2003 10,6% 20,9% -5,4% 1,8% 2004 37,1% 72,2% 4,2% 0,8% 2005 11,3% 19,2% 20,5% 0,9% 2006 5,5% 8,2% 3,9% 1,2% Rdto 94/06 a/ 3,4% -0,1% 5,9% 2,9% Desv Std b/ 0,136 0,288 0,061 0,013 Corr c/Rdto Viv c/ 0,545 0,507 0,362 -0,404 1/ De acuerdo a ponderaciones que surgen del Cuadro 3.5. a/ Rendimiento promedio en el período b/ Desvío estándar de los rendimientos c/ Coeficiente de correlación con el Rendimiento de la vivienda. VIV -2,9% 0,3% -7,3% -3,0% -6,2% -8,9% 0,7% -8,3% -8,6% -21,0% 18,8% 2,8% 5,6% -3,3% 0,094 1,000 TIERRA -10,9% -9,5% -13,8% 19,2% 56,8% 17,6% 7,3% 0,273 0,577 15 Cuadro 3.5. Valores de mercado de activos seleccionados. Millones de USD. TOTAL 1999 11.709 2000 12.356 2001 13.293 2002 11.788 2003 11.543 2004 13.225 2005 14.350 2006 17.139 Fuente: Estimaciones propias. TITULOS PÙB 3.769 4.259 4.863 5.391 5.750 6.619 7.730 10.084 DEPOS M/N PLAZO 766 779 793 406 268 272 334 320 DEPOS M/E RESID 6.580 6.839 7.232 5.674 5.214 5.929 5.851 6.260 VIV 594 479 405 317 310 405 435 475 Como se aprecia en el Cuadro 3.4., el precio de la vivienda presenta una correlación menor que uno con el rendimiento de mercado. Más aún presenta correlación negativa con los depósitos en moneda extranjera, que es una opción de inversión tradicional para pequeños inversores. De esta forma, la inclusión de inmuebles destinados a vivienda en el portafolio de los inversores presentaría ventajas en términos de diversificación. Como es de esperar, la estimación de la ecuación del modelo arroja un coeficiente beta inferior a 1. Cuadro 3.6. Estimación del beta para el rendimiento en inmuebles (vvienda). Dependent Variable: VIV-BONOSEEUU Method: Least Squares Sample: 1994 2006 Included observations: 13 Variable Coefficient Std. Error t-Statistic Prob. TOTAL-BONOSEEUU 0.455023 0.235934 1.928606 0.0778 R-squared Adjusted R-squared S.E. of regression Sum squared resid Log likelihood -0.382471 -0.382471 0.114446 0.157175 10.25356 Mean dependent var S.D. dependent var Akaike info criterion Schwarz criterion Durbin-Watson stat -0.084216 0.097336 -1.423624 -1.380167 1.420277 16 3.3. PANEL POR BARRIOS Como fue planteado antes, sería razonable pensar que además de los factores sistémicos existan otros específicos o idiosincrásicos que influyan en el precio por metro cuadrado de las viviendas. Siguiendo el modelo de precios hedónicos, se intentará caracterizar el precio de las viviendas por barrios por las características de los inmuebles vendidos. Para determinar si dichos efectos efectivamente son significativos, sería necesario contar con información detallada de los precios y características específicas de las transacciones puntuales realizadas en el mercado de vivienda. Dado que no se pudo disponer de los microdatos de la información publicada por el INE, se realizaron estimaciones con datos del precio promedio por metro cuadrado de viviendas según barrios de Montevideo; información que está disponible con frecuencia anual para el período 1999 – 2006. Se consideraron 11 barrios para los que se dispone de la información del precio promedio para todo el período (se incluye la abreviatura con que figuran en los cuadros entre paréntesis): Buceo (BUC), Centro (CEN), Ciudad Vieja (CV), Cordón (COR), Malvín (MLV), Parque Batlle (PQB), Parque Rodó (PQR), Pocitos (POC), Punta Carretas (PTCA), Tres Cruces (TC) y Unión (UN). La estimación se realizó utilizando la técnica de datos de panel, con las siguientes variables: • • • • • Precio promedio en dólares por metro cuadrado de la compraventa de propiedad horizontal según barrios, como variable a explicar (fuente INE). Ingreso en dólares per cápita promedio de los hogares según barrios (Y, fuente ECH). Tasa de interés de la deuda pública norteamericana (tasa_usa) Tamaño promedio (en metros cuadrados) de las propiedades transadas según barrio (m2, fuente INE) Porcentaje de propiedades vendidas en relación al total de viviendas del barrio según el censo de 2004 (vivvend, fuente INE) Cabe destacar que la limitada información disponible impidió incluir otras características específicas de las viviendas. Por otro lado, las estimaciones fueron realizadas para el período 1999 – 2005, debido a que no se dispone de la ECH 2006. Las dos primeras variables fueron incluidas para captar los efectos de los determinantes sistémicos sobre el precio de la vivienda. En el caso del ingreso de los hogares se discriminó según el barrio a que pertenece la vivienda atendiendo a que existen diferencias significativas entre barrios, lo que contribuiría a mejorar el poder explicativo del modelo. Por su parte, la inclusión del tamaño promedio de las propiedades como determinante del precio por metro cuadrado se debe a que, como se observa en el gráfico 3.2, cuando se 17 analizan los datos agregados (para todo Montevideo) se constata una correlación muy elevada entre ambas variables12. precio por m2 Gráfico 3.2. Precio del metro cuadro en dólares según intervalo de tamaño del inmueble. Años 2003 a 2006 700 650 600 550 500 450 400 350 300 250 200 2006 2003 2004 30 80 130 180 230 280 330 380 m2 Fuente: INE En el gráfico se observa que, a partir de 130 m2, el precio por metro cuadrado disminuye con el tamaño de las propiedades. El hecho de observar un comportamiento inverso para las propiedades que presentan un tamaño entre 75 y 125 metros cuadrados podría deberse a que las propiedades que pertenecen a ese intervalo se encontrarían sobre-representadas en las zonas más caras, o presentarían características diferenciales respecto de las de menor tamaño. En los otros tramos estos factores podrían ser menos significativos. Para explicar correctamente este comportamiento sería necesario analizar los datos desagregados a nivel de cada propiedad, lo cual quedará pendiente para futuras ampliaciones de este trabajo. Por último, se incluyó el porcentaje de viviendas vendidas sobre el total de viviendas de cada barrio como una medida aproximada del dinamismo o “profundidad” del mercado de cada barrio13. Este indicador pretende captar el efecto que el nivel de “liquidez o “profundidad” del mercado tiene sobre el precio final de la transacción. Normalmente los inversores exigen un “premio” para realizar transacciones en mercados menos líquidos. Por tanto, es esperable que este indicador de profundidad se relacione positivamente con el precio por metro cuadro. En el cuadro 3.7. se presentan los principales resultados de las estimaciones realizadas..Como esperábamos, el ingreso promedio de los hogares por barrio está asociado positivamente con los precios promedio por metro cuadro del barrio. Este resultado implica que el ingreso de los hogares es, además de un determinante sistémico del mercado de vivienda en su conjunto, una variable que explica el precio por metro cuadrado a nivel de barrios. 12 El gráfico se elaboró en base a datos de precio por metro cuadrado según el intervalo de tamaño a que pertenece la vivienda. 13 Como total de viviendas de cada barrio, por falta de información, se utilizó el que surge de los datos del censo 2004 para todo el período. 18 Cuadro 3.7. Estimación de panel. Precio por m2 por barrios. Dependent Variable: LOG(PM2?*IPC/TC) Method: Pooled Least Squares Sample: 1999 2005 Included observations: 7 Cross-sections included: 11 Total pool (unbalanced) observations: 73 Variable C LOG(Y?_dol) M2? M2?^2 VIVVEND? LOG(1+tasa_usa(-1)) Fixed Effects (Cross) _BUC--C _CEN--C _CV--C _COR--C _MLV--C _PQB--C _PQR--C _POC--C _PTCA--C _TC--C _UN--C Coefficient Std. Error t-Statistic Prob. 5.497 0.466 -0.050 0.000 0.028 2.442 0.596 0.047 0.016 0.000 0.014 2.731 9.223 9.891 -3.157 2.561 2.039 0.894 0.000 0.000 0.003 0.013 0.046 0.375 0.216 -0.233 -0.129 -0.191 0.244 -0.068 0.027 0.114 0.150 -0.061 -0.121 Por su parte, el coeficiente de la otra variable identificada como determinante estructural del precio por metro cuadrado, la tasa de interés de largo plazo de la deuda pública norteamericana, no resultó significativamente distinto de cero. Este resultado podría deberse, entre otras cosas, al reducido período de tiempo para el cual fue estimado este modelo. Ello podría haber afectado los resultados al menos de dos formas: a) La existencia de indivisibilidades y costos en el cambio de vivienda introducen una diferencia importante cuando se analiza la vivienda como activo de inversión, respecto de otros activos de capital. Como se demostró en el apartado anterior, en el largo plazo incrementos en el costo de oportunidad (la tasa de interés) reducen la demanda por vivienda. Sin embargo, en períodos de tiempo más acotados las posibilidades de reducir la inversión de las familias en vivienda se encuentran limitadas por la imposibilidad de dividir la vivienda y por los costos de cambiar la misma. Este efecto será más relevante cuanto mayor sea el peso de las viviendas principales en el total del mercado (debido a que en el caso de viviendas secundarias las rigideces serían menos significativas) y cuanto menor sea el período de estudio. 19 b) El corto período de tiempo considerado implicó que la varianza de la tasa de interés fuese significativamente inferior a la observada en el período considerado para el modelo de largo plazo (1976.I – 2007.I). En efecto, en este último período el desvío estándar de la tasa de interés resultó 3,7 veces superior que en el período más corto. Seguramente este hecho ha influido en forma importante para que los efectos de las variaciones en la tasa de interés no fueran captados correctamente por el modelo estimado. Con relación al tamaño promedio de las propiedades vendidas, fue incluido también su valor al cuadrado a efectos de captar el comportamiento no lineal observado en el gráfico 3.2. Ambas variables resultaron significativas y de signo opuesto. El efecto total (considerando los dos coeficientes) del tamaño promedio de la propiedad sobre el precio por metro cuadrado parecería corresponder al observado en el primer tramo del gráfico 3.2., como se observa en el gráfico siguiente. El hecho que la parte descendente no fuera captada por el modelo, podría deberse a que el máximo tamaño promedio por barrio no supera el nivel a partir del cual la relación tamaño – precio por metro cuadrado se vuelve negativa (nuevamente, realizar el análisis en base a los microdatos hubiese permitido obtener resultados más concluyentes). Grafico 3.3. Efecto de los coeficientes de tamaño de la vivienda sobre el precio. -1,9 -2,0 -2,0 -2,1 -2,1 -2,2 -2,2 -2,3 -2,3 76 80 ,5 85 89 ,5 94 98 ,5 10 10 3 7, 5 11 2 11 6, 5 12 12 1 5, 5 13 13 0 4, 5 58 62 ,5 67 71 ,5 -2,4 En cuanto a la variable que mide el porcentaje de viviendas vendidas en relación a total de viviendas, su coeficiente resultó significativo y con el signo esperado. Ello implicaría que las consideraciones realizadas son también válidas para el mercado de viviendas de Montevideo: la mayor liquidez del mercado tiene un efecto positivo sobre el precio. 20 Efectos individuales de cada barrio Dado que en el caso del presente estudio los “individuos” que conforman la muestra son barrios de Montevideo, es dable esperar que los efectos individuales sean de tipo fijo. Con este modelo se considera que los efectos individuales no son independientes de las variables explicativas y se supone que las diferencias entre barrios pueden ser captadas mediante las diferencias en el término independiente, lo que desde el punto de vista intuitivo parecería razonable. Para confirmar esa presunción se realizó el contraste de Hausman, que prueba la hipótesis de que los efectos individuales sean aleatorios (que los efectos individuales sean ortogonales a los regresores). Si no se rechaza la hipótesis nula de esta prueba, la inclusión de efectos individuales aleatorios en lugar de fijos sería la opción más adecuada. Rechazar la hipótesis nula sería evidencia en favor de considerar los efectos individuales como fijos, dado que se estaría rechazando la independencia de los efectos individuales y las variables explicativas. El contraste fue realizado excluyendo del sistema a la tasa de interés (que había resultado no significativa), y al 90% de confianza se rechazó la hipótesis de que los efectos individuales fueran aleatorios. A la luz de estos resultados y dado el conocimiento previo de los datos utilizados, se reestimó el modelo. En el cuadro 3.8. se reproduce el vector de efectos fijos presentado en el cuadro anterior. Cuadro 3.8. Coeficientes estimados de efectos fjos. Fixed Effects (Cross) _BUC--C _CEN--C _CV--C _COR--C _MLV--C _PQBAT--C _PQROD--C _POC--C _PTACARR--C _TCRU--C _UNI--C 0.216 -0.233 -0.129 -0.191 0.244 -0.068 0.027 0.114 0.150 -0.061 -0.121 Como se observa, los únicos barrios con efectos fijos positivos son Buceo, Malvín, Parque Rodó, Pocitos y Punta Carretas. Dado que, de los incluidos en el modelo, son además los únicos ubicados en la zona costera, podría deducirse que el hecho de ubicarse en zonas cercanas a la costa es un factor que explica una parte significativa de los efectos fijos 21 captados por el modelo.14 Corrigiendo por estos efectos fijos (es decir, deputando los datos de precios del efecto del barrio) se observan valores del gráfico siguiente. Gráfico 4.4. Precio promedio por barrio (1999-2005) y precio sin “efecto fijo”. Dólares por metro cuadrado. 900 Actual 800 Sin efecto fijo 700 600 500 400 a ej Vi da d ce o C iu Bu ón U ni al ví n M C ru ce Pq s ue R od ó Po ci to s C or dó Pq n ue Ba tll e C en tro es Tr Pt a .C ar re ta s 300 La estimación de los precios eliminando el efecto fijo puede interpretarse como la corrección por la distancia a la costa (lo que implica suponer que todos los barrios se ubican a la “distancia promedio”). Obviamente, las diferencias más significativas entre las dos mediciones corresponden a los barrios que presentaban efectos fijos más elevados. Es interesante observar que los diferenciales de precios entre barrios registran una reducción muy significativa cuando se elimina el efecto de la costa. De hecho, el desvío estándar del precio promedio por barrio se reduce a menos de la mitad (de 117 a 54) cuando se elimina dicho efecto. Es interesante observar que los barrios con mayor precio promedio en general también presentan valores elevados cuando se corrige por efectos fijos. En otras palabras, las características de las viviendas en dichos barrios generan un mayor valor más allá de su localización. La correlación entre ambos precios es de 0,46. En síntesis, el ingreso de los hogares, el tamaño de la propiedad, y la profundidad o liquidez del mercado son factores relevantes para explicar el proceso de formación de precios al interior de cada barrio, por lo que son también factores que explican sus diferencias. Asimismo, la ubicación respecto de la costa parece resultar también un factor de relevancia significativa a la hora de explicar las diferencias de precio de las viviendas entre barrios. 14 Debe tenerse presente que en esta estimación pueden existir numerosas variables relevantes que no hayan sido incluidas en el modelo, lo que dificulta la interpretación de los coeficientes individuales. Por esa razón las conclusiones presentadas deben ser tomadas con cautela. 22 4. CONCLUSIONES El precio de las viviendas en Montevideo ha registrado importantes vaivenes en los últimos años. Modelos que apuntan a los factores sistémicos permiten corroborar los planteos teóricos más importantes. Tanto en los modelos agregados, como en el que recoge efectos a nivel de barrio, es posible concluir que el ingreso de los hogares y el costo de oportunidad (medido por la tasa libre de riesgo) son factores explicativos del precio de las viviendas. El modelo CAPM también permite inferir de un coeficiente beta inferior a 1, con lo cual la inclusión de las propiedades inmuebles en los portafolios de los inversores estaría justificado, aún cuando tuvieran un menor rendimiento al promedio del mercado. Si observamos datos a nivel de barrios, ciertos factores particulares se adicionan a la explicación del precio de las viviendas. La superficie del inmueble, el ingreso de los hogares del barrio, la profundidad del mercado inmobiliario de cada barrio y un factor que puede atribuirse a la localización cercana a la costa, son también explicativos de los precios por metro cuadrado. Las consideraciones anteriores resaltan la importante complementariedad de las inversiones en inmuebles en relación a otras más tradicionales, como los depósitos bancarios y, en general, aquellas cuyo rendimiento esté asociado a las tasas de interés internacionales. Ello debería ser considerado para la definición de portafolios de inversores institucionales. La adopción de modelos como los anteriores también permitiría mejorar la toma de decisiones en materia de riesgos de crédito. El precio de la vivienda está correlacionado positivamente con el ingreso de los hogares. Ello determina que en fases recesivas se observe una caída tanto en la capacidad de pago de los deudores, como del valor de la vivienda que sirve de garantía a los préstamos hipotecarios. Una correcta medición de estos riesgos y la adopción de medidas preventivas contribuiría a una mayor solidez de las instituciones crediticias. 23 5. BIBLIOGRAFIA Amarante, V. y Vigorito, A. (2007). “Evolución de la Pobreza en el Uruguay. 2001-2006”. Instituto Nacional de Estadística, INE. Casacuberta, C. (2006). “Situación de la Vivienda en Uruguay. Informe de Divulgación.” Encuesta Nacional de Hogares Ampliada - Módulo de Vivienda, Instituto Nacional de Estadística, INE, setiembre de 2006. De Bruyne, K. y Hove, J (2006) “Explaining the Spatial Variation in Housing prices: An Economic Geography Approach”. Gandelman, E. y Gandelman, N. (2004). “Los efectos del sector público en el financiamiento de la vivienda: El mercado hipotecario de Uruguay.” Banco Interamericano de Desarrollo, Departamento de Investigación, Documento de Trabajo #503, Enero de 2004. Grau, C. Noya, N. y Rama, M (1987). “El precio de la vivienda”. CINVE, SUMA Nº 3 Himmbelberg, C. Mayer, C y Sinai, T (2005). “Assessing high house prices: bubbles, fundamentals and misperceptions”. En http://www.nber.org/papers/w11643 Instituto Nacional de Estadística – INE. “Indicadores de actividad y precios del sector inmobiliario.” Varias ediciones. Martinez, J. y Maza, L. (2003) “Análisis del precio de la vivienda en España”. En http://www.bde.es Triplett, J. (2004). “Zvi Griliches’ Contributions to Economic Measurement: Address given September 22, 2003”. CRIW Conference in Memory of Zvi Griliches, Bethesda, Maryland. National Bureau of Economic Research (NBER). Valora. “Evolución de precios de remates judiciales inmobiliarios”. Valora Consultoría & Valuaciones. Varias Ediciones. Valora (2002). “Metodología para la construcción del IPRI.” Valora Consultoría & Valuaciones. En http://www.valoraconsultora.com/ Valora S/F “Metodología – Indice Valora”. Valora Consultoría & Valuaciones. En http://www.valoraconsultora.com/documentacion/metodologia_valora.pdf 24 ANEXO Vector Error Correction Estimates Sample (adjusted): 1977:1 2007:1 Included observations: 121 after adjustments Standard errors in ( ) & t-statistics in [ ] Cointegration Restrictions: B(1,1)=1,A(3,1)=0,A(2,1)=0 Convergence achieved after 19 iterations. Restrictions identify all cointegrating vectors LR test for binding restrictions (rank = 1): Chi-square(2) 2.050741 Probability 0.358664 Cointegrating Eq: CointEq1 LOG(IPV(-1)/TC(-1)) 1.000000 LOG(ISR(-1)*IPC(-1)/TC(1)) LOG(1+TASA_USA_1(1)) C Error Correction: -0.747585 (0.12831) [-5.82655] 5.209690 (2.31834) [ 2.24716] -5.912852 (0.96107) [-6.15236] D(LOG(IPV/T D(LOG(ISR*IP D(LOG(1+TAS C)) C/TC)) A_USA_1)) CointEq1 -0.160927 (0.03552) [-4.53007] 0.000000 (0.00000) [ NA] 0.000000 (0.00000) [ NA] D(LOG(IPV(-1)/TC(-1))) -0.068285 (0.08241) [-0.82862] -0.049586 (0.04275) [-1.15994] -0.004005 (0.00408) [-0.98255] D(LOG(IPV(-2)/TC(-2))) 0.343454 (0.08518) [ 4.03215] 0.098508 (0.04419) [ 2.22938] 0.015718 (0.00421) [ 3.73078] 25 D(LOG(IPV(-3)/TC(-3))) 0.170156 (0.08109) [ 2.09843] 0.076905 (0.04206) [ 1.82831] 0.001038 (0.00401) [ 0.25894] 0.452306 (0.17232) [ 2.62474] 0.855492 (0.08939) [ 9.57008] 0.026315 (0.00852) [ 3.08749] -0.297102 (0.20911) [-1.42076] -0.277590 (0.10848) [-2.55896] -0.033146 (0.01034) [-3.20477] -0.074561 (0.16263) [-0.45846] -0.003870 (0.08437) [-0.04587] -0.001017 (0.00804) [-0.12641] -3.169040 (1.95298) [-1.62267] -0.737303 (1.01310) [-0.72777] 0.279735 (0.09659) [ 2.89596] 0.720600 (1.97979) [ 0.36398] 0.041021 (1.02701) [ 0.03994] -0.090882 (0.09792) [-0.92812] 2.472067 (1.84519) [ 1.33973] 1.112673 (0.95719) [ 1.16244] 0.207863 (0.09126) [ 2.27761] D(FE>=197704) -0.276101 (0.10157) [-2.71822] -0.026571 (0.05269) [-0.50428] -0.000417 (0.00502) [-0.08299] D(FE=198001) -0.261269 (0.07345) [-3.55724] 0.026656 (0.03810) [ 0.69961] -0.002092 (0.00363) [-0.57577] D(FE=198204) 0.294886 (0.07646) [ 3.85684] -0.145203 (0.03966) [-3.66099] 0.005716 (0.00378) [ 1.51139] D(FE=197903) 0.208823 (0.06881) [ 3.03481] 0.017797 (0.03569) [ 0.49860] 0.000961 (0.00340) [ 0.28246] D(LOG(ISR(-1)*IPC(1)/TC(-1))) D(LOG(ISR(-2)*IPC(2)/TC(-2))) D(LOG(ISR(-3)*IPC(3)/TC(-3))) D(LOG(1+TASA_USA_1(1))) D(LOG(1+TASA_USA_1(2))) D(LOG(1+TASA_USA_1(3))) 26 D(FE>=200202) -0.032087 (0.09636) [-0.33298] -0.131694 (0.04999) [-2.63448] 0.003739 (0.00477) [ 0.78457] D(FE=200203) -0.032638 (0.07032) [-0.46417] -0.288281 (0.03648) [-7.90329] 0.002013 (0.00348) [ 0.57873] D(FE>=200301) -0.379439 (0.12157) [-3.12113] -0.119546 (0.06306) [-1.89561] -0.012648 (0.00601) [-2.10345] D(FE>=200501) 0.279190 (0.09901) [ 2.81990] 0.023961 (0.05136) [ 0.46654] 0.000741 (0.00490) [ 0.15138] 0.553042 0.479273 0.945453 0.095808 7.496878 121.8473 -1.716484 -1.300581 0.014148 0.132769 0.644947 0.586346 0.254419 0.049700 11.00572 201.2645 -3.029165 -2.613263 0.008164 0.077275 0.309817 0.195903 0.002313 0.004739 2.719752 485.6444 -7.729659 -7.313757 -0.000242 0.005284 Determinant resid covariance (dof adj.) Determinant resid covariance Log likelihood Akaike information criterion Schwarz criterion 3.36E-10 2.07E-10 833.4730 -12.81774 -11.47760 R-squared Adj. R-squared Sum sq. resids S.E. equation F-statistic Log likelihood Akaike AIC Schwarz SC Mean dependent S.D. dependent 27