revista tributaria oficinas liquidadoras noviembre/diciembre 2010

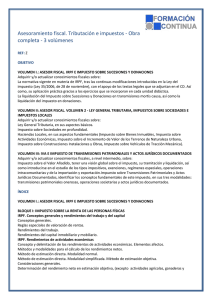

Anuncio