Complejo Farmacéutico - Ministerio de Ciencia, Tecnología e

Anuncio

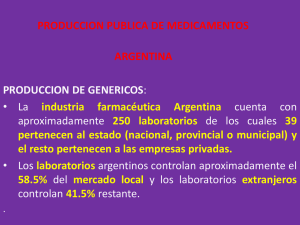

ANÁLISIS TECNOLÓGICOS Y PROSPECTIVOS SECTORIALES complejo Farmacéutico Responsable: Juan Santarcángelo, Martín Kalos y Manuel Marí FEBRERO 2016 AUTORIDADES ■ Presidente de la Nación Ing. Mauricio Macri ■ Ministro de Ciencia, Tecnología e Innovación Productiva Dr. Lino Barañao ■ Secretario de Planeamiento y Políticas en Ciencia, Tecnología e Innovación Productiva Dr. Miguel Ángel Blesa ■ Subsecretario de Estudios y Prospectiva Lic. Jorge Robbio ■ Director Nacional de Estudios Dr. Ing. Martín Villanueva RECONOCIMIENTOS Los estudios sobre complejos productivos industriales fueron coordinados por el Dr. Juan Santarcángelo y asistidos por el Lic. Martín Kalos. La supervisión y revisión de los trabajos estuvo a cargo del equipo técnico del Programa Nacional de Prospectiva Tecnológica (Programa Nacional PRONAPTEC) perteneciente a la Dirección Nacional de Estudios del Ministerio de Ciencia, Tecnología e Innovación Productiva: Lic. Alicia Recalde. ■ Lic. Manuel Marí. ■ Lic. Ricardo Carri. ■ A.E. Adriana Sánchez Rico. ■ Se agradece a los diferentes actores del sector gubernamental, del sistema científicotecnológico y del sector productivo que participaron de los distintos ámbitos de consulta del Proyecto. No habría sido posible elaborar este documento sin la construcción colectiva de conocimientos. Por consultas y/o sugerencias, por favor dirigirse a [email protected] El contenido de la presente publicación es responsabilidad de sus autores y no representa la posición u opinión del Ministerio de Ciencia, Tecnología e Innovación Productiva. El estudio se realizó entre entre octubre de 2012 y abril de 2013. COMPLEJO FARMACÉUTICO Y FARMACOLÓGICO 1. PROCESOS PRODUCTIVOS Y TECNOLÓGICOS ACTUALES 1.1 Mapa tecno-productivo del complejo (etapas, eslabones, funciones y encadenamientos principales) La industria farmacéutica es el “sector de empresas dedicado a la investigación, desarrollo y producción de principios activos y medicamentos para la prevención, diagnóstico y/o tratamiento de una enfermedad o estado patológico, o para modificar sistemas fisiológicos en beneficio de la salud.” (Ley N° 25.649, artículo 4° inciso a). En Argentina, la farmacéutica y farmacología constituyen una rama industrial dinámica que aporta el 7% del PBI industrial. Es un sector intensivo en Investigación y Desarrollo (I&D) y por tanto generador de empleo de alta calificación. Las primeras etapas son de investigación, comenzando por la investigación básica, donde se identifica la molécula que permite regular cierto proceso biológico (que posibilite por ende controlar una determinada patología). La evaluación de su aplicación en el laboratorio y luego en animales son los pasos siguientes, donde se comprueban los efectos no deseados que pueda tener el fármaco en desarrollo. Finalmente, se realizan los ensayos clínicos con centenares o miles de pacientes, hasta que se tiene la seguridad de su eficacia y riesgos y se aprueba su producción y comercialización. Las fases de evaluación aquí son la medición de tolerancia, la farmacología reducida, la farmacología extendida y por última su persistencia y efectos secundarios. En todos estos eslabones del proceso existe una gran incertidumbre y suele acarrear costos elevados. En efecto, para desarrollar un nuevo principio activo o medicamento para uso humano es menester un proceso largo, riesgoso, caro y complejo. La mayor complejidad radica en que estos procesos deben realizarse de forma tal de prevenir la contaminación de los productos: esto incluye el control de la calidad del aire y el agua, la limpieza de la maquinaria entre distintas líneas de productos, el control de 1 calidad de los insumos y de los productos finales (medicamentos), y por ende un laboratorio con los equipos (en continua renovación y mejora) y la capacidad técnica necesarios para ejecutar adecuadamente todo este proceso. La I&D de un nuevo medicamento requiere por ende una gran capacidad para financiar una investigación que bien puede fracasar o demorar un lapso prolongado en rendir beneficios, una alta capacidad de sus recursos humanos para la investigación, y el acceso a las tecnologías necesarias para el proceso de desarrollo. Así pues, serán pocas las firmas o laboratorios “innovadores”. De acuerdo al Instituto Nacional de la Salud de los Estados Unidos, cerca del 83% de la investigación clínica se efectúa en Estados Unidos, Canadá o Europa. En Argentina se realizan investigaciones completas, que incluyen todas las etapas del desarrollo de nuevos medicamentos o principios activos; sin embargo, la mayor parte (cerca del 68% de lo destinado a la etapa de análisis clínicos) de la inversión se destina a la Fase III del análisis clínico, donde se lo testea masivamente. Esto se debe a la amplitud de los ensayos necesarios para la aprobación en esta instancia. 1.2 Complejo “monoproducto” o “multifunción” La farmacéutica es una actividad altamente competitiva y globalizada, en la cual operan firmas multinacionales con diversas estrategias en distintos países. A nivel mundial, los medicamentos destinados a las patologías oncológicas lideraron las ventas de fármacos (más de US$ 40.000 millones en 2007), por la relevancia que han cobrado estas enfermedades y su alto precio. En años previos las mayores ventas se daban en antiulcerantes (entre 2000 y 2003) y medicamentos para prevenir el colesterol (entre 2003 y 2006). En general, completan el podio cada año los medicamentos orientados a combatir patologías crónicas que requieren un tratamiento cotidiano (hipertensión, diabetes, el mismo colesterol u otras). Cabe aclarar sin embargo que cada medicamento forma por sí solo un mercado aparte: la competencia se verifica sólo entre las firmas que producen el mismo producto. 2 1.3 Tipo de tecnología empleada en el sector La competencia en el sector farmacéutico se da a través de la innovación (vía nuevos fármacos) que permita apropiarse de una ganancia extraordinaria mientras se goza de la exclusividad en la venta del medicamento (generalmente, por su patentamiento). Como hemos mencionado, sin embargo, el proceso de I&D es riesgoso y caro: por ende, sólo existen unos pocos laboratorios innovadores. En general, la industria farmacéutica destina el 70% de sus gastos en innovación a I&D, de acuerdo a la Encuesta Nacional de Innovación Tecnológica del año 2005, contra el 16,7% que se destina a innovación en la industria argentina en general. El 18,7% se aboca a la compra de maquinarias y equipos, un porcentaje sumamente inferior al 64,4% en el conjunto de la industria. La I&D interna se lleva el 67,4% de los gastos en innovación del complejo farmacéutico; a nivel industria argentina, esta porción es de sólo el 15,3%. Así, se observa un complejo dinámico en cuanto a su capacidad de desarrollar innovaciones, aunque con las limitaciones que se detallan en las demás secciones de este informe. Las demás firmas farmacéuticas apelan a estrategias comerciales distintas: son los laboratorios productores de similares y/o genéricos, que buscan generalmente la diferenciación de marca (con altos gastos de marketing y distribución) y la competencia por precios. 1.4 Clusters, parques tecnológicos y/o instituciones de I+D Existen dos organismos públicos nacionales y varios fondos de financiamiento relacionados íntimamente con el sector farmacéutico. El primero es la Administración Nacional de Medicamentos, Alimentos y Tecnología Médica (ANMAT), organismo descentralizado creado en 1992 en el ámbito del Ministerio de Salud de la Nación. Su misión es proteger la salud humana, asegurando la calidad de los productos de su competencia (medicamentos, alimentos, productos médicos, reactivos de diagnóstico, cosméticos, suplementos dietarios y productos de uso doméstico), por 3 lo cual se encarga de su autorización, registro, normativización, vigilancia y fiscalización. Desde diciembre de 2009, la ANMAT es la Primera Autoridad Nacional de Medicamentos de Referencia de la Organización Panamericana de Salud (OPS), máxima calificación que se otorga a este tipo de entidades públicas en el mundo. La industria farmacéutica genera un muy bajo nivel de impacto ambiental; y en particular en Argentina cumple con los máximos estándares de calidad de manufactura y control de medicamentos establecidos por la Organización Mundial de la Salud (OMS). Estas recomendaciones han sido adoptadas a través de la Disposición 2.819 de la ANMAT del año 2004, siendo por ende el primer país de América Latina en aplicarlas. El segundo organismo relevante para la industria farmacéutica es la Administración Nacional de Laboratorios e Institutos de Salud “Dr. Carlos G. Malbrán” (ANLIS), organismo bajo la órbita del Ministerio de Salud de la Nación, crucial en la formulación y ejecución políticas de ciencia, tecnología e innovación para la salud. La ANLIS nuclea a 12 institutos y centros en todo el país, ejecutando y coordinando acciones de prevención de la morbimortalidad por enfermedades infecciosas y con base genética o nutricional. Además, la industria farmacéutica ha aplicado desde sus inicios y sin pausa al financiamiento disponible a través del Fondo Tecnológico Argentino (FONTAR). Entre los años 2005 y 2010 se financiaron $ 80,2 millones (el 42% del total de $ 192,2 millones que se invertiría en esos proyectos) en 200 proyectos asociados con el sector. Más del 65% de este financiamiento fue para proyectos estrechamente relacionados con la producción de medicamentos y vacunas (tanto para uso humano como animal); y un 16% adicional, al desarrollo de maquinarias o insumos para el sector farmacéutico. El 75% de estos montos fue destinado a proyectos a ejecutarse en la Provincia de Buenos Aires y en la Ciudad Autónoma de Buenos Aires (CABA); seguidas en la cuantía de los desembolsos por las Provincias de Santa Fe y Entre Ríos. 4 De igual manera, el Fondo para la Investigación Científica y Tecnológica (FONCyT) financió (entre 2003 y 2010) 32 proyectos relacionados con la industria farmacéutica, a través de la línea de Proyectos de Investigación Científica y Tecnológica (PICT) destinada a generar nuevos conocimientos científico-tecnológicos cuyos resultados están destinados a priori al dominio público. Estos 32 proyectos contaron con financiamiento por $ 7,1 millones. Por su parte el Fondo Argentino Sectorial (FONARSEC) incluye varios fondos, en los cuales fueron elegidos proyectos relacionados con el sector. Entre ellos, tres propuestas obtuvieron financiamiento por un monto total de $67.842.938: el desarrollo de una Plataforma Tecnológica para la elaboración de proteínas recombinantes de alto peso molecular para salud humana; la Plataforma Biotecnológica para la producción de proteínas recombinantes de uso en Salud Humana en leche de Bovinos Transgénicos (FIBIO I); y el desarrollo de producción de Anticuerpos Monoclonales para uso terapéutico. En el Fondo Sectorial de Nanotecnología se dieron $28.450.299 a dos proyectos farmacéuticos: la plataforma de nanosensores y bionanoinsumos para diagnóstico POC de enfermedades infecciosas; y la plataforma tecnológica para el desarrollo y producción de nanotransportadores inteligentes para fármacos. Otros tres proyectos (Aplicación de cultivos celulares como servicio para la industria en el área salud humana y veterinaria; Vacuna profiláctica contra el Virus del Papiloma Humano (HPV) de desarrollo nacional (Xbio-Conicet); y Servicios de ensayo masivo y desarrollo de nuevos fármacos mediante tecnologías innovadoras) obtuvieron $5.793.311. Finalmente, por el Fondo de Innovación Tecnológica Sectorial Salud (FITS Salud) se seleccionaron tres proyectos financiados por un total de $ 13.952.704. 1.5 Principales tendencias en la comercialización de la producción local Entre 2005 y 2010, la demanda total de medicamentos en Argentina creció en promedio un 21,3% anual, que se satisfizo tanto con producción local (que se elevó al 20,3% interanual) como con importaciones. Las exportaciones del complejo, en tanto, crecieron un 16,9% anual en promedio en el mismo lapso. Este comportamiento tuvo dos etapas: una primera hasta 2007, ganando participación sobre el total de 5 productos nacionales (14,5% de los medicamentos elaborados en el país fueron vendidos al exterior en 2007, medidos en valor) y creciendo a tasas interanuales cercanas al 30%; y la segunda en los últimos años, creciendo a tasas menores que la demanda interna y por ende retornando a niveles de participación más bajos (del 10,1% en 2010). Facturación de la producción local, sin incluir IVA, en miles de pesos En miles de $ Producción total Destinada a Mercado interno Exportación 3.726.999 495.846 4.297.820 15,3% 641.908 29,5% 5.038.746 17,2% 851.585 32,7% 6.322.158 25,5% 890.572 4,6% 7.661.384 21,2% 1.016.773 14,2% 9.574.390 25,0% 1.081.557 6,4% 2005 4.222.845 2006 4.939.728 17,0% 2007 5.890.331 19,2% 2008 7.212.730 22,5% 2009 8.678.157 20,3% 2010 10.655.947 22,8% Crecimiento promedio 1.286.620 20,3% 1.169.478 20,8% 2005-2010 117.142 16,9% Fuente: elaboración propia en base a datos del INDEC extraídos del Boletín Estadístico Tecnológico del Sector Farmacéutico de enero/abril de 2012 Si bien los principales destinos de exportación de los productos farmacéuticos son Latinoamérica (en particular, MerCoSur y el resto de la ALADI), se verifica entre 2005 y 2010 una diversificación en los mercados a los cuales se vende. Se amplió el número de países de destino (que pasó de 90 en 2005 a 110 en 2010), incorporando mercados no tradicionales como Irak y Argelia. 6 Destino de productos farmacéuticos. En porcentaje del valor total Fuente: Boletín Estadístico Tecnológico del Sector Farmacéutico de enero/abril de 2012 Los aumentos más destacados en estos 5 años se dieron en las ventas hacia la Unión Europea (que pasó del 1,6% en 2005 al 6,3% en 2010) y Medio Oriente (del 2,4% al 3,9%). Dados los altos niveles de exigencias en seguridad y calidad que presenta la Unión Europea, esto permite inferir que la producción nacional cuenta con condiciones para competir por calidad en estos mercados internacionales de alto nivel. 7 Destino de productos farmoquímicos. En porcentaje del valor total Fuente: Boletín Estadístico Tecnológico del Sector Farmacéutico de enero/abril de 2012 También para los farmoquímicos hubo una ampliación en los mercados de destino, con la incorporación de ventas a (por ejemplo) Malta, Argelia, Vietnam, Trinidad y Tobago, Israel, Rusia y Portugal. El mercado que más participación ganó fue una vez más la Unión Europea, que representaba casi la mitad de las exportaciones argentinas en 2005 y demandó el 76,5% de las ventas al extranjero en 2010. El principal aumento se verificó en las compras alemanas de menotropina, hormona que se utiliza para combatir la infertilidad. En contraposición, perdió relevancia el MerCoSur como destino (pasó del 12% en 2005 al 8,2% en 2010). En general, el 61% de las unidades y el 55% del valor de los medicamentos vendidos en Argentina corresponden a laboratorios de capital nacional. Las multinacionales 8 tienen estrategias diversas, que han incluido en los últimos años el cierre de varias fábricas. En ciertos casos, su objetivo es relocalizar la producción (que no reviste mayor complejidad ni demanda alta capacitación laboral) en países con menores costos salariales, manteniendo en Argentina sus redes de comercialización y distribución de ser necesarias. En estos casos suelen mantener también oficinas de control de calidad, para verificar que los medicamentos traídos desde las nuevas fábricas en el extranjero cumplan con los requerimientos mínimos de calidad. En la última década se han verificado varias compras de fábricas de medicamentos de propiedad extranjera por parte de laboratorios de capital nacional: se destacan en 2000, ROCHE a ROEMMERS SA; en 2002, JANSSEN CILAG a CASASCO SA y NOVARTIS a PHOENIX SA; en 2004, SCHERING ARG a LKM-GOVINOVA y AVENTIS HLB a FARMA SA; en 2005, ICN a CRAVERI SA; y en 2006, BRYSTOL MYERS SQUIBB a ROEMMERS SA y ALTANA PHARMA a RICHMOND SA. En otros casos, las multinacionales han tercerizado la producción en el territorio nacional; sus medicamentos son ahora elaborados por laboratorios locales. Por caso, el Ibupirac (propiedad de Pfizer y cuyas ventas equivalen al 2,4% del total farmacéutico) es fabricado por un laboratorio nacional. Las multinacionales que aún producen medicamentos en el país no desarrollan sustancialmente actividades de I&D: utilizan las innovaciones logradas en los laboratorios que tienen en otros países, adaptándolos o mejorando sus formulaciones para el mercado local. Por último, como parte de esta misma estrategia de competencia en el mercado interno argentino, las multinacionales son las principales importadoras de medicamentos terminados. 9 1.6 Cambios y tendencias en la estructura tecnológica del complejo en relación a las mejores prácticas internacionales (frontera) y con países de la región de estructura similar (por ejemplo Brasil) En un complejo que tecnológicamente se encontraba cada vez más estancado en cuanto a la dificultad creciente de hallar nuevas moléculas y principios activos a través de la I&D tradicional, el surgimiento con fuerza de las ramas de nanotecnología y biotecnología le devuelve un enorme potencial de crecimiento. Argentina posee elevadas capacidades en recursos humanos y una amplia tradición en cuanto a la I&D que vincula biología, química y medicina. Esto le permitiría insertarse exitosamente en los desarrollos que puedan darse en este nuevo campo, con la ventaja de que son actividades de gran valor agregado. 1.7 Grado de heterogeneidad intrasectorial y estructural del complejo En 2010 existían en el país 465 firmas privadas dedicadas a la fabricación de productos farmacéuticos, químicos medicinales y botánicos. De ellas, el 17% son “grandes empresas” (con más de 100 empleados), el 60% son PyME y el 23% restante tiene menos de 5 empleados y por tanto son microemprendimientos. Las grandes empresas son las principales generadoras de puestos de trabajo, representando el 78% del empleo total en el complejo farmacéutico. A su vez, el 73% del empleo es generado por empresas de capital nacional, en línea con las estrategias de producción y comercialización señaladas anteriormente para las firmas multinacionales. El 45% de las empresas se ubican en la Ciudad Autónoma de Buenos Aires o en la Provincia de Buenos Aires; Santa Fe (8,3%) y Córdoba (7,5%) son las siguientes provincias con mayor cantidad de firmas farmacéuticas. En cambio, no existe ninguna empresa farmacéutica en Chaco ni en Tierra del Fuego. Esta concentración territorial se debe a otras dos concentraciones: por un lado, la de la población (dado que la demanda de medicamentos es más alta en los pocos grandes centros urbanos con 10 mayor población) y por otro lado a los organismos gubernamentales que licitan y adjudican compras de estos productos para ser utilizados en los programas de salud pública. A grandes rasgos, existen tres modelos de empresas farmacéuticas: 1. Los laboratorios multinacionales, como ya se ha mencionado, que por lo general han tercerizado su producción (en el país o en el extranjero) u otorgado licencias de producción a laboratorios nacionales. Las que continúan elaborando medicamentos en el país lo hacen sólo para aquellos medicamentos que requieren alguna particularidad en el mercado nacional; el resto, lo importan. Sus actividades de I&D se limitan a adaptar o mejorar las formulaciones para el mercado local, de las innovaciones logradas en sus laboratorios en el extranjero. 2. Grandes laboratorios de capitales nacionales, que producen medicamentos con marca a una escala significativa. Si bien tienen actividades de I&D, ésta hace foco mayoritariamente en la formulación de nuevos productos en base a drogas existentes y con patente vencida; o en el avance sobre la administración de los medicamentos ya existentes. Entre ellos existe un reducido grupo de avanzada que ha logrado competir internacionalmente con sus productos. 3. Laboratorios con una menor escala de producción, generalmente de capital nacional. Estas firmas han crecido significativamente a partir de la sanción de la Ley de Prescripción de Medicamentos por su Nombre Genérico, que en su artículo 2° establece que “toda receta o prescripción médica deberá efectuarse en forma obligatoria expresando el nombre genérico del medicamento o denominación común internacional que se indique, seguida de forma farmacéutica y dosis/unidad, con detalle del grado de concentración”. Esto les ha permitido competir en mejores condiciones con los grandes laboratorios cuyas marcas ya se encuentran instaladas en el mercado local. Al no tener chances de ofrecer nuevos medicamentos, se limitan al proceso de formulación (o sea, a desarrollar la técnica productiva para elaborar un cierto medicamentos a partir de su principio activo) y ofrecen productos “genéricos” 11 que no han desarrollado por ellos mismos. Su énfasis por tanto está puesto en la producción de drogas con patentes expiradas o en utilizar los vacíos legales que puedan existir respecto de la propiedad intelectual de estas innovaciones. El proceso de formulación y producción no es igual en todos los casos: depende fuertemente del tipo de medicamento que se esté buscando producir y de la regulación que el Estado haya implementado sobre estos procesos. Al no tener que mantener grandes estructuras y por ende poseer costos más reducidos, sus costos pueden ser menores a los de los grandes laboratorios. En los últimos años se ha visto un cambio en su estrategia comercial: de producir medicamentos sin marca y sin diferenciación alguna, han pasado a intentar posicionar sus marcas en el mercado interno. Su principal rasgo competitivo, empero, lo siguen aportando sus bajos precios. Esto le ha permitido también competir en cierta medida en el extranjero, comenzando a exportar sobre todo a otros países de América Latina. Los 10 laboratorios líderes (tanto nacionales como de capital extranjero) concentran el 42% de las ventas en el país. De ellos, 6 son de capitales nacionales, destacándose los casos de Roemmers y Bagó (ambos, laboratorios nacionales) que se encuentran al tope del mercado farmacéutico argentino. La alta escala de producción de estos laboratorios les permite tener márgenes de ganancias relevantes, lo cual posibilita destinar parte de ese plusvalor a la I&D. Su I&D se aboca sobre todo a la formulación de nuevos medicamentos, lo cual implica contar con los últimos avances tecnológicos y con una alta capacitación de sus recursos humanos. También es frecuente que aprovechen sus vínculos con organismos científicos como el CONICET y Universidades Nacionales o privadas, a fin de realizar parte de estos procesos en forma conjunta. Esto les permite ahorrar costos y aprovechar las capacidades existentes en otras instituciones abocadas a la I&D. A la vez, en años recientes los grandes laboratorios también han comenzado a producir “genéricos” con marca. En efecto, a fin de disputar también ese segmento del mercado, han comprado y/o fusionado laboratorios más pequeños (así como firmas dedicadas a la biotecnología y a la I&D) dedicados a ese tipo de medicamentos. 12 Esto les ha permitido no sólo sumar un nuevo nicho de demanda, diversificándola, sino en general elevar su escala de producción y por ende disminuir la relevancia de sus costos fijos en su estructura total. También han adquirido firmas distribuidoras y farmacias, lo cual ha elevado la integración vertical en este complejo productivo. Además, existe necesariamente una interacción entre estos tipos de firmas. El descubrimiento de un nuevo principio activo o molécula y su concreción en un nuevo medicamento implica la presencia de una sólida base de investigación en ciencias básicas (que muchas veces corre por cuenta de las instituciones públicas de I&D) y por ende de fuertes vínculos de cooperación entre las esferas pública y privada. Por ejemplo, en las etapas preclínicas de la I&D participan en forma destacada tanto laboratorios públicos como pequeñas firmas privadas especializadas en esta etapa del proceso. Esto favorece a los grandes laboratorios innovadores, que “tercerizan” aquellas investigaciones a las que les atribuyen menor chance de éxito – el riesgo corre, en estos casos, por cuenta de estas pequeñas firmas privadas y laboratorios públicos-. 1.8 Principales problemas tecnológicos de la actividad Como se ha señalado ya, existen elevadas barreras a la entrada referidas a la adopción de las últimas tecnologías y las capacidades en recursos humanos necesarias para realizar los procesos de I&D en el sector farmacéutico y farmacológico. Por lo general, la entrada de nuevas firmas a competir con las empresas líderes en este sentido se produce sólo por desarrollos específicos de medicamentos destinados a algún tratamiento en particular. Esto es posible, como se ha dicho, porque la competencia se da entre los laboratorios que producen medicamentos similares; cada fármaco constituye, pues, un mercado en sí mismo. Sin embargo, existen nichos de mercado en los cuales las nuevas firmas pueden incorporarse: en general, la producción de “genéricos” aprovechando patentes expiradas o vacíos legales. Estas firmas aún deben superar la barrera que implica la mayor escala de producción de los grandes laboratorios. En Argentina, ésta es la forma predominante de inserción, produciendo medicamentos que no han sido 13 desarrollados en el territorio nacional; y por ende con una I&D concentrada en mejorar esas formulaciones, pero no en generar innovaciones significativas. 1.9 Disponibilidad de recursos humanos para el sector En 2010, el complejo farmacéutico y farmacológico empleó a 37.148 personas, el 36% del empleo registrado en el sector productor de sustancias químicas y un 19% más que en 2005. La demanda de calificación laboral es variada. Sí es necesaria una elevada capacitación para las etapas de I&D y de control de calidad de los medicamentos. Se demandan por ende farmacéuticos, biólogos y químicos, que deben además capacitarse en el uso de las tecnologías de avanzada que pueden estar presentes en estos lugares de trabajo. Por el contrario, para el proceso de producción (incluyendo, por ejemplo, el envasado) no hacen falta por lo general aptitudes profesionales destacadas. La demanda laboral en el sector no presentaría en principio problemas, haciendo suficientes profesionales universitarios y técnicos de buen nivel de formación disponibles para los próximos años. Por otra parte, de acuerdo al estudio Delphi desarrollado por el Ministerio de Ciencia, Tecnología e Innovación Productiva para el sector, en Argentina existirían altas capacidades científico tecnológicas relacionados con: técnicas de diagnóstico molecular. técnicas de biología molecular, en particular para detectar enfermedades hereditarias antes de su manifestación y en general para el diagnóstico de diferentes enfermedades. desarrollar una política de genéricos de nivel internacional. 14 2. LAS TECNOLOGÍAS DEL FUTURO EN EL COMPLEJO A NIVEL MUNDIAL: 2.1 Cómo será el mapa tecno-productivo del complejo en el año 2020 A nivel mundial, las tecnologías más avanzadas que se esperan para los próximos 10 ó 20 años, según diversos estudios prospectivos a nivel internacional, son: Sistemas avanzados para la administración de medicamentos, incluyendo dispositivos implantados que administren los medicamentos. Estos dispositivos pueden consistir en sensores que detecten el nivel de los medicamentos en el organismo, o hacerse a través del uso de reconocimiento molecular1. En el estudio Delphi llevado a cabo por el Ministerio de Ciencia, Tecnología e Innovación Productiva en 2007, este fue el tema al que los expertos consideraron como más importante, en el caso especial de su uso para la eliminación de células tumorales 2 . Los expertos consultados esperan que estos sistemas serán de uso práctico en Argentina hacia fines de la presente década. - En cuanto al desarrollo actual y futuro de la administración de medicamentos, el documento mencionado en la nota (1) de la RAND Corp. señala la siguiente secuencia temporal: 1 Lo actual (traditional) son las drogas de diseño (designer drugs). “Targeted drug delivery to organs or tumors using molecular recognition”, The Rand Corporation, National Security Research Division, “The global Technology Revolution 2020”, documento preparado para el National Intelligence Council de los Estados Unidos, 2005. 2 Tema nº 23, Informe sobre el Delphi en el sector Farmoquímico, p. 8: “Uso práctico de sistemas para la liberación de drogas capaces de eliminar células tumorales sin afectar al entorno de células normales”. 15 Lo que se puede lograr en un futuro cercano a través de una interdisciplinariedad parcial: drogas de diseño para ser administradas a discreción (time release designer drugs). Lo que se puede interdisciplinaria: lograr con Administración una de integración drogas completa autorregulada, encapsulada y dirigida (encapsulated, targeted, selfregulated drug delivery) - Este tipo de medicamentos se puede desarrollar empleando polímeros inyectables, o bien, liposomas, microesferas o nanotecnología. Al respecto en el estudio del Ministerio de Ciencia, Tecnología e Innovación Productiva se calcula que estos tipos de tecnologías serían de práctica común en Argentina, para la administración controlada de sustancias conocidas, hacia el año 2016. Diseño y testeo de nuevos medicamentos usando simulaciones en computadoras y testeo de efectos colaterales dañinos sobre “model systems” ensamblados sobre chips (lab-on-a-chip)3. Herramientas para diagnóstico médico, como identificación de cáncer y “labon-a-chip”. El estudio Delphi del Ministerio de Ciencia, Tecnología e Innovación Productiva antes mencionado calcula que hacia el año 2015 se alcanzaría un “amplio uso en Argentina de técnicas de diagnóstico molecular para detectar enfermedades hereditarias antes de su manifestación” (este tema fue evaluado en el 5° lugar por orden de importancia, con 88%), Innovaciones basadas en biotecnología: Un documento de la OCDE (OECD, The Bioeconomy to 2030: Designing a Policy Agenda”, Paris 2009), propone como las tecnologías más importantes dentro de las biotecnológicas, con aplicación al área farmacéutica, las siguientes: 3 Documento de la RAND Corp., o.c., “Ability to design and test new drugs using computer simulations (“in silico”), as well as new capabilities to test for harmful side effects on model systems assembled on computer chips (“lab-on-a-chip”)”. 16 - El ARN de interferencia (RNAi): está en la base de algunas terapéuticas que están siendo probadas clínicamente y que podrían estar llegando al mercado en 2015. - En bioinformática, “la construcción y análisis de bases de datos continuarán siendo dos de sus principales usos, y se espera un rápido crecimiento hasta 2015, apoyado por el aumento previsible del poder de computación. Estas bases de datos serán medidas comúnmente en terabytes y se harán más complejas, integrando informaciones sobre secuenciamiento de genes, biología, ciencias de la computación, imágenes, física y química, que harán posible modelar células como sistemas y predecir sus funciones. La disminución de los costos del secuenciamiento de genes contribuirá a estos desarrollos alrededor de 2020 secuenciar el genoma humano podría costar aproximadamente 1.000 US$, lo que podría ocurrir mucho antes”4. - “Las técnicas de ingeniería de las rutas metabólicas van a ampliar el campo de los compuestos que podrán ser producidos a través de la biotecnología y probablemente puedan ser usadas ampliamente antes de 2015 para producir plásticos no biodegradables, biocombustibles de alta densidad y productos farmacéuticos. Muchas corporaciones están entrando en este campo. - Estas técnicas podrían constituir un puente hacia otras técnicas “synbio” que involucran el uso de “genomas artificiales” o partes biológicas modulares, las que probablemente tardarán más tiempo en desarrollarse. A partir de avances recientes, se podrían usar genomas sintéticos y/o partes biológicas para construir un pequeño número de microorganismos hechos a medida para la producción de compuestos valiosos que son difíciles o imposibles de producir con otras tecnologías. 4 Según el mismo informe de la OCDE, una empresa ha anunciado que va a empezar a ofrecer el secuenciamiento humano completo por US$ 5.000 en 2009. De hecho, las últimas previsiones apuntan a una meta aún más baja que los US$ 1.000 propuestos para ser alcanzados en 2020. 17 Según el mismo estudio prospectivo, dadas las estrictas regulaciones existentes para los productos agrícolas o medicinales, los primeros usos de estos microorganismos sintéticos podrían darse en el descubrimiento de drogas y en la producción de compuestos en sistemas cerrados. También, debido a ello, el estudio estima como uno de los factores más importantes para el desarrollo de la biotecnología, el contexto regulatorio, que puede retrasarlo, especialmente en el sector salud. - En la misma línea biotecnológica, el estudio Delphi del Ministerio de Ciencia, Tecnología e Innovación Productiva predice que para antes de 2020 se podrían desarrollar en Argentina sistemas de expresión de proteínas, las que darían nuevas oportunidades de negocios para las empresas de base biotecnológica. - El mismo estudio estima que, para esa misma época, se alcanzaría en nuestro país un “amplio uso de la biocatálisis para elaborar principios activos de alto valor agregado”. - Más aún, el estudio calcula que en el corto plazo la totalidad de las proteínas de origen humano o animal para uso terapéutico en humanos habrán sido remplazadas por proteínas recombinantes. Otras tecnologías apuntan al “desarrollo de tejidos sustitutos a partir de células madre como alternativa al transplante de órganos”; el Delphi del Ministerio de Ciencia, Tecnología e Innovación Productiva calcula que este tipo de desarrollos podrían alcanzarse en Argentina hacia el año 2017. 2.2. Posibilidad de adopción y/o desarrollo en el país de las tecnologías clave En el país existe una base científica importante como para acometer el desarrollo de muchas de estas tecnologías. Esto resulta imperativo para empezar a disminuir no sólo la dependencia tecnológica, sino el costo de los sistemas de salud. Por ejemplo, 18 según la opinión de los expertos consultados en el estudio del Ministerio de Ciencia, Tecnología e Innovación Productiva, para el muy corto plazo, “la introducción de productos importados de base biotecnológica, para el tratamiento de enfermedades oncológicas, inmunológicas e inflamatorias habrá incrementado un 100 % los costos de salud nacionales”. Muchos de los desarrollos tecnológicos que se espera dominen el sector farmacéutico en el mundo en los próximos años, estarían al alcance del sistema científico y tecnológico nacional. Algunos casos se han comentado en la sección anterior, al consignar dichos desarrollos. El estudio Delphi organizado por el Ministerio de Ciencia, Tecnología e Innovación Productiva entre los años 2007-2008 menciona entre otros: Entre los avances esperados en el mediano plazo, se consideró que “la producción nacional habrá alcanzado a cubrir el 60% de los productos farmacéuticos veterinarios para la prevención o tratamiento de las enfermedades predominantes en la región” (tema considerado como de máxima relevancia), Que para ese mismo año “estará operativo en nuestro país un banco de células madre provenientes de tejido hematopoyético humano”. También se espera para el mediano plazo, el “desarrollo local de nuevos antibióticos para combatir patógenos resistentes” y que “el 50% de las vacunas incluidas en el plan nacional de vacunación obligatoria estará siendo producido por laboratorios públicos nacionales” (ambos temas fueron evaluados por los expertos entre los 10 primeros por su relevancia, de un total de 48 temas sometidos a consulta). Un plazo algo mayor se estima necesario para que dos tópicos considerados por los expertos consultados como muy importantes, puedan ser alcanzados: que “se habrán aprobado 2 nuevos productos farmacéuticos cuyos principios activos hayan sido desarrollados íntegramente en nuestro país” y la “vigencia 19 de alrededor de 1000 patentes argentinas directamente relacionadas con productos farmacéuticos”. La posibilidad de que estos desarrollos se materialicen en el país está estrechamente vinculada con temas regulatorios. Los expertos consultados a través del estudio Delphi del Ministerio de Ciencia, Tecnología e Innovación Productiva resaltaron la importancia de este aspecto; al mismo tiempo mostraron esperanzas de que en esta área hubiera progresos importantes para los próximos años: Por ejemplo, se esperaba que en el corto plazo “habrían sido sometidos a estudios de bioequivalencia los productos similares de consumo nacional que así lo requieran;” También para el corto plazo se esperaba que “se habrá armonizado la normativa regulatoria nacional con la de los países que representan nuestros mercados de exportación más importantes” (este fue el segundo tema en importancia, a juicio de los expertos); Igualmente, “se habrá implementado en Argentina una política de genéricos de nivel internacional” y “entrará en vigencia una ley nacional de investigación clínica que contemple la acreditación de investigadores y la regulación de las responsabilidades y sanciones.” Ahora bien, no sólo la implementación de la política de genéricos ha avanzado en estos años, sino que además la ANMAT ha exigido recientemente que durante los próximos años se sometan a ensayos de bioequivalencia un importante número de medicamentos. Por otra parte, la ley nacional de investigación clínica se encuentra actualmente en estudio. 20 2.3. Principales limitantes para la adopción y/o desarrollo en el país de las tecnologías que se avizoran como claves a nivel mundial Para todo el complejo farmacéutico y farmoquímico, las restricciones más claras provienen de la falta de acceso a fuentes de financiamiento para concretar su potencial de crecimiento; y en particular al acceso a tecnología, debido al escaso vínculo y cooperación entre las firmas privadas y los organismos públicos que pueden colaborar en difundir los avances técnico-tecnológicos. Parte de esto se refleja en el escaso desarrollo de patentes nacionales: en el Instituto Nacional de la Propiedad Industrial se declararon, entre 2008 y 2009, 2.976 patentes relacionadas con el complejo farmacéutico. Estados Unidos (31% del total), Suiza (14%), Alemania (12%) y Francia (10%) concentran dos tercios del total. Además, sólo cuatro laboratorios son propietarios de 509 de esas patentes (el 17% del total): Sanofi-Aventis (154), Hoffmann La Roche A.G. (129), Astrazeneca A.B. (121) y Boehringer Ingelheim International GMBH (105). Los laboratorios argentinos apenas si han presentado 37 solicitudes de patentes. Entre ellas, “en el 32% de los casos han participado particulares, en el 31% empresas, en el 30% Organismos de Ciencia y Tecnología, en el 5% universidades y el resto pertenece a fundaciones. Cabe señalar el rol del CONICET que es solicitante de 12 de las patentes realizadas por residentes argentinos” (Boletín Estadístico Tecnológico del Sector Farmacéutico de enero/abril de 2012). A este respecto, los expertos consultados en el estudio Delphi del Ministerio de Ciencia, Tecnología e Innovación Productiva consideraron relevante la posibilidad de que la ley Argentina adopte el principio de que “explotar” la patente implique la fabricación local del producto o el uso local del proceso, como consecuencia de la armonización legislativa de los países del Mercosur. 21 2.4. Capacidades existentes en el país para la adopción y/o desarrollo de dichas tecnologías En la sección 2.2 se ha observado que el país cuenta con capacidades científicas suficientes para que se puedan adoptar las tecnologías que se espera dominen el sector para los próximos años. Pero como se observó allí, para ello se requieren regulaciones que ordenen y favorezcan estos desarrollos. Entre estas se encuentra, como el mismo estudio lo observaba, que se haya “armonizado la normativa regulatoria nacional con la de los países que representan nuestros mercados de exportación más importantes” y que entre “en operación el Depósito Nacional de Microorganismos con el reconocimiento del Tratado de Budapest (OMPI)”. Los expertos suponían que esto tendría lugar en el corto plazo. El estudio estimaba que también en el corto plazo entraría “en vigencia una ley nacional de investigación clínica que contemple la acreditación de investigadores y la regulación de las responsabilidades y sanciones”; y que se crearía “la "Oficina Única de Coordinación de Transferencia Tecnológica" conformada por representantes de Universidades Nacionales y de organismos públicos de Ciencia y Tecnología”. En conclusión, los expertos señalaban que el país se encuentra en condiciones de adoptar en el corto plazo las innovaciones reseñadas en las secciones anteriores. Existe una capacidad más que suficiente al menos para implementarlos y construir sobre ellos, siempre que se acompañen con regulaciones adecuadas, como las mencionadas. Como se ha dicho ya, no deberían existir restricciones significativas en cuanto a la capacidad de los recursos humanos disponibles en el territorio nacional, sobre todo al considerar a aquellos que se encuentran en formación actualmente en instituciones de educación técnica o Universidades. 22 3. CONCLUSIONES Y RECOMENDACIONES DE POLÍTICA DE INVESTIGACIÓN, DESARROLLO E INNOVACIÓN 3.1. Oportunidades y amenazas identificadas El complejo farmacéutico dada su centralidad y dinamismo productivo presenta numerosas oportunidades que deben ser capitalizadas en los próximos años si se apunta a la concreción de un sólido desarrollo sectorial. Entre ellas, se pueden destacar las amplias posibilidades que posee el sector para incrementar las economías de escala en la producción y en los niveles de inversión, tanto en capacidad productiva como en I+D. En relación a este último punto, un creciente desarrollo de las actividades de innovación demandará resolver los problemas de financiamiento. En un contexto donde muchos de los recursos estatales se encuentran en la actualidad dispersos en diferentes centros de investigación e instituciones científicas del país, es imprescindible contar con un organismo central que articule y administre racionalmente los recursos existentes en función de los lineamientos centrales de su plan estratégico. Por otra parte el complejo no se encuentra exento de importantes desafíos que deben ser abordados si se quiere potenciar el desarrollo del complejo en los próximos años. Entre ellos, podemos destacar como una de las restricciones más importantes del sector el deterioro en la balanza comercial y el creciente peso que vienen adquiriendo las importaciones en el conjunto de las ventas al mercado interno. En efecto, en el año 2005 el 29% del consumo de medicamentos en el país fue de origen importado; en 1994, era sólo el 6,5%. Sin embargo, la dinámica de importaciones es significativamente diferente cuando analizamos a las empresas que operan en el sector de acuerdo al origen del capital. Las empresas farmacéuticas de capitales nacionales importan solamente un 15% del total de las importaciones totales; mientras que las compañías extranjeras que desarrollan actividades en el sector son responsables del 85% restante. Asimismo, el déficit de la balanza comercial de medicamentos debe analizarse teniendo en cuenta las diferencias en el comportamiento empresario del sector industrial farmacéutico nacional en relación 23 con el sector multinacional. En este sentido, se comprueba que el déficit mencionado está explicado por la política de desinversión y desindustrialización de las empresas extranjeras, ya que los laboratorios nacionales son superavitarios en el comercio externo de medicamentos. Por otra parte, una de las principales amenazas que enfrenta la industria farmacéutica es el progreso acelerado experimentado tanto por las economías asiáticas (principalmente China e India) como por Brasil, que ha contado con un importante apoyo estatal a su sector farmacéutico, y que tiene la particularidad de que representa una competencia directa en el mercado mundial, regional y local para los productos argentinos. Asimismo, la reciente suscripción de acuerdos de libre comercio entre algunos países de América Latina y Estados Unidos es también un potencial desafío que debe considerarse. Dichos convenios implicarán estándares y requisitos legales más exigentes en los capítulos de patentes y protección de la información no divulgada de dichos acuerdos, en relación a los que cada país ha comprometido en el ámbito multilateral, de acuerdo a lo establecido en el Acuerdo de Derechos de Propiedad relacionados con el Comercio (ADPIC) de la Organización Mundial de Comercio (OMC). 3.2. Fortalezas y debilidades de la base científica, tecnológica y empresarial de la Argentina para enfrentar los desafíos que se esperan en el complejo en el año 2020 Entre las principales fortalezas identificadas a partir del análisis del complejo, se distinguen su alta versatilidad y dinámica, que le han permitido a este sector sobreponerse a las sucesivas crisis de la economía argentina. En este sentido, el complejo farmacéutico local mantiene una importante ventaja comparativa en relación a los países de la región y de buena parte de los mercados emergentes mundiales ya que es de los pocos que concentra más del 50% de la producción y de las ventas en manos de empresas pertenecientes a capitales nacionales. A su vez, se observa que los laboratorios nacionales de mayor tamaño e incluso otros de mediano porte destinan mayores recursos económicos a actividades de I+D como sustento 24 del crecimiento a mediano y largo plazo contando para ello con capital humano de elevada capacitación. Otro elemento que da cuenta de la fortaleza del complejo es el significativo aumento de la productividad del trabajo sectorial, transformándose en uno de los sectores industriales que mayor proporción de los ingresos destina a I+D y uno de los más intensivos en mano de obra calificada. Por otra parte, entre las principales debilidades, se destaca que actualmente una alta proporción de los insumos y bienes de capital deben ser importados, elevando así el costo de producción y de inversión y no permitiendo que se produzcan efectos derrame positivos en relación a la generación de empleo sectorial. Este fenómeno se ha visto potenciado por la inexistencia de una amplia red de proveedores locales de insumos de alta calidad. Por esa razón creemos que es esencial la activa promoción de la industria farmoquímica, de extensa tradición y arraigo en nuestro país. De manera análoga, la crisis del año 2002 provocó un rompimiento generalizado en la cadena de pagos en la comercialización de productos farmacéuticos, lo que obligó a los laboratorios a un esfuerzo financiero adicional para sostener el comercio sectorial a través de elevados montos de créditos adicionales concedidos que, en muchos casos, no pudieron ser recuperados. En este sentido, el acceso al crédito para las empresas que operan en el sector hasta el momento es muy lento. Si se mide el stock de préstamos respecto al PBI, el ratio asciende actualmente al 10%, nivel muy bajo si se lo compara con el 17% previo a la crisis del año 2002 o comparado con los niveles de países de la región como Brasil o Chile. En este sentido, en materia crediticia aún persisten algunas de las secuelas que la crisis de fin de siglo dejó a la industria farmacéutica y farmoquímica. Como resultado de esto, desde 2001 hasta la actualidad, las inversiones de la industria fueron financiadas principalmente con capital propio, a través de la reinversión de las ganancias. Sin embargo, este escenario no puede extenderse indefinidamente, dado que la rentabilidad está sufriendo actualmente recortes importantes a partir del crecimiento paulatino pero sostenido de los costos (materias primas importadas, insumos y mano de obra) y el sostenimiento de los precios de los medicamentos en 25 el marco del acuerdo de precios de la industria con el Gobierno, por lo que los capitales disponibles para ser destinados a inversiones son más limitados. 3.3. Señalar las principales medidas de política, científicas y tecnológicas y económicas, para la adopción y/o desarrollo en el país de las tecnologías clave para el desarrollo del complejo A partir del análisis desarrollado en las páginas anteriores presentamos algunos lineamientos de política ordenadas en cuatro grandes categorías que comprenden los cuatro ejes centrales sobre los que las medidas económicas deberían articularse. Los mismos son inversiones, financiamiento, exportaciones y políticas de investigación y desarrollo (I+D). A continuación se presenta cada una de ellas. Inversiones. Se requiere crear un régimen especial de capitalización impositiva que beneficie las inversiones de empresas del sector farmacéutico y farmoquímico instalado en el país, con las siguientes características: - Capitalización de las utilidades impositivas en el Impuesto a las Ganancias que se destinen a la realización de inversiones en bienes de uso, muebles e inmuebles destinados a nuevas plantas industriales, modernización, reequipamiento y/o ampliación de la capacidad productiva instalada, hasta un máximo del 5 % de la facturación anual de las empresas del sector, durante un período de cinco años. Financiamiento - Constitución de un fideicomiso integrado con el 50% de la recaudación del impuesto a los débitos y créditos bancarios que tributan las empresas del sector farmoquímico y farmacéutico. Dichos fondos se destinarán a otorgar créditos de estímulo para financiar inversiones en bienes de uso, investigación y desarrollo, y también a subsidiar las tasas de interés de la línea de crédito de estímulo sectorial. Adicionalmente, se podrán utilizar fondos a otorgarse con las características de créditos blandos a profesionales, repatriados o ya radicados en el territorio nacional. 26 - Disponer de líneas de crédito de estímulo para inversiones en bienes de uso, muebles e inmuebles destinados a nuevas plantas de la actividad industrial farmacéutica y/o farmoquímica, reequipamiento y/o ampliación de capacidad productiva instalada y/o investigación y desarrollo, de un mínimo de cinco años de plazo, en pesos, a tasa de interés fija. Exportaciones - Incrementar el reintegro a las exportaciones de principios activos y medicamentos (incluyendo los servicios de tercerización) del actual nivel de 2,5 % a la máxima alícuota de reintegro a la exportación existente para manufacturas de origen industrial (6%). - Eximir del gravamen a los débitos y créditos bancarios (impuesto al cheque) a los fondos que ingresan del exterior por cobro de exportaciones. - Descuento de los aportes patronales imputables a los costos de producción de las mercaderías exportadas, en el impuesto a las ganancias. Investigación y Desarrollo (I+D) - Conversión en un bono de crédito fiscal del 50 % del monto de las contribuciones patronales y gastos en personal correspondientes a las actividades de Investigación y Desarrollo, así como de los costos asociados a poner en conocimiento de los médicos el nuevo producto desarrollado, sin perjuicio de su deducción en el impuesto a las ganancias. - Exención del pago de derechos de importación, de los anticipos y percepciones de impuestos nacionales y de todo otro impuesto, gravamen, contribución, arancel o tasa de carácter aduanera por la importación directa de insumos, materiales y equipos que sean necesarios para la ejecución de proyectos de investigación y desarrollo. 27 - Amortización acelerada para las adquisiciones de bienes de uso destinados a Investigación y Desarrollo. - Devolución anticipada del IVA correspondiente a la adquisición de bienes de uso involucrados en la investigación y desarrollo. - Creación de un régimen especial para proyectos de I+D bajo el concepto de riesgo compartido entre el Estado y las empresas, en el cual aquél aportaría el 50% de la inversión a una tasa de interés promocionada, y la devolución del mismo tendría lugar en caso que el proyecto concluya en un éxito comercial. 28 A. REFERENCIAS Boletín Estadístico Tecnológico del Sector Farmacéutico de enero/abril de 2012. Bordas Consultores (2002) “Estudio prospectivo Delphi sobre futuros escenarios del medicamento en España” Farmaindustria. España. Estudio DELPHI desarrollado por el Ministerio de Ciencia, Tecnología e Innovación Productiva. European Commission (2011) “Monitoring industrial research: the 2011 EU Industrial R&D investment scoreboard”. European Union. Fabián Capdevielle, Alejandro Chabalgoity y Rodolfo Silveira (2008) “Biotecnología: promoviendo la innovación en los sectores farmacéutico, agroindustrial y de salud humana y animal”. Uruguay. Foster, Brian (2008) “Foresight Scanning: Future Directions of Clinical and Pharmaceutical Research” J Pharm Pharmaceut Sci (www. cspsCanada.org) 11 (4): 108S-122S, 2008. Fundación Observatorio de Prospectiva Tecnológica Industrial y FENIN, Federación Española de Empresas de Tecnología Sanitaria (2006) “Ciencias de la Salud e-Salud 2020. Estudio de prospectiva”. Madrid, España. Fundación Observatorio de Prospectiva Tecnológica Industrial, y Fundación Española para el Desarrollo de la Investigación en Genómica y Proteómica, “Impacto de la Biotecnología en el Sector Sanitario”. España. Institute for Prospective Technological Studies (2006) “Pharmacogenetics and Pharmacogeconomics: state-of-the-art and potential socio-economic impact in the EU”. European Union. 29 Ley N° 25.649. Disponible en Infoleg. OECD (2009) The Bioeconomy to 2030: Designing a Policy Agenda”. Francia. Página web de la Administración Nacional de Laboratorios e Institutos de Salud “Dr. Carlos G. Malbrán” (ANLIS). Página web de la Administración Nacional de Medicamentos, Alimentos y Tecnología Médica (ANMAT). The Rand Corporation (2005) “Targeted drug delivery to organs or tumors using molecular recognition” En The Rand Corporation, National Security Research Division, The global Technology Revolution 2020, documento preparado para el National Intelligence Council de los Estados Unidos., 2005. 30