Contribución Empresarial a Tasa Única, una reforma sin reforma a

Anuncio

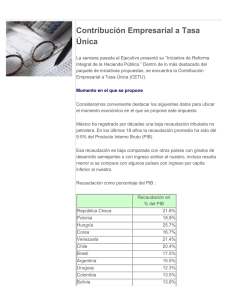

Contribución Empresarial a Tasa Única, una reforma sin reforma a la LISR Introducción La presente es una colaboración para la revista Puntos Finos elaborada por el C.P. Fernando Becerril López, socio de Impuestos, Ernst & Young, publicada en la revista correspondiente a la segunda quincena de julio de 2007 y que reproducimos por considerar de interés general. La constitucionalidad o no de este impuesto, corresponde decirla a los abogados especialistas en la materia, y a la Suprema Corte de la Justicia de la Nación, compartir o no tal opinión. Son múltiples y variados los enfoques al amparo de los cuales puede escribirse un artículo para hablar de este gravamen; por el momento, deseo aprovechar este espacio para comentar, entre otros tópicos, algunas de las múltiples problemáticas que considero implicaría esta contribución de aprobarse en los términos en que ha sido sometida a la consideración del Congreso de la Unión. Características básicas de la contribución empresarial a tasa única (CETU) Dado que se trataría de una nueva contribución, es necesario, en primer lugar, destacar las características básicas de éste gravamen, a fin de entender cada una de las problemáticas que en este artículo se comentan. ● ● ● Se trata de una contribución directa que, según la exposición de motivos respectiva, equivale a gravar el monto de la retribución a “los factores de la producción” Señala la exposición de motivos que las retribuciones a “los factores de la producción” comprenden: (i) los pagos totales por sueldos y salarios; (ii) los pagos de intereses; (iii) los pagos de regalías; (iv) los pagos netos de dividendos; (v) las utilidades no distribuidas y, el clásico, (vi) entre otras. Así las cosas, según la exposición de motivos, la CETU grava tanto la utilidad de la empresa como la generación de flujos económicos destinados a la retribución total de “los factores de la producción”. ● ● ● ● ● ● Aclara la exposición de motivos que para lograr lo anterior, y en lugar de sumar cada una de las retribuciones a “los factores de la producción”, el monto de éstas se computará como la diferencia entre la enajenación de bienes, la prestación de servicios independientes y el uso o goce temporal de bienes, por un lado, y la adquisición de insumos utilizados y otros materiales consumidos en el proceso productivo, la adquisición de bienes duraderos de producción o bienes de capital físico, por otra parte. Dicho en otras palabras, como la diferencia entre los ingresos y egresos a que esta ley se refiere. Los sujetos de este gravamen serían las personas físicas o morales residentes en territorio nacional, así como los residentes en el extranjero con establecimiento permanente en el país. La CETU se calcula de manera individual por cada contribuyente; por lo cual, las empresas que consolidan fiscalmente en el impuesto sobre la renta (ISR), no podrán calcular este gravamen sobre bases consolidadas. Asimismo, la CETU se determina por ejercicios fiscales, debiendo realizar pagos provisionales. La tasa será de 19% (16% en 2008). No son objeto de la CETU y como consecuencia de ello, ni acumulables, ni deducibles los cobros o pagos que se hagan por: (i) el otorgamiento del uso o goce temporal de bienes o derechos que den lugar al pago de regalías; (ii) las operaciones de financiamiento o de mutuo que den lugar al pago de intereses (salvo los intereses que se carguen como parte del precio de bienes o servicios), y (iii) las operaciones financieras derivadas. Los ingresos que deben considerarse para su determinación son única y exclusivamente los derivados de: (i) la enajenación de bienes; 1 (ii) prestación de servicios independientes, y (iii) el otorgamiento del uso o goce temporal de bienes. ● Las deducciones que se permiten son única y exclusivamente: (i) la adquisición de bienes; (ii) la adquisición de servicios independientes; 2 y (iii) el uso o goce temporal de bienes; todos ellos, en la medida en que se utilicen para la realización de las actividades que den lugar al pago de la CETU 3 (Para el caso de algunos integrantes del sistema financiero existen disposiciones adicionales específicas). ● ● Tantos los ingresos como las deducciones se deben de considerar bajo la denominada mecánica de “flujo de efectivo”; es decir, hasta que efectivamente se obtenga o realice, según corresponda, el cobro o pago (se establecen reglas específicas para el caso de cobros o pagos en bienes y servicios, así como para permutas, pagos en especie, dación en pagos y compensaciones). Contra el monto de la CETU se permite acreditar: (i) el ISR efectivamente pagado; (ii) el ISR retenido a terceros respecto de pagos que, siendo deducibles en el ISR, corresponden a conceptos que no lo sean para la CETU; 4 y (iii) el crédito al empleo que se propone. ● ● ● En virtud de que la mecánica de acumulación y deducción es sobre la base de “flujo de efectivo”, se establece que los cobros y pagos que se realicen respecto de operaciones (compras, ventas, etcétera) celebradas hasta antes de la fecha de entrada en vigor de la CETU (2008), no serán acumulables ni deducibles para la determinación de la base de este gravamen, salvo por lo que respecta al caso de operaciones por las que el contribuyente haya optado en el ISR por acumular al cobro (ventas en abonos). En virtud de que las deducciones están condicionadas a la erogación efectiva de las mismas, no se permite que el valor pendiente por deducir de las inversiones realizadas hasta antes de la entrada en vigor de la CETU sean disminuibles para su determinación (depreciación o costo fiscal de los terrenos); por lo que tampoco se reconoce una disminución de las pérdidas fiscales pendientes de amortizar que se tengan a tal fecha para efectos de la LISR. Con la entrada en vigor de la CETU, se abrogaría la Ley del Impuestos al Activo (IMPAC). Por tal razón, se establece que el monto del IMPAC efectivamente pagado en los 10 ejercicios anteriores, pendiente de recuperar que se tenga a la entrada en vigor de la CETU, se podrá obtener en devolución hasta por un monto equivalente al ISR que se cause. ● ● La CETU que se pague se entenderá como el equivalente a un impuesto definitivo, pues a diferencia del IMPAC, ésta no podrá recuperarse en el ejercicio en el que se cause un mayor ISR que una CETU; o bien, contra el monto de la CETU a pagar no puede acreditarse el exceso del ISR sobre la CETU que exista en los tres ejercicios previos. La CETU no da lugar a la generación de la utilidad fiscal neta (CUFIN). Comentarios Algunos de los múltiples problemas por resolver Naturaleza de la CETU para efectos de acreditación en el extranjero De acuerdo con la exposición de motivos de la CETU, es claro que la naturaleza de este gravamen no sería la de un tributo a la renta, sino a la retribución de “los efectos de la producción”. En consecuencia, los inversionistas extranjeros que actuando en México a través de las subsidiarias o establecimientos permanentes paguen la CETU, no podrán acreditar este gravamen en su país de origen, salvo que se disponga lo contrario. Establecimientos permanentes en México de líneas aéreas extranjeras Las empresas de transportación aérea internacional que operan en nuestro país dan lugar a la creación de un establecimiento permanente, por lo que a la luz de los tratados para evitar la doble tributación celebrados por México con los países sedes de tales líneas, se encuentran exentas del pago del ISR en México. Sin embargo, la CETU les sería aplicable; lo cual constituye una omisión, misma que de no corregirse, obligará a que estos tengan que cubrir la CETU. Otros establecimientos permanentes La LISR establece que en el caso de establecimientos permanentes de residentes en países con los que México tenga un tratado tributario en vigor, dicho establecimiento permanente podrá deducir los gastos que se prorrateen con la oficina central o sus establecimientos. En virtud de que la CETU se determina bajo la mecánica de “flujo de efectivo”, ello constituirá un serio problema para este tipo de establecimientos, mismo que de no contemplarse, constituirá un exceso. Inversiones realizadas hasta 2007 En virtud de que la mecánica de la CETU es sobre la base de flujo de efectivo, el 100% de las inversiones que se hayan realizado a 2007 serían no disminuibles para su determinación, lo cual, considero, constituye un exceso. Un ejemplo sencillo de lo anterior es que el 100% de la empresas que se encuentran en etapa preoperativa a la fecha, mismas que, para la determinación de la CETU, tendrán que acumular los ingresos que obtengan por la realización de actos gravados y, sin embargo, no podrán reconocer la deducción de la inversión realizada para tales efectos hasta 2007; mientras que en el ISR sí, lo que evidentemente implicará que paguen la CETU. Situación que es por demás desproporcionada, en virtud de que el monto de lo que se pague a título de la CETU no es recuperable y tampoco genera UFIN. Empresas con pérdidas fiscales pendientes de amortizar a 2007 Es entendible que puede haber casos en los que el saldo de las pérdidas fiscales pendientes de amortizar tengan su origen en planeaciones fiscales que, en un extremo, puedan ser cuestionadas hasta de simulación fiscal; o bien, que se trate de empresas con pérdidas fiscales que fueron adquiridas o repatriadas con el único objeto de aplicar tales pérdidas contra utilidades fiscales. Sin embargo, en casos diversos de los señalados anteriormente; es decir, cuando las pérdidas fiscales son reales, consideramos que la CETU implica un exceso, puesto que viene, para efectos prácticos, a nulificar el beneficio de tal amortización, toda vez que el contribuyente no generará el ISR por las utilidades que obtenga y, por el contrario, tendrá que pagar la CETU, sin que el origen de tales pérdidas fiscales se encuentre en una planeación fiscal. Deducción inmediata de inversiones La LISR establece como un estímulo fiscal, la denominada deducción inmediata de inversiones, misma que, en algunos casos, origina que quienes la ejercen reporten una pérdida fiscal. Considerando lo anterior, para no hacer nugatorio tal beneficio, se establece el derecho a una reducción en contra del IMPAC, así como el derecho a acreditar el ISR sobre dividendos contables contra el ISR corporativo. De aprobarse la CETU en sus términos, ello implicaría correr el riesgo de que en casos como el antes referido, el beneficio de la deducción inmediata de inversiones se nulifique en los casos en que el contribuyente tenga que pagar la CETU; por lo cual, sería deseable que se estableciera una mecánica que permita reducir dicha contribución, como hoy sucede en el caso del IMPAC. Empresas del régimen simplificado vigente hasta 2001 Con motivo de la nueva LISR (2002), se eliminó el denominado régimen simplificado existente hasta 2001, estableciéndose una mecánica para determinar los efectos fiscales derivados de dicha eliminación; habiendo reportado muchas empresas una pérdida fiscal, cuyo monto no han terminado de amortizar a la fecha. La mecánica referida implicó, indirectamente, tomar la deducción del 100% de las inversiones realizadas a 2001, lo que en el sector agropecuario fue más crítico debido a la importante inversión en terrenos. Siendo así las cosas, resulta excesivo que las empresas antes referidas tengan que pagar la CETU, puesto que la pérdida fiscal reportada con motivo de la eliminación del régimen simplificado obedeció al mandato de la ley y no a la voluntad de los contribuyentes, aspecto que se agrava aún más si se considera que ante la enajenación de cualquiera de los bienes existentes a 2001, el precio de venta será base de la CETU, aunque si bien puede reinvertirse lo obtenido por la venta, ello no necesariamente sucede. Empresas en liquidación a 2007 Por la condición legal en que estas empresas se encuentran, los ingresos que obtienen por la enajenación de sus bienes ya no se reinvierten en el negocio. Así las cosas, es muy probable que éstas tengan que pagar la CETU; lo cual, evidentemente, constituye un exceso, pues la deducción fiscal que se reconoce en el ISR (costo de ventas del inventario, valor neto por deducir de las inversiones, etcétera), no será disminuible para la CETU. Ventas en abonos a 2007 Como una excepción a la regla general, se establece que las empresas que hayan realizado a 2007 enajenaciones a plazo por las cuales hayan optado por acumular en el ISR las cantidades efectivamente cobradas, sí deberán considerar tales cobros para efectos de la CETU. Evidentemente esto constituye un exceso, pues ello obligará a que, por estas operaciones, se deba cubrir la CETU, puesto que para la determinación de este gravamen no se reconoce el derecho a la deducción del costo de ventas correlativo a los cobros realizados y, evidentemente, el ISR correlativo a tales cobros será menor que el 19% (16% en 2008) del monto cobrado. Giros particulares: seguros, afianzadoras, bancos, desarrolladores inmobiliarios, tiempos compartidos, etcétera Para este tipo de giros, la LISR no establece un tratamiento fiscal preferencial o de privilegio por el hecho de reconocer que, dado lo particular de la industria, es necesario que se establezcan reglas particulares tanto para el reconocimiento de los ingresos como para determinadas deducciones, pues ello no tiene por objeto el que ésas paguen un menor ISR del que deban pagar, sino más bien evitar un perjuicio al tener que determinar un ISR correlativo a una utilidad que sería inexistente, generando con ello un impuesto desproporcional. Ejemplo claro de lo anterior es el caso de las aseguradoras y afianzadoras, a las que contra el ingreso obtenido por la expedición de la póliza o fianza (prima), se les permite deducir determinadas reservas técnicas, de tal suerte que el ISR tienda a ser un impuesto que grave la real capacidad contributiva. Para el caso de los desarrolladores inmobiliarios o empresas de tiempos compartidos, se permite que éstas, contra los ingresos obtenidos, estimen el monto de las deducciones mediante un “factor de deducción”. Sin embargo, en ningún caso el tratamiento referido implica el otorgamiento de un estímulo fiscal o tratamiento preferencial que implique un pago menor del ISR del que deban cubrir, puesto que, al final, la mecánica establecida en la LISR permite que se ajusten las deducciones al importe real de lo incurrido. No obstante, la CETU desconoce lo particular de este tipo de giros y debido a la mecánica de “flujo de efectivo” , establece que el ingreso será en el momento en que se obtenga el cobro, y las deducciones, hasta que éstas se eroguen, lo cual, evidentemente, conlleva el riesgo de que incluso para el caso de empresas que no cuenten con pérdidas fiscales, el monto de la CETU sea mayor el del ISR, lo cual es por demás un exceso, pues el importe de la CETU que se pague, a diferencia del IMPAC, no es recuperable en ningún momento, lo que evidentemente podrá implicar, en el largo plazo, el pago excesivo de impuestos, en primer lugar, la CETU, y en su momento, el ISR. Asimismo, no elimina la validez del comentario el hecho de que para los seguros de vida y de pensiones la Ley de la CETU (LCETU) sí permita la deducción de la creación o incremento de reservas técnicas que se indican. Si bien mecánicamente es entendible el porqué de esta excepción, ello, por otra parte, da pauta a que se cuestione si no constituye un trato discriminatorio respecto de los otros giros. Arrendadores, depósitos en garantía En diciembre de 2006 se incorporó el artículo 18-A al Reglamento de la LISR (RLISR) para establecer claramente que no se considera un ingreso acumulable el importe de los depósitos que los arrendadores reciban cuando éstos tengan como finalidad exclusiva garantizar el cumplimiento de las obligaciones pactadas. Sin embargo, para efectos de la CETU se establece que se considera un ingreso gravado el importe de los depósitos. No obstante que la CETU se determine sobre la base de “flujo de efectivo”, es claro que, en sus términos, lo que da origen a la obtención de ingresos gravados son, para el caso que nos ocupa, las cantidades que se reciban por el otorgamiento del uso o goce temporal de bienes; siendo evidente que los depósitos en garantía no constituyen una contraprestación por el otorgamiento del referido uso. Así las cosas, existe una distinción que podrá originar el que se tenga que pagar la CETU, cuyo monto no es recuperable; lo cual, consideramos, constituye un exceso. Ingresos en bienes o servicios, bienes adjudicados o dación en pago La LCETU establece que cuando con motivo de la realización de actos gravados la contraprestación o precio establecido no se reciba en efectivo o cheque, sino en bienes o servicios, se considerará como ingreso el valor de mercado o en su defecto, el valor del avalúo de tales bienes o servicios. Para el caso de las deducciones, se dispone como uno de los requisitos a satisfacer para la deducibilidad de las mismas, el que éstas “…hayan sido efectivamente pagadas…”. También se entiende, se precisa, que algo es efectivamente pagado cuando la obligación se extinga mediante dación en pago. Así las cosas, si bien las disposiciones regulan que quien paga en especie pueda considerar como efectivamente pagado el monto de la contraprestación correlativa a los bienes o servicios cuya deducción pretenda y cubra mediante la entrega de dicha especie; lo cierto es que para quien recibe el bien en pago hace falta que la ley reconozca que éste también podrá considerar como efectivamente pagado el valor atribuido a los bienes que recibe, pues al proceder a su posterior enajenación operará la acumulación de lo que obtenga por su venta y, de no permitirse la deducción del bien a la fecha de su recepción, ello implicará un doble gravamen. Lo mismo ocurrirá en el caso de dividendos, utilidades o reducciones de capital pagadas en especie con bienes cuya enajenación dé lugar al pago de la CETU. Fondos de pensiones Para efectos de la LISR se permite la deducción de las aportaciones a fondos de pensiones (creación o incremento de la reserva), cuyos beneficiarios (trabajadores) recibirán tales recursos hasta que lleguen a la edad de retiro; siendo hasta ese momento cuando se determine el ISR que corresponda a éstos pagar. Para efectos de la CETU, los pagos de salarios y asimilables no son deducibles; sin embargo, se establece que contra la CETU se podrá acreditar el ISR retenido a los trabajadores. Debido a que para el ISR la deducción de las aportaciones ocurre en el ejercicio en que éstas se realizan (disminución del ISR) y el ISR a cargo de los trabajadores ocurrirá hasta que éstos reciban su pensión (crédito del ISR retenido a trabajadores contra la CETU), ello podrá originar que se pague una CETU que no tiene razón de ser. Consolidación fiscal, interés minoritario La CETU se cuantifica individualmente por cada una de las empresas que consolidan para efectos del ISR. En virtud de que el régimen de consolidación fiscal prevalece. Las controladas deberán seguir entregando a la controladora el ISR que corresponda a la participación consolidable, y al Servicio de Administración Tributaria (SAT), el ISR correlativo a la participación minoritaria. No obstante que la controlada cumpla con la obligación de cubrir el 100% del ISR que le corresponde, se precisa que ésta, por lo que respecta al ISR entregado a la controladora, sólo lo podrá acreditar contra la CETU en la proporción en que tal ISR haya sido entregado al SAT por la controladora, lo que implicará que tengan que pagar una mayor CETU cuando el ISR sea menor. Si bien esto, desde una óptica de mecánica fiscal es entendible, 5 lo cierto es que no obstante que se establezca una mecánica que permite reconocer a futuro un “crédito adicional” en estos casos, en el ejercicio en que se pague la CETU se perjudicará a los accionistas minoritarios de la controlada de que se trate, puesto que el ISR cubierto no será acreditable al 100% contra la CETU, siendo definitivo el pago de tal contribución. Factores de prorrateo Se establece, como uno de los requisitos de las deducciones, que las erogaciones correspondan a actividades por las que esté obligado al pago de tal contribución. Considerando que existen empresas que realizan múltiples actividades, de las cuales, los ingresos atribuibles a tan sólo una parte de éstas serían sujetos al pago de la CETU, mientras que los bienes, servicios o arrendamientos en que incurren lo hacen para el 100% de sus actividades, es necesario que se establezca una mecánica de prorrateo de deducciones, algo equivalente al factor de prorrateo para efecto de la Ley del IVA (Impuesto al Valor Agregado). Proceder a la deducción de todo o nada sería un exceso. En congruencia con lo anterior, también debería establecerse un factor de prorrateo para la determinación del ISR acreditable contra la CETU, como sí se establece para el caso de personas físicas. Disminución de pagos provisionales Se establece la obligación de realizar pagos provisionales a cuenta de la CETU del ejercicio. Sí bien la base para el cálculo del pago es la diferencia entre los ingresos y las deducciones del período de que se trate, lo que permite la deducción de las inversiones realizadas y pagadas, ello no significa que no puedan enterarse cantidades en exceso al monto de la CETU que se estima se causará en el ejercicio (inversiones programadas hacia el cierre del ejercicio, etcétera). Por lo anterior, sería deseable que se estableciera la posibilidad de, bajo ciertas reglas, solicitar la reducción de estos pagos provisionales. ISR correlativo a la PTU pagada Contra el monto de la CETU se permite el acreditamiento del ISR retenido a los trabajadores por los sueldos y salarios a éstos pagados. La PTU, para efectos fiscales, se entiende como la remuneración por un servicio personal subordinado. Sin embargo, uno de los requisitos a satisfacer para que el ISR retenido sea acreditable, consiste en que éste corresponda a conceptos que, para efectos de la LISR, sean deducibles, no siendo así para la CETU. Considerando que la PTU, en términos de la LISR, sigue siendo una partida expresamente tipificada como no deducible 6, ello implicaría no poder acreditar contra la CETU el ISR que se retenga a los trabajadores por el pago de la PTU, lo cual, evidentemente, debe ser corregido. Margen financiero para las aseguradoras, arrendadoras financieras, etcétera Las disposiciones fiscales no debieran dar origen a una inseguridad jurídica; sin embargo, la CETU propiciará tal incertidumbre para el caso de diversos integrantes del sistema financiero. En efecto, se precisa que las aseguradoras y las arrendadoras financieras, entre otras entidades, “…respecto de los servicios por los que paguen y cobren intereses, se considerará como prestación de servicio independiente el margen de intermediación financiera correspondiente a dichas operaciones.” Para las arrendadoras el margen de intermediación financiera será la cantidad que se obtenga de disminuir a los interesas cobrados, los intereses pagados, y al resultado obtenido sumar o restar, según se trate, el resultado por posición monetaria neta. En el caso de las aseguradoras, éstas, por lo que respecta a las operaciones de seguros de vida y de pensiones, estarían obligadas a determinar el margen de determinación financiera, según la mecánica específica establecida para tales efectos; destacando el hecho de que las mismas deberán considerar como intereses cobrados “…los rendimientos de cualquier clase que se obtengan de los recursos afectos a las citadas reservas matemáticas…”; siendo que, en algunos casos, los referidos rendimientos son diversos de intereses propiamente dichos. Si bien, desde una óptica fiscal, resulta entendible el objeto de tal disposición, lo cierto es que la misma genera una total incertidumbre jurídica, pues las arrendadoras financieras, si bien determinan una tabla de amortización, es incierto si el interés que en dicha tabla se refleja 7 es el mismo que debe entenderse como cobrado, cuando para efectos legales de la LISR lo que se cobra es una renta. Por lo que respecta a las aseguradoras, es un hecho que, a la luz de la Ley sobre el Contrato de Seguro y de la Ley General de Instituciones y Sociedades Mutualistas de Seguros, las mismas, al expedir, por ejemplo, pólizas de seguros de vida, no implica que, legalmente estén en presencia de la prestación de un servicio por el que paguen y cobren intereses, puesto que lo que éstas pagan, entre otros conceptos, son las indemnizaciones o dividendos sobre pólizas. IMPAC pagado en los 10 ejercicios anteriores pendientes de recuperación Las personas podrán obtener la devolución del IMPAC referido que tengan a la fecha de entrada en vigor de la CETU, hasta por un monto equivalente al “…impuesto sobre la renta que efectivamente se pague en el ejercicio.” Por otra parte, se establece que, para efectos de cubrir la CETU, se permita acreditar contra ésta el “…impuesto sobre la renta propio del ejercicio…”; aclarándose que este concepto no comprende al ISR que se cubra con acreditamientos o reducciones. Es clara la diferenciación entre ambos conceptos, por lo que, para efectos de la devolución del citado IMPAC, sí debe considerarse el ISR que se haya cubierto mediante acreditamientos o reducciones. Fideicomisos Inmobiliarios de Bienes Raíces (Fibras) Como se sabe, la LISR establece un régimen especial a este tipo de fideicomisos que, para el caso que nos ocupa, destaca: (i) el hecho de que los mismos no son contribuyentes del ISR; (ii) los mismos deben determinar el resultado fiscal correlativo a sus operaciones y atribuir éste, en la proporción que corresponda, a cada uno de los beneficiarios, quienes determinarán el ISR atribuible a la parte que del referido resultado les corresponda según el régimen fiscal aplicable a cada uno de ellos (gravados, exentos, pago definitivo, etcétera); (iii) que tales fideicomisos no realizarán pagos provisionales de ISR, y (iv) que los fideicomitentes, por los bienes que aporten al fideicomiso, podrán diferir el pago del ISR causado por la ganancia obtenida con tal motivo. En virtud de que las operaciones que realizan estos fideicomisos se limitan a: (i) la construcción o adquisición de bienes inmuebles para destinarlos a su arrendamiento y su eventual y posterior enajenación (después de cuatro años de destinarse al arrendamiento); (ii) la adquisición de derechos a percibir ingresos provenientes del arrendamiento de bienes inmuebles; y (iii) a otorgar financiamientos para la adquisición de inmuebles. Por otra parte, la LCETU establece que los fideicomisos que realicen actividades sujetas a dicho gravamen, como lo son las antes enumeradas, deben determinar por cuenta de los fideicomisarios la base gravable correlativa a la CETU, así como efectuar pagos provisionales de esta contribución; es claro que hace falta incorporar toda una serie de disposiciones que hagan viable la operación de los Fibras a la luz de esta nueva contribución, para no generar distorsiones que hagan inviable tal figura. Algunos ejemplos de la “eliminación” indirecta en el ISR de tratamientos fiscales preferenciales, estímulos fiscales y exenciones Consolidación Fiscal Que la CETU sea un impuesto mínimo respecto del ISR, pero que para sus efectos no se consolide, implica, indirectamente, incrementar la carga tributaria a cargo de los grupos que consolidan fiscalmente y cuyo ISR es menor a una tasa efectiva del 19%. Estímulos fiscales Si bien el ISR puede ser acreditado contra la CETU, se establece que no lo será el ISR que se haya cubierto mediante acreditamientos o reducciones; siendo que, por ejemplo, los estímulos fiscales previstos tanto en el artículo 219 como en el 226, ambos, de la LISR 8, implican un crédito contra el ISR por el monto del estímulo que corresponda. Esta situación puede implicar, para efectos prácticos, hacer nugatorio el monto de tales estímulos en los supuestos en que el ISR sea menor a la CETU. Inmuebles recibidos por donación o herencia La LISR exenta del pago de tal impuesto a las personas físicas por los ingresos (inmuebles) que, cumpliendo determinadas reglas, perciban con motivo de donativos y herencias. A efecto de no nulificar la referida exención, la LISR reconoce el derecho a favor del heredero o donatario a considerar, cuando éste enajene los bienes así recibidos, el costo fiscal que tenían tales bienes para el autor de sucesión o el donante; por lo que el ISR se causará sólo sobre la ganancia que en su caso se obtenga. En términos de la CETU, la enajenación de bienes inmuebles realizada por personas físicas calificaría como un acto accidental sujeto al pago de tal gravamen; lo que equivale, para efectos prácticos, a eliminar la exención, puesto que no se le reconoce el derecho a ninguna deducción, misma que, en todo caso, estaría sujeta al requisito de ser efectivamente erogada, lo que no podría ocurrir en el caso que se comenta. Enajenación de casa habitación Se establece que sólo estará exento del pago de la CETU el importe equivalente a 1’500,000 UDI’s; por lo que el exceso estará gravado con tal contribución. Esto equivale a eliminar la exención contemplada con la LISR para el caso de enajenación de casas habitación que, no obstante exceder su precio de venta del referido límite, se encuentran exentas de tal impuesto. Maquiladoras Las maquiladoras, en general, requieren del uso intensivo de mano de obra y, por otra parte, cuentan con un régimen específico en términos del artículo 216-Bis de la LISR. La combinación de ambos factores generará en muchos de los casos que, para efectos prácticos, el régimen fiscal aplicables a estas entidades desaparezca, puesto que las mismas serán causantes de la CETU; siendo mucho mayor esta contribución al ISR causado y retenido a sus trabajadores. Donatarias autorizadas, escuelas y universidades Para efectos de la LISR, las escuelas y universidades que cuenten con autorización para ser donatarias autorizadas, no son contribuyentes de este impuesto por las colegiaturas que obtenga. La CETU establece que tales entidades estarán exentas del pago de esa contribución, en la medida en que el monto de la colegiatura no exceda del 10% del valor de mercado de tales colegiaturas; requisito que muy probablemente ninguna escuela o universidad privada podrá satisfacer. Si bien se permite acreditar contra la CETU el ISR retenido a los trabajadores (antes del subsidio al empleo), así como el crédito al empleo que se establece, ello, en muchos de los casos, no eliminará el importe de la CETU; encareciendo con ello la educación, puesto que muy probablemente se incrementarán las colegiaturas. La CETU como vehículo para trasladar a los patrones el ISR correlativo a la previsión social Prestadoras de servicios Es común que los grupos establezcan empresas prestadoras de servicios, mismas que operan, en general, con porcentajes de utilidad que van de dos a 10 por ciento. La CETU, para efectos prácticos, implicará que muchas de estas empresas puedan no contar con los recursos para el pago del referido gravamen; mismo que representa, entre otros, el ISR correlativo a la previsión social, así como el ISR de los trabajadores cuya tasa real de causación es menor a 19%, considerando el crédito al salario que se establece. Algunos ejemplos de cómo la CETU es un vehículo para mitigar la planeación fiscal Pago de regalías a intereses El criterio no vinculativo de las disposiciones fiscales y aduaneras número 01/ISR, establece, para efectos prácticos, que no serán deducibles para efectos de ISR, los pagos de regalías a residentes en el extranjero que tengan su origen en lo que se ha denominado como “migración de intangibles”. La deducción de tales regalías implica un beneficio neto de ahorro del ISR en México, puesto que si bien aplica a la luz de los tratados fiscales para evitar la doble tributación una retención del ISR del 10%, su deducción implica un ahorro del ISR de 20%, siendo el efecto neto favorable de 18 puntos porcentuales. Así las cosas, cuando la CETU establece que para sus efectos no serán deducibles los pagos de regalías y, por otra parte, se permite el acreditamiento contra esta contribución del ISR retenido, ello equivale a nulificar parte de los beneficios antes referidos. En esencia, lo mismo ocurre para el caso de intereses pagados al extranjero. CETU, contribución definitiva Múltiples planeaciones fiscales implican tan sólo el diferimiento en la causación del ISR, razón por la cual se suelen tener utilidades financieras en exceso del saldo de la cuenta de utilidad fiscal neta (CUFIN). Con la CETU, en atención a que ésta se determina bajo la base de “flujo de efectivo”, implica que, en alguno de estos casos, el monto de tal contribución será mayor que el ISR causado; sin embargo, dado que dicha CETU es un pago definitivo, ya que no se puede obtener su recuperación cuando a futuro se genere un mayor ISR, ello implica un desaliento a este tipo de planeaciones. Conclusión Se trata de una contribución que tiene su razón de ser atendiendo únicamente a los fines que ésta persigue. Sin embargo existen múltiples aspectos que necesariamente deben corregirse a efecto de que la misma no genere diversas distorsiones que, en principio, considero, no es la intención, y de las cuales, en el presente artículo, se ha hecho referencia a tan sólo algunas de ellas. Varios de los puntos antes comentados se están discutiendo con las autoridades, esperaremos a que concluya el proceso legislativo para saber en que términos finalmente se aprueba esta propuesta. Por lo que respecta a la constitucionalidad o no de este gravamen, o de los aspectos que de tal contribución resulten inconstitucionales, habrá que esperar los comentarios que sobre el particular viertan los especialistas en la materia y que éstos sean ratificados o no por los tribunales. 1 La enajenación de ciertos bienes se encuentra exenta de la CETU, destacando la de: (i) bienes muebles usados por parte de personas físicas; (ii) títulos de crédito; (iii) partes sociales; (iv) documentos pendientes de cobro; (v) moneda nacional o extranjera. 2 Para la definición de los términos enajenación; prestación de servicios independientes y usos o goce temporal de bienes, se debe atender a lo que respecto de tales conceptos establece la Ley del Impuesto al Valor Agregado (LIVA), ley que no tipifica como un servicio independiente a los servicios que se prestan de manera subordinada (salarios) ni a los servicios por los que se perciban ingresos que la Ley del ISR (LISR) asimile a salarios. 3 De aquí es de donde resulta la deducibilidad de los pagos por regalías e intereses para la base de la CETU. 4 De aquí es de donde sale el derecho al acreditamiento del ISR retenido y enterado correlativo a los pagos de sueldos, salarios y asimilables a éstos, así como del ISR que en su caso se retenga y entere por el pago de intereses y regalías. 5 Asegurar que las controladas no puedan acreditar contra la CETU el ISR que si bien las mismas entregaron a la controladora, ésta, por efectos de la consolidación fiscal (pérdidas fiscales de otras controladas), no enteró al SAT 6 El que la PTU pagada sea disminuible para la determinación del resultado fiscal, según se establece en el artículo 10 de la LISR, ello no significa que, técnicamente, deje de ser una partida tipificada como no deducible para efectos del ISR 7 Intereses que difieren de los que finalmente se cargan al cliente, pues en la mayoría de los casos se establecen tasas de intereses variables. 8 Artículo 219. Estímulo fiscal por gastos e inversiones en investigación y desarrollo de tecnología. Artículo 226. Estímulo por proyectos de inversión en la producción cinematográfica nacional. Este boletín ha sido preparado cuidadosamente por los profesionales de Ernst & Young, contiene comentarios de carácter general sobre la aplicación de las normas fiscales, sin que en ningún momento, deba considerarse como asesoría profesional sobre el caso concreto. Por tal motivo, no se recomienda tomar medidas basadas en dicha información sin que exista la debida asesoría profesional previa. Asimismo, aunque procuramos brindarle información veraz y oportuna, no garantizamos que la contenida en este documento sea vigente y correcta al momento en que se reciba o consulte, o que continuará siendo válida en el futuro; por lo que Ernst & Young no se responsabiliza de eventuales errores o inexactitudes que este documento pudiera contener. Derechos reservados en trámite.