Lo que hay que saber acerca de la Reforma Fiscal El pasado 8 de

Anuncio

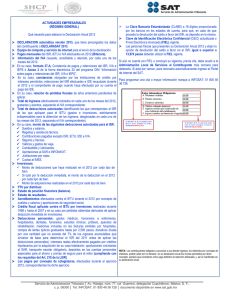

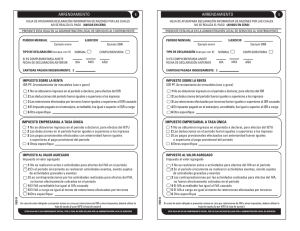

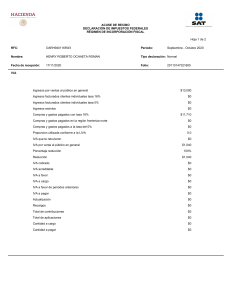

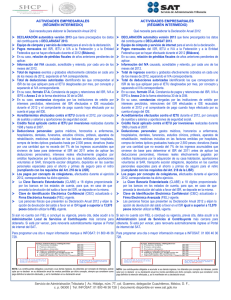

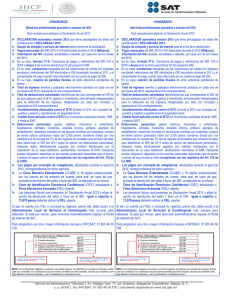

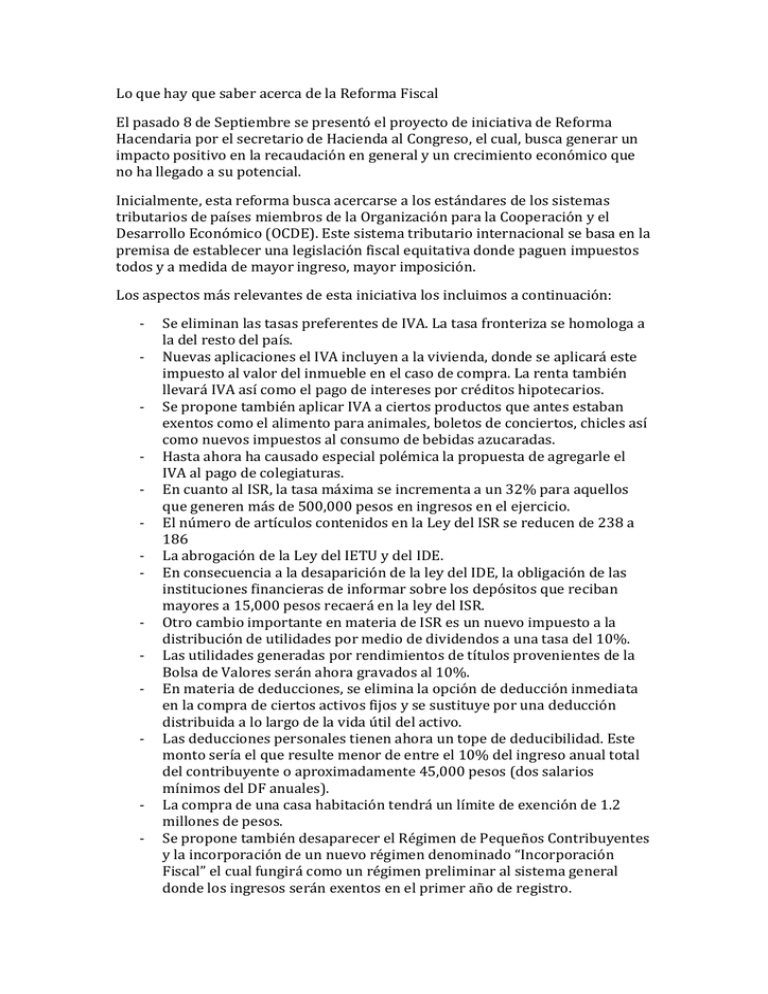

Lo que hay que saber acerca de la Reforma Fiscal El pasado 8 de Septiembre se presentó el proyecto de iniciativa de Reforma Hacendaria por el secretario de Hacienda al Congreso, el cual, busca generar un impacto positivo en la recaudación en general y un crecimiento económico que no ha llegado a su potencial. Inicialmente, esta reforma busca acercarse a los estándares de los sistemas tributarios de países miembros de la Organización para la Cooperación y el Desarrollo Económico (OCDE). Este sistema tributario internacional se basa en la premisa de establecer una legislación fiscal equitativa donde paguen impuestos todos y a medida de mayor ingreso, mayor imposición. Los aspectos más relevantes de esta iniciativa los incluimos a continuación: - - Se eliminan las tasas preferentes de IVA. La tasa fronteriza se homologa a la del resto del país. Nuevas aplicaciones el IVA incluyen a la vivienda, donde se aplicará este impuesto al valor del inmueble en el caso de compra. La renta también llevará IVA así como el pago de intereses por créditos hipotecarios. Se propone también aplicar IVA a ciertos productos que antes estaban exentos como el alimento para animales, boletos de conciertos, chicles así como nuevos impuestos al consumo de bebidas azucaradas. Hasta ahora ha causado especial polémica la propuesta de agregarle el IVA al pago de colegiaturas. En cuanto al ISR, la tasa máxima se incrementa a un 32% para aquellos que generen más de 500,000 pesos en ingresos en el ejercicio. El número de artículos contenidos en la Ley del ISR se reducen de 238 a 186 La abrogación de la Ley del IETU y del IDE. En consecuencia a la desaparición de la ley del IDE, la obligación de las instituciones financieras de informar sobre los depósitos que reciban mayores a 15,000 pesos recaerá en la ley del ISR. Otro cambio importante en materia de ISR es un nuevo impuesto a la distribución de utilidades por medio de dividendos a una tasa del 10%. Las utilidades generadas por rendimientos de títulos provenientes de la Bolsa de Valores serán ahora gravados al 10%. En materia de deducciones, se elimina la opción de deducción inmediata en la compra de ciertos activos fijos y se sustituye por una deducción distribuida a lo largo de la vida útil del activo. Las deducciones personales tienen ahora un tope de deducibilidad. Este monto sería el que resulte menor de entre el 10% del ingreso anual total del contribuyente o aproximadamente 45,000 pesos (dos salarios mínimos del DF anuales). La compra de una casa habitación tendrá un límite de exención de 1.2 millones de pesos. Se propone también desaparecer el Régimen de Pequeños Contribuyentes y la incorporación de un nuevo régimen denominado “Incorporación Fiscal” el cual fungirá como un régimen preliminar al sistema general donde los ingresos serán exentos en el primer año de registro. - - - - - - Se propone desaparecer el régimen de Consolidación Fiscal Otra propuesta es la de la desaparición del Régimen simplificado que aplica a personas morales dedicadas al autotransporte terrestre de carga o pasajeros, así como actividades agrícolas, ganaderas, silvícolas, o pesqueras. En cuanto al Código Fiscal, se propone derogar las disposiciones que obligan a la presentación del dictamen fiscal para las empresas y sustituirla por la presentación de un informe denominado “Declaración Informativa sobre la Situación Fiscal” para empresas con ingresos mayores a 644,599 millones de pesos anuales. Otro cambio importante al Código Fiscal es el de otorgarle a la autoridad fiscal la facultad de ajustar operaciones legales donde se considere que exista como objetivo el pagar menos impuestos, determinando así la obligación de pagar el impuesto que el contribuyente buscaría eludir. Dentro de la política fiscal internacional también hubo algunos cambios, como nuevos parámetros para determinar la retención del pago de regalías a residentes del extranjero para homologarse con el modelo de la OCDE. Se modifica la lista de países considerados regímenes fiscales preferentes. Se le otorga ahora a la autoridad fiscal la facultad de solicitar a residentes en el extranjero información sobre las disposiciones legales del derecho extranjero que soportan la aplicación de un beneficio establecido en algún Tratado firmado entre México y otro país. De igual manera se hace un cambio en las disposiciones referentes a la política de acreditamiento de impuestos pagados por ingresos sujetos a REFIPREs. Existen otras propuestas en materia social como lo es el implementar un seguro de desempleo y mayor transparencia de parte de las autoridades poniendo a la disposición de los contribuyentes el estatus de sus auditorías, gasto público y evaluación de resultados. Si ahora bien, con esta reforma se busca mayor convergencia y comparabilidad ante la comunidad internacional, ¿Cuánto tiempo realmente tomará para que los intereses tanto de los órganos gubernamentales, partidos políticos y de la misma población que conforma al país se puedan alienar para llegar a este fin?