Los convenios para evitar la Doble Imposición Internacional (CDI)

Anuncio

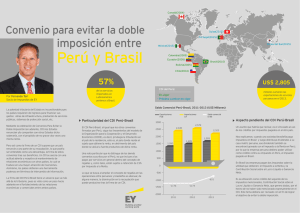

Fuente: www.caballerobustamante.com.pe www.checkpoint.com.pe Derechos Reservados NOVEDADES WEB Los convenios para evitar la Doble Imposición Internacional (CDI) suscritos por el Perú: algunos comentarios con ocasión de los conveniosrecientementeratificados Jesús A. Ramos Angeles(*) Voces: Convenio para evitar la doble tributación – Impuesto a la Renta - Evasión. 1. La doble imposición jurídica internacional En términos generales, habrá doble imposición internacional cuando una misma renta o un mismo elemento patrimonial(1) se gravan, en el mismo periodo impositivo, en dos o más estados a través de un impuesto de la misma o similar naturaleza(2). Así, este fenómeno surge cuando más de un estado considera que, bajo su normatividad interna, detenta soberanía fiscal para gravar una misma renta, produciéndose una superposición de jurisdicciones fiscales(3) y, como consecuencia de ello, una doble tributación del contribuyente o de la renta, según se trate de doble imposición jurídica o económica. Conforme a los Comentarios al artículo 23° del MCOCDE(4), existe doble imposición económica internacional cuando dos personas diferentes pueden ser gravadas por dos o más estados durante un mismo periodo, por la misma renta o el mismo patrimonio. Dicho de otro modo, “la doble imposición económica se refiere al mismo impuesto aplicado sobre el mismo ingreso en cabeza de diferentes personas”(5). Así, como anota Zuzunaga, “en la doble imposición económica a nivel internacional, existe identidad de objeto, periodo de tiempo y similitud del impuesto, sin embargo se encuentra ausente el requisito de la identidad subjetiva que sí es considerada en la doble imposición jurídica”(6). Ilustremos lo dicho con un ejemplo clásico de doble imposición económica internacional, prescindiendo de convenios o mecanismos unilaterales para aliviar o eliminar la doble imposición: – Planteemos el escenario en el cual durante el ejercicio 2013 una sociedad residente en Perú, obtuvo rentas empresariales por 100 UM(7), distribuyendo la totalidad de las utilidades después de impuesto a la renta a su matriz, una sociedad residente en un estado “B”, por ejemplo, Chile. – En dicho caso, la sociedad peruana deberá tributar el impuesto a la renta (IR) de tercera categoría peruano aplicando una tasa de 30%, de forma tal que remesará dividendos a su matriz por 70 UM(8). – Sin embargo, dichas utilidades tributarán, a su vez, como rentas de fuente extranjera en cabeza de la compañía chilena, bajo la tasa del 20% por el IR de primera categoría chileno (IR empresarial). Como se aprecia, en el escenario propuesto, que de hecho es bastante usual, dos estados distintos gravan una misma renta en un mismo periodo, mediante dos impuestos similares, pero en cabeza de dos sujetos distintos (la subsidiaria peruana y su matriz chilena), de forma tal que se produce una doble imposición económica internacional. En cambio, habrá doble imposición jurídica cuando más de un estado someta a imposición a una misma persona en concepto de la misma renta o del mismo patrimonio, requiriéndose, como en el caso anterior, que los impuestos de ambos estados sean idénticos o similares y que se apliquen respecto del mismo periodo fiscal. CABALLERO BUSTAMANTE Fuente: www.caballerobustamante.com.pe www.checkpoint.com.pe Derechos Reservados Al respecto, Calderón Carrero ha señalado con suma precisión técnica que “concurre doble imposición [jurídica](9) internacional cuando dos (o más) entes jurídicos-públicos autónomos dotados de poder tributario independiente a nivel internacional yuxtaponen impuestos idénticos o análogos sobre un mismo hecho imponible realizado en un mismo momento temporal, gravando al mismo contribuyente y objeto imponible, de manera que, a la postre, resulta una carga fiscal global superior a la que se originaría si dicho hecho imponible se hubiera realizado con sujeción a un solo sujeto activo”(10). Explicaremos mejor el fenómeno de la doble imposición jurídica internacional completando el análisis del caso ya planteado (una vez más prescindiendo de CDI o mecanismos unilaterales para aliviar o evitar la doble imposición): – En el escenario anterior, habíamos señalado que la sociedad peruana remesaba a su matriz chilena la totalidad de las utilidades obtenidas en 2013, luego de impuestos, que en el ejemplo ascendían a 70 UM. – Así bien, los dividendos que pagará la sociedad peruana estarán gravados en cabeza de la sociedad accionista chilena con el IR peruano de salida (outbound tax) por tratarse de rentas de fuente peruana que obtiene un no residente. – Para tal efecto, la sociedad peruana pagadora de los dividendos retendrá en la fuente (witholding tax) el 4.1% del importe bruto de los dividendos distribuidos, por lo que los dividendos netos a remesar a Chile ascienden a aproximadamente 67 UM. – Sin embargo, sucede que bajo el IR de primera categoría chileno (IR empresarial), la matriz chilena también considerará tales utilidades remesadas desde Perú como rentas de fuente extranjera que estarán gravadas con 20% (inbound tax) sobre una base neta que comprende la totalidad de sus rentas de fuente mundial, quedando un remanente neto de impuestos de 54 UM. En el caso propuesto, producto de las reglas fiscales de dos estados distintos la remesa de utilidades desde la subsidiaria peruana a su matriz en Chile tiene una carga fiscal de 46%, evidenciándose una doble imposición jurídica internacional pues una misma renta es gravada en un mismo periodo en cabeza de un mismo sujeto (la compañía chilena), mediante dos impuestos similares. 2. Factores que producen la doble imposición jurídica internacional Como vemos, la doble imposición jurídica internacional, que es de la cual que nos ocuparemos en esta oportunidad, implica una superposición de potestades tributarias estatales que buscan gravar un mismo hecho imponible (un elemento de renta o patrimonio) en cabeza de un mismo sujeto por un mismo periodo de tiempo, ocasionando un conflicto internacional de intereses fiscales. Este conflicto surge porque los ordenamientos internos de los estados involucrados han adoptado distintos criterios de imposición, como lo son el de la residencia o el territorial. El criterio de la residencia, también denominado de la universalidad o principio de gravamen bajo fuente mundial, sujeta a imposición por sus rentas de fuente nacional y extranjera a los sujetos que, con independencia de su nacionalidad o ciudadanía, tengan su residencia en el territorio del estado. Por su parte, el criterio territorial, real o del estado de la fuente, sujeta a imposición a los residentes o no residentes en el territorio del estado, únicamente por sus rentas de fuente nacional, esto es, por las ganancias cuya fuente productora pueda localizarse en dicho territorio. Como se ha podido colegir, los ordenamientos internos optan por establecer puntos de conexión que le permitan vincular su potestad tributaria con las rentas o el patrimonio obtenido por los sujetos en el devenir de sus actividades económicas. Dichos puntos de conexión pueden ser de tipo subjetivo (como la residencia, el domicilio, la nacionalidad o la ciudadanía) o de tipo objetivo (como es la fuente); de modo que cuando un sujeto ha llevado a cabo en la realidad fáctica un hecho imponible determinado, puede que para dos o más estados se haya verificado alguno de los puntos de conexión mencionados, generándose una pluralidad de jurisdicciones detentando potestad tributaria. En ese contexto, de acuerdo a los Comentarios del MCOCDE(11) la doble imposición jurídica internacional surgirá en los siguientes casos: (i) Conflicto residencia-residencia o sujeción fiscal integral concurrente: Ocurre cuando dos estados gravan a una misma persona por su renta y patrimonio totales, lo que implica que ésta es considerada como residente por ambas jurisdicciones fiscales, afectándolo por bajo un criterio de fuente mundial. (ii) Conflicto residencia-fuente o sujeción fiscal parcial concurrente: Es el caso en que una persona, residente de un estado (estado de residencia - ER), obtiene a rentas o posee elementos del patrimonio en otro estado (estado de la fuente – EF o estado donde esté situado un establecimiento permanente - EE) y ambos graven dichas rentas o patrimonio. Esto se debe a que mientras un sujeto es residente para un estado, no lo es para el otro, de forma tal que lo que para el ER es renta de fuente extranjera, para el EF termina siendo renta de fuente nacional. (iii) Conflicto fuente-fuente: Sucede cuando los dos estados gravan a una misma persona, que es residente fiscal en un tercer estado, por las rentas provenientes o por el patrimonio que posea en uno de dichos estados. Este caso requiere que el sujeto no sea residente en ninguno de los dos estados, sino en un tercero, pero que se hayan verificado puntos de conexión que consideran que la renta o el patrimonio que posee o ha obtenido, sean de fuente nacional para los dos estados(12). La doble imposición jurídica internacional surgirá, por lo tanto, cuando dos o más estados adoptan diferentes sistemas o criterios de imposición (residencia o fuente), e inclusive cuando, adoptando un mismo sistema, se utilicen distintos puntos de conexión o den distinto significado a un mismo punto de conexión. Esta doble tributación genera un claro efecto distorsivo, pues un sujeto tendrá que soportar una carga fiscal económicamente superior a la que hubiera sido aplicable si sólo hubiese sido gravado en un solo estado, de forma tal que se está detrayendo parte de la renta por él obtenida, por efecto de la distorsión producida. Esta consecuencia es, sin lugar a dudas, tan indeseada como la no imposición (erróneamente conocida como doble no imposición), siendo lo ideal que cada sujeto tribute por las rentas que obtiene sólo una vez. 3. Los CDI como mecanismo para aliviar o evitar la doble imposición jurídica internacional Para aliviar o eliminar la doble tributación jurídica internacional, los estados han implementado mecanismos unilaterales y bilaterales. CABALLERO BUSTAMANTE Fuente: www.caballerobustamante.com.pe www.checkpoint.com.pe Derechos Reservados Las medidas unilaterales son implementadas por el estado de la residencia, en forma voluntaria y en virtud de su autónoma soberanía, incluyendo dentro de su legislación nacional algunas disposiciones que recogen medidas para evitar o aliviar la doble imposición. Existen una serie de medidas que los ordenamientos pueden implementar, siendo los principales los métodos de la exención, deducción e imputación. A través del método de la exención, el ER desgrava o exonera aquella parte de las rentas de fuente extranjera que ya tributó en el exterior; en cambio, el método de la deducción permite la detracción del impuesto extranjero de la base imponible del impuesto del ER, obteniendo un alivio parcial de la doble imposición. Por su parte, en el método de la imputación, el ER permite la aplicación de un crédito(13) por el impuesto pagado en el exterior(14). Cabe anotar que nuestro ordenamiento únicamente ha recogido el mecanismo de la imputación mediante el crédito directo. Así, el inciso e) del artículo 88° de la Ley del Impuesto a la Renta reconoce el derecho del contribuyente a deducir el pago del impuesto a la renta abonado en el exterior por ren tas de fuente extranjera gravadas por nuestra ley, siempre que no exceda el límite de la tasa media de estas rentas ni el importe efectivamente pagado en el exterior(15). Por su parte, los mecanismos bilaterales(16) se implementan mediante los convenios para evitar la doble imposición o tributación de la renta y el patrimonio (CDI). A través de los CDI los estados responden ciertamente a un imperativo de justicia, el cual es evitar que un mismo contribuyente sea sometido a soberanías fiscales superpuestas por unas mismas rentas y obligado a soportar un exceso de gravámenes. Como adelantamos, bajo el principio de single tax(17) en un impuesto óptimo a la renta se debería gravar sólo en un estado las utilidades obtenidas por un sujeto, por lo que en un CDI los estados suscriben un tratado, como instrumento jurídico de derecho público internacional que busca dotar de estabilidad, permanencia y garantía la viabilidad de dicho principio, eliminando o cuando menos aliviando la doble imposición jurídica internacional. Ciertamente, siendo un CDI un tratado de tipo “ejecutivo”, en la medida que éstos entren en vigor, formarán parte del derecho nacional, tal como lo prevé el artículo 55° de la Constitución Política del Perú. Para su entrada en vigor los tratados que “crean o suprimen tributos”(18) –entiéndase, referidos a materia tributaria- deben ser aprobados por el Congreso antes de su ratificación por el Presidente de la República, procediéndose luego al intercambio de notas diplomáticas entre los estados, mediante las cuales se comunica la adopción y ratificación del CDI conforme a las reglas del derecho interno de cada estado, entrando en vigencia el tratado a los 30 días de la última nota intercambiada, siendo aplicable el CDI desde el 1 de enero del año siguiente(19). Ahora bien, los CDI son aplicables, específicamente, para combatir los conflictos de doble imposición de tipo residencia-residencia y residencia-fuente, razón por la que éstos son aplicables únicamente a los sujetos con residencia fiscal en al menos un estado contratante. En efecto, los conflictos fuente-fuente no pueden solucionarse bajo las reglas que normalmente acompañan un CDI, pues precisamente se trata de supuestos en los que la doble tributación jurídica internacional se produce sin que existan sujetos calificados como residentes en los estados involucrados, por lo que no podría aplicárseles un CDI que, por definición, requiere de sujetos residentes en cuanto menos uno de ellos. La solución, en todo caso, puede buscarse mediante mecanismos unilaterales para aliviar o evitar la doble tributación o a través de negociaciones especiales que prevean cláusulas específicas en los CDI, de la misma forma en que se enfrenta la doble imposición económica. Ahora bien, en los CDI los estados contratantes someten su potestad tributaria al tratado, en virtud de su soberanía fiscal y de su voluntad contractual como sujetos de derecho internacional público, de forma tal que reparten o comparten su poder de imposición sobre los elementos de renta o patrimonio que obtengan o detenten los sujetos del convenio. Si bien en términos generales se parte del principio de beneficio (benefits principle)(20), debiendo gravarse en forma primaria la actividad empresarial o las rentas activas en la fuente (EF), mientras las rentas pasivas deben imponerse en la residencia (ER); en muchos casos los estados no desean renunciar a su potestad tributaria mediante reglas de tributación exclusiva, por lo cual se recurre a formas de tributación compartida; esto es, facultando el convenio a que ambos estados graven la renta en cuestión. En este último supuesto, dado que no se podrá evitar la doble imposición, sino todo lo contrario, ésta se ha oficializado en el tratado, los CDI prevén mecanismos para aliviar la doble imposición, siendo el método del crédito el que normalmente es aplicado, ya sea bajo reglas específicas contenidas en el convenio o dejando la regulación a los ordenamientos internos de cada estado. Además, los CDI también traen consigo la necesidad de que los estados acepten principios comunes que obligan, en parte, a modificar las legislaciones internas, colaborando a la armonización internacional de los sistemas tributarios. Los convenios normalmente se celebran sobre la base de uno de los modelos que internacionalmente han sido desarrollados. Así, principalmente son conocidos los modelos de CDI elaborados por la Organización para la Cooperación y el Desarrollo Económicos (OCDE) y la Organización de las Naciones Unidas (ONU), aunque también existen convenios modelo de la Comunidad Andina de Naciones (CAN) y el de los Estados Unidos de Norteamérica (US Model), entre otros. El CDI modelo OCDE es ciertamente el más adoptado por los estados, pues se rige por el principio de residencia, de tal forma que los países de economías emergentes y en vías de desarrollo, que son la gran mayoría, han tenido que dejar de lado el modelo ONU (que favorece principalmente a la fuente) para poder finiquitar sus negociaciones con estados con los que tenían trascendentales intereses económicos e inversiones extranjeras que resguardar. Los modelos, y principalmente los comentarios oficiales, sirven de pauta y orientación para la interpretación de los CDI celebrados por el Perú, pues conforme a la Convención de Viena sobre el Derecho de los Tratados del 23 de mayo de 1969, suscrita por nuestro país, un tratado deberá interpretarse de buena fe conforme al sentido corriente que haya de atribuirse a los términos del tratado en el contexto de estos y teniendo en cuenta su objeto y fin, pero, además, el tratado comprende todo acuerdo o instrumento concertado por ambas partes o formulado por al menos una parte con motivo de la celebración del tratado y aceptado por la otra parte como instrumento referente al mismo. Así, siendo que en las negociaciones, informes técnicos, el modelo de convenio peruano, entre otros instrumentos, el CDI ha sido estructurado expresamente bajo dicho modelo, los comentarios del comité de asuntos fiscales de la OCDE resultan ser un medio válido para la interpretación de los tratados fiscales. 4. La red peruana de convenios para evitar la doble imposición internacional y la necesidad de suscribir nuevos CDI Por más de tres décadas nuestro país contó únicamente con un CDI, celebrado con Suecia en 1966 y vigente desde 1968 hasta 2006. CABALLERO BUSTAMANTE Fuente: www.caballerobustamante.com.pe www.checkpoint.com.pe Derechos Reservados Es recién en la década pasada que nuestra red de convenios se amplió, cuando en 2003 fueron ratificados los CDI con Chile(21) y Canadá(22), siendo aplicables desde el año 2004. Posteriormente, en 2008 se ratificó el CDI celebrado con Brasil(23), el mismo que fue aplicable desde el 2010. Además, el Perú ha suscrito la Decisión 578(24), aplicable desde el 2005, un instrumento multilateral que tiene el mismo objetivo en el marco de las relaciones internacionales de los países miembro de la Comunidad Andina de Naciones (CAN)(25). Además, con agrado debemos señalar que el último 19 de febrero entró en vigor el novísimo CDI entre el Perú y México(26), y hace unos días, el 13 de marzo, entró en vigencia el CDI entre Perú y Corea(27),siendo ambos convenios aplicables desde el 1 de enero de 2015, quedando en espera la entrada en vigencia de los CDI suscritos con Suiza y Portugal, los mismos que fueron ratificados por el ejecutivo entre febrero y marzo de 2014. Ciertamente nuestra red de CDI no es la más amplia, aunque debemos reconocer los avances realizados en estos últimos años. Así, incluyendo los CDI ya ratificados y que prontamente deberían estar vigentes, Perú habría suscrito tratados tributarios para evitar la doble imposición jurídica internacional y prevenir la evasión fiscal con Chile, Canadá, Brasil, Colombia, Ecuador, Bolivia, México, Suiza, Portugal y Corea; esto es, hemos suscrito acuerdos (7 bilaterales y 1 multilateral) con un total de 10 estados, de los cuales 8 ya están vigentes a la fecha. Revisemos un poco las cifras(28). Hasta finales de 2012, los países latinoamericanos habían suscrito un total de 202 CDI, siendo los estados con una mayor red de convenios Argentina (16), Brasil (31) Chile (24), Ecuador (12), México (42) y Venezuela (31). Al otro lado de las cifras, aparecen Paraguay (2) Bolivia (7), Perú (que en ese momento tenía 3 CDI vigentes, más la Decisión 578) y los países centroamericanos, aunque con notables excepciones como es el caso de Panamá. En efecto, Panamá en la actualidad es una de las economías con mayor crecimiento sostenido de la región, con un mercado financiero estable y con proyecciones económicas favorables. De ser señalado como unos de los paraísos fiscales más conocidos del mundo y no tener ningún CDI hasta 2010, ha pasado a salir de la lista negra de la OCDE para tener en la actualidad 14 CDI vigentes (los principales con México, España, Holanda, Singapur, Francia, Corea, Portugal, Irlanda y Reino Unido), estando además ya ratificados los CDI con Italia e Israel. Además, Panamá viene negociando importantes CDI con Austria y Bélgica, entre otros Estados. Su despertar fiscal ha sido destacable, como se aprecia también en la celebración de Acuerdos de Intercambio de Información Tributaria (AIIT)(29), de los cuales 6 se encuentran vigentes (Estados Unidos, Canadá, Suecia, Noruega, Finlandia e Islandia), quedando por cobrar vigor otros 3 AIIT ya ratificados (Dinamarca, Islas Faroe y Groenlandia). Situación similar es la que se presenta con Uruguay, quien hasta 2012 sólo tenía un CDI en vigencia, pero que en la actualidad tiene 16 convenios en vigor (Alemania, Argentina, Corea, Ecuador, Dinamarca, España, Finlandia, Francia, Hungría, India, Islandia, Liechtenstein, Malta, México, Portugal y Suiza) y 4 aprobados por el Congreso, pero pendientes de entrar en vigor (Noruega, Suecia, Groenlandia e Islas Faroe). También es interesante el desarrollo de la red de CDI colombiana, pues hasta 2004 sólo tenía en vigor la Decisión 578 de la CAN, teniendo en la actualidad CDIs en vigor con Canadá, Chile, México, Portugal y Suiza, además de la Decisión 578 (Ecuador, Perú y Bolivia). El punto interesante en el caso colombiano no es tanto la amplitud de su red, como la velocidad con la que ha evolucionado en los últimos 5 años. En ese contexto, se sabe, que el Perú vendría negociando nuevos CDI con Francia, Italia, Japón, Tailandia, Qatar, Reino Unido. Además, se estarían renegociando los CDI con España(30) y Suecia(31). El Perú, sin lugar a dudas, necesita tener una amplia red de CDI, este es un imperativo prioritario como economía emergente en vías de desarrollar un potencial exportador de capital que, aunque incipiente, ya ha salido a la caza de los mercados globales. La celebración de convenios fiscales siempre ha sido favorable para los estados contratantes, no sólo por el mero hecho de evitar o aliviar la doble imposición, sino porque los CDI, como decíamos antes, son instrumentos de seguridad jurídica y una garantía de estabilidad y permanencia fiscal. No nos imaginamos un estado sin continuidad fiscal ni sistema tributario (aunque sea imperfecto), que pueda negociar un amplia red de CDI, pues tendría el impedimento de no saber si las reglas de derecho interno de las que parte el convenio quedarán inalteradas (concepto de residencia, tipología técnica del impuesto directo, sistema de gravamen, etc.). Así, la función de política económica de un CDI radica en el clima de tranquilidad y seguridad jurídica que éste puede garantizar a los inversionistas extranjeros, pues no cabe duda que, finalmente, son éstos la gran razón de la suscripción de los CDI y el objetivo final hacia el cual se encaminan: que no se vean desalentados en sus inversiones por efecto de la doble imposición internacional. En ese sentido, los CDI –muy de la mano con otros factores jurídicos, políticos y económicos- actúan como incentivos fiscales que persiguen estimular la competitividad internacional del Perú como hub de colocación de inversiones foráneas y, por qué no, estimular la actitud inversora de los residentes peruanos hacia nuevos mercados extranjeros(32). Además, aunque podría argumentarse que la suscripción de CDIs termina erosionando la recaudación tributaria del fisco peruano, al renunciar el estado a gravar algunos tipos de rentas que en ausencia del convenio hubiese gravado; lo cierto es que la realidad demuestra todo lo contrario. Si analizamos el panorama económico en forma prospectiva y tenemos en cuenta que, como venimos sosteniendo, los CDI tienen como una de sus funciones atraer la inversión extranjera e incentivar la exportación de capitales peruanos, resulta que mientras más convenios tengamos celebrados, habrá también más empresas, grupos multinacionales, puestos de empleo, oferta de productos y servicios. Consecuentemente, habrá más rentas que el fisco tenga que gravar internamente, para lo cual seguramente deberá reforzar su capacidad de fiscalización y recaudación, así como remover las brechas de evasión fiscal, sin olvidar la ampliación de la base tributaria. Ello, sin mencionar el resto de beneficios económicos que se generan con los CDI y que escapan de las frías cifras y estadísticas de recaudación tributaria. Como se aprecia, si bien se ha avanzado bastante con la suscripción de los CDI con México, Corea, Portugal y Suiza y (de los cuales únicamente se encuentra en vigencia los dos primeros), resulta trascendental que avancemos en las negociaciones con nuestros socios económicos estratégicos, pues de ello depende gran parte de las decisiones de inversión que se tomarán en los próximos años, tanto para la colocación directa de capital extranjero al Perú, como para la colocación de empresas y capitales peruanos en nuevos mercados. El camino eficiente en las negociaciones de CDIs que han dejado algunos de los más insospechados estados de Latinoamérica, ha dejado una huella que debemos seguir y copiosa experiencia de la cual aprender. Vamos bien, eso es un hecho, pero siempre podemos estar mejor. CABALLERO BUSTAMANTE Fuente: www.caballerobustamante.com.pe www.checkpoint.com.pe Derechos Reservados NOTAS (*) Asociado de Asesoría y Planeamiento Tributario del Estudio Grellaud y Luque Abogados. Contacto: [email protected] (1) Se refiere a un mismo presupuesto de hecho (unidad material y cuantitativa del hecho imponible). (2) Cfr. FALCÓN Y TELLA, Ramón y PULIDO GUERRA, Elvira. Derecho Fiscal Internacional. Marcial Pons, Madrid, pág. 86. (3) Dependiendo de las circunstancias, la doble imposición podría abarcar más de dos países, llegando en ese caso a producirse una multimposición o pluritributación. (4) Comentarios a los artículos del Modelo de Convenio Tributario sobre la Renta y sobre el Patrimonio de la OCDE. (5) Cit. ROHATGI, Roy. Principios Básicos de Tributación Internacional, traducción de Juan Manuel Idrovo (1ra. edición). Editorial Legis, Bogotá, Colombia, 2008, pág. 29. (6) Cfr. ZUZUNAGA, Fernando. Convenios para Evitar la Doble Imposición. Ponencia General. En: IX Jornadas Nacionales de Tributación de la IFA, “Precios de Transferencia y Convenios para Evitar la Doble Imposición”, 22 y 23 de abril de 2008, IFA – International Fiscal Asociation – Grupo Peruano, Lima 2008, pág. 296. (7) Unidades de moneda. (8) No se toma en cuenta el IR por retención en la fuente de 4.1% para fines explicativos. Este caso se analizará luego para ejemplificar la doble imposición jurídica. (9) Los corchetes son nuestros. (10) CALDERÓN CARRERO, José Manuel. La doble imposición internacional y los métodos para su eliminación. En: Fiscalidad Internacional (Director: SERRANO ANTÓN, Fernando). Editorial Estudios Financieros, Madrid, 2005, pág. 294. (11) Comentarios a los artículos 23 al 23B del CMOCDE. (12) Dado que se trata de un residente en un tercer estado, es probable que además se ocasione un problema residencia-fuente con los otros dos estados, generándose una multimposición internacional. (13) El método de la imputación, también conocido como mecanismo del crédito o tax credit, es definido por el artículo 23B del MCOCDE, como aquel en donde el ER de un sujeto pasivo sometido a su legislación tributaria, va a mantener el principio de renta mundial, o dicho de otro modo, el estado de residencia va a gravar todas las rentas obtenidas por el sujeto pasivo en el estado de residencia como en el estado de la fuente, permitiéndole deducir el impuesto pagado en éste último país. (14) También existe el método de la reducción, aunque normalmente éste se implementa dentro del marco de los CDI, por lo que, en estricto, no se trata de un mecanismo unilateral, sino bilateral. La medida consiste en la reducción del impuesto aplicable por las rentas de fuente extranjera de un sujeto residente o del impuesto aplicable por las rentas de fuente nacional de un sujeto no residente, de forma tal que se reduce la carga tributaria en el ER, aliviando en parte la doble imposición. (15) Al respecto, Víd. RAMOS ANGELES, Jesús A. Reinterpretando el tax credit peruano: sobre la limitación temporal del crédito por Impuesto a la Renta abonado en el exterior. En: Revista Informativo Caballero Bustamante, N° 775, Segunda quincena, enero, Thomson Reuters, Lima, 2014, pág. A1 y ss. (16) También puede hablarse de mecanismos multilaterales cuando el CDI es celebrado en el marco del derecho comunitario, como es el caso de la Decisión 578 o las directivas europeas. (17) Víd. AVI YONAH, Reuven S. Tax competition, tax arbitrage and the international tax regime. En: Law & Economics, University of Michigan, Olin Working Paper N° 07-001. Pág. 1. (18)Coincidimos con Laguna Caballero cuando advierte que el último párrafo del artículo 56° de la Constitución tiene una redacción de imposible cumplimiento, debido a que ningún tratado internacional “crea, modifica o suprime tributos”, sin embargo, considera que la intención del constituyente ha sido referirse a los tratados que tengan contenido tributario, por lo que no es posible que un tratado cuando aprueba métodos para evitar la doble imposición se apruebe por normas distintas a una resolución legislativa. LAGUNA CABALLERO, Javier, Instrumentos Tributarios internacionales del Perú. En: Temas de Derecho Tributario y Derecho Público, Libro Homenaje a Armando Zolezzi Möller. Palestra Editores, Lima, 2006, pág. 917-936. (19) Bajo la regla general del artículo 28° del modelo de CDI de la OCDE. (20)Ídem. (21) Convenio entre la República del Perú y la República de Chile para evitar la doble tributación y para prevenir la evasión fiscal en relación al Impuesto a la Renta y al Patrimonio, aplicable desde el 1.1.2004. (22) Convenio entre el Gobierno de Canadá y el Gobierno de la República del Perú para evitar la doble tributación y para prevenir la evasión fiscal en relación al Impuesto a la Renta y al Patrimonio, aplicable desde el 1.1.2004. (23) Convenio entre el Gobierno de la República del Perú y el Gobierno de la República Federativa de Brasil para evitar la doble tributación y para prevenir la evasión fiscal en relación al Impuesto a la Renta y al Patrimonio, aplicable desde el 1.1.2010. (24) Decisión 578, “Régimen para evitar la Doble Tributación y Prevenir la Evasión Fiscal”, publicada en la Gaceta Oficial de la CAN y aplicable desde el 1.1.2005. (25) En la actualidad únicamente Bolivia, Ecuador, Colombia y Perú son parte de la CAN. Venezuela se retiró en 2006 de la Comunidad como protesta a los Tratados de Libre Comercio (TLC) que luego celebrarían Colombia y Perú con estados Unidos. (26) Convenio entre la República del Perú y la Los Estados Unidos Mexicanos para evitar la doble tributación y para prevenir la evasión fiscal en relación al Impuesto a la Renta y al Patrimonio, aplicable desde el 1.1.2015. (27) Convenio entre la República de Corea y la República de Perú Para Evitar la Doble Tributación y Prevenir la Evasión Fiscal en relación con los impuestos sobre la renta, aplicable desde el 1.1.2015. (28)Víd. URL: http://www.ciat.org/index.php/en/blog/item/90-tratadostributarios-en-america-latina/90-tratados-tributarios-en-america-latina.html. (29) Hasta 2013 los países latinoamericanos tenían un total 38 AIIT celebrados, aunque éstos realmente se concentraban en Argentina (12), Costa Rica (6) y México (12). De hecho, el Perú solo tiene un AIIT vigente con Estados Unidos. Sin embargo, es probable que dicho número se eleve exponencialmente, más aún si a partir del proyecto RUBIK se impulse el FATCA (Foreign Account Tax Compliance Act, así como el Multilateral Convention on Mutual Administrative Assistance in Tax Matters de la OCDE, suscrita por Argentina, Brasil, Colombia, Costa Rica y México. (30) El CDI entre Perú y España fue suscrito y sometido a aprobación del Congreso en 2006, no siendo nunca aprobado. (31) Este CDI fue denunciado por dicho Suecia, siendo aplicable sólo hasta el 31 de diciembre de 2006. (32) Aunque para esto ciertamente falta mucho más que un CDI, pues nuestra legislación no se encuentra preparada para residentes exportadores de capital, aún cuando se haya implementado un régimen de transparencia fiscal internacional. Así, por ejemplo, nuestra ley del IR no contiene un crédito indirecto por impuestos abonados en el exterior y el crédito directo está limitado temporalmente, lo que a menudo ocasiona la pérdida de este derecho. Además, mientras los dividendos de fuente peruana pagadoys a accionistas del exterior están gravados con una retención del 4.1%, los dividendos remesados del exterior por un accionista domiciliado en Perú están gravados con 30%. n CABALLERO BUSTAMANTE