CAPÍTULO IV EVALUACIÓN FINANCIERA DEL PROYECTO 4.1

Anuncio

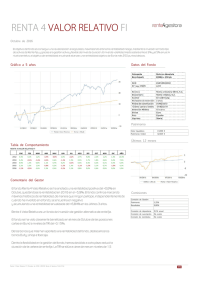

CAPÍTULO IV EVALUACIÓN FINANCIERA DEL PROYECTO 4.1 RESULTADOS Y SITUACION FINANCIERA ESTIMADOS 4.1.1 Estado de Resultados Proyectados En el cuadro se presenta el Estado de Resultados Proyectados, mientras que en el otro se detalle el Flujo de Caja Proyectado, apreciándose saldos finales de caja positivos en todos los años del análisis. Los Ingresos Operacionales están comprendidos por el total de ventas realizadas en cada uno de los años de operación de la empresa. Los Egresos Operacionales corresponden a todos los gastos de prestación del servicio, administración y ventas incurridos en el proyecto, así como también las remuneraciones a la mano de obra directa e indirecta. En el presente cuadro, tomamos las ventas las cuales se van incrementar cada año en un 8% para compensar la inflación anual acumulada que está alrededor de esa tasa, los costo directos también se incrementarán igual que las ventas. La diferencia entre las ventas obtenidas y los costos directos cada año me generará la Utilidad Bruta anual. Para obtener la Utilidad Operativa, se procederá a restarle los costos indirectos, la misma se ve afectada por la depreciación anual de los activos fijos y los gastos financieros debido a los intereses generados anualmente por el préstamo solicitado a la CFN, que dará como resultado la utilidad antes de los impuestos. Para obtener la utilidad neta, será necesario considerar el 15 % por concepto de pago de utilidades al trabajador y ese resultado el 25% por concepto de pago de impuesto a la renta. 4.2 Flujo de Caja Proyectado El Flujo Operativo anual es la diferencia entre las ventas anuales y las suma de los costos directos e indirectos. Los ingresos no operativos, se refieres al crédito solicitado y el aporte propio para iniciar la empresa. Los Egresos no operativos es la suma de las inversiones, los pagos de dividendos anuales por el préstamo y los impuestos. Los flujos Netos es la diferencia entre los flujos operativos y los egresos no operativos. 4.3 Balance General Proyectado CAPÍTULO V EVALUACIÓN DEL PROYECTO 5.1 EVALUACIÓN FINANCIERA Los principales índices utilizados en la evaluación financiera de proyectos de inversión, los cuales se obtienen del tratamiento técnico y cuántico que se le dé al flujo de caja del proyecto. Tales índices son entre otros: INDICES DESCONTADOS Valor actual Neto (VAN) Índice de Rentabilidad (IR) Tasa interna de retorno (TIR) INDICES NOMINALES Tasa de rendimiento Promedio RAZONES FINANCIERAS Punto de Equilibrio Estos índices son la base de la evaluación financiera de un proyecto, por lo tanto estos me permitirán dar información si el proyecto es aceptable. 5.1.1 VALOR ACTUAL NETO (VAN) Como podemos darnos cuenta, para calcular el valor presente neto debemos conocer, a) el tiempo de duración del proyecto o alternativa conocido como la vida útil, b) el flujo de caja, es decir, los ingresos y egresos en el tiempo, c) la tasa de descuento o tasa de oportunidad que puede ser constante o variable, d) en algunos casos el valor de mercado del proyecto, que corresponde al valor comercial o ingreso que se obtiene al final de la vida útil del proyecto y e) la matemática financiera necesaria para calcular tanto el VP(ingresos) como el VP(egresos). El valor actual neto, del flujo de caja de un proyecto o alternativa de inversión representa el valor equivalente en dólares de hoy, de la ganancia o pérdida que se obtendrá al llevar a cabo el proyecto. Así, este índice puede interpretarse de la siguiente manera: Si VAN es mayor a cero, significa que al llevar a cabo el proyecto se obtendrá una utilidad que, medida en dólares de hoy, es igual al valor dado por el VAN de un proyecto. Si VAN es menor a cero, significa que al llevar a cabo el proyecto se obtendrá una pérdida que, medida en dólares de hoy, es equivalente al valor por el VAN. Si VAN =0, significa que al llevar a cabo el proyecto no se obtendrá pérdida ni ganancia. Sin embargo, lo anterior comúnmente se conoce como la teoría del índice del valor actual neto, pero lo que en la práctica se hace, algunas veces puede diferir de las afirmaciones anteriores, pues la decisión de tomar o no una alternativa de inversión o proyecto en general depende, en gran parte, de que cumpla o no el objetivo que se haya planteado inicialmente el inversionista en el proyecto. En términos generales, veremos cuáles son los elementos básicos para el cálculo y posterior aplicaciones del índice del VAN. En primer lugar, la construcción del flujo de caja del proyecto, que es el resultado de lo que se conoce como la formulación o elaboración de un proyecto, pues del estudio de mercado, del estudio técnico y del estudio financiero se obtiene la información necesaria para la construcción del flujo de caja. Pero sí es fundamental tener en cuenta que de la precisión en el flujo de caja depende de los resultados de la evaluación del proyecto y, por lo tanto, el acierto de la decisión final. El tiempo de evaluación se debe determinar desde la formulación: el tiempo durante el cual se va a formular y a evaluar el proyecto. La tasa de descuento, que se va a aplicar al flujo de caja del proyecto, para calcular el valor presente neto. Esta tasa de descuento comúnmente es la tasa de oportunidad del inversionista, pues esta tasa debe estar presente, de alguna manera, el factor de riesgo y el de liquidez. En este caso, la tasa de oportunidad, o tasa de interés de oportunidad, estaría dada por: tasa de oportunidad de los recursos propios, más un incremento por riesgo y más un incremento por liquidez. 5.1.2 TASA INTERNA DE RETORNO (TIR) Uno de los índices de evaluación financiera de proyectos de mayor uso es el que se conoce con el nombre de la tasa interna de retorno. Dada esta importancia que tiene en la selección de alternativas, se ha considerado conveniente una breve exposición de lo que es la tasa, los métodos de calcularla y algunas aplicaciones. TIR: Se llama tasa interna de retorno, del flujo de caja de un proyecto, a la tasa que equilibra el valor presente de los ingresos con el valor presente de los egresos. La anterior corresponde a la definición matemática de la tasa interna de retorno, pues lo único que nos proporciona esta definición es la ecuación para el cálculo de esta tasa. En efecto, con base en la definición se obtiene que VP (ingresos)=VP (egresos), es decir VPN=0, y si una tasa anula el valor presente neto, también anula el valor futuro neto y el costo anual uniformemente equivalente, de tal manera que con cualquiera de estas relaciones VPN=0, VFN=0, podemos calcular la TIR. Desde el punto de vista financiero, la tasa interna de retorno de un proyecto se define como ¨la tasa que rinden los dineros que al final de cualquier periodo, aún continúan invertidos en el proyecto, o lo que es lo mismo, la tasa que rinden los dineros no recuperados en el proyecto en cualquier periodo¨. Esta definición de la tasa interna de retorno es la que debe tenerse en cuenta cuando se evalúa un proyecto de inversión y se toma la TIR como índice de selección. También, según este último concepto de la TIR, podemos determinar cuándo ella representa la rentabilidad de un proyecto y cuándo no. APLICACIONES DE LA TIR EN LA SELECCIÓN DE ALTERNATIVAS La tasa interna de retorno es otro de los índices que se utilizan con bastante frecuencia en la evaluación de alternativas de inversión. En la mayoría de bibliografía de evaluación de proyectos de inversión, encontramos el siguiente criterio para la aplicación de la TIR en la selección de alternativas. Supongamos que i0 sea la tasa de oportunidad del inversionista, dado el flujo de caja de su proyecto y calculada la tasa interna de retornos tendremos: Si TIR mayor a i0, el proyecto se acepta, Si TIR menor a i0, el proyecto se rechaza, Si TIR = i0, es indiferente aceptarlo o rechazarlo. Sin embargo, igual que con los índices anteriores, aquí se presentan los casos donde hay necesidad de tomar una decisión contraria a la correspondiente según TIR. 5.1.3 PUNTO DE EQUILIBRIO El análisis del punto de equilibrio es una técnica útil para estudiar las relaciones entre los costos fijos, los costos variables y los beneficios. Si los costos de una empresa solo fueran variables, no existiría problema para calcular el punto de equilibrio. El punto de equilibrio es el nivel de producción en el que los beneficios por ventas son exactamente iguales a la suma de los costos fijos y los costos variables. En primer lugar hay que mencionar que ésta no es una técnica para evaluar la rentabilidad de una inversión, sino que sólo es una importante referencia a tomar en cuenta, además tiene las siguientes desventajas. Para su cálculo no se considera la inversión inicial que da origen a los beneficios proyectados, por lo que es una herramienta de evaluación económica. Es difícil delimitar con exactitud si ciertos costos se clasifican como fijos o como variables, y esto es muy importante, pues mientras los cosos fijos sean menores se alcanzará más rápido el punto de equilibrio. Por lo general se entiende que los costos fijos son aquellos que son independientes del volumen de producción, y que los costos directos o variables son los que varían directamente con el volumen de producción, aunque algunos costos, como salarios y gastos de oficina, pueden asignarse a ambas categorías. Es inflexible en el tiempo, esto es, el equilibrio se calcula con unos costos dados, pero si éstos cambian, también lo hace el punto de equilibrio. Con la situación tan inestable que existe en muchos países, incluyendo el nuestro. Sin embargo, la utilidad general que se le da es que es posible calcular con mucha facilidad el punto mínimo de producción al que debe operarse para no incurrir en pérdidas, sin que esto signifique que aunque haya ganancia éstas sean suficientes para hacer rentable el proyecto. También sirve en el caso de una empresa que elabora una gran cantidad de productos y que puede fabricar otros sin inversión adicional, como es el caso de las compañías editoriales, las panaderías y la fábricas de piezas eléctricas, las cuales, con este método evalúan fácilmente cuál es la producción mínima que debe lograrse en la elaboración de un nuevo artículo para lograr el punto de equilibrio. Si se vende una cantidad superior al punto de equilibrio, el nuevo producto habrá hecho una contribución marginal al beneficio total de la empresa. El punto de equilibrio se puede calcular en forma gráfica, tal como aparece en la figura, o bien, en forma matemática, como se describe a continuación. Los ingresos están calculados como el producto del volumen vendido por su precio, ingresos = P + Q. Se designa por costos fijos a CF, y los costos variables se designan por CV. En el punto de equilibrio, los ingresos se igualan a los costos totales: P X Q = CF + CV Pero como los costos variables siempre son un porcentaje constante de las ventas, entonces el punto de equilibrio se define matemáticamente como: Punto de equilibrio (volumen de ventas) Costos fijos totales = ---------------------------------------------------------- (Costos variables totales / volumen total ventas) CF Punto de equilibrio= ------------------------------------------------1 – (CV / P x Q) Otra forma de evaluar la posición económica de la empresa es mediante métodos que no toman en cuenta el valor del dinero a través del tiempo, como las razones financieras contables. Este tipo de indicadores muestran la salud financiera de cualquier empresa. 5.1.4 INDICADORES FINANCIEROS CALCULADOS 5.1.4.1 Tasa de Rendimiento Promedio 5.1.4.2 Índices Descontados 5.1.4.3 Indicadores y Ratios Financieros 5.1.4.4 Razones Financieras 5.1.4.5 PAY BAK 5.2.- ANALISIS DE SENSIBILIDAD CONCLUSIONES AUTOPRON es un proyecto aceptado por el mercado que se analizó de acuerdo a las encuestas realizadas. Facilidad de adquisición de la materia prima. El mercado tiene crecimiento constante. El proyecto es rentable, con una proyección de 5 años y su tiempo de recuperación es de 1 año 6 meses. Las compañías de seguros ven la implementación de proyecto positivamente, ya que sirve de ayuda para lograr la satisfacción de los clientes. RECOMENDACIONES Es importante mantener de forma segura las relaciones comerciales con las compañías de seguros ya que los ingresos dependen de la cantidad de vehículos asignados al taller. Establecer relaciones duraderas con los proveedores. Aplicar estrategias de promoción para captar clientes que no pertenecen a las compañías de seguros. Mantener la calidad. BIBLIOGRAFIA Información obtenida a través de páginas de internet. www.aviauto.com www.autolasa.com.ec www.importadoraguzman.com.ec www.toyocosta.com.ec www.lahora.com.ec www.nissan.com.ec www.superban.gov.ec TEXTO ¿País AUTOR de Emprendedores? Solo Ing. Carlos EDITORIAL Morlas Universidad Ecotec Espinoza para Jennifer Kushell Norma Al Rles Jack Trut Mc. Graw Hill Nassir Sapag Mc. Graw Hill Emprendedores Posicionamiento Preparación y Evaluación de Proyectos Gestión, Economía y Ranking de Gestión Sociedad junio 2010, página 34 N. 192 ANEXOS Anexo 1 FORMATO DE ENTREVISTAS TALLERAUTO S.A. Se procedió a realizar la entrevista a expertos en la administración de Talleres de Enderezada y Pintura en el sector automotriz. 1.-Cúal es la importancia de un taller de Enderezada y Pintura Multimarca en nuestro medio? ……………………………………………………………………………………………. 2.-Cuales son los servicios que ofrece un taller? …………………………………………………. 3.-Cúal es el tipo de material que se utiliza en la reparación de un vehículo? ………………………………………………………………………………. 4.-Cúal es la diferencia entre un taller común y un taller multimarca especializado? ………………………………………………………………………………………. 5.-Cúal es su experiencia en el mercado? …………………………………………… 6.-Que partes del vehículo tienen mayor rotación en un siniestro? ………………………………………………… 7.-Que marca de vehículo es la más frecuente en un taller? ……………………………………………………………… 8.-Que tipo de siniestro tiene mayor rentabilidad? …………………………………………………….. 9.-Con que frecuencia llegan los vehículos siniestrados a un taller Automotriz? ……………………………………………………………. 10.-Cree usted que el sector Automotriz seguirá creciendo sin restricción del Estado? ……………………………………………………………………………………….... Fuente: Elaboración Propia Anexo 2 TABLA DE AMORTIZACION Capital Tasa de interés anual Plazo en años Forma de Pago Total Periodos Periodos de Gracia Periodos Normales Valor Dividendo No. de Dividendo 0 1 2 3 4 5 6 7 8 9 $50.000 12,0% 3 MENSUAL 36 0 36 $1.660,72 Valor de Intereses $500,00 $488,39 $476,67 $464,83 $452,87 $440,79 $428,59 $416,27 $403,83 Amortización de Capital $1.160,72 $1.172,32 $1.184,05 $1.195,89 $1.207,85 $1.219,92 $1.232,12 $1.244,44 $1.256,89 Valor del Dividendo $1.660,72 $1.660,72 $1.660,72 $1.660,72 $1.660,72 $1.660,72 $1.660,72 $1.660,72 $1.660,72 12 Saldo de Capital $50.000 $48.839 $47.667 $46.483 $45.287 $44.079 $42.859 $41.627 $40.383 $39.126 FOTOS