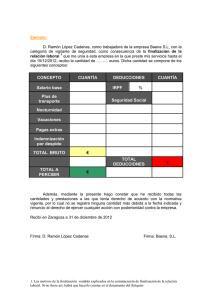

Fiscalidad, activación y apoyo a las familias

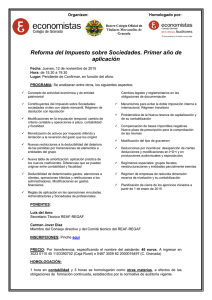

Anuncio