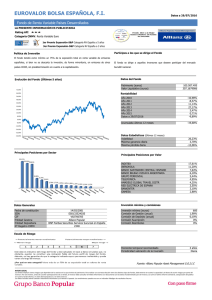

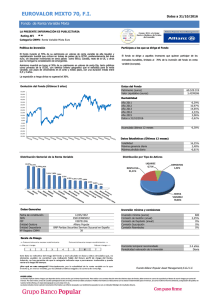

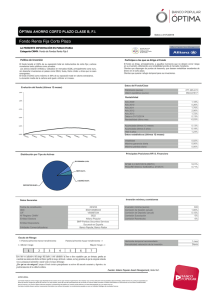

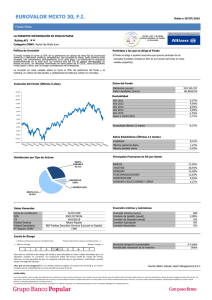

BOLETÍN DE LA CNMV Trimestre I 2011

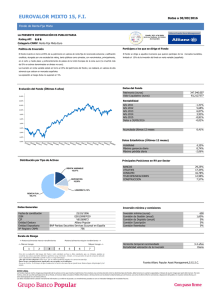

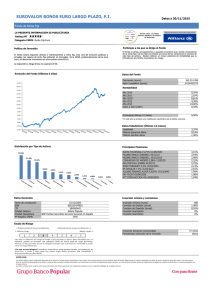

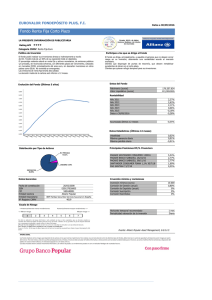

Anuncio