Capital de Trabajo efectivo créditos inventarios

Anuncio

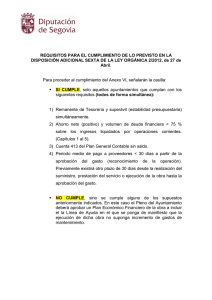

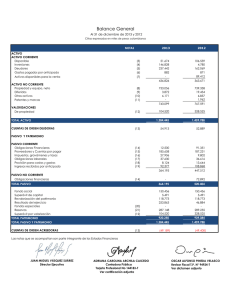

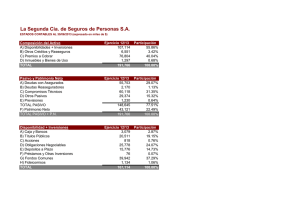

ADMINISTRACION FINANCIERA Administración del capital de trabajo.- CPN. Juan Pablo Jorge Ciencias Económicas Tel. (02954) 456124/433049 [email protected] 1 Sumario 1. Concepto.2. Gestión del Capital de Trabajo.3. Efectos económicos y financieros.4. Determinantes de la magnitud 5. Necesidades de Capital de Trabajo.- 2 1. Concepto.• Capital de trabajo: Activo Cte – Pasivo Cte. (Fondo de Maniobra).– Capital inmovilizado similitudes.- o inversión fija: Diferencias – Permanente – Transitorio (distinciones).– Ciclo operativo, concepto. • Ciclo operativo.- • Ciclo dinero – mercadería – dinero (financiero).- – Gestión del Capital de Trabajo.- 3 – 1. Concepto.ESTRUCTURA PATRIMONIAL Caja e Inversiones Préstamos financieros SUPERAVIT O DÉFICIT FINANCIERO Transitorias Proveedores OPERATIVO Cuentas a cobrar y Bienes de Cambio Capital de Trabajo Financiamiento de Largo Plazo y Patrimonio Neto Bienes de Uso 4 1. Concepto.• Capital de trabajo total (A): Financiamiento de Largo Plazo (deuda + PN) – Inversión Inmovilizada • Necesidad de capital de trabajo (B): Activo Cte. (operativo) – Financiamiento espontáneo • Superávit / Déficit de fondos: A – B.Los sobrantes o faltantes generan colocaciones transitorias de fondos o necesidad de financiamiento específico.- 5 2. Gestión.• El capital de trabajo total (A) es un concepto “bastante” fijo. Lo que suele variar de acuerdo al nivel de actividad, estacionalidad, etc. es el capital de trabajo transitorio (B) que solamente comprende el movimiento operativo. • La cuestión es la correcta estimación de las necesidades actuales y evolutivas de capital de trabajo dado que una incorrecta previsión puede traer acarreados importantes problemas financieros y económicos. • Acá comienza a ser relevante el nivel necesario y la forma de financiarlo. • Se analizan a continuación distintas situaciones: 6 2. Gestión.Capital de Trabajo - evolución $ Déficit CT transitorio (B) CT permanente (A) Superávit Tiempo 7 2. Gestión.Capital de Trabajo $ CT permanente (A) Tiempo 8 2. Gestión.días 9 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 CT CT transit. / NOF def / sup 172,00 120 -52,00 172,00 130 -42,00 172,00 160 -12,00 172,00 200 28,00 172,00 230 58,00 172,00 240 68,00 172,00 230 58,00 172,00 200 28,00 172,00 180 8,00 172,00 180 8,00 172,00 200 28,00 172,00 220 48,00 172,00 240 68,00 172,00 260 88,00 172,00 270 98,00 172,00 270 98,00 172,00 260 88,00 40 41 42 43 44 45 46 47 172,00 172,00 172,00 172,00 172,00 172,00 172,00 172,00 300 280 300 320 340 360 380 400 128,00 108,00 128,00 148,00 168,00 188,00 208,00 228,00 Situación patriomonial ANC PNC + PN AC opera. PC opera. 650 822,00 450 330,00 650 822,00 450 320,00 650 822,00 450 290,00 650 822,00 450 250,00 650 822,00 450 220,00 650 822,00 450 210,00 650 822,00 450 220,00 650 822,00 450 250,00 650 822,00 450 270,00 650 822,00 450 270,00 650 822,00 450 250,00 650 822,00 450 230,00 650 822,00 450 210,00 650 822,00 450 190,00 650 822,00 450 180,00 650 822,00 450 180,00 650 822,00 450 190,00 650 650 650 650 650 650 650 650 822,00 822,00 822,00 822,00 822,00 822,00 822,00 822,00 450 450 450 450 450 450 450 450 150,00 170,00 150,00 130,00 110,00 90,00 70,00 50,00 def / sup -52,00 -42,00 -12,00 28,00 58,00 68,00 58,00 28,00 8,00 8,00 28,00 48,00 68,00 88,00 98,00 98,00 88,00 128,00 108,00 128,00 148,00 168,00 188,00 208,00 228,00 superávit superávit superávit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit 2. Gestión.Capital de Trabajo $ Tiempo 10 2. Gestión.días 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 40 41 42 43 44 45 46 47 11 CT 174,00 178,00 182,00 186,00 190,00 194,00 198,00 202,00 206,00 210,00 214,00 218,00 222,00 226,00 230,00 234,00 238,00 330,00 334,00 338,00 342,00 346,00 350,00 354,00 358,00 CT transit. / NOF 120 130 160 200 230 240 230 200 180 180 200 220 240 260 270 270 260 300 280 300 320 340 360 380 400 def / sup -54,00 -48,00 -22,00 14,00 40,00 46,00 32,00 -2,00 -26,00 -30,00 -14,00 2,00 18,00 34,00 40,00 36,00 22,00 -30,00 -54,00 -38,00 -22,00 -6,00 10,00 26,00 42,00 Situación patriomonial ANC PNC + PN AC opera. PC opera. 650 824,00 450 330,00 650 828,00 450 320,00 650 832,00 450 290,00 650 836,00 450 250,00 650 840,00 450 220,00 650 844,00 450 210,00 650 848,00 450 220,00 650 852,00 450 250,00 650 856,00 450 270,00 650 860,00 450 270,00 650 864,00 450 250,00 650 868,00 450 230,00 650 872,00 450 210,00 650 876,00 450 190,00 650 880,00 450 180,00 650 884,00 450 180,00 650 888,00 450 190,00 650 650 650 650 650 650 650 650 980,00 984,00 988,00 992,00 996,00 1.000,00 1.004,00 1.008,00 450 450 450 450 450 450 450 450 150,00 170,00 150,00 130,00 110,00 90,00 70,00 50,00 def / sup -54,00 -48,00 -22,00 14,00 40,00 46,00 32,00 -2,00 -26,00 -30,00 -14,00 2,00 18,00 34,00 40,00 36,00 22,00 superávit superávit superávit déficit déficit déficit déficit superávit superávit superávit superávit déficit déficit déficit déficit déficit déficit -30,00 -54,00 -38,00 -22,00 -6,00 10,00 26,00 42,00 superávit superávit superávit superávit superávit déficit déficit déficit 2. Gestión.días 12 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 CT CT transit. / NOF def / sup 172,00 120 -52,00 172,00 130 -42,00 172,00 160 -12,00 172,00 200 28,00 172,00 230 58,00 172,00 240 68,00 172,00 230 58,00 172,00 200 28,00 172,00 180 8,00 172,00 180 8,00 172,00 200 28,00 172,00 220 48,00 172,00 240 68,00 172,00 260 88,00 172,00 270 98,00 172,00 270 98,00 172,00 260 88,00 40 41 42 43 44 45 46 47 172,00 172,00 172,00 172,00 172,00 172,00 172,00 172,00 300 280 300 320 340 360 380 400 128,00 108,00 128,00 148,00 168,00 188,00 208,00 228,00 Situación patriomonial ANC PNC + PN AC opera. PC opera. 650 822,00 450 330,00 650 822,00 450 320,00 650 822,00 450 290,00 650 822,00 450 250,00 650 822,00 450 220,00 650 822,00 450 210,00 650 822,00 450 220,00 650 822,00 450 250,00 650 822,00 450 270,00 650 822,00 450 270,00 650 822,00 450 250,00 650 822,00 450 230,00 650 822,00 450 210,00 650 822,00 450 190,00 650 822,00 450 180,00 650 822,00 450 180,00 650 822,00 450 190,00 650 650 650 650 650 650 650 650 822,00 822,00 822,00 822,00 822,00 822,00 822,00 822,00 450 450 450 450 450 450 450 450 150,00 170,00 150,00 130,00 110,00 90,00 70,00 50,00 def / sup -52,00 -42,00 -12,00 28,00 58,00 68,00 58,00 28,00 8,00 8,00 28,00 48,00 68,00 88,00 98,00 98,00 88,00 128,00 108,00 128,00 148,00 168,00 188,00 208,00 228,00 superávit superávit superávit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit déficit 2. Gestión.SITUACIÓN INICIAL Activo Caja y Bcos Inversiones T. Créditos Bs. de Cambio Activo Cte Activo No Cte. 1.152,00 Pasivo 52,00 Proveedores Deudas bancarias 200,00 250,00 502,00 Pasivo Cte. 650,00 Pasivo No Cte. PN Activo 630,00 330,00 - 330,00 300,00 522,00 1.152,00 PN + Pasivo 1.152,00 Pasivo Cte Activo Cte. Capital de Trabajo Pasivo No Cte Activo No Cte PN 13 Capital de trabajo = 172 Necesidad de capital de trabajo operativo = 120 Superávit de fondos = 52 2. Gestión.Disminución en el pasivo de proveedores Activo Caja y Bcos Inversiones T. Créditos Bs. de Cambio Activo Cte 1.100,00 Pasivo Proveedores Deudas bancarias 200,00 250,00 450,00 Pasivo Cte. Activo No Cte. 650,00 578,00 50,00 228,00 278,00 Pasivo No Cte. 300,00 PN Activo 522,00 1.100,00 PN + Pasivo 1.100,00 Pasivo Cte Activo Cte. Capital de Trabajo Pasivo No Cte Activo No Cte PN 14 Capital de trabajo = 172 Necesidad de capital de trabajo operativo = 400 Déficit de fondos = 228 2. Gestión.Crecimiento de actividad Activo Caja y Bcos Inversiones T. Créditos Bs. de Cambio Activo Cte Activo No Cte. 1.500,00 Pasivo Proveedores Deudas bancarias 400,00 450,00 850,00 Pasivo Cte. 650,00 Pasivo No Cte. PN Activo 1.500,00 PN + Pasivo Capital de trabajo = 172 Necesidad de capital de trabajo operativo = 400 Déficit de fondos = 228 15 978,00 450,00 228,00 678,00 300,00 522,00 1.500,00 2. Gestión.• En todos los casos el capital de trabajo es el mismo: 172.• La modificación de la situación opera por dos casos claramente diferenciados: • Reducción del crédito de proveedores • Crecimiento del nivel de actividad • Cuál es el análisis de estas dos situaciones en relación al capital de trabajo y la situación financiera? • La situación es estable o estacional? 16 CAPITAL DE TRABAJO – CICLO OPERATIVO 17 3. Efectos económicos y financieros.Venta de Inventarios Compra de Inventarios Cobranza Período de Inventarios Período de Ctas a cobrar 45 días 45 días 30 días Período de financiación del proveedor Pago a Proveedores Ciclo Operativo 90 días Ciclo de Efectivo 60 días 18 19 20 21 Caja: 22 150 50 25 75 (550 - 400) depreciaciones impuestos diferidos utilidad 3. Efectos económicos y financieros.• La inversión en capital de trabajo tiene efectos directos en la posición financiera y económica de la empresa.- • Analizando el ciclo mercadería – dinero – mercadería se puede observar las consecuencias financieras de las demoras en la conclusión del ciclo ya sea que se inicien nuevos ciclos o no.- • En relación al impacto económico el mismo es consecuencia directa de la rotación del capital de trabajo y la utilidad liberada en el mismo. Considerar también que en el corto plazo hay poco margen de maniobra sobre los activos inmovilizados, con ello la inversión de la empresa es relación directa de lo que sucede en el capital de trabajo. Aquí también cualquier sobre o sub estimación tendrá un impacto automático en la rentabilidad de la empresa.- 23 4. Determinantes de la magnitud.- Determinantes de la magnitud • C. de T. = ƒ (DCO; Nº CS; Nx; CP) • Variaciones de la magnitud • Por cambios transitorios o permanentes en las variables de magnitud (ciclo operativo DCO, nivel de actividad Nx, solapamientos de ciclos CS). • Por cambios en el pasivo corriente. 24 5. Necesidades de Capital de Trabajo.• La estimación del capital de trabajo requerido para llevar a cabo el ciclo operativo es clave. Los errores implican directas consecuencias en la situación económica y financiera. • Es incluso un aspecto hasta más sofisticado y complicado que las estimaciones de inversiones en activos fijos. Aunque obviamente estas últimas condicionan la operación. • Se trata acá de determinar importes óptimos de: – Caja operativa.– Cuentas a cobrar.– Bienes de cambio.– Financiamiento.- 25 GESTIÓN DE TESORERÍA 1. Qué comprende la tesorería.2. Gestión de tesorería, aspectos relevantes.3. Inversiones Transitorias.- 26 1. Qué comprende la tesorería • Concepto: Tenencias de dinero en efectivos en caja y saldos de cuentas a la vista en el sistema bancario.- • Características generales: – Liquidez y poder cancelatorio inmediato.– Su tenencia no produce renta.- • Determinantes de su tenencia (Keynes): – Motivo Transacción (operación).– Motivo Prevención.– Motivo Especulación.27 2. Gestión de tesorería, aspectos relevantes: Objetivos Disminuir las necesidades de financiación del circulante. Mejora de los circuitos, utilización de mejores medios de cobro y pago, reduciendo volúmenes de financiación. Reducir en lo posible los costos financieros. Por negociación de mejores condiciones con los bancos o utilizando mejores instrumentos de financiación a corto plazo adecuados para cada momento. Rentabilizar los excedentes de fondos monetarios. Mediante los intrumentos adecuados. Atender en todo momento las obligaciones monetarias. Es decir, asegurar la liquidez de la empresa en todo momento y en las mejores condiciones. Tesorero, funciones fudamentales: Decidir los mejores instrumentos de gestión. Utilización de transferencias, cheques cuenta corriente bancaria, etc. Escalar en el tiempo los flujos monetarios de cobros y pagos. Es decir la traducción monetaria de compras y ventas. Ello le dará la imagen de la liquidez esperada en el corto plazo. Deberá constantemente controlar la posición (saldos por fecha valor) con el objetivo de evitar saldos osciosos (posiciones acreedoras con poca o nula remuneración) o saldos deudores, por los que la empresa pagará altos intereses y comisiones. 28 2. Gestión de tesorería, aspectos relevantes: Tesorero, funciones fudamentales: Control de costos y gastos bancarios. Control de nieveles de intereses, comisiones y gastos pactados en los créditos, respondan a servicios efectivamente prestados y por el tiempo realmente ocurrido. Deberá planificar la liquidez e intentará preveer cuál será la posición de la empresa en el corto plazo, engarzándola en la planificación de largo plazo. Relacionamiento y Negociación con entidades bancarias. Evaluar los riesgos financieros deribados de: variaciónes en tasa de interés, tipo de cambio e inflación. 29 2. Gestión de tesorería, aspectos relevantes: 1. Determinación del nivel adecuado de caja.2. Utilización del presupuesto de caja.3. Organización operativa de cobros y pagos.- 30 2.1 Gestión de tesorería, aspectos relevantes: Determinación del nivel adecuado de caja: 1. Conocimiento empírico del problema.2. Aspectos financieros relacionados con la financiación de déficit e inversión del superávit.- 3. Utilización de técnicas cuantitativas (modelos): 1. Baumol.2. Miller y Orr.- 31 2.1 Gestión de tesorería, aspectos relevantes: Determinación del nivel adecuado de caja: BAUMOL: Utiliza la estructura conceptual de los modelos de administración de inventarios para determinar la magnitud promedio de caja. Determinantes de la magnitud promedio de caja: Tipo de interés. Costo de transacción de bonos. Magnitud período.32 de los desembolsos del 2.1 Gestión de tesorería, aspectos relevantes: Determinación del nivel adecuado de caja: MILLER Y ORR: Supone que la magnitud de caja varía entre un límite inferior y otro superior, límite en los que se produce la venta y compra de bonos respectivamente para que el saldo de caja se mantenga a un nivel deseable. Incorpora la varianza de los flujos de caja en el análisis. Determinantes de la magnitud promedio de caja: Variabilidad diaria de los flujos de caja. Tipo de interés. Costo de transacción de bonos.- 33 2.1 Gestión de tesorería, aspectos relevantes: 35000 30000 25000 20000 15000 10000 5000 0 34 2.2 Gestión de tesorería, aspectos relevantes: Utilización del presupuesto de caja: 1. Qué comprende: Ingresos y egresos de efectivo para un período determinado.2. Período de proyección.3. Importancia en la relación entre la función financiera y las demás áreas de la empresa (comercial, cobranzas, producción, etc.) en la confección del mismo.- 4. Cómo utilizarlo para la toma de decisiones.1. Reprogramación de egresos: cuáles, son factibles, qué costos implica? 2. Reprogramación de ingresos: son factibles, bajo qué condiciones? 3. Financiamientos de los déficit transitorios.4. Inversión del superávit.5. Proceso de feed back permanente en base a su contraste con la realidad y a las nuevas decisiones que se tomen.- 35 2.2 Gestión de tesorería, aspectos relevantes: SALDO INICIAL DE CAJA: INGRESOS Ventas de contado Cobranzas Otros EGRESOS Compras al contado de mercaderías y materias primas Pagos a Proveedores Sueldos y cargas sociales Impuestos y gastos Inversiones Servicios de deudas (intereses y capital) Retiro de propietarios Otros SALDO FINAL DE CAJA: (Saldo inicial + Ingresos - Egresos 36 2.3 Gestión de tesorería, aspectos relevantes: Organización operativa de cobros y pagos: 1. Qué comprende: La gestión de tesorería comprende también la organización y seguimiento de los cobros y pagos. Esto implica por ejemplo: días de pago, formas de pago, plazo, etc. 2. Dinero en tránsito: fondos que si bien fueron girados para un pago o cobro e incluso contabilizado, no impactan aún en la caja de la empresa. Existen en todo momento cheques en proceso de pago y cheques en proceso de cobro. La diferencia de estos se denomina fondos netos en tránsito.- 3. La eficiencia en el proceso de cobros y pagos impacta en la gestión de la tesorería, la rentabilidad y la liquidez de la empresa. De poco sirve determinar un saldo óptimo de efectivo si luego tengo un desorden en los cobros y pagos.- 37 2.3 Gestión de tesorería, aspectos relevantes: Cheque enviado al correo Cheque recibido Cheque depósitado Efectivo disponible para el que lo recibe 38 Cheque cargado en la cuenta para el que paga 39 40 3. Inversiones Transitorias: Qué son: 1. Colocaciones de fondos al margen de la actividad habitual de la empresa que persiguen el doble objetivo: Tener una rentabilidad, que no ofrecen los fondos en caja y cuentas a la vista. Proveer de liquidez con su rápida realización, cuando las necesidades financieras lo exigen.- 2. Factores a tener en cuenta: Liquidez (doble enfoque). Riesgo. Rentabilidad.- 41 CREDITOS 1. Política de crédito y cobranza.2. Condiciones de crédito.3. Política de cobro.4. Evaluación de las solicitudes de crédito.5. Indicadores relevantes.- 42 1. Política de crédito y cobranza • Nivel de cuentas a cobrar depende: – Condiciones macroeconómicas.– Política y condiciones de crédito de la empresa.– Tipo y tamaño de empresa y comportamiento de la competencia.- • La política de crédito y cobranza de una empresa no es independiente de las políticas y comportamientos de las otras empresas (si vendo a igual precio que mi competidor pero él ofrece 60 días para pagar y yo 15, seguro que venderé menos).- • Las variables de política que se consideran básicamente son: calidad de cuentas aceptadas, duración del período de crédito y el descuento por pronto pago.43 1. Política de crédito y cobranza • La política de crédito puede tener una influencia significativa en el nivel de ventas de una empresa. En teoría, la misma debe disminuir su estándar de calidad para las cuentas que acepta siempre que la rentabilidad de las ventas producidas exceda los costos adicionales de las cuentas por cobrar.- • También los estándares de crédito de la empresa pueden afectar el nivel de los inventarios que se mantienen: – Estándares más liberales que conduzcan a mayores ventas pueden requerir más inventarios. 44 2. Condiciones de Crédito • Incluyen básicamente la duración del período de crédito y el nivel de descuentos concedidos.- • Variables que inciden en la evaluación de la rentabilidad de la inversión en cuentas a cobrar: – Rentabilidad de las ventas adicionales. marginal, incremento de costos fijos?).- (contribución – Inversión en cuentas a cobrar adicionales: Costos Erogables Precio de Venta x Ventas a Crédito Rotación – Nuevo nivel de cuentas a cobrar (relacionado con ventas anteriores). Se mantiene, aumenta? – Inventarios: aumentan? – Rendimiento requerido sobre la inversión.- 45 2. Condiciones de crédito • Descuentos concedidos: – Aumentar o introducir un descuento por pronto pago implica el aceleramiento en el pago de las cuentas por cobrar.– Es importante determinar si el aceleramiento de la cobranza compensaría el costo del aumento en el descuento.– Debe compararse la disminución de inversión en cuentas a cobrar y consecuente liberación de efectivo disponible por su costo de oportunidad frente a el costo asumido por el descuento concedido.46 3. Política de cobro • Procedimientos de cobranzas: Incluyen la combinación de envío de cartas, llamadas telefónicas, visitas personales, acciones legales. Transferencia de las mismas a empresas de cobranzas.- • La variables claves aquí son la cantidad gastada en cobranzas y proporción de cuentas malas en función a dicho gasto. Lo lógico sería que a mayor gasto de cobranza, menor nivel de cuentas malas; aunque la relación obviamente no es lineal.- • Evaluación de la rentabilidad de la política de cobranza (variables): – Promedio de cuentas a cobrar.– Reducción de las mismas de acuerdo a cada política.- 47 3. Política de cobro • Evaluación de la rentabilidad de la política de cobranza (variables): – Rendimiento esperado sobre la reducción de las cuentas a cobrar (costo de oportunidad).– Pérdidas en cuentas malas de acuerdo a cada política.– Ahorros incrementales en disminución de cuentas malas.– Gastos adicionales de cobranzas de cada política.- • Los gastos adicionales generados por las políticas de cobranzas deberían incrementarse mientras sean menores a los beneficios (rendimiento sobre disminución de cuentas a cobrar + reducción de cuentas malas) de dichas políticas.- 48 4. Evaluación de solicitudes de crédito • Tipo de actividad: venta mayorista, minorista: clientes individuos, clientes empresas.- • Legajo del cliente.• Información sobre el cliente: – Empresas especializadas.– Referencias comerciales.– Referencias bancarias. Central de deudores del B.C.R.A.- • Calificación del cliente: ejemplo método de las 5 “C”: – Capacidad, Capital, Calidad (Carácter), Caución (Colateral), Condiciones.- • Sistema de Scoring.- 49 5. Indicadores relevantes • • • • Rotación de las cuentas a cobrar.Período medio de cobranza.Edad (Aging) de los créditos.Inversión media en cuentas a cobrar: Costos Erogables Precio de Venta 50 x Ventas a Crédito Rotación INVENTARIOS 1. Qué son, qué comprenden. Razones para mantener inventarios.- 2. Costos, funciones del inventario. Factores a tener en cuenta.- 3. Lote óptimo y punto de pedido.4. Inventario/stock de seguridad.- 51 1. Qué son, qué comprenden. Razones para mantener inventarios.- • Nexo entre la producción y la venta de un producto.• Implica la administración de stocks de: Materias primas, producción terminados.- en proceso y productos • Inventario de materias primas: otorga flexibilidad en las compras.- • Inventario de producción en proceso: otorga flexibilidad en la producción.- • Inventario de productos terminados: proporcionar un servicio eficiente a la demanda del cliente.52 1. Qué son, qué comprenden. Razones para mantener inventarios.RAZONES A FAVOR 1. 2. 3. 4. Mejorar el nivel de servicio al cliente Reducir costos Absorber fluctuaciones de la demanda Independizarse de la variabilidad de los lead times de producción y transporte RAZONES EN CONTRA 1. Inversión en capital de trabajo 2. Costos de administración 3. Deterioro de la calidad del producto 53 2. Costos, funciones y factores a tener en cuenta.- 54 2. Costos, funciones y factores a tener en cuenta.• FUNCIONES: – Operación normal.– Seguridad.– Especulación.- • FACTORES A TENER EN CUENTA: – Tipo y características de los productos.– Forma de la demanda.– Forma y tiempo de aprovisionamiento.– Costos asociados a la administración de stocks.– Situación de la empresa y ambiente macroeconómico.55 3. Modelo de lote económico. Supuestos • Demanda conocida y constante. • Tiempo de espera conocido y constante (entre emisión y almacenamiento) • Costo de mantenimiento del inventario lineal • El precio de compra (fabricación) no depende de la cantidad comprada (fabricada) 56 3. Lote óptimo y punto de pedido.• Concepto: Aquel que minimiza los costos asociados.• Variables para su determinación: proyección de uso, costo de la orden, costo de mantener inventarios. Modelo supone: – Costo de orden: constantes, sin importar el tamaño de la orden. (representan: costos administrativos de formular el pedido, y demás costos de recibir y verificar los bienes). Costo total de orden = número de pedidos X costo de cada pedido.– Costo de almacenar o mantener: representan el costo de almacenamiento, el manejo y el seguro del inventario más la tasa requerida de rendimiento sobre la inversión del inventario. Se supone que dichos costos son constantes por unidad de inventario y por unidad de tiempo.57 3. Ecuación del modelo La ecuación que rige este modelo es: D Q CT = × Ce + × Ca Q 2 CT= Costo Total Q= Cantidad comprada Ce=Costo de emisión de una orden de compra Ca= Costo de almacenamiento anual por unidad 58 3. Representación gráfica C O Costo Total S T O S Costo de Almacenamiento Ca x Q / 2 Costo de Emisión D x Ce / Q Q 59 3. Modelo. Resultados Finalmente derivando la ecuación antes descrita se obtiene como resultado: Q 60 OP = 2 × D × Ce Ca 3. Punto de pedido Cuando existe un período de espera (te) entre la colocación del pedido y la recepción del mismo, se debe fijar el punto de colocación del nuevo pedido. Este punto corresponde a un determinado nivel de existencia, tal que alcance a cubrir la demanda que ocurre durante los días de espera. Con esto se asegura que el nuevo pedido llega justo cuando se agotan las existencias y no se produzcan interrupciones. Si asumimos que T representa el período para el cual se planifica, medido en unidades de tiempo (por ejemplo días), y Q la demanda total durante ese período, entonces el consumo por unidad de tiempo (d) es: Q T Durante el período de espera el consumo será equivalente a: te * Q T Por lo cual el nuevo pedido debe ser colocado cuando el nivel de inventario alcance a esa cifra. 61 3. Modelo de lote económico Q Qp Nr te Con: Qp: Cantidad del pedido Nr: Nivel de reaprovisionamiento o punto de pedido Nr = d x te te: Tiempo de espera 62 Tiempo 4. Stock de seguridad.• Hasta este momento, hemos supuesto que el consumo (la demanda) se conoce con certeza y es uniforme a través del tiempo. Además suponemos que el plazo de tiempo de la orden nunca varía. Si levantamos alguno de estos supuesto nos trasladamos a un mundo con incertidumbre. • Para enfrentar esta incertidumbre aplicamos el concepto de Inventario de seguridad • Variables determinantes: – Volatilidad de la demanda.– Volatilidad del tiempo de espera.– Costo de quedarse sin inventarios (ruptura).– Costo de mantener inventarios.- 63 64 4. Stock de seguridad.- 65