Gobierno Corporativo en México

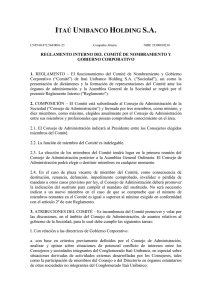

Anuncio