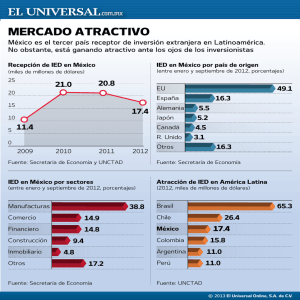

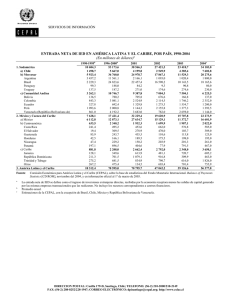

Comercio, inversión y fragmentación del mercado global

Anuncio