• Definición y seguimiento de límites: La Entidad define su estructura

Anuncio

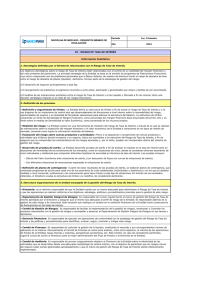

Trimestre 3er. DISCIPLINA DE MERCADO - REQUISITOS MÍNIMOS DE DIVULGACIÓN Año 2014 C9 - RIESGO DE TASA DE INTERÉS Información Cualitativa 1. Estrategias definidas por el Directorio relacionadas con el Riesgo de Tasa de Interés. Los objetivos estratégicos sobre el riesgo de Tasa de Interés están relacionados con el control de la volatilidad del margen financiero y del valor presente del patrimonio. La principal estrategia de la Entidad se basa en la emisión de programas de Fideicomisos Financieros cuyo activo subyacente son los préstamos personales que el Banco detenta, de manera de disminuir tanto el riesgo de descalce de tasa como el riesgo de descalce de plazos (liquidez). Asimismo, forman parte de la estrategia de gestión del riesgo: o El desarrollo de negocios principalmente a tasa fija. o El otorgamiento de préstamos al segmento minorista a corto plazo, atomizado y garantizados por Anses y factible de ser securitizado. o El análisis de las interacciones existentes entre el riesgo de Tasa de Interés y el de Liquidez y Mercado a fin de conocer cómo una decisión estratégica impacta en el resto de los riesgos financieros. 2. Definición de los procesos. • Definición y seguimiento de límites: La Entidad define su estructura de límites a fin de acotar el riesgo de Tasa de Interés y a la vez disponer de un mecanismo de control que sea desencadenante de discusiones a nivel interno sobre la razonabilidad del riesgo, oportunidades de negocio y la necesidad de formalizar operaciones para adecuar la estructura del balance. La estructura de límites comprende un límite de Sensibilidad al Margen Financiero, como porcentaje del margen financiero base proyectado del primer año y un límite sobre la medida de Sensibilidad al Valor Económico, como porcentaje de los recursos propios. • Medición del riesgo: La Entidad cuenta con una herramienta de medición del riesgo de Tasa de Interés, a través de la misma se realizan las estimaciones sobre la exposición del margen financiero y el valor económico de la Entidad a variaciones en los tipos de interés de mercado, tomando como inputs la información obtenida del balance. • Evaluación del riesgo sobre nuevos productos o actividades: Previo a la adquisición o lanzamiento de nuevos productos o actividades que el Banco decida incorporar a su negocio, los mismos son sometidos a la evaluación del Riesgo de Tasa de Interés, a fin de asegurar que se comprenden las características de los riesgos asociados y por lo tanto puedan ser incorporados dentro del sistema de gestión del riesgo. • Desarrollo de pruebas de estrés: La Entidad desarrolla pruebas de estrés a fin de analizar el impacto en la tasa de interés tanto en situaciones de normalidad de las condiciones de los mercados, como en situaciones de crisis, donde se consideran diversos escenarios de crisis individuales y sistémicas que comportan diferentes hipótesis de severidad en términos de tasa de interés. Las pruebas incluyen: - Cálculo del Valor Económico ante situaciones de estrés, (con descuento de flujos con curvas de situaciones de estrés). - Con diferentes situaciones de renovaciones esperadas en situaciones de estrés. • Definición de planes de contingencia: A partir de estos resultados de las pruebas de estrés, se elaboran planes de contingencia, que contempla programas de acción para cada uno de los escenarios de crisis establecidos (individuales o sistémicos) y en los que se detallan medidas a nivel comercial, institucional y de comunicación para hacer frente a este tipo de situaciones. En función de los resultados obtenidos, el Directorio evalúa la estructura de límites y redefine la misma, de considerarlo pertinente. 3. Estructura organizacional de la Unidad encargada de la gestión del Riesgo de Tasa de Interés. • Directorio: es el máximo responsable de que la Entidad cuente con un marco adecuado para administrar el Riesgo de Tasa de Interés y que las operaciones se realicen conforme a los objetivos, estrategia, políticas y procedimientos previstos para la gestión de este riesgo. • Departamento de Gestión Integral de Riesgos: Es responsable de revisar regularmente el marco de gestión del Riesgo de Tasa de Interés aprobado por el Directorio y asegurar que el mismo sea adecuado al perfil de riesgo de la Entidad. Es responsable además de la gestion de este riesgo y de comunicar toda situación que implique un cambio en la condición financiera de la Entidad como consecuencia de fluctuaciones en las tasas de interés. • Comité de Gestión de Riesgos : Es responsable de facilitar la implementación de la gestión de riesgos, monitorear y Controlar los procesos relacionados con la gestión de riesgos y acompañar y asesorar al Departamento de Gestión Integral de Riesgos en sus tareas y decisiones. • Gerencia Financiera: Es responsable de ejecutar las operaciones de conformidad con la estrategia de gestión del Riesgo de Tasa de Interés y las políticas y procedimientos para identificar, evaluar, seguir, controlar y mitigar este riesgo. • Comité de Finanzas: Es responsable de controlar la gestión de la liquidez, analizando el mercado y sus correspondientes normas de aplicación en la materia. Mensualmente el Comité de Finanzas se reúne para analizar, entre otros aspectos, la marcha de las aplicaciones de fondos de la Entidad, tasas internas y externas, perspectivas económicas, etc. Este Comité, en caso de considerarlo pertinente, sugerirá cursos de acción al Directorio para la mejor administración del Flujo de Fondos e Inversiones de la Entidad. • Comité de Auditoría: Es responsable de proveer aseguramiento objetivo al Directorio de la Entidad sobre la efectividad de las actividades que se desarrollan desde una adecuada metodología de control interno, con el objetivo de garantizar que los riesgos claves del negocio están siendo gestionados apropiadamente y que el marco de gestión del Riesgo de Tasa de Interés siendo efectivamente implementado. 4. Alcance y naturaleza de los sistemas de información y/o medición del Riesgo de Tasa de Interés. Actualmente la Entidad se encuentra desarrollando una herramienta interna de medición y seguimiento del Riesgo de Tasa de Interés. Se estima que a partir de esta herramienta se contará con información oportuna a fin de que el Departamento de Gestión Integral de Riesgos, el Comité de Gestión de Riesgos y el Directorio puedan evaluar el perfil de riesgo y el cumplimiento de las políticas, límites y procedimientos aprobados y se generen reportes regulares con la información necesaria y oportuna para evaluar, seguir, medir y controlar el riesgo de Tasa de Interés, así como evaluar la suficiencia de capital económico en función del perfil de riesgo del Banco. La herramienta de medición y seguimiento permitirá: • Realizar el seguimiento del Riesgo de Tasa de Interés Estructural analizando el impacto que genera un aumento de las tasas de interés, en el Valor Económico del Capital y en el Margen Financiero proyectado a un año. En dichos modelos se incorporará información de todas las operaciones del Banco, así como elementos de proyección financiera que se encuentran en línea con las premisas definidas en el Plan de Negocios del Banco. • Analizar la sensibilidad en el cambio del Margen Financiero y al Valor Económico ante escenarios de subas y bajas en las tasas de interés, el cual estará en función de la estructura de activos y pasivos del Banco. Este análisis permitirá al Banco adelantarse a escenarios de estrés, y diseñar planes de contingencia que permitan reducir el impacto en movimientos en las Tasas de Interés en el Margen Financiero y en el Valor Económico de la Entidad. El modelo interno de medición permitirá identificar cuáles son los productos que aportan mayor sensibilidad al cambio en el Margen Financiero y al Valor Económico y de esta forma aplicar políticas y medidas focalizadas para reducir la sensibilidad de dichos productos, y así reducir el riesgo que generan los movimientos de la Tasa de Interés en el mismo. Los análisis de sensibilidad del Margen Financiero Proyectado y el Valor Económico del Capital serán realizados por la Entidad una vez por mes, con información actualizada y consolidada, extraída de los sistemas de información del Banco. 5. Política de cobertura y/o mitigación del riesgo y estrategias y procesos para vigilar la permanente eficacia de las coberturas/mitigantes. Las políticas actuales de la Entidad permiten asegurar la adecuada mitigación del riesgo. Diariamente se analizan supuestos de variación en la tasa de interés (máxima variación esperada que pueda tener en un mismo día la tasa utilizada como referencia). Por otro lado, los ímites prudenciales a la sensibilidad al margen financiero y al valor actual definidos son vigilados regularmente a fin de asegurar que los mismos sean consistentes con el perfil de riesgo y la estrategia de negocio definida para la Entidad. Asimismo se utilizan técnicas de medición: “Gap”, o sea análisis de brechas de sensibilidad de la Tasa de Interés respecto de los ingresos financieros y del valor económico. Estos monitoreos sirven para medir la sensibilidad de los ingresos financieros y valor económico ante variaciones en las tasas de interés. Los procesos definidos, así como la ejecución de operaciones acotada dentro de niveles prudenciales definidos, asegura la mitigación del riesgo y la solvencia de la Entidad. Información Cuantitativa 9-Requisito de capital adicional determinado por la Entidad según las disposiciones vigentes en la materia o por la Superintendencia de Entidades Financieras y Cambiarias, en caso de corresponder. Aplica SI X NO Importe: $ 42.289.000.Observaciones o Comentarios: Fecha de Relevamiento: 30 9 2014