El mercado del vino en Canadá

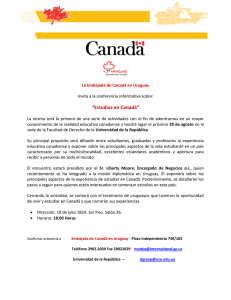

Anuncio