Panamá - Felaban

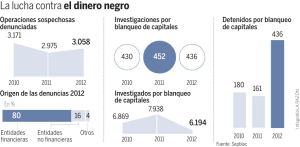

Anuncio