actuación del profesional en la defensa de multas

Anuncio

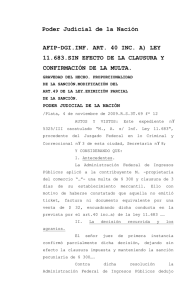

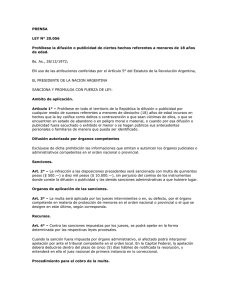

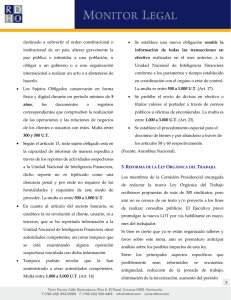

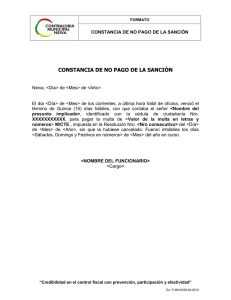

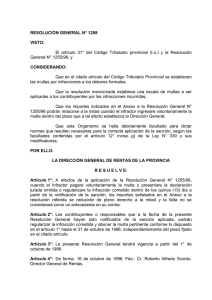

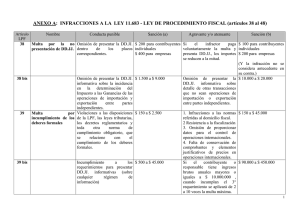

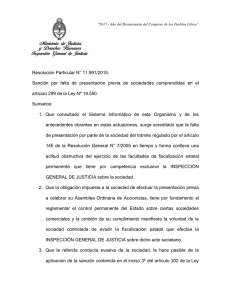

ACTUACIÓN DEL PROFESIONAL EN LA DEFENSA DE MULTAS, CLAUSURAS, DECOMISO Y SECUESTRO DE MERCADERÍA ACTUACIÓN DEL PROFESIONAL EN LA DEFENSA DE MULTAS, CLAUSURAS, DECOMISO Y SECUESTRO DE MERCADERÍA TERESA GÓMEZ CÉSAR R. LITVIN MARCELO E. DOMÍNGUEZ CARLOS M. FOLCO FERNANDO LISICKI Actuación del profesional en la defensa de multas, clausuras, decomiso y secuestro de mercadería - 1a ed. - Buenos Aires : Consejo Profesional de Ciencias Económicas de la Ciudad Autónoma de Buenos Aires, 2006. 284 p. ; 21x15 cm. ISBN 987-1281-14-5 1. Ciencias Económicas. CDD 330 ISBN-10: 987-1281-14-5 ISBN-13: 978-987-1281-14-5 1ra. Edición Tirada: 500 ejemplares Hecho el depósito que marca la Ley 11.723. Prohibida su reproducción total o parcial por cualquier medio sin autorización previa del CPCECABA. EDICON Fondo Editorial Consejo Profesional de Ciencias Económicas de la Ciudad Autónoma de Buenos Aires Viamonte 1549 - CABA Tel. 5382-9200 www.consejo.org.ar PRÓLOGO Al decir de Cuello Calón (La moderna penología, Bosch, 1973), la sanción tributaria es la medida privativa o restrictiva de derechos que se impone, con finalidad preventivorepresiva, al culpable de la comisión de una infracción tributaria por los órganos de la Administración que tienen legalmente atribuido el ejercicio de la potestad sancionadora en este ámbito. De allí que, como bien señala Aneiros Pereira (Las sanciones tributarias, Marcial Pons, 2005), son cinco los elementos que caracterizan a la sanción tributaria: su presupuesto, el contenido, la finalidad, el órgano competente para su imposición y el procedimiento que debe seguirse para hacer efectiva la potestad punitiva. Así, al caracterizar a la sanción tributaria como una medida restrictiva o privativa de derechos, se engloban tanto las multas, cuyo objeto está constituido por la obligación de pagar una cantidad de dinero a título de castigo, como las sanciones restrictivas de ciertos derechos. Por otro lado, el elemento distintivo de esta medida restrictiva o privativa respecto a otras es su finalidad, ya que la sanción no persigue sólo reprimir la infracción cometida, sino también prevenir la comisión de futuras infracciones tanto por el mismo sujeto como el resto de la colectividad. Es por ello que nada tiene que ver la sanción tributaria con aquellas otras medidas, tanto pecuniarias como no pecuniarias, que tratan de restablecer el orden perturbado. 7 Del mismo modo, existen diversos aspectos de la problemática actual que inciden en la represión del ilícito tributario. Por ejemplo, nadie desconoce la natural complejidad de las normas tributarias, su mutabilidad, la constante dificultad para regular nuevas situaciones financieras y económicas, las circunstancias por las que, en la mayoría de los casos, las interpretaciones administrativas de las mismas no sean divulgadas en forma orgánica, lo que suele producir en los contribuyentes un conocimiento imperfecto de la normativa aplicable al caso concreto. Sin ir mas lejos, la terminología utilizada por el legislador en las normas tributarias y, en particular, en lo referente al procedimiento para llevar adelante la aplicación de las sanciones que se generan por los diversos y, actualmente, múltiples supuestos de incumplimientos frente al comportamiento jurídico previsto por la ley Nº 11.683 en su texto vigente, no resulta ser del todo feliz atento al uso de términos que no existen en la lengua castellana, tal como puede apreciarse en el artículo 41 de la ley de rito cuando, frente al acta de comprobación –quizás merecedora a la postre de las sanciones de clausura y multa, entre otras-, se señala que el contribuyente será citado a una audiencia a fin de que comparezca “...munido de las pruebas que intente valerse...” (el destacado es propio). Es evidente que el legislador ignora por completo que la palabra “munido” es inexistente e impropiamente la utiliza por el término “provisto”, que deriva del verbo “proveer” o “abastecer”; no existe el verbo “munir”, que resulta ser un galicismo (cfr. Mazar, Natalio, Para maltratar menos el idioma, Catálogos). Otra situación de conocimiento imperfecto se produce cuando la Administración Fiscal, a los fines de regular la graduación de las sanciones, expresa los criterios a aplicar, los atenuantes o los agravantes –entre otras cuestiones– en 8 actos internos que no son publicados y, por ende, desconocidos para quien debe defenderse (ej.: Instrucción General Nº 4/97 y sus modificaciones). A lo citado anteriormente cabe agregar que el proceso de conocimiento de las leyes de impuestos no tiene un mecanismo que permita su asimilación rápida por la ciudadanía y, frente a un incumplimiento de normas complejas por un desconocimiento generalizado de ellas, tampoco es posible pretender pura y simplemente penalizar conductas que inciden en tal incumplimiento. No debe descartarse tampoco que el otorgamiento de funciones jurisdiccionales a órganos pertenecientes a la administración, no sólo en lo que concierne a la determinación de la deuda, sino, lo que es más grave, a la aplicación de sanciones de naturaleza punitiva, sea un caso típico de concentración de funciones, que en materia tributaria adquiere mayor gravedad por el hecho de que la pena es aplicada por el acreedor. De allí que la participación de los profesionales en uno de los elementos caracterizadores de la sanción tributaria y que antes detallamos, esto es, el procedimiento, pasa a tener un valor supremo a los efectos de la protección de los contribuyentes, que se ven compelidos a defenderse, en tiempo y forma –como única alternativa posible-, de penas, en muchos casos, exageradas y desproporcionadas. Se exterioriza en este caso la violación de uno de los variados principios a respetar en materia del procedimiento sancionador tributario. Al respecto cabe destacar entre los recién citados: el principio a la tutela judicial efectiva; el derecho al juez ordinario predeterminado por la ley; el derecho de defensa; el derecho a ser informados de la acusación formulada; el derecho a un procedimiento público sin dilaciones indebidas y con todas las garantías; el empleo de todos los medios de 9 prueba pertinentes para su defensa y el derecho a la presunción de inocencia. Como claramente señala Domínguez Vila (Constitución y Derecho Sancionador Administrativo, Marcial Pons, 1997), el derecho a la tutela tiene dos componentes: uno activo y otro pasivo. El activo está constituido por el derecho a accionar o ejercitar la pretensión procesal y excitar la activación de la administración de justicia por medio de acciones y recursos. El aspecto pasivo tiene un reflejo en la necesidad de que jueces y tribunales resuelvan las controversias jurídicas con transparencia, proporcionalidad y contradicción dialéctica de las partes en la defensa de sus derechos e intereses. Todas estas cuestiones hasta aquí mencionadas son un bosquejo de aquello que en la práctica exhiben los autores del presente libro consagrando una facilidad de interpretación digna de ser apreciada, admirada y elegida como “la manera” de explicar un determinado procedimiento y los pasos a llevar cabo para llegar a su término en condiciones no sólo correctas, sino también óptimas. Resulta un verdadero orgullo para quien suscribe el hecho de prologar un libro de las características apuntadas, donde, amén de resultar un material imprescindible para el profesional que actúa en el ámbito tributario frente a la variedad de conductas castigadas y hechos sancionados que nos ofrece hoy el procedimiento fiscal, las distintas mecánicas que deben utilizarse para una defensa eficiente son expuestas con una inusual transparencia en gráficos y en palabras que no dicen más que lo estrictamente necesario para entender sin gran esfuerzo. La clara demostración de que no estamos frente a novatos, no sólo nos la otorga el observar los apellidos que engalanan el frente de esta obra, sino también lo que significa curricularmente que hayan formado parte de este singular proyecto. 10 Muy agradecido les va a estar el Consejo Profesional de Ciencias Económicas de la Ciudad Autónoma de Buenos Aires con la publicación de tamaña obra, pero más aún lo estará la matrícula en su totalidad, lo cual no es poco decir. Es por ello que se merecen el elogio y, contrariamente a lo que uno generalizadamente supone, estas palabras debieron estar al final del libro en símbolo de agradecimiento como profesional, como docente y por el gran herramental que brindan y la experiencia acabada que se traduce en las páginas que siguen, y éstas a su vez en caracteres o, sintetizando, en conocimiento en su máximo estado de pureza. Daniel Malvestiti Abogado – Contador Público Especialista en Derecho Tributario (Facultad de Derecho UBA) 11 PALABRAS DE LOS AUTORES Debe saber el lector, a priori, que estas páginas han sido escritas por un grupo de amigos, profesionales de las Ciencias Jurídicas (abogados) y de las Ciencias Económicas (contadores). Esta combinación de profesiones en la autoría hace que el lenguaje que hemos utilizado en la redacción contenga conceptos propios de cada ciencia. Como amigos que somos compartimos una misma afición: el estudio del Procedimiento Tributario Nacional y, en especial, de todo el abanico sancionatorio previsto en la ley de rito fiscal. Nuestro entusiasmo por este tema no decrece con el tiempo. Todo lo contrario, se incrementa año tras año y reforma tras reforma al observar, asombrados, la incorporación continua de nuevos castigos. A esta altura no resulta ocioso mencionar que nosotros consideramos que son verdaderas penas penales la multa, la clausura, la inhabilitación y, ahora, el también incorporado decomiso de mercaderías. En ocasión de estas páginas nos hemos limitado a exponer las particularidades que tanto la ley como la normativa sublegal les imprimen a los ilícitos que se constatan por incumplimientos a los deberes de colaboración (en la jerga diaria, denominados “ilícitos formales”). Es nuestra humilde aspiración que los colegas (contadores y abogados) encuentren en esta obra aquello que buscan: texto legal, jurisprudencia, normas sublegales, plazos y diagramas procedimentales. Todo ha sido expuesto de una ma13 nera sencilla y con un estilo ágil, pues nuestro objetivo final es facilitar la actuación del profesional dedicado a la defensa de la sanción impuesta. Todos los autores: Dominguez, Folco, Gómez, Lisicki y Litvin le agradecemos muy especialmente a la contadora Gabriela Rigoni su dedicación y su esfuerzo en la preparación de los esclarecedores diagramas que adjuntamos, y en la búsqueda de jurisprudencia y normativa que volcamos en el presente trabajo. LOS AUTORES 14 ÍNDICE Prólogo 7 Palabras de los autores 13 Índice 15 Capítulo 1 Multas por omisión. Por Carlos M. Folco 21 Artículo 38 Omisión de presentación de declaración jurada liquidativa 1. Consideraciones preliminares 2. Acción típica 3. Bien jurídicamente protegido 4. Sujeto activo de la contravención 5. La no exigibilidad de requerimiento previo 6. Elemento subjetivo 7. Sanción aplicable 8. Procedimiento sancionatorio 9. Causales eximentes de responsabilidad 10. Recursos admisibles 11. La doctrina y su calificación de “multas automáticas” 12. La reducción de sanciones 13. Concurso de infracciones 14. La omisión de presentar DDJJ y sus efectos en el campo delictual 15. Sistema de reducción de multas 35 37 Artículo 38 bis Omisión de presentación de declaración jurada informativa y de precios de transferencia 1. Consideraciones preliminares 2. Consideraciones sobre el bien jurídico tutelado o protegido 3. La figura penal contemplada en el primer párrafo 4. Aspectos sustanciales del tipo penal del segundo párrafo 5. La figura agravada del tercer párrafo 38 39 40 40 41 42 21 22 25 25 26 27 27 28 28 30 31 32 33 34 15 6. Deslinde con respecto a otras figuras contravencionales afines 7. Reflexiones críticas sobre las figuras penales en análisis 8. Sumario administrativo 9. Sujeto activo de la contravención 10. Elemento subjetivo 44 45 46 46 47 Jurisprudencia destacada sobre los ilícitos analizados 48 Normativa sublegal y dictámenes del fisco 51 Capítulo 2 Multa por incumplimientos de los deberes de colaboración simples y agravados. Por César R. Litvin 55 Artículo 39 Multa a los deberes formales 55 1. Bien jurídico protegido 56 2. Consideraciones vinculadas a la estructura objetiva y subjetiva común al tipo infraccional simple y al agravado 58 2.1 Tipo objetivo 58 2.2 Las hipótesis de incumplimiento contempladas en el tipo infraccional agravado 61 2.3 Tipo subjetivo 64 3. Autoría 65 4. Pena 66 4.1 Acumulación de multas 67 Anexo de subnormas 73 Artículo 39 bis Multas por incumplimiento de requerimientos de la AFIP. Incremento de las sanciones para contribuyentes que superen determinado monto de ingresos 1. Bien jurídico protegido 2. Estructura típica de la infracción 2.1 Tipos objetivo y subjetivo 2.2 Autoría 3. Pena 84 85 86 86 88 89 Artículo 39 ter Multas por incumplimiento parcial de requerimientos de la AFIP 90 16 Capítulo 3 El procedimiento para aplicar multas. Por Marcelo Domínguez 93 Artículo 70 La instrucción sumarial 93 1. El sumario administrativo 93 2. La detección de presuntas infracciones que dan lugar al sumario 96 2.1. Las presuntas infracciones detectadas por el sistema informático 97 2.2. Las presuntas infracciones detectadas por el personal verificador 101 2.3. Los requisitos a contemplar en la instrucción sumarial 111 Artículo 71 La sustanciación del sumario 1. El plazo a otorgar al contribuyente para que formule su descargo 2. La posibilidad de “tomar vista” del expediente administrativo 3. La solicitud de prórroga para contestar el sumario 4. La respuesta de la administración a la prórroga solicitada 5. El escrito de descargo y las pruebas a ofrecer por el contribuyente 6. El trámite del sumario en sede administrativa 7. La resolución que aplica la sanción o que absuelve al contribuyente 8. Las vías recursivas aplicables ante las multas aplicadas Anexo El procedimiento sancionatorio ante infracciones sustanciales –Ajustes de inspección inferiores al límite previsto por el art. 2º de la Ley 24.769– 1. Las etapas del procedimiento sancionatorio y sus puntos críticos 2. El procedimiento sancionatorio a evaluar por la administración 124 124 125 126 128 132 136 139 142 147 148 152 17 Capítulo 4 Clausura, multa e inhabilitación. Por Teresa Gómez 159 Artículo 40 Clausura, multa e inhabilitación de matrícula o licencia. 159 1. Consideraciones previas 160 1.1. Generalidades 160 2. Naturaleza jurídica de la sanción de clausura 162 3. La incorporación de la sanción de clausura en la ley de procedimiento tributario 166 4. Hipótesis delictuales previstas por la norma analizada 168 5. Distintos supuestos de aplicación de la sanción de clausura 170 5.1 La clausura y el monotributista 170 5.2 La clausura y los controladores fiscales 174 5.3. La clausura en los “Regímenes de presentación espontánea” y/o “Regímenes de regularización de obligaciones tributarias” 180 6. Clausura preventiva 186 6.1 Consideraciones generales 186 6.2 ¿Una sanción constitucional? 188 Artículo 44 Quebrantamiento de clausura 1. Consideraciones generales 1.1 Vía de apelación 190 190 192 Artículo 41 Acta de constatación y/o notificación 1. Consideración preliminar 1.1. Formas de notificación 193 193 194 Anexo jurisprudencial sobre clausura, multa e inhabilitación 196 Anexo de normativa sublegal para la aplicación de clausura, multa e inhabilitación 200 Capítulo 5 Trabajadores clandestinos. Interdicción, secuestro y decomiso de mercaderías. Por Fernando Lisicki 213 Artículo 40 bis Trabajadores clandestinos 1. Bien jurídico protegido 2. Estructura típica de la infracción 2.1. Tipo objetivo 2.2. Tipo subjetivo 2.3. Autoría 3. Pena 18 213 214 215 215 217 218 219 Artículo 40 ter Interdicción, secuestro y decomiso de mercaderías 220 1. Consideraciones generales 220 2. ¿Un procedimiento constitucional? 223 Capítulo 6 Las vías recursivas de la clausura y el decomiso. Por Marcelo Domínguez 229 La apelación de la sanción de multa y clausura 229 Artículo 77 La apelación administrativa 1. Los recursos y sus efectos 2. La apelación de la resolución en la instancia administrativa. Funcionarios competentes 3. El recurso ante el superior. Su utilidad circunstancial 4. El plazo para apelar y el plazo para resolver 5. La ejecución de la sanción sin revisión judicial. Su inconstitucionalidad 229 229 233 235 237 239 Artículo 78 La apelación judicial 1. La apelación de la sanción de multa y clausura en la instancia judicial 2. La competencia judicial en la sanción de multa y clausura 3. La apelación del juez al solo efecto devolutivo 241 241 242 245 La apelación de la sanción de decomiso 248 Artículo 77.1 La apelación administrativa 248 1. Consideraciones previas 248 2. La apelación de la resolución en la instancia administrativa 249 3. El plazo para apelar y el plazo para resolver 251 4. Los problemas que se derivan de los “plazos exiguos” 254 5. Los aspectos a considerar por contribuyentes y funcionarios ante las medidas preventivas autorizadas 260 5.1 Los aspectos a tener en cuenta por el contribuyente 260 5.2 Los aspectos a tener en cuenta por los funcionarios actuantes en su accionar 262 5.3 La responsabilidad civil del Estado, de la AFIP y de los funcionarios actuantes ante el contribuyente inocente 264 Artículo 78.1 La apelación judicial 268 1. La apelación de la resolución en la instancia judicial 269 2. La competencia judicial en la sanción de decomiso 271 3. Decomiso más clausura: “doble juzgamiento”, “acumulación de sanciones” o “situación sin correlación en los hechos” 274 4. La apelación de la decisión judicial al solo efecto devolutivo 280 19 CAPÍTULO 1 MULTAS POR OMISIÓN Dr. Abog. Carlos María Folco ARTÍCULO 38 OMISIÓN DE PRESENTACIÓN DE DECLARACIÓN JURADA LIQUIDATIVA Art. 38 — Cuando existiere la obligación de presentar declaraciones juradas, la omisión de hacerlo dentro de los plazos generales que establezca la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, será sancionada, sin necesidad de requerimiento previo, con una multa de DOSCIENTOS PESOS ($ 200), la que se elevará a CUATROCIENTOS PESOS ($ 400) si se tratare de sociedades, asociaciones o entidades de cualquier clase constituidas en el país o de establecimientos organizados en forma de empresas estables –de cualquier naturaleza u objeto– pertenecientes a personas de existencia física o ideal domiciliadas, constituidas o radicadas en el exterior. Las mismas sanciones se aplicarán cuando se omitiere proporcionar los datos a que se refiere el último párrafo del artículo 11. (Expresión "UN CENTAVO DE PESO ($ 0,01)", sustituida por la expresión "DOSCIENTOS PESOS ($ 200)" y la expresión "DOS CENTAVOS DE PESO ($ 0,02)" sustituida por la expresión "CUATROCIENTOS PESOS ($ 400)", por art. 2°, inciso a) de la Ley N° 25.795 B.O. 17/11/2003. Vigencia: a partir del día de su publicación en el Boletín Oficial.) El procedimiento de aplicación de esta multa podrá iniciarse, a opción de la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, con una notificación emitida por el sistema de computación de datos que reúna los requisitos establecidos en el artículo 71. Si dentro del plazo de QUINCE (15) días a partir de la notificación el infractor pagare voluntariamente la multa y presentare la declaración jurada omitida, 21 DR. ABOG. CARLOS MARÍA FOLCO los importes señalados en el párrafo primero de este artículo, se reducirán de pleno derecho a la mitad y la infracción no se considerará como un antecedente en su contra. El mismo efecto se producirá si ambos requisitos se cumplimentaren desde el vencimiento general de la obligación hasta los QUINCE (15) días posteriores a la notificación mencionada. En caso de no pagarse la multa o de no presentarse la declaración jurada, deberá sustanciarse el sumario a que se refieren los artículos 70 y siguientes, sirviendo como cabeza del mismo la notificación indicada precedentemente. 1. Consideraciones preliminares Sabido es que en nuestro sistema tributario rige el principio de la autoliquidación de impuestos, es decir, resulta ser el propio contribuyente quien, a través de sus declaraciones tributarias, informa al fisco sobre su situación fiscal. Aun en el marco de este régimen cabría válidamente utilizar una superposición parcial del método directo y de la estimación de oficio.1 El aludido sistema se basa en la buena fe del fisco en cuanto éste presume que el universo de contribuyentes obligados cumplirá tal obligación en tiempo y forma. Al respecto, el artículo 11 de la ley de procedimiento tributario, en su primera parte, establece que “la determinación y percepción de los gravámenes que se recauden de acuerdo con la presente ley, se efectuará sobre la base de declaraciones juradas que deberán presentar los responsables del pago de los tributos en la forma y plazos que establecerá la Administración Federal de Ingresos Públicos…”. El maestro Giuliani Fonrouge y Susana Navarrine,2 su brillante actualizadora, han criticado acertadamente tal redacción por entender que, al estatuir la ley que la determina1 T.F.N., Sala B, "Yoma SA", 22/08/1997; “Impuestos”, 1997–B–3351; “Sala Alejandro s. apelación – Impuesto a las Ganancias”, 24/05/2000. 2 Giuliani Fonrouge, Carlos M. y Navarrine, Susana C., Procedimiento Tributario, Buenos Aires, Depalma, 1979, pág. 94. 22 MULTAS POR OMISIÓN ción y percepción de los tributos “se efectuará sobre la base de declaraciones juradas”, induce a un error sobre los alcances del acto, toda vez que la determinación se efectúa mediante declaraciones juradas y no sobre la base de ellas, lo que equivale a decir que tal declaración tiene efecto declarativo y de índole formal, y no es el acto constitutivo de la obligación tributaria. En forma concordante, el artículo 28 in fine del Decreto Reglamentario 1397/79 estipula que “en todos los casos contendrán una fórmula por la cual el declarante afirme haberlas confeccionado sin omitir ni falsear dato alguno que deban contener y ser fiel expresión de la verdad”. Hemos sostenido la inutilidad de esta anacrónica solemnidad, que debería ser derogada. Efectivamente, el incumplimiento de un juramento sólo resulta sancionable en el fuero íntimo del sujeto juramentado. Poco esfuerzo cuesta advertir que ningún evasor renuente o recalcitrante habrá de acongojarse por ello. Es que la responsabilidad que dimana de inexactitudes o falsedades consignadas en la declaración tributaria habrá de ponderarse en el campo civil, devengándose intereses resarcitorios ante una mora culpable, o penal, sancionándose al contribuyente conforme a la Ley 11.683 o Ley 24.769, en su caso. En tal sentido, el Tribunal Fiscal3 ha sostenido acertadamente que la presentación de declaraciones juradas acarrea para el declarante dos responsabilidades distintas: una, en cuanto al impuesto declarado porque no podrá ser reducido por presentaciones posteriores, salvo errores de cálculo; y otra, en el campo represivo, por cuanto responsabiliza al declarante por la exactitud de los datos consignados en su declaración, sin que una presentación posterior pueda hacer desaparecer dicha responsabilidad. 3 T.F.N., Sala A, "Valentini, Gabriel L.” 03/08/2005, LL 17/02/2006, 7. 23 DR. ABOG. CARLOS MARÍA FOLCO Ahora bien, la ley le otorga al fisco amplias facultades de verificación y control, facilitando su labor de contralor sobre lo declarado, impugnando las declaraciones falsas o inexactas, o determinando de oficio –en su caso– la materia imponible. Señalemos que el primer control que realiza la administración tributaria es formal, esto es, si los sujetos obligados efectivamente realizan la presentación de sus declaraciones tributarias al vencimiento establecido por la Administración Federal de Ingresos Públicos, conforme a la facultad que otorga el artículo 7°, tercer párrafo, punto 4) del Decreto 618/97,4 y el párrafo precedentemente trascripto del artículo 11 de la Ley 11.683 (t. o. en 1998 y sus modificaciones). El referido control –entre otras comprobaciones sustanciales– se realiza en sede administrativa a través de modernos y eficientes medios informáticos, reservándose un control especial para los denominados “grandes contribuyentes”, instaurado a través del “sistema dos mil” y ampliado luego al resto de los contribuyentes por medio del “sistema dos mil regional”. Tal circunstancia posibilita que la Administración Tributaria logre detectar los incumplimientos existentes en tiempo real y curse las notificaciones de práctica tendientes a que los contribuyentes o responsables aclaren debidamente su situación fiscal o bien intimándoles el deber formal omitido cuando así correspondiere. No resulta ocioso recordar que la Dirección General Impositiva se encuentra facultada para requerir individualmente, en cualquier caso, la presentación de declaraciones juradas a los contribuyentes, conforme a las prescripciones del artículo 23 in fine del Decreto Reglamentario 1397/79. 4 “Artículo 7°: … En especial, podrá dictar normas obligatorias en relación a los siguientes puntos: … 4) Forma y plazo de presentación de declaraciones juradas y de formularios de liquidación administrativa de gravámenes…”. 24 CAPÍTULO 2 MULTA POR INCUMPLIMIENTOS DE LOS DEBERES DE COLABORACIÓN SIMPLES Y AGRAVADOS C.P. César Roberto Litvin ARTÍCULO 39 MULTA A LOS DEBERES FORMALES Art. 39 — Serán sancionadas con multas de PESOS CIENTO CINCUENTA ($ 150) a PESOS DOS MIL QUINIENTOS ($ 2.500) las violaciones a las disposiciones de esta ley, de las respectivas leyes tributarias, de los decretos reglamentarios y de toda otra norma de cumplimiento obligatorio, que establezcan o requieran el cumplimiento de deberes formales tendientes a determinar la obligación tributaria, a verificar y fiscalizar el cumplimiento que de ella hagan los responsables. En los casos de los incumplimientos que en adelante se indican, la multa prevista en el primer párrafo del presente artículo se graduará entre el menor allí previsto y hasta un máximo de PESOS CUARENTA Y CINCO MIL ($ 45.000): 1. Las infracciones a las normas referidas al domicilio fiscal previstas en el artículo 3º de esta ley, en el decreto reglamentario, o en las normas complementarias que dicte la Administración Federal de Ingresos Públicos con relación al mismo. 2. La resistencia a la fiscalización, por parte del contribuyente o responsable, consistente en el incumplimiento reiterado a los requerimientos de los funcionarios actuantes, sólo en la medida en que los mismos no sean excesivos o desmesurados respecto de la información y la forma exigidas, y siempre que se haya otorgado al contribuyente el plazo previsto por la Ley de Procedimientos Administrativos para su contestación. 55 C.P. CÉSAR ROBERTO LITVIN 3. La omisión de proporcionar datos requeridos por la Administración Federal de Ingresos Públicos para el control de las operaciones internacionales. 4. La falta de conservación de los comprobantes y elementos justificativos de los precios pactados en operaciones internacionales. Las multas previstas en este artículo, en su caso, son acumulables con las establecidas en el artículo 38 de la presente ley. Si existiera resolución condenatoria respecto del incumplimiento a un requerimiento de la Administración Federal de Ingresos Públicos, las sucesivas reiteraciones que se formulen a partir de ese momento y que tuvieren por objeto el mismo deber formal, serán pasibles en su caso de la aplicación de multas independientes, aun cuando las anteriores no hubieran quedado firmes o estuvieran en curso de discusión administrativa o judicial. En todos los casos de incumplimiento mencionados en el presente artículo la multa a aplicarse se graduará conforme a la condición del contribuyente y a la gravedad de la infracción.”. (Artículo sustituido por Art. 1°, punto X de la Ley N° 25.795 B.O. 17/11/2003. Vigencia: a partir del día de su publicación en el Boletín Oficial.) 1. Bien jurídico protegido El bien jurídico protegido es, claramente, el adecuado ejercicio por parte del fisco nacional de las facultades de fiscalización y verificación que las leyes le atribuyen a los fines de controlar el cumplimiento de las obligaciones tributarias de los contribuyentes; ello así, a partir de la convicción de que el incumplimiento por parte de estos últimos de sus deberes formales interfiere con la posibilidad del apuntado adecuado ejercicio de tales funciones. Es una realidad que en los últimos años se ha producido un fenómeno creciente de proliferación de normas tributarias que imponen la realización de mayores funciones por parte de los sujetos tributarios, asumiendo más deberes y obligaciones emanadas del organismo fiscal. Por deberes formales, han de entenderse, de acuerdo con la clásica definición de Jarach, “las obligaciones que la ley o 56 MULTA POR INCUMPLIMIENTOS DE LOS DEBERES DE COLABORACIÓN las disposiciones reglamentarias y aún las autoridades de aplicación de las normas fiscales, por delegación de la ley, impongan a contribuyentes, responsables o terceros para colaborar con la administración en el desempeño de sus cometidos”, luego de la cual sostiene que “[e]ntre todos los deberes formales tiene una posición de preeminencia la declaración jurada”.31 También García Belsunce32 define las obligaciones formales como todas aquellas que configuran deberes impuestos al contribuyente responsable o terceros, tendientes a la determinación de la obligación tributaria o a la verificación y fiscalización del cumplimiento de ella. El incumplimiento de los deberes formales que se establecen en interés de la Administración tributaria para facilitar sus objetivos presenta como característica relevante la inexistencia de un perjuicio económico directo para el Estado.33 Sin embargo, las violaciones a las disposiciones formales son conductas antijurídicas que entorpecen el accionar del fisco y representan una omisión de prestarle ayuda, por lo cual deben reprimirse. La descripción de las infracciones indicadas en el Art. 39 tiene por finalidad asegurar el correcto funcionamiento de la administración pública, tendiente a verificar y fiscalizar el 31 Jarach, Dino, Finanzas públicas y derecho tributario, Buenos Aires, Editorial Cangallo, 1985, p. 430. La Corte Suprema de Justicia de la Nación se refirió a tales deberes como aquellos que ayudan al fisco a “determinar la obligación tributaria y a verificar y fiscalizar el cumplimiento que de ella hagan los responsables" (Cfr. C.S.J.N., in re “Moño Azul S.A.”, resuelta el 15 de abril de 1993). 32 García Belsunce, Horacio, Derecho Tributario Penal, Buenos Aires, Depalma, 1985, pág. 288. 33 Confr. T.F.N., Sala B, in re “Rutalnor S.A.”, resuelta el 26/10/92; el citado artículo 43 (actual 39) prescribe la sanción por infracciones formales, no requiriéndose para su configuración que se infrinja una lesión patrimonial al fisco. En el mismo sentido: T.F.N., Sala B, in re “Agirosel Construcciones S.R.L.”, resuelto el 14/09/98. 57 C.P. CÉSAR ROBERTO LITVIN cumplimiento de las diversas obligaciones que pueden estar a cargo de los responsables.34 El bien jurídico tutelado por la norma es el de proteger el normal ejercicio de las facultades de fiscalización y verificación del Organismo a fin de que le sea posible determinar en forma correcta las obligaciones impositivas y verificar su cumplimiento, por lo que la sanción prevista castiga los incumplimientos de los deberes formales, teniendo en consideración que, al apartarse de ellos, la conducta de los infractores lleve a impedir el eficaz cumplimiento de esas tareas.35 Es importante resaltar que la tendencia jurisprudencial más reciente ha entendido que el bien jurídico es, lisa y llanamente, la “administración tributaria”.36 2. Consideraciones vinculadas a la estructura objetiva y subjetiva común al tipo infraccional simple y al agravado 2.1 Tipo objetivo La norma bajo examen contiene un tipo infraccional simple y otro agravado, referidos ambos a una misma conducta del contribuyente, consistente en violar cualquier disposición legal que establezca deberes formales establecidos para permitir el ejercicio de las facultades de verificación y fisca34 Confr. CNACAF, Sala I, in re “Continental Fueguina S.A.”, resuelto el 31/10/95. 35 Confr. CNACAF, Sala IV, in re “Córcega S.A.”, resuelto el 28/03/95. En el mismo sentido: T.F.N., Sala D, in re “El Paraíso de la Costanera S.A.”, resuelto el 31/03/99. 36 Cfr. T.F.N., Sala A, in re "Indigar S.R.L. s/apelación", resuelta el 26 de noviembre de 1997; aunque haciendo referencia al texto ordenado anterior: “en el caso de la conducta que reprime el art. 43 de la ley Nº 11.683, lo que se busca proteger es el bien jurídico ´administración tributaria´ y apunta a castigar la violación a deberes formales de colaboración”. En el mismo sentido: T.F.N., Sala D, in re “Mércuri e Hijos S.R.L.”, resuelta el0 7/10/2005. 58 CAPÍTULO 4 CLAUSURA, MULTA E INHABILITACIÓN C.P. Teresa Gómez ARTÍCULO 40 CLAUSURA, MULTA E INHABILITACIÓN DE MATRÍCULA O LICENCIA Art. 40 — Serán sancionados con multa de TRESCIENTOS PESOS ($ 300) a TREINTA MIL PESOS ($ 30.000) y clausura de TRES (3) a DIEZ (10) días del establecimiento, local, oficina, recinto comercial, industrial, agropecuario o de prestación de servicios, siempre que el valor de los bienes y/o servicios de que se trate exceda de DIEZ PESOS ($ 10), quienes: a) No entregaren o no emitieren facturas o comprobantes equivalentes por una o más operaciones comerciales, industriales, agropecuarias o de prestación de servicios que realicen en las formas, requisitos y condiciones que establezca la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS. b) No llevaren registraciones o anotaciones de sus adquisiciones de bienes o servicios o de sus ventas, o de las prestaciones de servicios de industrialización, o, si las llevaren, fueren incompletas o defectuosas, incumpliendo con las formas, requisitos y condiciones exigidos por la Administración Federal de Ingresos Públicos (Inciso sustituido por art. 1° pto. XV de la Ley N° 26.044 B.O. 6/7/2005. Vigencia: a partir del día de su publicación en el Boletín Oficial.) c) Encarguen o transporten comercialmente mercaderías, aunque no sean de su propiedad, sin el respaldo documental que exige la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS. d) No se encontraren inscriptos como contribuyentes o responsables ante la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS cuando estuvieren obligados a hacerlo. 159 C.P. TERESA GÓMEZ El mínimo y el máximo de las sanciones de multa y clausura se duplicarán cuando se cometa otra infracción de las previstas en este artículo dentro de los DOS (2) años desde que se detectó la anterior. Sin perjuicio de las sanciones de multa y clausura, y cuando sea pertinente, también se podrá aplicar la suspensión en el uso de matrícula, licencia o inscripción registral que las disposiciones exigen para el ejercicio de determinadas actividades, cuando su otorgamiento sea competencia del PODER EJECUTIVO NACIONAL. e) No poseyeren o no conservaren las facturas o comprobantes equivalentes que acreditaren la adquisición o tenencia de los bienes y/o servicios destinados o necesarios para el desarrollo de la actividad de que se trate. (Inciso incorporado por art. 1°, punto XIII de la Ley N° 25.795 B.O. 17/11/2003. Vigencia: a partir del día de su publicación en el Boletín Oficial.) f) No poseyeren, o no mantuvieren en condiciones de operatividad o no utilizaren los instrumentos de medición y control de la producción dispuestos por leyes, decretos reglamentarios dictados por el Poder Ejecutivo nacional y toda otra norma de cumplimiento obligatorio, tendientes a posibilitar la verificación y fiscalización de los tributos a cargo de la Administración Federal de Ingresos Públicos. (Inciso incorporado por art. 1°, punto XIII de la Ley N° 25.795 B.O. 17/11/2003. Vigencia: a partir del día de su publicación en el Boletín Oficial.) 1. Consideraciones previas 1.1. Generalidades La clausura es considerada una sanción de orden penal que puede ser impuesta por la Administración Tributaria provocando, no sólo un perjuicio patrimonial a quien la sufre, sino un serio menoscabo y deterioro de la imagen comercial del clausurado. No sólo afecta el patrimonio del contribuyente, sino también la estima moral de la firma clausurada y, en muchos casos, la credibilidad de una marca. Por ello debe exigirse que tanto la imposición de esta pena como su apelación defensista sean realizadas con particular cuidado y con el mantenimiento de las garantías constitucionales del contribuyente. 160 CLAUSURA, MULTA E INHABILITACIÓN Asimismo, el organismo recaudador deberá resguardar el principio de proporcionalidad entre ilicitud y castigo. Este principio es receptado por la Ley de Procedimientos Administrativos (de aplicación supletoria) que, en su artículo 7º, inc. f), establece que las medidas que el acto administrativo involucre deben ser proporcionalmente adecuadas a su finalidad.104 Ello así, cuando la afectación del bien jurídico es insignificante o no afecta centralmente el núcleo del bien al que la ley está destinada a proteger, o es meramente tangencial al fin procurado por la norma, la conducta está excluida de su ámbito de prohibición.105 En el debate parlamentario del proyecto de la Ley 24.765 (B.O. 13/1/1997), que agravó los supuestos para la imposición de la clausura, el senador López106 afirmó que la moderna tendencia, en materia tributaria, entiende que una sanción en el patrimonio del contribuyente debe limitarse a aquello que redunda en favor del Estado, es decir, no debe ir en desmedro de la actividad económica particular del interesado ni de la actividad económica general. En el mismo debate, la entonces senadora Fernández Meijide107 afirmaba que la sanción de clausura tiene numerosos efectos colaterales negativos que afectan el desarrollo económico del sujeto pasivo, a sus empleados y a la imagen comercial de aquel que ve cerrado su negocio. Hoy por hoy, con el grado de incumplimiento tributario pensamos que es 104 Conf. C.S.J.N.“Godoy, Roberto C. s/inf. Ley Nº 11.683” y "Productos La Vascongada S.A.", ambos del 08/06/1993, Revista Impuestos, 1993–B–1502 105 Somisa s/ Apelación Ley 11683" – J.N.P.I. Penal Económico Nº 3 – 06/11/1990 106 Exposición del senador López – Antecedentes Parlamentarios Nº 2 1997, pág. 564. 107 Exposición de la senadora Fernández Meijide – Antecedentes Parlamentarios, pág. 572. 161 C.P. TERESA GÓMEZ ineficaz porque traerá el efecto inverso al deseado, es decir, disminuirá la actividad económica. Por otra parte ha de tenerse presente que la aplicación de la sanción de clausura implica la aplicación conjunta de una multa que oscila entre $300.- a $30.000 y, de corresponder, la inhabilitación de la licencia o matricula del clausurado. Al respecto, la justicia tiene dicho que “La intención del legislador en cuanto a las infracciones previstas por el artículo 40 es que se sancione con pena de multa y clausura, en forma conjunta, y por lo tanto no cabe al juzgador la aplicación alternativa de una y la eximición de la otra”. (González, Carlos Alberto s/Inf. – CNAPE, Sala B – 02/03/2001). Posteriormente, con la modificación establecida al Art. 49 de la ley fiscal, por la Ley 25.795 (B.O. 17/11/2003), se puso coto a tanta “glotonería sancionatoria” y se estableció en el último párrafo de la norma citada que, en el caso de los artículos 40 y 40 bis, el Juez Administrativo podrá eximir de sanción al responsable cuando a su juicio la infracción no revistiera gravedad, así como también que la eximición podrá ser parcial, limitándose a una de las sanciones previstas [multa o clausura], conforme a la condición del contribuyente y a la gravedad de la infracción. 2. Naturaleza jurídica de la sanción de clausura Conocer la naturaleza jurídica de un ilícito penal permite introducirse en el mundo del bien jurídico que el legislador intenta proteger. Al analizar la clausura fiscal es indispensable contar con amplitud de criterio para admitir la significativa cantidad de bienes jurídicos que se dice “tutelar”. Prima facie, y al igual que el resto de los ilícitos de naturaleza penal,108 el elemento objetivo contiene: 108 Parafina del Plata: Corte Suprema de Justicia – 2/9/1968. “La mera comprobación de la situación objetiva en que se halle el infractor no 162