AMÉRICA MÓVIL, S

Anuncio

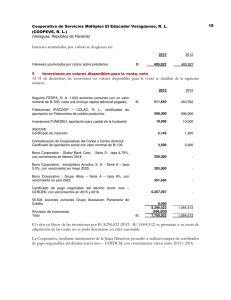

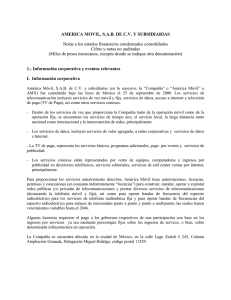

AMERICA MOVIL, S.A.B. DE C.V. Y SUBSIDIARIAS Notas a los estados financieros condensados consolidados Cifras y notas no auditadas (Miles de pesos mexicanos, excepto donde se indique otra denominación) 1.- Información corporativa y eventos relevantes I. Información corporativa América Móvil, S.A.B. de C.V. y subsidiarias (en lo sucesivo, la “Compañía” o “América Móvil” o AMX) fue constituida bajo las leyes de México el 25 de septiembre de 2000. Los servicios de telecomunicación incluyen servicios de voz móvil y fija, servicios de datos, acceso a internet y televisión de paga (TV de Paga), así como otros servicios conexos. - Dentro de los servicios de voz que proporciona la Compañía tanto de la operación móvil como de la operación fija, se encuentran los servicios de tiempo aire, el servicio local, la larga distancia tanto nacional como internacional y la interconexión de redes, principalmente. - Los servicios de datos, incluyen servicios de valor agregado, a redes corporativas y servicios de datos e Internet. - La TV de paga, representa los servicios básicos, programas adicionales, pago por evento y servicios de publicidad. - Los servicios conexos están representados por venta de equipos, computadoras e ingresos por publicidad en directorios telefónicos, servicios editoriales, servicios de call center ventas por internet, principalmente. Para proporcionar los servicios anteriormente descritos, América Móvil tiene autorizaciones, licencias, permisos y concesiones (en conjunto indistintamente “licencias”) para construir, instalar, operar y explotar redes públicas y/o privadas de telecomunicaciones y prestar diversos servicios de telecomunicaciones (destacando la telefonía móvil y fija), así como para operar bandas de frecuencia del espectro radioeléctrico para los servicios de telefonía inalámbrica fija y para operar bandas de frecuencias del espectro radioeléctrico para enlaces de microondas punto a punto y punto a multipunto; las cuales tienen vencimientos variables hasta el 2046. Algunas licencias requieren el pago a los gobiernos respectivos de una participación con base en los ingresos por servicios ya sea mediante porcentajes fijos sobre los ingresos de servicio, o bien, sobre determinada infraestructura en operación. La Compañía se encuentra ubicada en la ciudad de México, en la calle Lago Zurich # 245, Colonia Ampliación Granada, Delegación Miguel Hidalgo, código postal 11529. 2. Eventos relevantes El 25 de agosto, nuestra subsidiaria Telmex, fue notificada de la fase inicial de ciertos procedimientos iniciados por el Instituto Federal de Telecomunicaciones (“IFT”), para determinar las presuntas violaciones a su concesión y a las relacionadas con la regla de gratuidad en la retransmisión de señales de televisión radiodifundida (comúnmente conocido como “must offer”). Los procedimientos iniciados por el IFT se relacionan con los acuerdos comerciales que Telmex tiene con Dish México y al proveedor de contenidos de Internet conocido como “Uno TV”. Telmex ha entregado una respuesta al IFT disputando las presuntas violaciones. AMX cree firmemente que Telmex está en pleno cumplimiento con los términos de sus concesiones. El 9 de septiembre colocamos un bono intercambiable de convertibilidad forzosa por 750 millones de euros. La transacción tiene un vencimiento de 3 años y paga un cupón de 5.5%. Al vencimiento, el bono será intercambiado por acciones de KPN a un precio de 3.34 euros por acción. América Móvil tendrá el beneficio de cualquier incremento de precio hasta por el 27.5% del precio anteriormente mencionado (4.26 euros por acción). 3. Bases de preparación de los estados financieros consolidados y prácticas contables a) Bases de preparación Los estados financieros intermedios consolidados condensados están preparados de conformidad con las Normas Internacionales de Información Financiera, emitidas por el Consejo de Normas Internacionales de Contabilidad (IASB por sus siglas en inglés). Estos estados financieros intermedios consolidados condensados no incluyen toda la información requerida para la emisión completa de los estados financieros consolidados anuales. En la preparación de los estados financieros intermedios consolidados condensados, la Compañía ha aplicado las NIIF y sus interpretaciones actuales, los cuales pueden sufrir modificaciones emitidas por el IASB. Por consiguiente, hasta que la Compañía prepare su juego completo de estados financieros consolidados bajo NIIF al 31 de Diciembre de 2015, existe la posibilidad de que los estados financieros consolidados comparativos sean ajustados. La preparación de los estados financieros intermedios consolidados condensados conforme a las NIIF requiere el uso de estimaciones y supuestos críticos que afectan los montos reportados de ciertos activos y pasivos, así como también ciertos ingresos y gastos. También exige a la administración que ejerza su juicio en el proceso de aplicación de las políticas contables de la Compañía. Se ha utilizado el peso mexicano como la moneda funcional y de reporte. b) Nuevos pronunciamientos contables Las políticas contables adoptadas en la preparación de los estados financieros consolidados condensados no auditados son consistentes con los aplicados en la preparación de los estados financieros consolidados anuales de la Compañía correspondientes al ejercicio finalizado al 31 de diciembre de 2014. La Compañía no ha adoptado anticipadamente cualquier otra interpretación o enmienda de las NIIF que haya sido emitida pero que aún no sea efectiva. Las normas e interpretaciones que se emiten, pero aún no son efectivas hasta la fecha de emisión de los estados financieros de la Compañía, se describen abajo. La Compañía está en proceso del análisis del impacto en sus estados financieros consolidados y en las notas relacionadas. NIIF 9 Instrumentos financieros En julio de 2014, el IASB emitió la versión final de la NIIF 9 Instrumentos Financieros, el cual refleja todas las fases del proyecto de instrumentos financieros y sustituye a la NIC 39 Instrumentos Financieros: Reconocimiento y Medición y todas las versiones anteriores de la NIIF 9. La norma introduce nuevos requerimientos para la clasificación y medición, deterioro y contabilidad de cobertura. La NIIF 9 es efectiva para períodos anuales que comienzan en o después del 1 de enero 2018, con aplicación anticipada permitida. Se requiere la aplicación retrospectiva, pero la información comparativa no es obligatoria. La aplicación anticipada de las versiones anteriores de la NIIF 9 (2009, 2010 y 2013) se permite si la fecha de la aplicación inicial es antes del 1 de febrero de 2015. La adopción de la NIIF 9 tendrá un efecto sobre la clasificación y medición de los activos financieros de la Compañía, pero no afecta a la clasificación y medición de los pasivos financieros de la Compañía. NIIF 15 Ingresos de contratos con clientes La NIIF 15 fue emitida en mayo de 2014 y establece un nuevo modelo de cinco pasos que se aplicará a los ingresos procedentes de los contratos con los clientes. Bajo la NIIF 15, los ingresos se reconocen por un importe que refleja la contraprestación a la que la entidad espera tener derecho a cambio de la transferencia de bienes o servicios a un cliente. Los principios de la NIIF 15 proporcionan un enfoque más estructurado para la medición y el reconocimiento de ingresos. El nuevo estándar de los ingresos es aplicable a todas las entidades y reemplazará todos los requisitos actuales de reconocimiento de ingresos bajo NIIF. Se requiere una aplicación retrospectiva completa o modificada para períodos anuales que comiencen en o después del 1 de enero 2017 con la adopción anticipada permitida. La Compañía se encuentra analizando el impacto de las NIIF 15 y planea adoptar el nuevo estándar en la fecha efectiva requerida. Modificaciones a la NIIF 11 Acuerdos conjuntos: Contabilización de Adquisiciones de Participación Las modificaciones de la NIIF 11 requieren que un operador conjunto contabilice la adquisición de una participación en una operación conjunta, en la cual la actividad de la operación conjunta constituye un negocio que debe aplicar los principios relevantes de la NIIF 3 para la contabilización de combinaciones de negocios. Las enmiendas también aclaran que un interés preexistente en una operación conjunta no se vuelve a medir en la adquisición de una participación adicional en la misma operación conjunta, mientras se mantenga el control conjunto. Además, una exclusión de alcance ha sido añadida a la NIIF 11 para especificar que las modificaciones no se aplican cuando las partes que comparten el control conjunto, incluyendo la entidad que informa, estén bajo control común de la misma controladora principal. Las modificaciones se aplican tanto a la adquisición de la participación inicial en una operación conjunta como a la adquisición de cualquier interés adicional en la misma operación conjunta y son prospectivamente efectivas para los períodos anuales que comienzan en o después del 1 de enero de 2016 con la adopción anticipada permitida. La compañía todavía tiene que cuantificar el impacto que estos cambios se tendrá en sus estados financieros consolidados Modificaciones a la NIC 16 y la NIC 38: Aclaración de los métodos aceptables de Depreciación y Amortización. Las modificaciones aclaran el principio de la NIC 16 y la NIC 38 que los ingresos refleja un patrón de los beneficios económicos que se generan a partir de operar un negocio (del que el activo es parte) en lugar de los beneficios económicos que se consumen a través del uso del activo. Como resultado, un método basado en los ingresos no se puede utilizar para depreciar las propiedades, planta y equipo y sólo puede utilizarse en circunstancias muy limitadas para amortizar los activos intangibles. Las modificaciones son efectivas prospectivamente para los ejercicios anuales que comiencen a partir del 1 de enero de 2016 con la adopción anticipada permitida. No se espera que estas modificaciones tengan un impacto para la Compañía, dado que la Compañía no ha utilizado un método basado en los ingresos para depreciar sus activos no corrientes. Modificaciones a la NIC 27: Método de participación en los Estados Financieros Individuales Las modificaciones permitirán a las entidades utilizar el método de participación para contabilizar las inversiones en subsidiarias, negocios conjuntos y asociadas en sus estados financieros separados. Las entidades que ya aplican las NIIF elijan cambiar el método de participación en sus estados financieros individuales tendrán que aplicar ese cambio de forma retrospectiva. Para compañías que adoptan por primera vez las NIIF que elijan utilizar el método de la participación en sus estados financieros separados, serán obligadas a aplicar este método a partir de la fecha de transición a las NIIF. Las modificaciones son efectivas para períodos anuales que comienzan en o después del 1 de enero de 2016 con la adopción anticipada permitida. La compañía todavía tiene que cuantificar el impacto que estos cambios tendrá en sus estados financieros consolidados. 4.- Activo Fijo Durante el periodo terminado el 30 de Septiembre del 2015 y 2014, la compañía ha realizado inversiones en activos fijos, para la ampliación y actualización de sus redes de transmisión y conmutación, y otros equipos tanto fijos como móviles por un importe aproximado de $ 93,972,426 $ 80,173,779 respectivamente. 5. Inversión en asociadas El balance de inversiones en asociadas de la compañía está representado principalmente por la inversión en la compañía europea Koninklijke KPN N.V. (“KPN”). Durante los nueve meses terminados el 30 de Septiembre de 2015, el valor en libros de la inversión en asociadas de la Compañía disminuyó en $46,107,533. Este decremento neto fue resultado principalmente de: a) KPN (Koninklijke KPN N.V.) Ante la decisión interna de la compañía de salir de la inversión en KPN, la compañía decidió clasificar como disponible para la venta las acciones de KPN. Posteriormente la compañía evaluó varios esquemas y estructuras de ventas de las acciones, entre las que destacan las siguientes: i) ii) iii) Venta acelerada en el mercado Venta con opciones directas en el mercado Abrir Ofertas a Operadores Durante dicho proceso de evaluación de alternativas de venta, se recibieron ofertas en firme de otros operadores y bancos, y finalmente la compañía optó por un esquema de venta de acciones a través de bonos intercambiables, otorgando a los inversionistas el derecho de comprar las acciones de KPN. La compañía pronosticó desde el momento de la emisión de dichos bonos que, ya fuera por la estructura de conversión forzosa de los bonos por acciones de KPN o por la vía de las distribuciones que se esperan de KPN, las acciones serían adquiridas por los inversionistas a quienes la compañía les otorgo el derecho de compra sobre las acciones de la emisora KPN. Como resultado de lo anterior, las acciones de KPN se encuentran subyacentes de la emisión de bonos intercambiables por $3,000,000 Euros, que equivalen al 14.3% de la participación de KPN sobre la compañía y de la segunda emisión de bonos intercambiables por $750,000 Euros, equivalentes al 5.25% de nuestra participación en KPN, de tal suerte que a la fecha de emisión de estos estados financieros intermedios, la participación remanente sobre KPN, es del 1.54%. El monto de la inversión reclasificada como disponible para la venta asciende a $ 39,472,282 b) Datos financieros pro forma no auditados Los siguientes datos financieros pro forma consolidados por el periodo terminado el 30 de septiembre de 2014 no han sido auditados y están basados en los estados financieros históricos de la Compañía ajustados para dar efecto a (i) la serie de adquisiciones descritas anteriormente; y (ii) ciertos ajustes contables de los activos y pasivos de las empresas adquiridas. Los ajustes pro forma suponen que las adquisiciones fueron realizadas al inicio del año de adquisición y están basados en la información disponible y ciertos supuestos que la administración considera razonables. Los datos financieros pro forma no pretenden indicar lo que las operaciones de la Compañía hubieran sido si las operaciones hubiesen ocurrido en esa fecha, ni predecir los resultados de las operaciones de la Compañía. Pro forma consolidados no auditados por el periodo terminado el 30 de Septiembre de 2014 Ingresos de operación Utilidad antes de impuestos Utilidad neta $ 654,527,629 80,304,155 43,555,100 6. Deuda La deuda a corto y largo plazo se integra como sigue: Al 30 de septiembre de 2015 Moneda Concepto Tasa Vencimiento de 2015 a 2.375% - 6.375% 2042 202,724,669 L + 1.0% 2016 12,755,475 3.5% - 8.0% y L + 0.22% - 2.10% 2024 34,403,299 Total Dólares americanos Notas Senior a tasa fija Notas Senior a tasa flotante Líneas de crédito Subtotal en dólares americanos 249,883,443 Pesos Mexicanos Notas Senior a tasa fija 4.75% - 9.00% 2037 95,970,487 Notas Senior tasa flotante TIIE + 0.5% y 1.25%% 2020 6,500,000 Líneas de crédito TIIE + 0.05% - 1.00% 2016 17,783,349 Subtotal pesos Mexicanos 120,253,836 Euros Notas Senior a tasa fija Líneas de crédito 1.00% - 6.375% 3.10% - 5.41% 2073 2019 Subtotal en euros 245,672,828 11,354,211 257,027,039 Libras Esterlinas Notas Senior a tasa fija 4.375% - 6.375% 2073 Subtotal en libras esterlinas 70,753,769 70,753,769 Francos Suizos Notas Senior a tasa fija 1.125% - 2.00% 2018 Subtotal en francos suizos 14,328,559 14,328,559 Reales Linea de crédito Subtotal reales 3.00% - 9.50% 2020 2,842,724 2,842,724 7.59% 2016 2,451,452 Pesos Colombianos Notas Senior a tasa fija Subtotal pesos Colombianos 2,451,452 Otras monedas Notas Senior a tasa fija Arrendamientos financieros Subtotal otras monedas Deuda total Menos: Deuda a corto plazo porción circulante de la deuda largo plazo Deuda a largo plazo 1.53% - 3.96% 5.05% - 8.97% 2039 2027 5,652,635 271,500 5,924,135 723,464,957 124,040,593 $599,424,364 Al 31 de diciembre de 2014 Moneda Concepto Tasa Vencimiento de 2014 a Total Dólares americanos Notas Senior a tasa fija 2.375% - 7.5% 2042 210,126,663 Notas Senior a tasa flotante L + 1.0% 2016 11,038,500 Arrendamientos financieros 3.75% 2015 106,862 4.00% - 7.70% y L + 2.10% 2024 14,600,011 Líneas de crédito Subtotal en dólares americanos 235,872,036 Pesos Mexicanos Notas Senior a tasa fija 6.00% - 9.00% 2037 78,200,265 Notas a Senior tasa flotante TIIE + 0.40% - 1.25% 2016 6,600,000 Líneas de crédito TIIE + 0.05% - 1.00% 2015 311,048 Subtotal pesos Mexicanos 85,111,313 Euros Notas Senior a tasa fija Líneas de crédito 1.00% - 6.375% 3.10% - 5.41% 2073 2019 Subtotal en euros 177,127,119 11,903,748 189,030,867 Libras Esterlinas Notas Senior a tasa fija 4.375% - 6.375% 2073 Subtotal en libras esterlinas 63,047,129 63,047,129 Francos Suizos Notas Senior a tasa fija 1.125% - 2.25% 2018 Subtotal en francos suizos 15,542,492 15,542,492 Reales Líneas de Crédito Subtotal reales 3.0% - 6.00% 2019 4,435,774 4,435,774 7.59% 2016 2,768,322 Pesos Colombianos Notas Senior a tasa fija Subtotal pesos Colombianos 2,768,322 Otras monedas Notas Senior a tasa fija Arrendamientos financieros Subtotal otras monedas Deuda total Menos: Deuda a corto plazo porción circulante de la deuda largo plazo Deuda a largo plazo L = LIBOR o London Interbank Offer Rate TIIE = Tasa de Equilibrio Interbancario ECA = Export Credit Agreement 1.53% - 3.96% 5.05% - 8.97% 2039 2027 7,582,720 364,334 7,947,054 603,754,987 57,805,517 $545,949,470 Las tasas de interés aplicadas a la deuda de la Compañía están sujetas a variaciones de tasas internacionales y locales, con la excepción de las senior notes que están contratadas a tasa fija. El costo promedio ponderado de la deuda al 30 de septiembre de 2015 fue aproximadamente de 4.3% y al 31 de diciembre del 2014 fue aproximadamente de 4.7%. Dichas tasas de interés no incluyen comisiones y el reembolso a los acreedores por impuestos retenidos, generalmente 4.5%, que deberán ser reembolsados por la Compañía. En general los honorarios por financiamiento suman diez puntos base al costo de financiamiento. Al 30 de septiembre de 2015 y 31 de diciembre del 2014, los vencimientos de la deuda a corto plazo se integran como sigue: 2014 Certificados bursátiles $ 2015 4,600,000 $ Bonos Internacionales 35,315,148 72,706,204 Líneas de crédito utilizadas 14,814,203 47,144,663 Arrendamientos 106,862 Subtotal deuda a corto plazo $ Tasa de interés ponderada 54,836,213 $ 119,850,867 4.0% 3.4% La deuda a largo plazo se integra como sigue: Años Importe 2016 $ 4,387,406 2017 48,319,060 2018 29,637,875 2019 50,149,213 2020 y posteriores 466,930,810 Total $ 599,424,364 (i) Notas SeniorLas Notas Senior que tenemos vigentes al 30 de septiembre del 2015 y al 31 de diciembre del 2014 son las siguientes: Moneda* Dólares americanos Pesos mexicanos 2014 $ 2015 221,165,164 $ 215,480,144 84,800,265 102,470,487 177,127,119 245,672,828 Libras esterlinas 63,047,129 70,753,769 Francos Suizos 15,542,492 14,328,559 Yenes japoneses 2,224,042 2,567,836 Yuanes chinos 2,371,767 Pesos colombianos 2,768,321 2,451,451 Peso chilenos 2,986,911 3,084,799 Euros *Información en miles de pesos mexicanos Durante el tercer trimestre de 2015 América Móvil B.V., subsidiaria holandesa de América Móvil S.A.B. de C.V., completó la colocación de bonos por un monto principal de $750,000 de euros los cuales serán garantizados e intercambiables por acciones ordinarias de Koninklijke KPN N.V. Los bonos tienen un vencimiento a 3 años y pagarán un cupón de 5.5% anual el cual será pagadero en períodos trimestrales vencidos, así como intereses adicionales correspondientes al 85% del importe bruto de los dividendos en efectivo recibidos de Koninklijke KPN N.V. El precio mínimo de intercambio de las acciones se fijó en €3.3374 y el precio máximo de intercambio se fijó en €4.2552, lo cual significa una prima de 27.5%. Durante el segundo trimestre de 2015, América Móvil colocó bonos por un monto de $3,000,000 de euros los cuales podrán ser intercambiados por acciones ordinarias de Koninklijke KPN N.V. Los Bonos tienen un vencimiento de 5 años y no pagan intereses, la prima de intercambio pactada durante la emisión se fijó en 45% del precio de cierre, que fue a un valor de €3.38 por acción, resultando en un precio de intercambio de €4.90 por acción. Desde noviembre de 2012, se anunció el programa de Notas Globales de pesos mexicanos con un monto máximo de colocación de $100,000,000 de pesos con una vigencia de 5 años con la intención de incrementar la proporción de pesos mexicanos en el balance de los pasivos de América Móvil. Dicho programa tiene la ventaja de registrar las notas tanto ante la SEC en EE.UU como ante la Comisión Nacional Bancaria y de Valores (“CNBV”) en México, permitiendo una operación transparente para los inversionistas nacionales e internacionales de dichas Notas. En el primer trimestre de 2015 colocamos $3,500,000 del programa de Notas Globales de pesos mexicanos con una reapertura del bono con vencimiento en 2024 y un cupón de 7.125% (ii) Certificados BursátilesAl 30 de septiembre del 2015 y al 31 de diciembre del 2014, la deuda por certificados bursátiles asciende a $41,598,787 y $27,428,565, respectivamente. En general, estas emisiones pagan una tasa fija o una tasa flotante determinada como un diferencial sobre las tasa TIIE. (iii) Líneas de Crédito Al 30 de septiembre del 2015 y al 31 de diciembre del 2014, la deuda por líneas de crédito asciende a $66,383,582 y $30,077,192, respectivamente. Asimismo, contamos con 2 créditos sindicados que actualmente no están dispuestos, uno en euros por el equivalente a $2,100,000 dólares americanos y otro por $2,500,000 de dólares americanos con vencimiento en 2016 y 2019, respectivamente. Estos créditos generan intereses a tasa variable basados en Libor y Euribor. Telekom Austria también cuenta con un crédito sindicado no dispuesto por $1,000,000 de euros con una tasa de interés variable sobre Euribor. Restricciones (Telmex): Parte de la deuda antes mencionada está sujeta a restricciones respecto al mantenimiento de ciertas razones financieras, y a la restricción de la venta de una parte importante de grupos de activos, entre otras. Al 30 de septiembre de 2015, la Compañía ha cumplido con estos requerimientos. Parte de la deuda también está sujeta a vencimiento anticipado o recompra a opción de los tenedores, si hubiera un cambio de control, como se define en los instrumentos respectivos. Las definiciones de cambio de control varían, pero ninguna de ellas se llevará a cabo mientras Carso Global Telecom o sus accionistas actuales continúen controlando la mayoría de las acciones con derecho a voto de la Compañía. General De conformidad con sus contratos de crédito, la Compañía está obligada a cumplir con ciertos compromisos financieros y operativos. Dichos compromisos limitan, en ciertos casos, la capacidad de la Compañía y/o el garante respectivo para: constituir gravámenes sobre sus activos, llevar a cabo cierto tipo de fusiones, vender la totalidad o una parte substancial de sus activos y, vender el control de Telcel. Dichos compromisos no permiten restringir a sus subsidiarias su capacidad de pagar dividendos u otras distribuciones a la Compañía. Los compromisos financieros más restrictivos exigen que la Compañía mantenga una razón consolidada de deuda a EBITDA que no exceda de 4 a 1, y una razón consolidada de EBITDA a intereses pagados que no sea inferior a 2.5 a 1 (de acuerdo con los términos definidos en los contratos de crédito). En ciertos instrumentos, Telcel está sujeta a compromisos financieros similares a los aplicables a América Móvil. Varios de los instrumentos de financiamiento de la Compañía están sujetos a vencimiento anticipado o recompra a elección del tenedor en el supuesto de que ocurra un cambio de control. La definición de control varía pero en ningún caso se han dado los supuestos. 7.- Partes relacionadas a) A continuación se presenta un análisis de los saldos con partes relacionadas al 30 de septiembre de 2015 y al 31 de diciembre de 2014. Todas las compañías son consideradas como asociadas o afiliadas de América Móvil ya que sus principales accionistas son directa o indirectamente accionistas de las partes relacionadas. Entidad Cuentas por cobrar: Sanborns Hermanos, S.A. Sears Roebuck de México, S.A. de C.V. Patrimonial Inbursa, S.A. Otros Total Cuentas por pagar: Fianzas Guardiana Inbursa, S.A. de C.V. Operadora Cicsa, S.A. de C.V. PC Industrial, S.A. de C.V. Microm, S.A. de C.V. Grupo Financiero Inbursa, S.A.B. de C.V. Conductores Mexicanos Eléctricos y de Telecomunicaciones, S.A. de C.V. Acer Computec México, S.A. de C.V. Sinergia Soluciones Integrales de Energía, S.A. de C.V. Eidon Software, S.A. de C.V. Otros Total 2014 2015 $ $ $ $ 41,668 116,023 154,439 482,976 795,107 $ 491,311 299,350 61,013 10,130 38,667 $ 420,921 9,469 71,070 612,521 2,014,452 $ $ 254,423 220,501 182,753 662,430 1,320,107 452,333 667,358 180,560 29,710 35,678 29,612 61,098 69,911 1,561,032 3,087,292 Por los períodos terminados el 30 de septiembre de 2015 y 31 de diciembre de 2014 no hubo pérdidas por deterioro de cuentas por cobrar a partes relacionadas. Las operaciones más importantes con partes relacionadas fueron las siguientes: Al 30 de Septiembre de 2015 2014 Inversiones y gastos: Servicios de construcción, compras de materiales, inventarios y activos fijos Primas de seguro, honorarios pagados por servicios de administración y operación, intermediación bursátil y otros Costo terminación de llamada(1) Gastos por interconexión Otros servicios Venta de servicio de larga distancia y otros servicios de telecomunicaciones Ingreso por terminación de llamadas Venta de materiales y otros servicios $ 4,187,321 $ 3,588,426 1,438,652 1,421,412 1,319 $ 747,654 6,374,945 $ 6,109,355 12,095 739,305 11,870,593 $ 200,261 $ 227,151 $ 456,737 656,998 $ 200,393 350,203 777,746 (1) El 27 de septiembre de 2015, Inmobiliaria Carso, S.A. de C.V. y Control Empresarial de Capitales, S.A. de C.V. adquirieron la participación que AT&T tenía en el capital de la compañía, por lo tanto, a partir de esa fecha AT&T deja de ser considerada como parte relacionada y no es incluida en el análisis de saldos a septiembre 2014. AT&T está incluida como parte relacionada en las operaciones hasta el periodo terminado el 30 de septiembre de 2015 y el 30 de septiembre de 2014, respectivamente. 8.- Capital Contable Acciones a) De conformidad con lo previsto en sus estatutos sociales, el capital social de la Compañía está integrado por un mínimo fijo de $397,873 (nominal), representado por un total de 95’489,724,196 acciones (incluyendo las acciones que se encuentran en tesorería de la Compañía para su recolocación en los términos de lo previsto en la Ley del Mercado de Valores), de las cuales (i) 23’424,632,660 son acciones comunes de la Serie “AA”; (ii) 776,818,130 son acciones comunes de la Serie “A”; y (iii) 71’288,273,406 son acciones de la Serie “L”, todas ellas íntegramente suscritas y pagadas. b) Al 30 de septiembre de 2015 y 31 de diciembre de 2014, el capital social en circulación de la Compañía, se encontraba representado (a) por un total de 66’210,200,000 acciones (23’384,632,660 acciones comunes de la Serie “AA”; (ii) 628,159,277 acciones comunes de la Serie “A”; y (iii) 42’197,408,063 acciones de la Serie “L”); y (b) por un total de 68’150,000,000 (23’384,632,660 acciones comunes de la Serie “AA”, 648,994,284 acciones comunes de la Serie “A” y 44’116,373,056 acciones de la Serie “L”), respectivamente. c) Al 30 de septiembre de 2015 y 31 de diciembre de 2014, la tesorería de la Compañía contaba para su recolocación en los términos de lo previsto en la Ley del Mercado de Valores y de las Disposiciones de carácter general aplicables a las emisoras de valores y otros participantes en el mercado de valores emitidas por la Comisión Nacional Bancaria y de Valores, con un total de (a) 29’279,524,196 acciones (29’275,809,139 acciones de la Serie “L” y 3,715,057 acciones de la Serie “A”); y (b) 27’339,724,196 acciones (27’338,625,508 acciones de la Serie “L” y 1,098,688 acciones de la Serie “A”), respectivamente. d) Los tenedores de acciones de la Serie “AA” y Serie “A” tienen derecho de voto pleno. Los tenedores de las acciones de la Serie “L” únicamente pueden votar en circunstancias limitadas y tienen derecho a designar a dos miembros del consejo de administración de la Compañía y a sus respectivos suplentes. Los asuntos en que los tenedores de acciones tienen derecho de voto son los siguientes: prórroga de la duración de la Compañía, disolución anticipada de la Compañía, cambio de objeto social de la Compañía, cambio de nacionalidad de la Compañía, transformación de la Compañía, fusión con otra sociedad, así como la cancelación de la inscripción de las acciones que emita la Compañía en el Registro Nacional de Valores y en otras bolsas de valores extranjeras en las que se encuentren registradas, excepto de sistemas de cotización u otros mercados no organizados como bolsas de valores. Dentro de su respectiva serie, las acciones confieren a sus tenedores iguales derechos. Los estatutos sociales de la Compañía prevén restricciones y limitaciones relativas a la suscripción y adquisición de las acciones de la Serie “AA” para inversionistas no mexicanos. e) De conformidad con los estatutos sociales de la Compañía, las acciones de la Serie “AA” representarán en todo tiempo un porcentaje no menor al 20% y no mayor al 51% del capital social de la Compañía, debiendo de igual forma representar en todo tiempo no menos del 51% de las acciones comunes (con derecho de voto pleno representadas por acciones de la Serie “AA” y Serie “A”) que representen dicho capital. Las acciones de la Serie “AA” sólo podrán ser suscritas o adquiridas por inversionistas mexicanos, sociedades mexicanas y/o fideicomisos que sean expresamente facultados para ello de conformidad con la legislación vigente aplicable. Por su parte, las acciones de la Serie “A” son acciones comunes de libre suscripción, las cuales no podrán representar más del 19.6% del capital social y no podrá exceder del 49% de las acciones comunes, que representen dicho capital. Las acciones comunes (con derecho de voto pleno representadas por acciones de la Serie “AA” y Serie “A”) no podrán representar más del 51% del capital social de la Compañía. Finalmente, las acciones de la Serie “L” son acciones de voto limitado y de libre suscripción, las cuales no podrán representar conjuntamente con las acciones de la Serie A más del 80% del capital social de la Compañía. Los porcentajes antes referidos se calcularán con base en el número de acciones en circulación de la Compañía Dividendos f) El 30 de abril de 2015, la Asamblea General Ordinaria de Accionistas de la Compañía aprobó (i) el pago de un dividendo ordinario en efectivo proveniente del saldo de la cuenta de utilidad fiscal por la cantidad de $0.26 (cero pesos 26/100), pagadero en dos exhibiciones a cada una de las acciones representativas de su capital social series "AA", "A" y "L", representativas de su capital social; (ii) el pago de un dividendo extraordinario en efectivo proveniente del saldo de la cuenta de utilidad fiscal por la cantidad de $0.30 (cero pesos 30/100), pagadero en una sola exhibición a cada una de las acciones representativas de su capital social series "AA", "A" y "L", representativas de su capital social; y (iii) destinar la cantidad de $35,000 millones, como el monto de los recursos disponibles para la adquisición de acciones propias en términos de lo previsto en el artículo 56 de la Ley del Mercado de Valores. g) El 28 de abril de 2014, la Asamblea General Ordinaria de Accionistas de la Compañía aprobó (i) el pago de un dividendo en efectivo por la cantidad de $0.24 (cero pesos 24/100) a cada una de las acciones de las Series “AA”, “A” y “L”, representativas de su capital social; y (ii) aumentar en $30,000 millones, el monto de los recursos disponibles para la adquisición de acciones propias en términos de lo previsto en la Ley de Mercado de Valores. g) El 22 de abril de 2013, la Asamblea General Ordinaria de Accionistas de la Compañía aprobó (i) el pago de un dividendo en efectivo por la cantidad de $0.22 (cero pesos 22/100) a cada una de las acciones de las Series “AA”, “A” y “L”, representativas de su capital social; y (ii) aumentar en $40,000 millones, el monto de los recursos disponibles para la adquisición de acciones propias en términos de lo previsto en la Ley de Mercado de Valores. El pago de los dividendos anteriormente descritos procede del saldo de la cuenta de utilidad fiscal neta (CUFIN) de la Compañía. h) De acuerdo a lo previsto en el artículo 20 de la Ley General de Sociedades Mercantiles, de las utilidades netas de la Compañía se deberá separar anualmente el 5%, como mínimo, para incrementar la reserva legal hasta que ésta alcance la quinta parte del capital social. 9. Impuesto sobre la renta. Por los periodos terminados el 30 de Septiembre 2015 y 2014 el ISR cargado a resultados se integra como sigue: ISR corriente ISR diferido Total $ ( $ 2015 2014 33,189,640 $ 20,303,099) ( 12,886,541 $ 39,767,701 2,474,038) 37,293,663 10. Componentes de la pérdida integral Un análisis de los “Otros componentes de la pérdida integral al 30 de Septiembre de 2015 y 2014 se presentan a continuación: 2015 Valuación de instrumentos financieros derivados neto de impuesto diferido Efecto de conversión de subsidiarias en el extranjero. Reserva de utilidades ( pérdidas) actuariales de beneficios definidos Interés minoritario relacionado con los renglones arriba mencionados Otros componentes de la pérdida integral $ 28,227 2014 $ ( 328,035) ( 35,300,319) ( 13,071,508) ( 150,039) ( 699,009) 3,468,486 $ 31,953,645 231,778 $ ( 13,866,774) 11. Segmentos América Móvil opera en diferentes países. Como se menciona en la Nota 1, la Compañía tiene operaciones en: México, Guatemala, Nicaragua, Ecuador, El Salvador, Costa Rica, Brasil, Argentina, Colombia, Estados Unidos, Honduras, Chile, Perú, Paraguay, Uruguay, República Dominicana, Puerto Rico, Panamá, Austria, Croacia, Bulgaria, Bielorrusia, Macedonia, Serbia y Eslovenia. El director general, que es la máxima autoridad en la toma de decisiones de operación, analiza la información financiera y operativa por áreas geográficas, excepto para México donde se analiza AMX y Telmex como dos segmentos operativos. Todos los segmentos operativos que (i) representan más del 10% de los ingresos consolidados, (ii) más que la cantidad absoluta reportado del 10% de las utilidades netas del ejercicio o (iii) más del 10% de los activos consolidados, se presentan por separado. La Compañía considera que los aspectos cuantitativos y cualitativos de los segmentos operativos agregados son de naturaleza similar para todos los períodos presentados. En la evaluación de la idoneidad de la agregación de los segmentos operativos, los indicadores cualitativos clave incluyen, pero no se limitan a: (i) todas las entidades ofrecen servicios de telecomunicaciones, (ii) las similitudes de las bases y los servicios al cliente, (iii) los métodos para distribuir los servicios son los mismos, con base en planta telefónica en ambos casos , líneas fijas e inalámbricas, (iv) las similitudes de los gobiernos y organismos reguladores que supervisan las actividades y servicios de las empresas de telecomunicaciones, (v) las tendencias de inflación y (vi) las tendencias de cambio. México (1) Cono Sur Telmex Brasil Colombia (2) Andinos Centro-América U.S.A. Caribe Europa (3) (4) (5) (6) (7) Total Eliminaciones consolidado Al 30 de Septiembre de 2015: Ingresos externos 139,711,533 70,437,854 134,609,470 49,444,106 50,123,350 38,594,699 24,987,625 8,766,205 5,541,758 2,501,038 266,264 178,364 158,759 154,775 148,477,738 75,979,612 137,110,508 49,710,370 50,301,714 38,753,458 25,142,400 81,237,727 21,802,272 52,712,445 53,077,558 13,286,860 8,601,208 6,357,219 10,827,857 6,571,240 1,311,629 1,325,650 2,833,502 4,963,898 Depreciación y amortización 10,841,871 11,479,970 29,355,492 6,312,147 6,965,536 4,686,291 7,063,947 527,074 3,930,032 13,022,965 Intereses Ganados 18,817,116 175,496 796,782 2,660,716 303,677 571,833 154,371 161,611 275,184 Intereses Pagados 24,185,351 1,064,229 11,837,476 1,840,501 367,664 503,540 241,889 - 31,499 3,802,446 2,700,936 ( 5,023,085) 2,873,794 2,888,643 2,734,724 1,675,612 605,468 1,079,140 44,326 ( 5,126) 20,893 - - - - 1,974 ( 11,636,558) 1,036,412 1,467,466 4,918,055 Ingresos intersegmentos Ingresos de operación Utilidad de operación Impuestos a la utilidad Resultados en asociadas ( 1,472,439) Utilidad (Perdida) Neta 17,158,751 5,039,478 Activos de segmentos 984,788,185 148,541,390 294,842,856 Total Pasivo 766,207,268 111,636,528 205,605,133 136,097,346 74,876,829 8,127,618 5,104,942 144,224,964 58,471,170 ( 2,793,287) - ( 544,234) 81,237,727 21,780,371 52,712,445 21,901 ( 663,639,179 ( 17,589,065) ( 17,589,065) 663,639,179 70,972 109,227,593 ( 98,155) 94,087,170 294,768 ( 16,016,778) 8,194,776 2,110,444 ( 15,123,722) 27,058,871 451,137) 2,581,103 3,500,402 123,365,630 81,184,423 87,308,376 65,070,878 42,059,083 74,979,892 98,800,912 32,081,099 31,607,958 32,823,469 37,234,678 31,383,921 150,889,988 41,172,766 56,340,441 35,051,801 19,509,003 66,829,649 19,064,181 19,125,635 2,381,916 125,766 184,299 104,497 80,488 1 11,100 79,981,771 153,271,904 41,298,532 56,524,740 35,156,298 19,589,491 66,829,650 19,075,281 19,125,635 16,323,255 9,404,824 4,686,679 13,889,312 9,402,453 2,592,418 3,405,812 3,471,492 9,954,583 11,708,787 30,961,033 4,952,267 7,174,681 4,033,585 6,264,782 335,742 3,642,942 3,631,778 Intereses Ganados 10,754,759 218,936 3,990,486 2,137,724 532,153 831,758 145,983 112,488 346,865 Intereses Pagados 24,927,045 1,468,597 9,430,554 623,431 349,816 292,997 114,220 20,705,530 3,759,480 275,898 2,130,590 4,325,337 3,237,306 849,081 - 12,886,541 ( ( 1,410,372) 1,335,955) 19,391,633 191,394,279 ( 798,495,054) 1,295,039,938 124,641,107 ( 329,834,238) 1,142,187,835 Al 30 de Septiembre de 2014: Ingresos externos Ingresos intersegmentos Ingresos de operación Utilidad de operación Depreciación y amortización Impuestos a la utilidad Resultados en asociadas ( 4,331,082) 38,741 ( 52,875) ( 1,475,680) Utilidad (Perdida) Neta 22,424,024 7,748,545 Activos de segmentos 934,161,503 139,064,602 338,206,799 618,502,441 106,504,319 195,388,355 Total Pasivo ( 3,556,565) 5,962,779 84,912,430 99,246,921 76,493,619 67,162,215 33,873,054 23,754,907 (3) Andinos incluye Ecuador y Perú. (4) Centroamérica incluye Guatemala, Costa Rica, El salvador, Honduras, Nicaragua y Panamá (7) Europa incluye Austria, Bulgaria, Croacia, Bielorrusia, Eslovenia, Macedonia y Serbia 1,035,777 16,120,627) ( 16,120,627) ( 1,105,200) 618,957,639 64,681 121,415,708 ( 12,822) 82,647,358 65,287 ( 9,469,722) 9,666,717 39,332 736,588 ( 8,749,279) 29,233,301 532,917 441,747 37,293,663 732 7,650,996 (2) Cono Sur incluye Argentina, Chile, Paraguay y Uruguay. (6) Caribe incluye Dominicana y Puerto Rico 296,388) 2,349 (1) México incluye Telcel y las operaciones y activos del corporativo. (5) Excluye Puerto Rico ( 618,957,639 ( 1,811,397 2,733,180 2,215,552 51,927,914 34,173,092 67,267,631 23,566,309 29,520,426 25,122,070 ( ( 4,342,135) 1,313,145) 43,095,883 196,476,331 (807,399,080) 1,214,531,762 139,303,281 (286,683,282) 976,014,095 REPORTE TRIMESTRAL DE INSTRUMENTOS FINANCIEROS DERIVADOS I. Resumen Ejecutivo Al 30 de septiembre de 2015, América Móvil, S.A.B. de C.V. (“América Móvil” o la “Compañía”)1 tenía contratos cross currency swaps por el equivalente a U.S. $ 11,175 millones, por medio de los cuales se cubren los riesgos de tipo de cambio y de tasas de interés asociados con bonos emitidos en los mercados internacionales y diversos créditos. Durante el primer trimestre de 2015, se contrataron nuevos cross currency swaps por U.S.$278 millones los cuales cubren nuestro bono denominado en francos suizos con vencimiento en 2017 emitido por América Móvil en 2011, por U.S.$488 millones los cuales cubren nuestro bono denominado en francos suizos con vencimiento en 2018 emitido por América Móvil en 2012, por U.S.$444 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2033 emitido por América Móvil en 2013, por U.S.$74 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2041 emitido por América Móvil en 2012 y por U.S.$54 millones los cuales cubren nuestro bono denominado en yenes con vencimiento en 2039 emitido por América Móvil en 2009. Durante el segundo trimestre de 2015, se contrataron nuevos cross currency swaps por U.S.$173 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2026 emitido por América Móvil en 2011 y por U.S.$550 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2073 (con una opción de prepago en 2020) emitido por América Móvil en 2013. En el primer trimestre de 2015, se vencieron de manera anticipada contratos cross currency swaps por el equivalente a U.S.$1,800 millones los cuales cubren nuestra deuda en dólares, por U.S.$278 millones los cuales cubren nuestro bono denominado en francos suizos con vencimiento en 2017, por U.S.$74 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2041. Durante el segundo trimestre de 2015, se vencieron de manera anticipada contratos cross currency swaps por el equivalente a U.S.$150 millones los cuales cubren nuestra deuda en dólares, por U.S.$537 millones los cuales cubren nuestro bono denominado en libras con vencimiento en 2030, por U.S.$507 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2041. Durante el tercer trimestre de 2015, se vencieron de manera anticipada contratos cross currency swaps por el equivalente a U.S.$378 millones los cuales cubrían nuestro bono denominado en libras con vencimiento en 2041, por U.S.$76 millones los cuales cubrían nuestro bono denominado en libras con vencimiento en 2030. Al 30 de septiembre de 2015, la Compañía tenía swaps de tasa de interés en moneda nacional por $19,800 millones que cubren en su mayoría el riesgo de tasa flotante en moneda nacional, algunos casos cubren tasas fijas en moneda nacional. Estas operaciones se han efectuado con base en las políticas, estrategias y normatividad de la Compañía. 1 Se presenta información consolidada de las siguientes compañías: América Móvil , S.A.B. de C.V., Carso Global Telecom, S.A. de C.V., Telmex Internacional, S.A. de C.V., y Teléfonos de México, S.A.B. de C.V. II. Información cualitativa y cuantitativa i. Discusión de la Administración sobre las políticas de uso de instrumentos financieros derivados Las políticas de uso de instrumentos financieros derivados que a continuación se indican, forman parte de las Políticas de Administración de Riesgos Financieros aprobadas por el Consejo de Administración, mismas que establecen los lineamientos generales que rigen la identificación, manejo, medición, monitoreo y control de riesgos financieros que pueden afectar la operación o resultados esperados de América Móvil. El Comité de Auditoría como órgano delegado del Consejo de Administración, es responsable de analizar y definir la estrategia para cubrir o mitigar los riesgos derivados de las fluctuaciones de tipo de cambio y tasa de interés a los que está expuesta la deuda de la Compañía, evaluar los resultados de la Administración en la gestión de los instrumentos financieros derivados conforme a las políticas establecidas, e informar al Consejo de Administración para su conocimiento y, en su caso, ratificación. Objetivo para celebrar operaciones con derivados e instrumentos utilizados Con el objetivo de disminuir los riesgos relacionados con las variaciones de tipo de cambio y tasa de interés, la Compañía hace uso de instrumentos financieros derivados asociando las coberturas a la deuda contratada. Los instrumentos financieros derivados que se han utilizado son, principalmente: a) instrumentos para compra a futuro de dólares americanos (forwards); b) instrumentos que involucran el intercambio de principal e intereses de una moneda a otra (cross currency swaps); e c) instrumentos para fijar las tasas de interés variables de la deuda (swaps de tasas de interés o interest rate swaps). La Compañía usa estos instrumentos de manera conservadora, sin propósitos especulativos. Estrategia de cobertura Cuando las condiciones del mercado son propicias, la Administración de la Compañía determina los montos y parámetros objetivos sobre los que se contratan los instrumentos financieros de cobertura. Con esta estrategia se busca reducir su exposición al riesgo de fluctuaciones anormales de mercado de las principales variables a las que está sujeta nuestra deuda, incluyendo tipo de cambio y tasa de interés, a la vez que se mantiene una estructura financiera sólida y sana. Los instrumentos financieros derivados, en su mayor parte, han sido designados y califican como instrumentos derivados de cobertura de flujo de efectivo. Mercados de negociación y contrapartes elegibles Los instrumentos financieros derivados son negociados en mercados over the counter, es decir, fuera de un mercado bursátil institucionalizado. Las instituciones financieras y contrapartes con las que la Compañía contrata dichos instrumentos se estiman como de reconocido prestigio y solvencia en el mercado, lo cual nos permite balancear nuestras posiciones de riesgo con las contrapartes. La Compañía tiene como política buscar que la contratación de instrumentos derivados no se concentre en más de un 25% (veinticinco por ciento) de la posición total en una sola contraparte. Asimismo, la Compañía utiliza solamente instrumentos financieros derivados que son de uso común en los mercados y que, por lo tanto, pueden ser cotizados con dos o más instituciones financieras para asegurar las mejores condiciones en la negociación. Políticas para la designación de agentes de cálculo o valuación Dado que se utilizan instrumentos derivados de cobertura de uso común en el mercado, la Compañía contrata los servicios de un tercero independiente (i.e. Bloomberg, Reuters) dedicado, entre otras cosas, a proveer precios de mercado de dichos instrumentos, que posteriormente la Compañía compara con los precios proporcionados por las instituciones financieras; así también, en ciertas operaciones la contraparte puede actuar como agente de cálculo en los términos de la documentación aplicable, cuando se trata de instituciones financieras de reconocido prestigio. Con el apoyo de los sistemas y precios de estos terceros independientes, la Compañía realiza las valuaciones sobre todas sus posiciones de manera interna y es el único responsable del resultado de dichas valuaciones, las cuales son revisadas de manera periódica por nuestros auditores externos e internos. Principales condiciones o términos de los contratos Es política de la Compañía que las condiciones de monto, fecha y tasa de interés de la deuda a cubrir preferentemente coincidan con los términos del instrumento de cobertura, que es usual para este tipo de operaciones en los distintos mercados donde se opera. Todas las operaciones con instrumentos financieros derivados se efectúan al amparo de un contrato marco bajo el formato ISDA (International Swap Dealers Association), estandarizado y debidamente formalizado por los representantes legales de la Compañía y de las instituciones financieras, y en el caso de contrapartes en México, conforme a los usos y prácticas del mercado en nuestro país. Políticas de márgenes, colaterales y líneas de crédito En algunos casos, la Compañía ha celebrado con las instituciones financieras un anexo al contrato marco ISDA denominado Credit Support Annex, mediante el cual se estipulan condiciones que nos obligan a otorgar garantías por llamadas de margen en caso de que el valor de mercado (mark-to-market) exceda de ciertos límites de crédito establecidos (threshold amount). La Compañía tiene como política vigilar el volumen de operaciones contratadas con cada una de dichas instituciones con el propósito de evitar, en lo posible, llamadas de margen. Procesos en los niveles de autorización requeridos por tipo de negociación Toda contratación de instrumentos financieros derivados es ejecutada por el Director de Finanzas y Administración, el Subdirector de Tesorería o el Gerente de Administración de Riesgos de la Compañía, quienes son las únicas personas que están registradas ante las instituciones financieras para dichos efectos. Existencia de un tercero independiente que revise dichos procesos Tanto el cumplimiento de las Normas de Gobierno Corporativo como la evaluación de la eficiencia de los instrumentos financieros derivados, para efectos de cumplimiento de las Normas Internacionales de Información Financiera, son discutidas con los auditores externos, quienes validan la razonabilidad de la aplicación contable del efecto de dichos instrumentos en los estados financieros de la Compañía. A continuación se muestra un cuadro con los instrumentos que presentaron llamadas de margen durante el segundo trimestre de 2015: Tipo de Derivado Forward Forward Cross Currency Swap Moneda Nocional Dólares Euros Dólares Total de llamadas 3T 2015 1 11 3 Descripción genérica sobre las técnicas de valuación y políticas contables Como se ha comentado anteriormente, los instrumentos financieros derivados son contratados por la Compañía únicamente con fines de cobertura. Esto significa que, todas las posiciones que la Compañía toma están cubriendo un subyacente, ya sea en los pasivos de la Compañía o en los flujos que se generan. En su mayoría estas coberturas son coberturas que replican de manera idéntica los subyacentes. Bajo IFRS, es decisión de la Compañía el llevar o no al Estado de Resultados los movimientos en valor razonable de las posiciones que son cobertura efectiva de sus subyacentes. América Móvil actualmente lleva al Estado de Resultados el cambio en valor razonable de todas sus posiciones con la excepción de 2 posiciones que mantiene su subsidiaria Teléfonos de México, S.A.B. de C.V. (“TELMEX”). Al 30 de septiembre de 2015, nuestra posición en cross currency swaps cubre aproximadamente el 32% de nuestra deuda denominada en moneda extranjera. La Compañía hace referencia al Reporte Trimestral de Instrumentos Financieros Derivados que presenta TELMEX a la Bolsa Mexicana de Valores y a la Comisión Nacional Bancaria y de Valores, como parte de los documentos de su reporte trimestral, en el que se describe lo siguiente: La evaluación de la efectividad de los mismos se realiza de forma prospectiva y retrospectiva. Para la evaluación prospectiva utilizamos técnicas estadísticas, que nos permiten medir en que proporción el cambio en el valor de la deuda cubierta (posición primaria) es compensado por el cambio en el valor del instrumento financiero derivado. La evaluación retrospectiva se realiza comparando los resultados históricos de los flujos de la deuda con los del instrumento de cobertura respectivo. La efectividad de los instrumentos derivados de cobertura se evalúa antes de su designación, así como durante el periodo de la misma, la cual se lleva a cabo al menos trimestralmente. Si se determina que un instrumento financiero derivado no es altamente efectivo como cobertura o si el instrumento financiero derivado deja de ser una cobertura altamente efectiva, se deja de aplicar el tratamiento contable de cobertura respecto de dichos derivados prospectivamente. Los instrumentos derivados se registran en el balance general a su valor razonable. La porción efectiva de las ganancias o pérdidas de estos instrumentos derivados, se reconoce en el capital contable en el rubro de “Otras partidas de utilidad integral acumuladas”, y la porción no efectiva se aplica a los resultados del ejercicio. Los cambios en el valor razonable de los instrumentos derivados, que no califican como instrumentos de cobertura, se reconocen de forma inmediata en resultados. El efecto por valuación registrado en resultados correspondiente a instrumentos financieros derivados que se tratan como instrumentos de cobertura, se presenta en el mismo rubro del estado de resultados en donde se presenta el resultado por valuación de la posición primaria. Al 30 de septiembre de 2015, $2,000 millones de nuestra posición en interest rate swaps son considerados como altamente efectivos, con un factor de efectividad de aproximadamente 90.1550% mientras que los $7,000 millones restantes fueron considerados como no efectivos. La Norma Internacional de Contabilidad 39, Instrumentos Financieros, Reconocimiento y Medición, requiere que en la determinación del valor razonable de los instrumentos financieros, se considere el riesgo crediticio, el cual representa el riesgo de que una contraparte no haga frente a sus obligaciones contractuales. El valor razonable de la posición activa y pasiva de los instrumentos financieros derivados se presenta neto del ajuste por valuación crediticia atribuible al riesgo de incumplimiento, tanto de TELMEX como del que proviene de las contrapartes con quien TELMEX tiene contratados sus instrumentos financieros derivados. El riesgo de incumplimiento de TELMEX (riesgo de parte) descendió a $1.4 millones al 30 de septiembre de 2015 ($2.7 millones al 31 de diciembre de 2014). Al 30 de septiembre de 2015, ningún contrato de instrumentos derivados ha caído en incumplimiento por alguna de las contrapartes de TELMEX. ii. Discusión de la Administración sobre las fuentes internas y externas de liquidez para atender requerimientos relacionados con instrumentos financieros derivados Se estima que la generación propia de recursos de la Compañía ha sido suficiente para cubrir el servicio de la deuda y de los instrumentos financieros derivados que se han establecido como cobertura de los riesgos asociados con dicha deuda. iii. Cambios en la exposición a los principales riesgos identificados y en la administración de la misma Los riesgos identificados son los que se relacionan con las variaciones de tipo de cambio y tasas de interés, dada la relación directa entre la deuda cubierta y los instrumentos derivados y que estos últimos no tienen variables de opcionalidad que pudieran afectar o terminar la cobertura de manera anticipada, por lo que la Compañía no prevé ningún riesgo de que estas coberturas difieran del objetivo con el que fueron contratadas. Al 30 de septiembre de 2015, América Móvil tenía contratos cross currency swaps por el equivalente a U.S. $ 11,175 millones, por medio de los cuales se cubren los riesgos de tipo de cambio y de tasas de interés asociados con bonos emitidos en los mercados internacionales y diversos créditos. Durante el primer trimestre de 2015, se contrataron nuevos cross currency swaps por U.S.$278 millones los cuales cubren nuestro bono denominado en francos suizos con vencimiento en 2017 emitido por América Móvil en 2011, por U.S.$488 millones los cuales cubren nuestro bono denominado en francos suizos con vencimiento en 2018 emitido por América Móvil en 2012, por U.S.$444 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2033 emitido por América Móvil en 2013, por U.S.$74 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2041 emitido por América Móvil en 2012 y por U.S.$54 millones los cuales cubren nuestro bono denominado en yenes con vencimiento en 2039 emitido por América Móvil en 2009. Durante el segundo trimestre de 2015, se contrataron nuevos cross currency swaps por U.S.$173 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2026 emitido por América Móvil en 2011 y por U.S.$550 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2073 (con una opción de prepago en 2020) emitido por América Móvil en 2013. En el primer trimestre de 2015, se vencieron de manera anticipada contratos cross currency swaps por el equivalente a U.S.$1,800 millones los cuales cubren nuestra deuda en dólares, por U.S.$278 millones los cuales cubren nuestro bono denominado en francos suizos con vencimiento en 2017, por U.S.$74 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2041. Durante el segundo trimestre de 2015, se vencieron de manera anticipada contratos cross currency swaps por el equivalente a U.S.$150 millones los cuales cubren nuestra deuda en dólares, por U.S.$537 millones los cuales cubren nuestro bono denominado en libras con vencimiento en 2030, por U.S.$507 millones los cuales cubren nuestro bono denominado en libras esterlinas con vencimiento en 2041. Durante el tercer trimestre de 2015, se vencieron de manera anticipada contratos cross currency swaps por el equivalente a U.S.$378 millones los cuales cubrían nuestro bono denominado en libras con vencimiento en 2041, por U.S.$76 millones los cuales cubrían nuestro bono denominado en libras con vencimiento en 2030. Al 30 de septiembre de 2015, la Compañía tenía swaps de tasa de interés en moneda nacional por $19,800 millones que cubren en su mayoría el riesgo de tasa flotante en moneda nacional, algunos casos cubren tasas fijas en moneda nacional. Durante el tercer trimestre de 2015 se reconoció un crédito neto acumulado de enero a septiembre de $14,896 millones de pesos por concepto de cambio en el valor razonable. iv. Información cuantitativa Resumen de Instrumentos Financieros Derivados Cifras en miles de pesos al 30 de septiembre de 2015 Valor del activo Monto nocional/valor subyacente/variable de referencia nominal* Trimestre Trimestre actual anterior Valor razonable Fines de cobertura u otros fines, tales como negociación Moneda Nocional FX Forward FX Forward Cross Currency Swap Cross Currency Swap Cross Currency Swap Cross Currency Swap Cobertura dólares Cobertura euros Cobertura dólares Cobertura euros Cobertura francos suizos Cobertura yenes japoneses Dólares Euros Dólares Euros Francos Yenes 1,300,917 1,890,000 7,280,000 615,152 745,000 11,600,000 17.0073 1.1177 17.0073 1.1177 0.9733 119.8800 15.5676 1.1147 15.5676 1.1147 0.9355 122.5 -1,126,871 -2,464,352 36,112,345 -1,151,314 5,531 -401,345 -1,165,545 -2,479,601 26,179,393 -1,105,695 512,190 -416,204 1 2 3 4 5 6 Cross Currency Swap Cobertura libras esterlinas Libras esterlinas 1,550,000 1.5128 1.5712 1,521,984 3,783,350 7 Interest Rate Swap Cobertura tasa de interés Pesos TIIE - 3.81% a 3.82% Tasa Fija 7.7% a 9.26% TIIE - 3.81% Tasa Fija 7.7% a 9.26% -1,218,619 -1,412,290 8 Tipo de derivado, valor o contrato Trimestre actual Trimestre anterior Montos de vencimientos por año Colateral/líneas de crédito/ valores dados en garantía (USD) Coberturas de Tipo de Cambio 19,800,000 6,614 -149,981 5,218 * Cifras en moneda del nocional. (1) Esta posición de forwards en dólares cubre principalmente flujos por servicio de la deuda en dólares. Los contratos se hacen aproximadamente por tres y seis meses por lo que la mayoría de la posición actualmente vence en el cuarto trimestre de 2015. (2) Esta posición de forwards en euros cubre principalmente flujos de la deuda en euros. Los contratos se hacen aproximadamente por un año por lo que la mayoría de la posición actualmente vence en el cuarto trimestre de 2015 y cuarto trimestre de 2016 y algunas posiciones cubren deuda con vencimiento en 2017. (3) Swaps que cubren nuestra posición de deuda en dólares americanos, con la obligación de pagar en moneda nacional en tasa fija en la mayoría de los casos y a tasa flotante con vencimiento en 2023. Asimismo, cubren nuestra posición en dólares americanos con obligación de pagar en euros en tasa fija con vencimientos en 2035, 2037, 2040 y 2042. (4) Swaps que cubren los bonos 2017 y coberturas sintéticas. Algunos de éstos con la obligación de pagar en dólares a tasa fija y variable (Libor más un spread) y otros con la obligación de pagar en moneda nacional a tasa fija y flotante (TIIE más un spread). (5) Swaps que cubren la deuda de América Móvil denominada en francos suizos, con la obligación de pagar en dólares a tasa fija y variable con vencimiento en 2017 y 2018. (6) Swaps que cubren la deuda de América Móvil denominada en yenes japoneses, con la obligación de pagar en dólares a tasa fija y variable con vencimientos en 2016 y 2039. (7) Swaps que cubren los bonos en libras esterlinas emitidos por América Móvil con vencimiento en 2026, 2030, 2033, 2041 y 2073 con la obligación de pagar en euros y dólares a tasa fija y variable. (8) Estos contratos cubren posición de deuda en moneda nacional a tasa flotante con una vida promedio de 2 años. Asimismo, se cubre deuda en moneda nacional a tasa fija y tasa flotante con una vida promedio de 4 y 6 años. III. ANÁLISIS DE SENSIBILIDAD Debido a la descripción que la Compañía hace de la valuación de los instrumentos financieros derivados y de las políticas contables a las que se adhiere América Móvil, el análisis de sensibilidad de posiciones que reflejan el cambio en su valor razonable en el Estado de Resultados, no añade información relevante al público inversionista pues estos efectos ya son conocidos y públicos. Para las posiciones que nuestra subsidiaria TELMEX mantiene que no reflejan esto, la Compañía hace referencia al Reporte Trimestral de Instrumentos Financieros Derivados que presenta TELMEX a la Bolsa Mexicana de Valores y a la Comisión Nacional Bancaria y de Valores, como parte de los documentos de su reporte trimestral, en el que se describe lo siguiente: En el caso de la Compañía, no se presenta el análisis de sensibilidad por cambios en los valores razonables para los instrumentos financieros derivados que se encuentran dentro del rango de correlación de 80% a 125% de efectividad, dado que los mismos son contratados con fines de cobertura y, por lo tanto, cualquier cambio en los subyacentes (tipo de cambio y tasa de interés) que afecten los flujos de efectivo de la deuda cubierta (posición primaria) serían compensados por los cambios en los flujos de efectivo de los instrumentos financieros derivados. Para los instrumentos financieros derivados considerados como no efectivos, se presenta el análisis de sensibilidad por pérdidas potenciales en valores razonables considerando escenarios de cambios hipotéticos, instantáneos y desfavorables en tasas de interés. Una disminución hipotética en el valor del subyacente (tasa de interés) del 10%, 25% y 50%, resultaría en un cargo adicional a los resultados de la Compañía como se muestra a continuación: Análisis de sensibilidad Cambios en el subyacente (cifras en millones) Al 30 de septiembre de 2015 Fines de cobertura / negociación Tipo de moneda Interest rate swap (1) Cobertura Peso 2,000 3.3250% Interest rate swap (2) Cobertura Peso 7,000 3.3250% Tipo de Derivado Total Monto nocional Valor del subyacente Valor razonable (Pesos) Pérdida Potencial Adicional (Pesos) Variación en valor del subyacente - 10% - 25% - 50% (216) - - - (441) (1) (18) (44) (657) (1) (18) (44) (1) Coberturas consideradas altamente efectivas (no es aplicable el análisis de sensibilidad). Coberturas consideradas no efectivas.