COMPRA Reduciendo precio objetivo y estimaciones debido a una

Anuncio

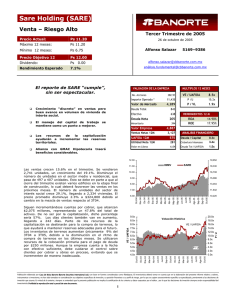

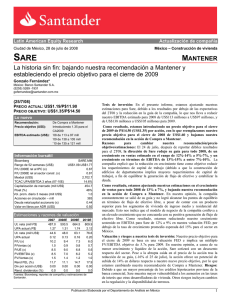

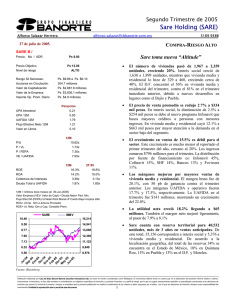

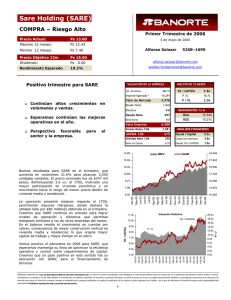

Latin American Equity Research Reporte de compañía Ciudad de México, 31 de marzo de 2008 México – Cemento y construcción SARE COMPRA Reduciendo precio objetivo y estimaciones debido a una menor guía; reiteramos Compra Gonzalo Fernández* Vivian Salomón* Banco Santander, S.A. (5255) 5269-1931 [email protected] Banco Santander, S.A (5255) 5257 8172 [email protected] (13/03/08) PRECIO ACTUAL: US$1.38/P$14.70 PRECIO OBJETIVO: US$1.60/P$18.00 Lo nuevo Recomendación Manteniendo recomendación de Compra Precio objetivo (US$): De US$2.20 a US$1.60 EBITDA estimado (US$): ’08 de 113 mill a 104 mill ’09 de 138 mill a 119 mill Introduciendo ’10 135 mill Información bursátil Bloomberg Rango 52 semanas (US$) P/U 2008E rel al IPC (x) P/U 2008E rel al sector constr. (x) IPC (US$) TCAC EBITDA 3 años (07-10E) Capitalización de mercado (mill US$) Float (%) Vol. prom. diario 3 meses (mill US$) Acc. en circ. – mill Deuda neta/cap. accionario (x) Valor en libros por acción (US$) SARE.MM US$1.09-US$1.92 0.68 0.74 2,906.3 14.3% 529.2 46% 1.09 383 0.40 0.80 Estimaciones y razones de valuación Ut. neta (P$) UPA actual 2007 2008E 2009E 2010E 487.0 596.0 739.6 871.0 1.27 1.56 1.93 2.27 Ut. neta (mill US$) UPA actual P/U (x) P/Ventas (x) P/UE (x) FV/EBITDA (x) FV/Ventas (x) Rendimiento FEL (%) Div por acción (US$) Rend. dividendos (%) 44.6 0.12 11.9 1.2 10.5 8.6 1.7 9.5% ND ND 53.2 0.14 9.9 1.0 9.3 7.6 1.6 10.7% ND ND 64.6 0.17 8.2 0.9 7.7 6.6 1.3 13.0% ND ND 76.1 0.20 7.0 0.8 6.5 5.8 1.2 15.3% ND ND Tesis de Inversión: Estamos disminuyendo nuestro precio objetivo para el cierre de 2008 en Sare de US$2.20 por acción (P$25.00) a US$1.60 por acción (P$18.00) siguiendo la menor guía recientemente presentada por la compañía. No obstante, estamos manteniendo nuestra recomendación de Compra, porque, basados en nuestro nuevo precio objetivo, la acción ofrece un potencial de subida de 16% desde el nivel actual. También creemos que los nuevos programas de financiamiento de Sare contribuirán a mejorar su ciclo de capital de trabajo. Razones para cambiar nuestras estimaciones: Después de incorporar la menor guía de la compañía, estamos reduciendo nuestras estimaciones de EBITDA en 8.6% para 2008 y 13.8% para 2009. Aunque Sare logró su objetivo de crecimiento en ventas para 2007 y expandió su margen EBITDA en 104 puntos base AaA, hubo un continuado deterioro en los requerimientos de capital de trabajo debido a una mayor exposición a los segmentos de ingreso medio y residencial. Por ello, aunque Sare pronosticaba que el efectivo por operaciones podría alcanzar el punto de equilibrio en 2007, eso no sucedió. En el futuro, creemos que sus requerimientos de capital de trabajo continuarán siendo mayores a los de otras constructoras, pero esperamos algunas mejorías a partir de este año. Con los nuevos programas de Sare dirigidos a mejorar la velocidad de la cobranza, estimamos que el efectivo por operaciones en 2008 será negativo en US$9 millones, y también negativo en US$4 millones en 2009, una mejoría sobre los US$58 millones negativos en 2007. Sare cotiza actualmente a un FV/EBITDA 2008E de 7.6 veces y a un P/Crecimiento en Utilidades (2006-2009E) de 0.48 veces, en línea con el promedio del sector. La liquidez de la acción se ha visto afectada por la eliminación dentro del IPC; el volumen ha caído 36% de US$1.69 millones en septiembre de 2007 a US$1.09 millones, teniendo un impacto negativo en la valuación de la acción. En nuestra opinión, la exclusión de la acción dentro del IPC ya está descontada en el precio actual. Valuación y riesgos a nuestra tesis de inversión: Nuestro precio objetivo para el cierre de 2008 está basado en una valuación de flujo de efectivo libre descontado con una tasa de descuento de 10% y una tasa de crecimiento terminal de 2.0%. Nuestro objetivo implica un FV/EBITDA de 8.5 veces al cierre de 2008E e implica un potencial de subida de 16% desde el nivel actual, comparado con nuestro pronóstico de 6.8% para el IPC. Riesgos: Debido a su mayor participación de créditos de bancos comerciales, Sare es más sensible que otras desarrolladoras de vivienda a incrementos en las tasas de interés. Otros riesgos incluyen cambios en la regulación y disponibilidad de terrenos. ND: no disponible. Fuentes: Bloomberg, reportes de compañía y estimaciones de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México Sare: Reduciendo precio objetivo y estimaciones debido a una menor guía; reiteramos Compra Sare es una desarrolladora de vivienda integrada que participa en los segmentos de mercado de interés social, de ingreso medio, residencial y turístico. La compañía se fundó en 1967 y en 2006, construyó y vendió 11,109 unidades. Entre las compañías públicas de vivienda, Sare tiene la mayor participación en los segmentos de ingreso medio y residencial, los cuales representaron 48% de sus ventas totales en 2007. Los principales mercados de la compañía son la Ciudad de México y su área metropolitana, y Cancún. La compañía cuenta también con operaciones en Jalisco, Michoacán, Puebla, Querétaro y Guanajuato. TESIS DE INVERSIÓN En este reporte, estamos actualizando nuestras estimaciones para Sare y reduciendo nuestro precio objetivo de US$2.20 por acción (P$25.00) a US$1.60 por acción (P$18.00) después de incorporar la menor guía de la compañía en nuestras estimaciones. Estimamos que la compañía alcanzará ventas y EBITDA por P$5.6 mil millones y P$1.2 mil millones en 2008, respectivamente, lo que correspondería a un incremento AaA de 12% y 13% en términos de pesos reales. Para 2009, estamos estimando un crecimiento real AaA de 14% en ventas y de 13% en EBITDA. Observamos que si bien Sare goza de la más sólida presencia en los segmentos de ingreso medio, residencial y turístico, sus márgenes y tasas de crecimiento continúan ubicándose por debajo del promedio del sector vivienda en México; no obstante, Sare ha desplegado importantes esfuerzos para introducir eficiencias operativas y expandir su margen EBITDA en 104 puntos base AaA a 20.2% para todo 2007. La mezcla de ventas de Sare en 2008 tendrá un porcentaje más alto de unidades económicas y de interés social en comparación con 2007, aprovechando el apoyo que Infonavit está otorgando a estos segmentos. Estimamos que 91% del volumen de ventas de la compañía en 2008 provendrá del segmento de vivienda de interés social y que el 9% corresponderá al de ingreso medio, residencial y turístico. En términos de ventas, anticipamos que 60% corresponderá al segmento de interés social y 38% a los segmentos de ingreso medio, residencial y turístico, beneficiándose de precios promedio más altos. La plataforma de TI “SAREenlíne@” de la compañía quedó completamente instrumentada y la dirección espera ver un impacto en los márgenes y eficiencias en el capital de trabajo a partir de la primera mitad de 2008. Se espera que el sistema contribuya a tener un control más estricto del inventario y a reducir el periodo de cobranza. Con esta plataforma, la compañía espera incrementar su margen EBITDA en 40 a 50 puntos base para todo 2008. Anticipamos un margen EBITDA de 20.5% para 2008 y de 20.3% para 2009. Las cuentas por cobrar y las tasas de rotación de inventario de Sare no mostraron mejoría alguna en 2007 y se mantienen muy por encima del promedio del sector. Esto se explica en parte por la más alta participación de la compañía en edificios de departamentos en los segmentos más costosos. El porcentaje de las cuentas por cobrar avanzó de 305 días en el 4T06 a 405 días en el 4T07, de acuerdo con nuestros cálculos. Este aumento responde en parte a acontecimientos extraordinarios y no recurrentes, incluidas las demoras en las conexiones de electricidad en cuatro importantes desarrollos, lo que obligó a la compañía a volver a calendarizar la escrituración de las propiedades y ocasionó retrasos en la cobranza de dos desarrollos. La rotación de inventarió se redujo de 256 a 207 días en el mismo periodo, ya que la compañía pospuso la compra de nuevos terrenos para su banco, a fin de reducir el impacto del nuevo impuesto (IETU), y firmó opciones de terrenos que entrarán en vigor durante la 1M08. Como resultado, Sare generó un flujo de efectivo operativo negativo de US$58 millones para 2007, por debajo de la guía de punto de equilibrio de la compañía. En un futuro, consideramos que habrá cierta mejoría: anticipamos un flujo de efectivo operativo negativo de US$9 millones para 2008 y un negativo US$4.0 millones para 2009. Durante 2008, Sare comenzará a trabajar con un nuevo programa de financiamiento para los segmentos de ingreso medio, residencial y turístico, llamado “Crédito Amarre,” a fin de 2 Publicación Elaborada por el Departamento de Análisis en México reducir el ciclo de capital de trabajo para estos segmentos. Con este programa los compradores podrían obtener el crédito hipotecario seis meses antes de completarse la obra y escriturar en ese momento. Además de brindar incentivos al cliente (es decir, un descuento de 1% en el precio total de venta) y una reducción en el pago de la escrituración del inmueble (lo que representa un beneficio general de 3.35%), Sare cobrará un enganche más tempranamente y reducirá su periodo de cobranza. Otro beneficio para Sare estriba en que los créditos puente para la construcción podrían pagarse en el periodo de 12 meses de la construcción en vez de hacerlo en el periodo de 18 meses de conclusión. De esta manera, Sare se evitaría el costo financiero del crédito para los últimos seis meses de construcción. Observamos que este programa no está diseñado para afectar las ventas, pero podría mejorar el efectivo proveniente de operaciones al reducir las cuentas por cobrar. Consideramos que el efecto de este programa no se verá hasta el 4T08 conforme los clientes se familiaricen con el mismo. Sare estima que en 40% de sus ventas podrían aplicarse este tipo de créditos y, alcanzado este porcentaje, la compañía podría recibir adelantadamente cobros por P$200 millones de la 1M09. Este nuevo programa de financiamiento entrará en vigor en abril de 2008 y Sare gozará exclusividad para usar este tipo de créditos con BBVA Bancomer por seis meses. Figura 1. Sare - Esquema comparativo de financiamiento con Crédito Amarre 80% Esquema actual 2007 13.4% 0 Enganche 65% 6.6% Cobranza Crédito puente 12 meses 18 meses Nuevo esquema 2008 "Crédito Amarre" 60% 13.4% 0 10% 10% 6.6% Enganche 43.30% 12 meses Cobranza Crédito puente 18 meses Fuente: reportes de compañía Otro programa que Sare planea lanzar en abril se basa en el modelo brasileño de preventa, el cual permitirá a la compañía anticipar flujos de efectivo y acelerar el proceso de construcción. Este programa está diseñado para permitir a la compañía lanzar las diferentes fases de venta para un desarrollo a la vez, al mismo tiempo que permite a los clientes elegir en qué punto desean comprar, en función de los pagos que deseen realizar. Este plan inicialmente se pondrá en marcha para seis de los proyectos actuales de Sare: Hares (Ciudad de México), 4 Bosques (Ciudad de México), Laguna de Mayrán (Ciudad de México), Yikal (Cancún), Villas Solar (Acapulco) y Privanza Vista Hermosa (Cuernavaca). En las figuras 2 y 3 de la siguiente página, ofrecemos un ejemplo sobre Solar Villas Resort en Acapulco, un desarrollo de 180 villas divididas en tres grupos, con un precio de venta potencial estimado de US$54 millones. Publicación Elaborada por el Departamento de Análisis en México 3 Sare: Reduciendo precio objetivo y estimaciones debido a una menor guía; reiteramos Compra Figura 2. Sare - Ejemplo de preventas anticipadas en dólares Número de pagos Fecha de entrega Valor unitario 295,000 285,000 270,000 59,000 57,000 54,000 Enganche 20% Fase II Agosto 2009 Número de pagos Fase III Marzo 2010 Fase I Diciembre 2008 Número de pagos Opción A (sin crédito) 90% en pagos de: 9,833 (24) 13,412 (17) 24,000 (9) 3,688 (24) 5,030 $ 171,000 (17) 9,000 (9) Opción B (con crédito) 30% en pagos de: 60% en crédito 177,000 162,000 Fuente: reportes de compañía. Figura 3. Sare - Ejemplo de preventa anticipada Fase III de preventa anticipada Abril 2008 Junio 2009 Marzo 2010 Preventas anticipadas Obras COMPROMISO DE VENTA 75% Fuente: reportes de compañía. Sare continúa evaluando la emisión de certificados para refinanciar la deuda por P$1.5 mil millones a tasas menores y plazos mayores. El plan es emitir dos certificados de P$750 millones cada uno. El primer paquete está programado para abril-mayo. La compañía está trabajando con las agencias calificadoras para la certificación de la emisión. REVISIÓN DE ESTIMACIONES Figure 4. Sare – Revisión de estimaciones, 2008E-2010E (en millones de dólares*) Ventas Ut. de operación Margen operac. EBITDA Ingreso neto UPA Previo 2008E Actual Cambio Previo 2009E Actual Cambio 549 111 20.3% 113 64 0.17 506 92 18.2% 104 53 0.14 -7.8% -17.2% -2.1% -8.6% -16.5% -16.5% 649 136 20.9% 138 82 0.21 586 108 18.4% 119 65 0.17 -9.6% -20.5% -2.5% -13.8% -21.0% -21.0% Introduciendo 2010E Previo Actual Cambio *Salvo cifras por acción. Fuentes: reportes de compañía y estimaciones de Santander. 4 Publicación Elaborada por el Departamento de Análisis en México 670 124 18.5% 135 76 0.20 VALUACIÓN Nuestro precio objetivo para 2008 se basa en una valuación de flujo de efectivo libre descontado, con una tasa de descuento de 10% y una tasa de crecimiento terminal de 2.0%, e implica un FV/EBITDA objetivo de 8.5 veces para 2008E. Sare actualmente cotiza a un FV/EBITDA estimado de 7.6 veces para 2008E, en línea con el promedio de las desarrolladoras de vivienda mexicanas de 7.8 veces. A precios actuales, la acción ofrece un potencial de subida de 16% (en dólares) respecto de nuestro nuevo precio objetivo para 2008, en comparación con nuestro estimado de subida de 6.8% para el IPC, lo que respalda nuestra recomendación de Compra. Figura 5. Valuación comparativa de desarrolladoras de vivienda, 2007-2009E Ingreso neto TCAC 2007 2008E 2009E 2007 2008E 2009E 06-09E 10.9 10.0 9.0 6.6 6.1 5.3 6.5% 12.9 10.9 9.9 6.7 5.8 4.9 7.7% 16.2 16.8 13.4 9.9 8.7 7.0 28.3% 11.9 9.9 8.2 8.6 7.6 6.6 21.7% 18.1 14.3 12.1 9.8 8.8 7.5 21.3% 15.4 13.9 11.7 8.8 7.8 6.5 30.1% P/U Compañía Ara Geo Homex Sare Urbi Promedio* Clave de pizarra ARA* MM GEOB MM HXM US SARE MM URBI* MM Precio 31 marzo 1.02 3.19 58.07 1.38 3.28 FV/EBITDA EBITDA TCAC 06-09E 9.0% 15.6% 19.9% 17.9% 19.8% 18.2% P/U FV/EBITDA PEG 1.68 1.67 0.57 0.55 0.85 0.51 PEG 0.74 0.43 0.50 0.48 0.50 0.48 *El promedio excluye a Sare. Fuente: estimaciones de Santander. Figura 6. Sare – Flujo de efectivo libre, 2009E-2018E (en millones de dólares) Ventas EBITDA Imp. efectivo Depreciación 2009E 586 119 14 4 2010E 670 135 16 5 2011E 751 154 19 5 2012E 841 172 20 6 2013E 942 196 26 7 2014E 1,055 222 30 8 2015E 1,181 253 34 9 2016E 1,323 287 39 10 2017E 1,482 326 44 11 2018E 1,660 365 49 12 Inv. en cap. Cambios cap. trab. 5 5 5 5 5 5 5 4 4 4 86 82 98 109 122 137 156 174 195 219 FEL 18 36 38 43 49 58 66 79 93 105 Residual 1,318 Fuente: estimaciones de Santander. Figura 7. Sare – FEL descontado, 2009E-2018E (en millones de dólares) Valor presente 2009E 17 Valor de la firma 829 Deuda neta 08E 133 Part. minoritaria 84 Valor patrimonial Cap. mdo. actual Descuento # de acciones Precio obj US$/acción* Subida US$ Precio objetivo P$ 2010E 30 2011E 28 2012E 30 2013E 30 2014E 33 2015E 34 2016E 37 2017E 40 2018E 41 Res 510 612 529 -13% 383 1.60 16% 18.00 * Excepto precios objetivos, como se indica. Fuente: estimaciones de Santander. Publicación Elaborada por el Departamento de Análisis en México 5 Sare: Reduciendo precio objetivo y estimaciones debido a una menor guía; reiteramos Compra RIESGOS 6 • Al igual que todas las compañías del sector, Sare muestra una gran vulnerabilidad a las agencias hipotecarias, las Sofoles y la banca comercial. Los cambios en la actividad crediticia por parte de estas instituciones podrían tener un fuerte impacto en las desarrolladoras de vivienda como Sare. Además, en tanto las cuentas por cobrar representen una parte importante de los activos y el capital de trabajo, los cambios en el periodo de pagos de las agencias podría tener un impacto importante en la generación de flujo de efectivo libre. Asimismo, debido a su más alta participación en los segmentos de ingreso medio y residencial, Sare muestra mayor vulnerabilidad ante la actividad de los bancos comerciales y las Sofoles, así como a los cambios en las tasas de interés del mercado • Por su tamaño, Sare está menos diversificada geográficamente en comparación con otras compañías desarrolladoras de vivienda que cotizan en bolsa y, por ello, es más vulnerable a los cambios en la economía de sus mercados principales. Como líder de mercado de la Ciudad de México, Sare muestra particular vulnerabilidad a los cambios en el mercado de vivienda y a la normatividad en esta área. Por ejemplo, Sare se vio severamente afectada durante 2002 por la norma del “bando 2” que limitaba las licencias de construcción para únicamente cuatro delegaciones. Además, Sare cuenta con una fuerte presencia en Cancún. Ya que numerosos residentes de los desarrollos de vivienda de Sare trabajan en la industria turística, la compañía es vulnerable a los cambios en la actividad turística de Cancún. Se esperaría que la expansión geográfica planeada de la compañía redujera estos riesgos en el futuro. • Un fuerte crecimiento en el sector podría imprimir cierta presión al precio de los terrenos en México, y es incierto si las desarrolladoras tendrían la capacidad de transferir este aumento al precio de venta. Las compañías con extensos bancos de tierra, como Sare, presentan menor vulnerabilidad ante este riesgo; sin embargo, no hay certidumbre de que a todo ese banco de tierra pudieran otorgársele las licencias necesarias de las autoridades o que los desarrollos se vendan a los precios previstos. Además, obtener las licencias y la necesidad de construir infraestructura puede representar demoras y costos adicionales para las desarrolladoras. • Una más rápida mejoría en los márgenes y el manejo del capital de trabajo podría traducirse en una generación de efectivo libre más rápida de lo esperado y una mayor valuación por parte de Sare que pudiera llevarnos a modificar nuestra recomendación en la acción. • La exclusión de la acción del IPC y su menor liquidez constituye un riesgo más en comparación con otras compañías del sector. Publicación Elaborada por el Departamento de Análisis en México ESTADOS FINANCIEROS Figura 8. Sare – Estado de resultados, balance general y estado de flujo de efectivo, 2007-2010E (en millones de dólares) Estado de resultados Ventas Costo de ventas Utilidad bruta Gastos de op. y admon. Utilidad de operación Depreciación EBITDA Costos financieros Intereses pagados Intereses ganados Ganancia/pérdida monetaria Ganancia/pérdida cambiaria Otras operaciones financieras Utilidad antes de impuestos Provisión de impuestos Utilidad después de impuestos Subsidiarias Partidas extraordinarias Participación minoritaria Utilidad neta Balance general Activo total Activo circulante Efectivo y equivalentes Cuentas por cobrar Inventarios Otros activos circulantes Activo a largo plazo Activo fijo Activo diferido Otros activos Pasivo total Pasivo a corto plazo Proveedores Préstamos a corto plazo Otros pasivos a corto plazo Préstamos a largo plazo Pasivo diferido Otros pasivos Participación mayoritaria Capital contable Participación minoritaria Flujo de efectivo Utilidad neta mayoritaria Partidas no monetarias Cambios en capital de trabajo Increm. de capital/dividendos Inversiones en capital Flujo de efectivo neto Efectivo al inicio del periodo Efectivo al cierre del periodo 2007 449 326 123 42 80 2 91 2 10 (2) (6) (1) 66 18 47 45 2007 737 722 41 489 177 17 15 5 11 357 158 116 19 (16) 147 52 309 380 71 2007 47 14 (119) (1) (4) (18) 59 41 100% 73% 27% 9% 18% 1% 20% 0% 2% 0% -1% 0% 0% 15% 4% 11% 0% 0% 0% 10% 100% 98% 6% 66% 24% 2% 2% 1% 1% 0% 48% 22% 16% 3% -2% 20% 7% 0% 42% 52% 10% 2008E 506 367 139 47 92 3 104 15 17 (2) 0 (1) 78 23 56 53 2008E 836 790 45 555 191 28 17 7 11 384 174 133 19 (16) 161 49 367 452 85 2008E 56 14 (79) (5) 3 41 45 100% 73% 27% 9% 18% 1% 20% 3% 3% 0% 0% 0% 0% 15% 4% 11% 0% 0% 0% 11% 100% 95% 5% 66% 23% 3% 2% 1% 1% 0% 46% 21% 16% 2% -2% 19% 6% 0% 44% 54% 10% 2009E 586 100% 425 72% 162 28% 54 9% 108 18% 4 1% 119 20% 15 3% 18 3% (2) 0% 0% 0 0% (1) 0% 94 16% 27 5% 67 11% 0% 0% 0% 65 11% 2009E 947 100% 883 93% 45 5% 611 64% 228 24% 44 5% 19 2% 8 1% 11 1% 0% 407 43% 194 20% 145 15% 27 3% (15) -2% 157 17% 56 6% 0% 438 46% 539 57% 101 11% 2009E 67 15 (86) (5) (0) 45 45 2010E % 670 100% 484 72% 187 28% 63 9% 124 19% 5 1% 135 20% 15 2% 18 3% (3) 0% 0% 0 0% (1) 0% 111 16% 32 5% 79 12% 0% 0% 0% 76 11% 2010E 1,068 100% 976 91% 45 4% 680 64% 252 24% 73 7% 20 2% 9 1% 11 1% 0% 409 38% 196 18% 147 14% 27 3% (15) -1% 149 14% 64 6% 0% 536 50% 659 62% 123 12% 2010E 79 15 (82) (5) (2) 46 45 Fuentes: reportes de la compañía y estimaciones de Santander. Publicación Elaborada por el Departamento de Análisis en México 7 Sare: Reduciendo precio objetivo y estimaciones debido a una menor guía; reiteramos Compra Figura 9. Sare – Estado de resultados, balance general y estado de flujo de efectivo, 2007-2010E (millones de pesos) Estado de resultados Ventas Costo de ventas Utilidad bruta Gastos de op. y admon. Utilidad de operación Depreciación EBITDA Costos financieros Intereses pagados Intereses ganados Ganancia/pérdida monetaria Ganancia/pérdida cambiaria Otras operaciones financieras Utilidad antes de impuestos Provisión de impuestos Utilidad después de impuestos Subsidiarias Partidas extraordinarias Participación minoritaria Utilidad neta Balance general Activo total Activo circulante Efectivo y equivalentes Cuentas por cobrar Inventarios Otros activos circulantes Activo a largo plazo Activo fijo Activo diferido Otros activos Pasivo total Pasivo a corto plazo Proveedores Préstamos a corto plazo Otros pasivos a corto plazo Préstamos a largo plazo Pasivo diferido Otros pasivos Participación mayoritaria Capital contable Participación minoritaria Flujo de efectivo Utilidad neta mayoritaria Partidas no monetarias Cambios en capital de trabajo Increm. de capital/dividendos Inversiones en capital Flujo de efectivo neto Efectivo al inicio del periodo Efectivo al cierre del periodo 2007 4,899 3,559 1,340 462 878 25 989 22 105 20 (62) (13) 719 202 517 30 487 2007 8,042 7,876 447 5,333 1,936 189 166 50 115 3,898 1,730 1,270 208 215 1,600 568 3,368 4,144 776 2007 517 149 (1,298) (6) 39 (198) 645 447 100% 73% 27% 9% 18% 1% 20% 0% 2% 0% 0% -1% 0% 15% 4% 11% 0% 0% 1% 10% 100% 98% 6% 66% 24% 2% 2% 1% 1% 0% 48% 22% 16% 3% 3% 20% 7% 0% 42% 52% 10% 2008E 5,668 4,110 1,559 525 1,033 36 1,160 170 194 25 (15) 878 253 626 30 596 2008E 9,358 8,853 502 6,212 2,139 310 196 76 119 4,295 1,952 1,491 208 215 1,800 544 4,115 5,063 948 2008E 626 154 (886) 60 34 463 502 100% 73% 27% 9% 18% 1% 20% 3% 3% 0% 0% 0% 0% 15% 4% 11% 0% 0% 1% 11% 100% 95% 5% 66% 23% 3% 2% 1% 1% 0% 46% 21% 16% 2% 2% 19% 6% 0% 44% 54% 10% 2009E 6,709 4,859 1,850 614 1,236 46 1,363 177 202 25 (16) 1,075 306 769 30 740 2009E 10,831 10,107 513 6,985 2,609 508 216 92 124 4,660 2,217 1,654 308 215 1,800 643 5,015 6,170 1,155 2009E 769 166 (980) 60 (5) 520 513 100% 72% 28% 9% 18% 1% 20% 3% 3% 0% 0% 0% 0% 16% 5% 11% 0% 0% 0% 11% 100% 93% 5% 64% 24% 5% 2% 1% 1% 0% 43% 20% 15% 3% 2% 17% 6% 0% 46% 57% 11% Fuentes: reportes de la compañía y estimaciones de Santander. 8 Publicación Elaborada por el Departamento de Análisis en México 2010E 7,669 5,532 2,138 718 1,420 55 1,548 171 207 37 (16) 1,265 364 901 30 871 2010E 12,221 11,163 509 7,774 2,879 831 227 99 128 4,680 2,245 1,681 308 215 1,700 735 6,129 7,541 1,412 2010E 901 175 (941) 60 (25) 531 509 % 100% 72% 28% 9% 19% 1% 20% 2% 3% 0% 0% 0% 0% 16% 5% 12% 0% 0% 0% 11% 100% 91% 4% 64% 24% 7% 2% 1% 1% 0% 38% 18% 14% 3% 2% 14% 6% 0% 50% 62% 12% EVOLUCIÓN DEL PRECIO DE LA ACCIÓN Sare – Desempeño relativo de 12 meses (dólares) 115 IPC 105 95 SARE 85 75 65 55 M-07 A-07 M-07 J-07 J-07 A-07 S-07 O-07 N-07 D-07 J-08 F-08 M-08 Fuentes: Bloomberg y Santander. Sare – Desempeño de la acción, últimos tres años (en dólares) 3,500 2.5 C $4.65 5/1/05 2.0 3,000 CF $13.00 27/12/05 2,500 C $5.50 28/4/05 1.5 2,000 C $1.90 27/4/07 1.0 Recomendaciones y precios objetivo de los analistas CF: Compra fuerte C: Compra M: Mantener UP: Inferior al mercado V: Vender ER: En revisión 1,500 C $15.00 1/2/06 0.5 M $15.50 30/10/06 C $2.20 17/9/07 *Inicio de cobertura 0.0 D-04 1,000 500 M-05 J-05 S-05 D-05 M-06 Sare (L Axis) J-06 S-06 D-06 M-07 J-07 S-07 D-07 IPC (R Axis) Fuente: Santander. Publicación Elaborada por el Departamento de Análisis en México 9 El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea y Ara. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare, Alsea y Gap. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex, Gissa, Alsea, Ara, Liverpool, Geo, Mexichem, Gruma, Comerci, Televisa, Kimbery Clark y Famsa, y Lamosa. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2006