Los acontecimientos se suceden a gran velocidad

Anuncio

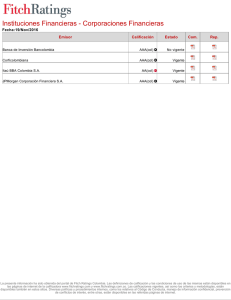

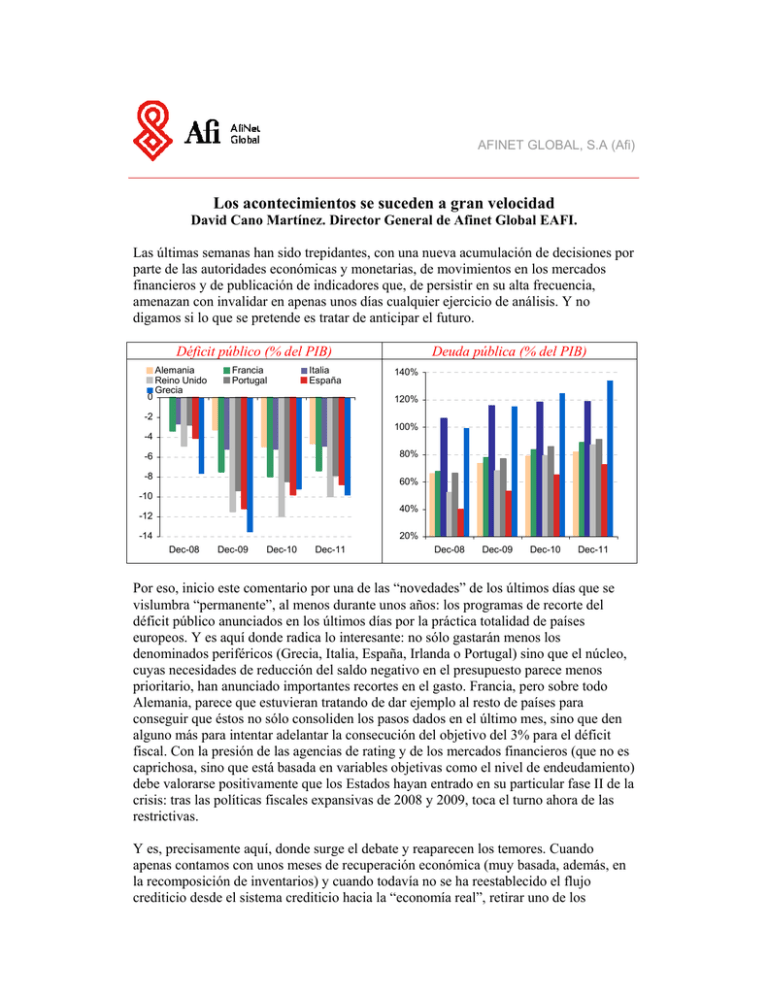

AFINET GLOBAL, S.A (Afi) Los acontecimientos se suceden a gran velocidad David Cano Martínez. Director General de Afinet Global EAFI. Las últimas semanas han sido trepidantes, con una nueva acumulación de decisiones por parte de las autoridades económicas y monetarias, de movimientos en los mercados financieros y de publicación de indicadores que, de persistir en su alta frecuencia, amenazan con invalidar en apenas unos días cualquier ejercicio de análisis. Y no digamos si lo que se pretende es tratar de anticipar el futuro. Déficit público (% del PIB) 0 Alemania Reino Unido Grecia Francia Portugal Italia España Deuda pública (% del PIB) 140% 120% -2 100% -4 80% -6 -8 60% -10 40% -12 -14 20% Dec-08 Dec-09 Dec-10 Dec-11 Dec-08 Dec-09 Dec-10 Dec-11 Por eso, inicio este comentario por una de las “novedades” de los últimos días que se vislumbra “permanente”, al menos durante unos años: los programas de recorte del déficit público anunciados en los últimos días por la práctica totalidad de países europeos. Y es aquí donde radica lo interesante: no sólo gastarán menos los denominados periféricos (Grecia, Italia, España, Irlanda o Portugal) sino que el núcleo, cuyas necesidades de reducción del saldo negativo en el presupuesto parece menos prioritario, han anunciado importantes recortes en el gasto. Francia, pero sobre todo Alemania, parece que estuvieran tratando de dar ejemplo al resto de países para conseguir que éstos no sólo consoliden los pasos dados en el último mes, sino que den alguno más para intentar adelantar la consecución del objetivo del 3% para el déficit fiscal. Con la presión de las agencias de rating y de los mercados financieros (que no es caprichosa, sino que está basada en variables objetivas como el nivel de endeudamiento) debe valorarse positivamente que los Estados hayan entrado en su particular fase II de la crisis: tras las políticas fiscales expansivas de 2008 y 2009, toca el turno ahora de las restrictivas. Y es, precisamente aquí, donde surge el debate y reaparecen los temores. Cuando apenas contamos con unos meses de recuperación económica (muy basada, además, en la recomposición de inventarios) y cuando todavía no se ha reestablecido el flujo crediticio desde el sistema crediticio hacia la “economía real”, retirar uno de los soportes sobre los que se ha sustentado el PIB resultado arriesgado. Más aún cuando son numerosos los ejemplos históricos (alguno reciente y contundente, como Japón a medidos de los noventa) que avalan el error de una excesiva disciplina fiscal. Porque, y esto es importante recordarlo, no se trata de que los Estados aportarán menos al PIB, sino que restarán (la minoración del gasto público llegará hasta el 10%). Un nuevo riesgo, por tanto, se ha generado en los últimos días, al que han sido muy sensibles los mercados financieros, con especial intensidad el bursátil, pero también el de renta fija (ampliación del riesgo país y aumento de los diferenciales crediticios) y el de divisas. Evolución del tipo de cambio USD/EUR 1,60 1,50 1,40 1,30 1,20 1,10 1,00 0,90 0,80 e-99 j-00 e-02 j-03 e-05 j-06 e-08 j-09 Fuente: BCE En el de divisas, el euro ha continuado su senda depreciadora contra otras monedas, especialmente el dólar, gracias a que desde EEUU, tanto por los indicadores como por las declaraciones de las autoridades monetarias, las perspectivas para el crecimiento son más positivas, reflejándose en la cotización USD/EUR. Como ya apuntabamos, que el euro se deprecie es una muy buena noticia para el crecimiento de la UME. Y existe margen de pérdida de valor adicional de nuestra moneda, especialmente contra el dólar, en los próximos meses. Tiene sentido, por tanto, tomar posiciones en activos financieros denominados en USD. Por mucho que el cruce se haya recuperado en los últimos meses, resulta útil recordar que, según nuestros cálculos, el nivel de equilibrio es 1,20 USD/EUR y que no hace mucho tiempo, la cotización se situaba en torno a la paridad. Previsiones Afi para los tipos de cambio JPY/USD USD/EUR JPY/EUR GBP/EUR 30-sep-10 31-dic-10 31-mar-11 94,00 95,00 96,00 1,170 1,150 1,113 109,99 109,25 106,83 0,8104 0,8017 0,7800 30-jun-11 30-sep-11 31-dic-11 31-mar-12 98,00 100,00 102,00 102,00 1,050 1,050 1,050 1,050 102,90 105,00 107,10 107,10 0,7800 0,7800 0,7800 0,7578 30-jun-12 104,00 1,050 109,20 0,7894 Fuente: Afi. Pero la mejor noticia que, en mi opinión, hemos tenido en las últimas semanas, ha sido la mayor predisposición de los bancos centrales a continuar con sus políticas monetarias expansivas. Es más, en el caso del BCE, con nuevos avances en el quantitative easing (habrá más subastas a 3 meses con adjudicación plena y ha intensificado sus compras de bonos soberanos) supone un elemento de apoyo. Con una mayor liquidez por parte del BCE se garantiza, al menos hasta final de año, que el EONIA permanezca en niveles muy reducidos (ligeramente por encima del 0,25%). Poco atractivo, por tanto, en los productos más defensivos, salvo para aquellos inversores que consideren que en la segunda mitad del año vamos a asistir a una recaída del ciclo económico (escenario que no conviene descartar: la famosa “W”) y, con ello, una repetición del balance negativo de la práctica totalidad de mercados del mes de mayo. Tipos de interés de las facilidades permanentes del BCE y evolución del EONIA 5,5 Facilidad marginal de crédito 5,0 4,5 4,0 3,5 EONIA 3,0 2,5 2,0 1,5 1,0 0,5 Facilidad marginal de depósito 0,0 e-08 a-08 j-08 o-08 e-09 a-09 j-09 o-09 e-10 a-10 Fuente: BCE. Parece, por tanto, como si las autoridades monetarias, constatando que los gobiernos están siguiendo su recomendación de consolidación fiscal, estuviesen dispuestos a compensar vía política monetaria el impacto negativo que tendrá la restricción presupuestaria. Ojalá este juego de “vasos comunicantes” funcione y consiga una economía más fuerte y eficiente, con unos gobiernos más solventes y con mayor margen de actuación en caso de necesidad, en un contexto de ausencia de presiones inflacionistas. Sería una excelente combinación, que tarde o temprano debería capitalizar un mercado bursátil que tiene como elemento de apoyo la recuperación que ya se está produciendo en los beneficios empresariales. Tras la intensa caída desde el máximo de julio de 2008 hasta los mínimos de marzo de 2010 (-44%), el BPA habría comenzado a recuperarse en los últimos meses. Según las últimas estimaciones, los beneficios del conjunto del Eurostoxx han crecido un 12,5% (desde el mínimo antes señalado de marzo) que, combinado con la cesión reciente del índice de un 9%, habrían favorecido una rebaja del PER hasta 12,5x desde 15,3x. Evolución del BPA Eurostoxx 400 350 300 250 200 150 100 e-96 m-98 s-00 e-03 m-05 s-07 e-10 m-12 Evolución del BPA Eurostoxx 390 370 350 330 310 290 270 250 230 210 190 170 e-06 e-07 e-08 e-09 e-10 e-11 e-12 e-13 Niveles de valoración, por tanto, de nuevo adecuados para plantearse una reentrada en el mercado bursátil (la rentabilidad por dividendo también es un argumento positivo, sobre todo en algunos valores), cuya revalorización adicional debería ir, ahora sí, de la mano del alza en los beneficios empresariales. Y se espera que éstos avancen un 40% en los próximos 12 meses. Tras las recientes correcciones, parece atractivo, por tanto, incrementar la exposición a renta variable, y si se hace en el mercado estadounidense, la recomendación adicional (ya comentada antes) es su denominación en USD (además de que EEUU tiene mejores perspectivas de crecimiento del PIB que la UME). Evolución del PER del Eurostoxx 28 26 24 22 20 18 16 14 12 10 8 6 e-96 e-98 e-00 e-02 e-04 e-06 e-08 e-10 Pero no sólo la renta variable ha ganado atractivo tras la reciente corrección de las cotizaciones y de las valoraciones, sino que la renta fija privada también merece una atención especial tras el reciente aumento de diferenciales. Es verdad que dista, y mucho, de la ampliación observada a finales de 2008, y que los niveles de rentabilidad absoluta (entre el 4% y el 5%) apenas superaran la rentabilidad por dividendo, pero creo que tiene más valor la renta fija privada de alta calidad que la deuda pública. Al menos, en el caso de los países núcleo (Alemania y EEUU) donde los niveles de rentabilidad seguramente estén lastrados por el carácter de activo refugio de los emisores. No es el caso de emisores “periféricos” como el español, donde pensamos que los niveles de rentabilidad alcanzados por las referencias de deuda pública son una clara oportunidad de compra. Referencias como el 2 años con tires de casi el 3% o en el caso del 5 años, que puntualmente llegó a una rentabilidad el 4% deben aprovecharse para incluir en las carteras, seguramente en detrimento de la liquidez o de los productos muy defensivos (como antes señalábamos, la rentabilidad seguirá siendo muy cercana al 0% en los próximos meses), así como de las gestión alternativa de bajo riesgo. Aquellos productos que busquen rendimiento absoluto con un objetivo de, por ejemplo, 50 pb por encima del Euribor no nos parecen atractivos (el Bono español a 2 años renta mucho más) pero sí nos parecen adecuados los productos con más riesgo. El escenario macroeconómico sigue contando con suficientes elementos de dudas como para que en el futuro se produzcan más episodios de volatilidad y de desacoplamiento de los mercados financieros, que pueden ser aprovechados por los gestores de gestión alternativa con más margen de asunción de riesgo. En definitiva, gestión alternativa sí, pero de riesgo medio/alto. Evolución de la TIR del bono español y alemán a 10 años 6,00 5,75 Alemania 5,50 España 5,25 5,00 4,75 4,50 4,25 4,00 3,75 3,50 3,25 3,00 2,75 2,50 e-98 e-00 e-02 e-04 e-06 e-08 Rating de los principales países (a 14 de junio de 2010) País Moody´s S&P Fitch Austria Aaa AAA AAA Bélgica Aa1 AA+ AA+ Dinamarca Aaa AAA AAA Finlandia Aaa AAA AAA Francia Aaa AAA AAA Alemania Aaa AAA AAA Grecia Ba1 BB+ BBBIrlanda Aa1 AA AAItalia Aa2 A+ AALuxemburgo Aaa AAA AAA Holanda Aaa AAA AAA Noruega Aaa AAA AAA Portugal Aa2 AAAEspaña Aaa AA AA+ Suecia Aaa AAA AAA Islandia Baa3 BBBBB+ Suiza Aaa AAA AAA Reino Unido Aaa AAA AAA Australia Aaa AAA AA+ EE UU Aaa AAA AAA Japón Aa2 AA AA e-10 Inversión con ETFs Lyxor Asset Management, Sociedad Gestora filial 100% del Grupo Société Générale y una de las principales Gestoras de ETFs en Europa con más de 70.000 millones de euros en activos bajo gestión, cotiza en la Bolsa española 24 ETFs que le dan acceso a una gran variedad de activos, entre los que puede encontrar: En la oferta de ETFs de Lyxor AM en la Bolsa española, destacan la variedad de ETFs sobre renta variable: Ibex 35, Dow Jones IA, Nasdaq 100, China HSCEI, India, Brasil Ibovespa, Mercados Emergentes, América Latina; Short Strategy Europe, Ibex 35 Inverso, etc. Todos los ETFs de Lyxor AM en la Bolsa española cotizan en Euros y se ven afectados por las variaciones del tipo de cambio. Por ejemplo, en el caso del Lyxor ETF Nasdaq 100, una apreciación del dólar con respecto al euro beneficiaria al ETF con independencia de la evolución del índice de referencia, el Nasdaq 100. Entre los ETFs de Lyxor AM, destacamos: 1.- Lyxor ETF Euro Corporate Bond que replica la evolución del índice Markit iBoxx Eur Liquid Corp compuesto por 40 bonos corporativos emitidos en Euros, por compañías multinacionales con alta calificación caedicita (investment grade). Todos los bonos tienen una clasificación media por encima de BBB-. Tiene un patrimonio superior a los 486 millones de euros a Marzo’10, y una comisión de gestión de 0.20% anual. 2.- Lyxor ETF Dow Jones IA que replica la evolución del índice Dow Jones Industrial Average. Tiene un patrimonio superior a los 466 millones de euros a Marzo’10, y una comisión de gestión de 0.50% anual. 3.- Lyxor ETF Nasdaq 100 que replica la evolución del índice tecnológico Nasdaq 100. Tiene un patrimonio superior a los 213 millones de euros a Marzo’10, y una comisión de gestión de 0.30% anual. 4.- Lyxor ETF Euro Stoxx 50 que replica la evolución del índice Euro Stoxx 50 y además se trata del ETF con mayor patrimonio de Europa con más de 5.000 millones de euros bajo gestión, y una comisión de gestión de 0.25% anual. Los ETFs son Fondos cotizados en Bolsa que combinan las ventajas de las Acciones (sencillez, flexibilidad y cotización continua en Bolsa) con las de los Fondos de inversión tradicionales (Diversificación, con un único producto invierte en una cesta de valores, índice, país, área geográfica, estilo de inversión, sector, estrategia …) Para más información sobre los Lyxor ETFs, puede llamar al teléfono 900 900 009 o en la página web www.lyxoretf.es