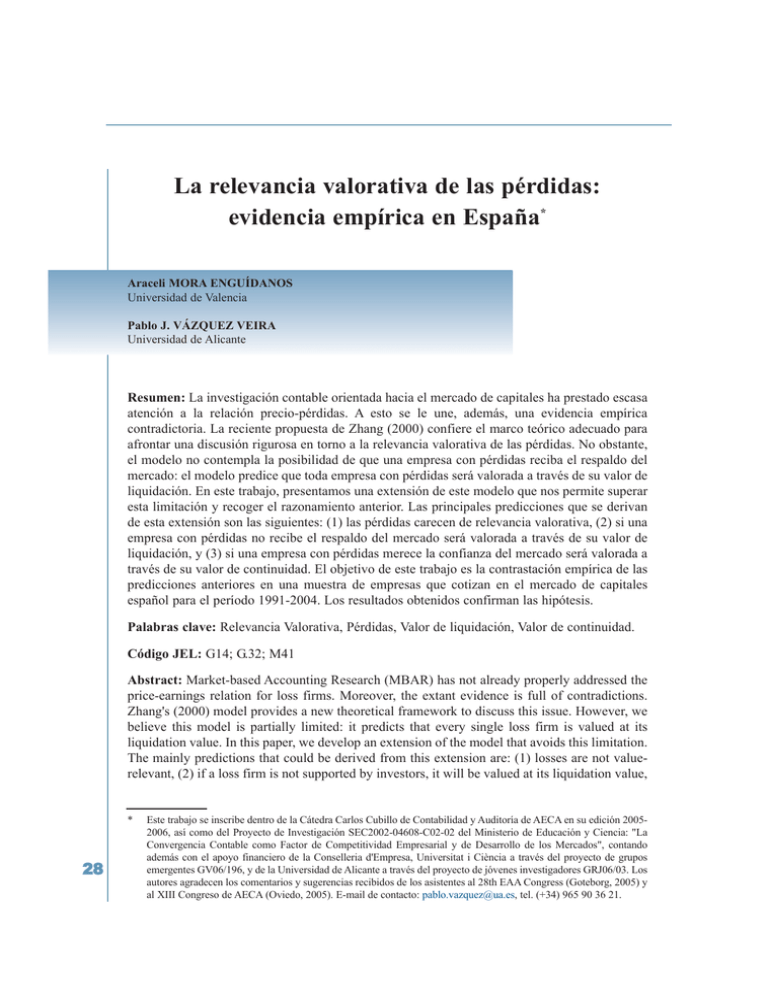

La relevancia valorativa de las pérdidas

Anuncio