CAPÍTULO 5: Modelo para el precio de las acciones

Anuncio

MaMaEuSch

Management Mathematics for

European Schools

http://www.mathematik.unikl.de/~mamaeusch/

Modelo para el precio de las acciones

Elke Korn

Ralf Korn1

El proyecto MaMaEuSch ha sido desarrollado con ayuda parcial de la Unión

Europea dentro del programa Sócrates. El contenido no refleja necesariamente la

posición de la Unión Europea ni implica ninguna responsabilidad por parte de esta.

.

1 Universidad técnica de Kaiserslautern, Facultad de matemáticas

152

CAPÍTULO 5: Modelo para el precio de las acciones

Introducción general

Palabras claves de economía:

- Modelos de mercados de valores

- Arbitraje

- Estrategia comercial

- Modelo binomial

- Modelo de Black-Scholes

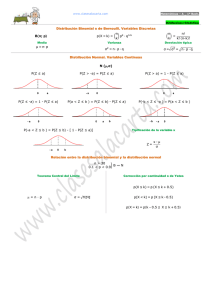

Palabras claves de las matemáticas escolares:

- Distribución binomial

- Distribución normal

- Bar plot (histograma)

- Función exponencial

- Logarítmo natural

- Funciones contínuas

Contenidos

- 5.1 Observación del desarrollo del activo o bienes

- 5.2 Discusión: nuevo modelo en Düsseldorf

- 5.3 Principio básico matemático: distribución binomial y normal

- 5.4 Continuación de la discusión: arbitraje – mucho dinero de ninguna parte

- 5.5 Trasfondo: arbitraje en un modelo binomial de un periodo

- 5.6 Continuación de la discusión: modelo más realísta – modelo binomial de periodo

múltiple

- 5.7 Principio básico matemático: el modelo binomial de n-periodos y el modelo de BlackScholes

- 5.8 Continuación de la discusión: la importancia del modelo de Black-Scholes

- 5.9 Principio matemático básico: números aleatorios y simulación de la evolución del

precio de las acciones

- 5.10 Resumen

- 5.11 Resultados: nuevos modelos de precio

Guía para el capítulo 5

En este capítulo se lleva a cabo un modelo explícito para la evolución del precio de las

acciones en un determinado intervalo de tiempo. Se desarrollan modelos de mercados de

valores usando el modelo binomial y el de Black-Scholes, que también se pueden usar en la

práctica para la cotización de las acciones caracterizadas por su curso irregular. Esto, en cuanto

a la forma se refiere, no tiene apenas ninguna similitud con las funciones que aparecen en las

clases convencionales de las escuelas.

Para comprender este capítulo, hacen falta conocimientos básicos de cálculo de probabilidades

(como los utilizados en los ejercicios de la sección 5.6). En particular, la distribución binomial y

normal jugarán un papel muy importante. En realidad es posible prescindir de algunas secciones

basadas en la distribución normal, pero debido al significado que tienen estos modelos en la

153

práctica, se recomienda que se tengan en cuenta. En la sección 5.1 primero se mostrarán

algunos aspectos y la necesidad de formular un modelo específico para la evolución del precio

de las acciones. En las secciones de discusiones 5.2 y 5.4 se presentarán el modelo binomial y

el de Black-Scholes. A continuación se transmitirá de manera clara el concepto económico

condición de no-arbitraje, basado en un modelo de cotización de las acciones (véase en el

capítulo 7).

La sección 5.3 trata sobre las características y propiedades de la distribución normal, que

podrían pasar por alto, dependiendo del conocimiento previo de los alumnos. El problema del

espacio de probabilidad, relativo a la distribución normal, no se puede abarcar dentro del ámbito

de este libro. En esta sección se ofrece la posibilidad de entablar una conexión entre la

distribución normal y la binomial (véase en la discusión 1).

El término condición de no-arbitraje, nos dice que no es posible ganar beneficios invirtiendo en

acciones sin correr riesgo. En la sección 5.5 se presentarán formulaciones de modelos de un

periodo. Debido a que este término tiene un significado muy importante – entre otros visto en el

siguiente capítulo – se debería discutir en detalle (como por ejemplo en la discusión 5.4).

La presentación formal del modelo binomial y del modelo de Black-Scholes se desarrolla en

la sección 5.7, empleando el teorema de Moivre-Laplace se muestra como el modelo de BlackScholes se obtiene como límite en tiempo continuo del modelo binomial.

En la sección 5.8 se presentan los principios básicos para la simulación de acontecimientos

accidentales. Aquí se ofrece la posibilidad de implementar modelos individuales mediante un

ordenador. La simulación tiene generalmente en las matemáticas financieras mucha importancia,

como veremos en el siguiente capítulo a través del método de Monte Carlo.

5.1 Observación del desarrollo del activo o bienes

Una primera idea

Sería perfecto ser capaz de predecir la evolución exacta del precio de las acciones, porque en

ese caso se podrían tomar decisiones de inversión verdaderamente óptimas. Desgraciadamente

esto no es posible debido a numerosas influencias que determinan el precio final de una acción

(tales como por ejemplo, el valor de la futura perspectiva de una empresa, la situación

económica general, decisiones políticas, el comportamiento del consumo, etc.). Estimaciones de

la esperanza y la varianza de la tasa de beneficios de un valor bursátil, nos ofrecen una primera

indicación sobre la evolución futura del precio de una acción. Este modelo aproximado para la

evolución del precio de una acción (empleado en el capítulo 4), que está siempre orientado hacía

un solo punto de tiempo futuro, no es particularmente útil cuando se trata de un problema

complicado. En este caso se necesita un modelo que tenga en cuenta muchos puntos de tiempo

futuros o incluso una evolución continua del precio de los valores. En la práctica normalmente se

usa un modelo denominado movimiento geométrico Browniano para modelar el precio de

las acciones, que veremos más detenidamente en este capítulo. Este modelo considera una

evolución continua del precio de las acciones. A su vez esta continuidad se refiere al tiempo del

modelo (la evolución del precio se observará en todos los puntos de tiempo futuros) así como el

valor que toma la acción (i.e. se supone que el precio de la acción es una función continua en el

tiempo). Esto no se corresponde realmente con la realidad, ya que los precios oscilan mucho (a

menudo estas oscilaciones son muy pequeñas), este modelo ha sido probado en la práctica y

debido a esta directa aplicación que mantiene con la vida real es cada vez más sofisticado. Es

una buena ayuda para calcular precios y detectar riesgo. Usando este modelo también se puede

simular la evolución de capital, intentando de esta manera a predecir los posibles resultados

futuros.

154

Estimación objetiva de capital y riesgo

Hoy día los bancos juegan un papel muy importante en la economía, funcionan como, entidades

de crédito, intermediarios financieros, contratistas de inversiones financieras, así como de

servicios financieros o proveedores. Al cumplir estas tareas los bancos se exponen a ciertos

tipos de riesgo. Por ejemplo, puede ocurrir que de repente un deudor no pueda pagar su

préstamo. También surgen pérdidas financieras cuando los activos internacionales del banco

pierden casi todo su valor debido a una fuerte devaluación de la correspondiente moneda.

Además, también podría suceder que la red de ordenadores se colapsara y surgieran pérdidas

debido a entradas y salidas de transacciones erróneas. Un banco puede caer en problemas si

debido a un repentino incidente (ej. pérdidas de un gran deudor y por consiguiente pérdida de

confianza en el banco) muchos de sus clientes liquidan sus cuentas al mismo tiempo (riesgo de

liquidación).

Sin embargo, todos estos riesgos no deben conducir a la inestabilidad del sistema bancario. De

acuerdo con el hecho de que los ahorros de los clientes deben estar protegidos, los bancos

seguros están equipados con un buen sistema económico, y deben transmitir un sentimiento de

certeza y estabilidad. Por este motivo la mayoría de los bancos de todo el mundo están

obligados a asegurar sus préstamos y el riesgo del precio de mercado mediante unos bienes

propios (véase en Basel Capital Accord (1988) y Basel Market Risk Paper (1996)), que controla

la supervisión del banco. Las nuevas investigaciones matemáticas conducen a instrumentos

financieros mejorados y nuevos métodos de control de riesgo. Por este motivo las directrices

vigentes entre 1988 y 1996 parecen estar anticuadas y el Comité Basel en la supervisión de

bancos está actualmente trabajando en nuevas propuestas para los bancos centrales

internacionales, que pueden verse en internet bajo el password “Basel II“. Por consiguiente, en

un futuro también se considerará como asegurar otras operaciones de riesgo (ej. un fallo en los

ordenadores).

Estos decretos y los que aún faltan por publicarse exigen que las instituciones financieras

posean contínuamente un conocimiento exacto sobre sus capitales actuales y estimaciones de

los futuros. Esto puede especialmente motivar y forzar a los bancos a emplear mucho tiempo en

el desarrollo de nuevos modelos matemáticos de valores (bienes) e implementarlos

añadiéndoles nuevas propiedades más realistas. De esta manera los bancos importantes

poseerán para los diferentes mercados (mercado bursátil, mercado de divisas, mercado de

valores, etc.) distintos modelos matemáticos que se ajustarán a las características de cada uno

de estos mercados, y mediante estos se llevarán a cabo simulaciones (véase en la sección 5.8)

o cálculo de precios (véase en la sección 6.4).

5.2 Discusión: modelos nuevos en Düsseldorf

Mientras se divisa el paisaje en el tren whizzing que va a 250 km/h el revisor trae cuatro tazas de

café y tres croissants al departamento de conferencias del tren. Dentro se encuentran Selina,

Oliver, Nadine y Sebastian del equipo de Clever Consulting Team preparando un nuevo trabajo

de Düsseldorf. El “Banco alemán de arte y cultura S.A.“, cuya central está situada en

Düsseldorf, invitó al equipo para que examinaran detenidamente los modelos matemáticos de

mercado que otros consultores habían desarrollado para ellos.

Nadine: ¡Nuevos modelos de mercado en el Banco alemán de arte y cultura S.A.! Nunca he oído

nada acerca de este banco en toda mi vida.

Selina: Se fundó hace poco. El lugar que este banco ocupa en el mercado se descubrió hace

poco. Ofrece préstamos a museos y centros de interpretación y financia grandes conciertos de

rock, como por ejemplo el último concierto de Green Mild Peppers en Colonia (Alemania). Ofrece

también préstamos a diseñadores de perspectiva moderna y financia shows de moda.

155

Sebastian: Este es el motivo por el cual tiene la central en Düsseldorf, la capital de la moda.

Oliver: Ahora creo que sé la verdadera razón por la que tú, Selina, te estabas muriendo por venir

con nosotros a ver a nuestro nuevo cliente. ¡Pues según recuerdo tienes muy poca idea acerca

de modelos matemáticos de valores!

Selina: Primero, vosotros también necesitáis una persona neutral con conocimientos básicos en

economía empresarial que pueda cuestionar críticamente vuestra teoría. Segundo, me podríais

explicar ahora una o dos cosas y de esta manera ganaríamos mucho tiempo. Tercero, seré

vuestra mejor asesora de compras del mundo, si queréis ampliar vuestro vestuario de negocios

en los ratos libres.

Oliver: Definitivamente debería tener un asesor de moda, a cambio te explicaré gratamente todo

sobre el precio de las acciones. Además, creo que me escucharás atentamente si se trata de

predecir el precio de las acciones.

Selina: No creo en las predicciones del precio de las acciones. Los precios están tan fuertemente

influenciados por el azar que como mucho podrás indicar la tendencia esperada a largo plazo.

Sebastian: Pero con un modelo apropiado se puede al menos tomar algunas decisiones

importantes. Ahora lo explicaré con un modelo binomial de un periodo.

Nadine: Esto es una teoría antigua de las matemáticas financieras. Necesitamos un modelo

continuo para la evolución del precio, que abarque todo el periodo de observación, desde hoy

hasta el intervalo planeado de inversión. ¿Quién no quiere croissant? Oliver, ¿estás a dieta o

algo así?

Oliver: No, por Dios. Debe ser Selina la que está intentando morirse de hambre para poder llevar

su nuevo vestuario. Dejemos esto aparte, y comencemos con el modelo simple del precio de las

acciones.

Nadine: No, este modelo simplifica mucho la realidad. En un principio esto está enfocado en

dos puntos en el tiempo, concretamente en hoy y en un punto futuro en el tiempo. Así mientras

hacemos esto, el tiempo pasa de forma continua.

Sebastian: Para aproximarnos a esto, podemos crear un modelo y luego observarlo en varios

pequeños periodos...

Mientras el equipo directivo de consultores devora sus croissants, con una excepción, y aún

discutiendo un poco sobre modelos reales y ficticios, antes de que comience la verdadera tarea,

veamos algunos principios básicos matemáticos.

Discusión 1:

En este momento podemos discutir como modelar problemas en general. Se puede contemplar

más adelante las simplificaciones que se sugieren para modelos de mercado (ej. sólo una

acción, los intereses correpondiente a un depósito a plazo fijo, etc.). ¿Qué problemas pueden

surgir si uno no simplifica lo suficiente?

5.3 Principios básicos matemáticos: distribución binomial y normal

Un caso especial de distribución binomial: la distribución de Bernoulli

La más simple de todas las distribuciones aleatorias se puede decir que es la distribución de

Bernoulli (denominada así por el matemático Jakob Bernoulli, 1654-1705), un caso particular de

distribución binomial. Describe un experimento aleatorio en el que algo particular ocurre o no

156

ocurre. Por lo tanto este experimento aleatorio tiene dos sucesos, que se pueden designar como

1 (“ocurre“ o también "éxito") o 0 (“no ocurre“ o también “fracaso“).

Tomaremos como ejemplo el de la tirada de una moneda justa. A “1“ se le puede asignar el

suceso "cara" y a "0" el suceso "cruz". Ambos sucesos tienen la misma probabilidad de ocurrir,

i.e.

P ({1}) =

1

= P ({0}) .

2

Sin embargo, no todos los experimentos aleatorios, con dos posibles sucesos, tienen en ambos

sucesos la misma probabilidad. Por ejemplo, consideremos el experimento aleatorio del sexo de

un recién nacido. Muchos estudios empíricos revelan que nacen más niños que niñas. Esto

significa que la probabilidad de que el recién nacido sea niño es un poco mayor de 1/2,

supongamos que

P ({niño}) = 0,51 .

De acuerdo a las reglas de cálculo de probabilidades, se cumple que

P ({niña} ) = 1 − 0,51 = 0, 49 .

Se puede escribir el experimento de Bernoulli indicando que la probabilidad de "éxito", i.e., del

suceso "1":

P ({1}) = p ,

0 ≤ p ≤1.

Entonces la probabilidad del suceso"0" se tiene como

P ({0} ) = 1 − p .

La esperanza de la variable aleatoria X que sigue una distribución de Bernoulli, toma sólo los

valores 0 o 1, su cálculo es muy sencillo:

E ( X ) = p ⋅ 1 + (1 − p ) ⋅ 0 = p .

Para la varianza tenemos el siguiente resultado:

( )

2

Var ( X ) = E X 2 − E ( X ) = 12 ⋅ p + 02 ⋅ (1 − p ) − p 2 = p ⋅ (1 − p )

en resumen tenemos:

Distribución de Bernoulli: Un experimento aleatorio se denomina experimento de Bernoulli si

tiene sólo dos posibles resultados que se designan con 1 y 0. Es suficiente indicar la probabilidad

de "éxito", el suceso "1":

P ({1} ) = p , 0 ≤ p ≤ 1 ⇒ P ({0} ) = 1 − p .

Una variable aleatoria X que sigue un modelo de Bernoulli toma sólo los valores 0 ó 1 y para este

tipo de variable se cumple que:

Esperanza: E ( X ) = p ,

Varianza: Var ( X ) = p ⋅ (1 − p ) .

(→Ej.5.1, Ej.5.2)

La distribución binomial

Si se realiza el mismo experimento más de una vez de manera independiente y contamos el

número de experimentos en los que ocurre nuestro caso especial, que le hemos asignado el "1",

la variable aleatoria "número" muestra la distribución binomial.

Un simple ejemplo sería tirar una moneda tres veces consecutivas y contar cuántas veces sale

cara. O podemos estudiar el caso de una familia con cinco hijos de diferentes edades (significa

157

que no existen gemelos, pues en este caso el sexo de uno depende del otro), y contar el número

de chicas.

Distribución binomial: Si se lleva a cabo n-veces consecutivas un experimento de bernoulli con

probabilidad de éxito p, se cumple que la variable aleatoria X, que cuenta el número de éxitos es:

n

( n −k )

P ({ X = k} ) = ⋅ p k ⋅ (1 − p )

,0≤k ≤n.

k

Por lo tanto, decimos que la variable X sigue una distribución binomial con parámetros 0<p<1 y

n∈IN, y escribimos esto como

X ∼ B ( n, p ) .

De manera que esta variable aleatoria que sigue una distribución binomial sólo puede tomar los

valores 0,1,..,n y se cumple que :

Esperanza: E ( X ) = n ⋅ p ,

Varianza: Var ( X ) = n ⋅ p ⋅ (1 − p ) .

La probabilidad P(X=k) para k éxitos, se puede entender mejor teniendo en cuenta que

pk⋅(1−p)n−k es la probabilidad de que una secuencia de n experimentos independientes de

bernoulli tenga k éxitos y n−k fracasos. El coeficiente n!/k!(n−k)! (i.e. el coeficiente binomial)

indica las distintas formas de conseguir k éxitos y n−k fracasos en n experimentos.

La probabilidad de salir “cara” una sola vez, tirando una moneda justo tres veces consecutivas

es:

1

2

3!

1 1

P ( X = 1) =

⋅ = 0,375 ,

1! ⋅ ( 3 − 1)! 2 2

por lo tanto, un poco mayor que un tercio.

En una familia con cinco hijos se puede calcular la probabilidad de que todos sean chicas como

P ( X = 5) =

5!

⋅ 0, 495 ⋅ 0,510 ≈ 0,028 ,

5! ⋅ ( 5 − 5 )!

esto significa que la probabilidad es menor del 3%.

Al seguir la variable aleatoria X un modelo binomial en el que se cuentan el número de éxitos,

sabemos que está compuesta por la suma de las variables aleatorias independientes X1, ..., Xn

que son modelos individuales de bernoulli, la esperanza y la varianza de

X = X 1 + ... + X n ,

se puede calcular fácilmente como:

E ( X ) = E ( X 1 ) + ... + E ( X n ) = n ⋅ p ,

Var ( X ) = Var ( X 1 ) + ... + Var ( X n ) = n ⋅ p ⋅ (1 − p ) .

Hemos de tener en cuenta que la covarianza de Xi, i=1,...n es cero, porque suponemos que son

variables aleatorias independientes.

(→Ej.5.3,Ej.5.4)

La distribución normal

Sin exagerar se puede decir que la distribución normal (también denominada distribución de

Gauß) es la más importante de las distribuciones aleatorias. Está presente diariamente en la vida

158

cotidiana. Sin embargo, posee (en el ámbito de este libro) una peculiaridad: El conjunto Ω de

todos los posibles resultados del experimento aleatorio correspondiente no es finito, de hecho Ω

contiene incluso números reales. La consecuencia es que no se tendrán en cuenta ninguno de

estos posibles valores con probabilidad positiva. Esto significa que necesitamos del término

probabilidad densa, que describiremos brevemente.

Lo mejor es observar la distribución normal en ejemplos básicos:

- La altura de todas las mujeres de 20 años que viven en una determinada ciudad sigue

aproximadamente una distribución normal.

-

Si en una clase se pregunta por la anchura de un pupitre, los valores estimados de los

estudiantes siguen en general una distribución normal.

-

El peso de los ratones blancos machos de 6 semanas de vida sigue aproximadamente

una distribución normal.

-

Al medir una pequeña pieza por diferentes trabajadores con un aparato de medición. A

pesar de la exactitud hay errores de medida. Estos siguen aproximadamente una

distribución normal.

-

En una fiesta de fin de año, un grupo de amigos tratan de predecir el precio de un tipo

específico de champagne para el próximo fin de año. En la fiesta siguiente de fin de año,

se dieron cuenta que el error estimado (precio correcto – precio estimado) sigue por lo

general una distribución normal.

Frecuencia

Todos los ejemplos tienen algo en común: existe un valor medio denominado "valor de

precisión", o un tipo de valor normal alrededor del cual se distribuyen todos los otros valores. En

efecto, los otros valores se distribuyen simétricamente alrededor de este valor central.

Aproximadamente existe el mismo número de valores posicionados por debajo de él que por

arriba. La mayoría de los valores se sitúan muy próximos de este valor central, y los valores

situados muy alejados no suelen aparecer.

Si se dibuja el gráfico de barras (histograma), se obtiene como resultado una gráfica que se

podría parecer a la siguiente (basada en 200 datos aleatorios):

Categoría

Dibujo 5.1 Histograma de una muestra aleatoria de una variable aleatoria que sigue

una distribución normal

Si se evalúan más y más datos aleatorios y se alcanza la categoría de la gráfica de barras de

una manera más precisa, se conseguiría una campana con forma amorfa que se asemejaría al

siguiente gráfico. Este gráfico muestra la densidad de la distribución normal estándar ϕ(x):

159

Dibujo 5.2 Densidad de la distribución normal estándar

En la teoría de probabilidades la densidad representa una función real no negativa que en

principio modela una "gráfica ideal de barras". Mediante la densidad podemos calcular la

probabilidad. Esto se debe al hecho de que la superficie de área por debajo de la curva

comprendida entre y y z, indica directamente la probabilidad que el experimento aleatorio

asociado tome un valor del intervalo (y, z]. Como consecuencia toda el área comprendida entre

el eje x y la densidad debe ser uno.

Dibujo 5.3 Cálculo de la probabilidad mediante la densidad

Definición:

Una variable aleatoria X tiene densidad f: IR→[0,∞) si se cumple para todos los valores y≤ z con

y,z∈ IR que

z

P ({ y ≤ X ≤ z} ) = ∫ f ( x ) dx .

y

Por lo tanto la esperanza de X cumple que

∞

E(X ) =

∫ x ⋅ f ( x ) dx

,

−∞

si este valor es finito.

De ahí se obtiene que

y

P ({ X = y}) = ∫ f ( x ) dx = 0 .

y

160

En este caso se ha de prestar atención al hecho de que una variable aleatoria que sigue una

distribución normal puede adoptar todos los valores reales posibles. Es tan difícil especificar con

exactitud el valor y, que a cada uno de estos valores puntuales se le asigna una probabilidad

cero. A pesar de que, el valor de la densidad en este punto nos especifica casi la probabilidad de

y. Si la densidad f(.) es continua en y, para pequeños valores ε >0 se cumple que

y +ε

∫ f ( x ) dx ≈ 2 ⋅ ε ⋅ f ( y ) .

P ({ y − ε ≤ X ≤ y + ε }) =

y −ε

Por lo tanto, cuanto mayor sea f(y), mayor será la probabilidad de que X tome valores en la

proximidad de y. Basándonos en los ejemplos anteriores, se espera que en el caso de una

variable aleatoria, que siga una distribución normal, alcance en un intervalo próximo al "valor

normal" una probabilidad mayor a la de un intervalo situado lejos del "valor normal". Esto es

exactamente lo que se observa en la densidad de una distribución normal, que adopta el valor

más alto en el "valor normal". Por el mismo razonamiento basándonos en los ejemplos anteriores

nos damos cuenta que el intervalo (“valor normal“ - y, “valor normal“) tiene la misma probabilidad

que [“valor normal“, “valor normal“ + y). Esto ocurre también con la densidad de la distribución

normal, que es simétrica.

Distribución normal:

a) La densidad de la distribución normal se expresa de la siguiente forma:

ϕ ( x) =

1

2

⋅e

−

( x−µ )

2⋅σ 2

2

, σ > 0 , µ ∈ IR .

2 ⋅σ ⋅π

Si µ = 0 y σ = 1, entonces se denomina densidad de la distribución normal estándar.

b) La función de distribución de la distribución normal estándar se expresa de la siguiente

manera:

z

Φ ( z ) = P ({ X ≤ z} ) =

2

1

−x

⋅ ∫ e 2 dx .

2 ⋅ π −∞

c) Si la variable aleatoria X sigue una distribución normal con parámetros µ ∈ IR y σ > 0,

entonces se escribe:

(

)

X ∼ N µ ,σ 2 .

Una variable aleatoria que siga una distribución normal puede tomar valores en todo IR y se

cumple que:

Esperanza: E ( X ) = µ , Varianza: Var ( X ) = σ 2 .

Desafortunadamente la integral no se puede calcular explícitamente en la función de distribución

de la distribución normal estándar. Debido a la importancia de esta distribución, se han

desarrollado métodos numéricos para el calculo y la tabulación de esta distribución y a su vez de

Φ(z). Estas tablas se encuentran en los libros de estadísticas (e.j. Henze(1997)). Debido a que,

Φ (−z ) = 1 − Φ ( z ) ,

en general sólo se tabulan los Φ(z) para los z positivos. La función Φ se puede usar para calcular

la probabilidad en intervalos como (y, z] o (z, ∞) de variables aleatorias que siguen una

distribución normal

P ({ y < X ≤ z}) = Φ ( z ) − Φ ( y ) ,

161

P ({ X > z}) = 1 − P ({ X ≤ z} ) = 1 − Φ ( z ) .

Los valores de Φ(z) también se pueden encontrar en las tablas de cálculo de un ordenador bajo

el nombre de “función de distribución de la variable normal estándar“.

(→Ej.5.3)

El valor medio o el "valor normal" en nuestros ejemplos, alrededor del cual se distribuyen todos

los otros valores, es el parámetro µ,, que es también el valor esperado de la distribución normal.

Si la variable aleatoria X no sigue una distribución normal estándar, pero si sigue una distribución

normal, se puede usar la tabla para la distribución estándar normal aplicando una simple

transformación.

Simplificación a la distribución normal estándar: Si la variable aleatoria X sigue una

distribución normal, entonces la variable aleatoria Z =

X −µ

σ

sigue una distribución normal

estándar.

Por lo tanto se cumple que: P

({ X ≤ y}) = P Z ≤

y − µ

y − µ

= Φ

.

σ

σ

Un punto importante en la aplicación de la distribución normal para modelar la altura, la longitud,

etc., es que una variable aleatoria que sigue una distribución normal con probabilidad positiva

también puede tomar valores negativos. Pero estas probabilidades son muy pequeñas, ya que la

densidad de una distribución normal decrece muy rápido cuando se va alejando del valor

esperado µ. De manera que se cumple:

µ + 2 ⋅σ − µ

µ − 2 ⋅σ − µ

P ({µ − 2 ⋅ σ ≤ X ≤ µ + 2 ⋅ σ } ) = Φ

− Φ

σ

σ

= 2 ⋅ Φ ( 2 ) − 1 = 0,9544 ,

µ + 3 ⋅σ − µ

µ − 3 ⋅σ − µ

P ({µ − 3 ⋅ σ ≤ X ≤ µ + 3 ⋅ σ } ) = Φ

− Φ

σ

σ

= 2 ⋅ Φ ( 3) − 1 = 0,9974 .

Como consecuencia los valores fuera del intervalo [µ − 3⋅σ , µ + 3⋅σ ] aparecerán con una

probabilidad de 0,26 % como máximo. Prácticamente esto significa que rara vez observaremos

dichos valores.

Como ejemplo de cálculo tomamos el de una pieza de trabajo que se mide por diferentes

personas. Suponemos que esta pieza de trabajo se mide exactamente por el centro, y sea la

desviación estándar del error de medida exactamente 10 mm. El error de medida se modela por

una variable aleatoria X que sigue una distribución normal de valor esperado µ = 0 y desviación

estándar σ =10. ¿Cuál será la probabilidad de cometer un error de menos de 5 mm? Antes de

todo convertimos la variable aleatoria en una variable que sigue una distribución normal

estándar

−5 − 0 X − 0 5 − 0

1

1

P ({−5 < X ≤ 5}) = P

<

≤

= P − < Z ≤ ,

10

10

2

10

2

y ahora podemos tomar los valores de la tabla de la distribución normal estándar

162

1

1

1

1

1

P − < Z ≤ = Φ − Φ − = 2 ⋅ Φ − 1 = 0,383 .

2

2

2

2

2

La probabilidad de conseguir un error de medida menor a 5 mm es mayor de 1/3.

Supongamos ahora que las mujeres de 20 años que viven en una ciudad tienen una altura de

170 cm y que la desviación estándar de esta medida es de 9 cm. X va a ser una variable

aleatoria que sigue una distribución normal estándar de valor esperado µ =170 y desviación

estándar σ =9. ¿Cuál será la probabilidad de que una mujer elegida al azar mida más de 190

cm?

X − 170 190 − 170

20

>

P ({ X > 190} ) = P

= P Z > ,

9

9

9

20

20

P Z > = 1 − Φ = 0,0132 .

9

9

Esta probabilidad será menor de 2 % (teniendo en cuenta que en nuestro ejemplo hemos tomado

mujeres muy altas de una ciudad).

Ejercicios

Ej.5.1 ¿Son los siguientes experimentos de Bernoulli?

a) Tirar un dado.

b) Tirar un dado y comprobar si el número es par o impar.

c) El número de padres (por alumno), que acuden a una reunión de padres.

d) El juego de “me quiere – no me quiere“ con una flor.

Ej.5.2 La probabilidad de que una bolsa de ositos de gominola contenga un número de ositos

que se pueda dividir por tres es 1/3. ¿Cuál es la probabilidad que tres niños que quieren

repartirse a partes iguales los ositos de una bolsa, se peleen por los ositos que sobran? Observa

que la variable aleatoria X toma el valor 1 si los niños se pelean, y el valor 0 en caso contrario.

Calcula el valor esperado y la varianza de X.

Ej.5.3 Calcula las probabilidades de las siguientes variables aleatorias que siguen una

distribución binomial:

a) En una familia con cinco hijos, no gemelos, ¿qué probabilidad existe de que sean todos

chicos? (Toma la probabilidad dada anteriormente) .

b) En el caso de tirar una moneda dos veces consecutivas, ¿cuál es la probabilidad de que salga

cara una vez?

c) La señora Schmitt va a comprar agua mineral en un supermercado. Quiere comprar en total

12 botellas de agua mineral con gas o sin gas, como tiene prisa coge las botellas aleatoriamente

de la estantería. ¿Cuál es la probabilidad de que tome exactamente el mismo número de botellas

de cada clase?

d) ¿Cuál es la probabilidad de que la señora Schmitt no haya cogido ninguna botella de agua

mineral sin gas?

e) ¿Cual es la probabilidad de no obtener ningún seis en una secuencia de tres tiradas de dado

en el programa televisivo alemán “Mensch-Ärger-Dich-Nicht“?

f) La probabilidad de comprar una bombilla defectuosa es de 1/100. ¿Cuál es la probabilidad de

que al comprar un paquete de 4 bombillas de rebaja, no haya ninguna defectuosa?

163

Ej.5.4 Calcula las probabilidades de las siguiente variables aleatorias que siguen una distribución

binomial:

a) Un ornitólogo está observando pájaros en un parque. La probabilidad de observar un gorrión

es del 80 %. Si ahora el científico observó 15 pájaros por separado (¿por qué es esto

importante?), ¿Cuál es la probabilidad de que al menos 4 de estos pájaros sean gorriones?

b) El técnico de una compañía de ordenadores fija en el 90 % de los casos, el tiempo de

reparación de un ordenador en 15 minutos y en todos los demás casos un tiempo de 40 minutos.

Una mañana recibe 14 incidencias a las ocho en punto. ¿Cuál es la probabilidad de que no

pueda ir a tomar un aperitivo a las doce en punto?

Ej.5.5 Explica detalladamente porqué la variable aleatoria X, que sigue una distribución normal

estándar, cumple que P ( y < X ≤ z ) = Φ ( z ) − Φ ( y ) y P ( X > z ) = 1 − P ( X ≤ z ) = 1 − Φ ( z ) .

(Véase también el capítulo 4)

Ej.5.6 Para los siguientes ejercicios se necesitará una tabla de la distribución normal estándar. Si

tiene acceso a un ordenador con el software adecuado, intente obtener una tabla.

Tome los valores de los ejemplos anteriores (página 150).

a) ¿Cuál es la probabilidad de cometer un error de medida menor de 7 mm al medir una pieza de

trabajo?

b) ¿Cuál es la probabilidad de cometer un error de medida mayor de 8 mm?

c) Suponemos que una persona mide la pieza de trabajo con 2 cm de más de largo. ¿Cuál es la

probabilidad de que ocurra algo así?

d) En la ciudad descrita anteriormente, ¿cuál es la probabilidad de encontrase con una mujer de

20 años que mida menos de 152 cm?

e) ¿Cuál es la probabilidad de encontrase con una mujer de 20 años que mida aproximadamente

unos 170 cm, entendiendo por "aproximadamente 170" todas las mujeres que midan entre 168 y

172 cm?

Ej.5.7 Un doctor declara que la duración de las conversaciones con sus pacientes sigue una

distribución normal con valor esperado 12 minutos y con una desviación estándar de 3 minutos.

a) ¿Cuál es la probabilidad de que una conversación elegida al azar dure menos de 10 minutos?

b) El representante de fármacos sabe que puede hablar con el doctor después de atender a su

próximo paciente. ¿Cuál es la probabilidad de que tenga que esperar más de 20 minutos?

c) ¿Cuál es la probabilidad de que una conversación elegida al azar dure más de 30 minutos?

Haz un juicio, basado en este resultado, de si es apropiado tomar una distribución normal para la

duración de las conversaciones del doctor con sus pacientes.

Ej.5.8 El dueño de una terraza, Fredel, de verano cree que el número de clientes por día en

verano se distribuye aproximadamente por una normal. Así que introduce los datos en su nuevo

programa informático y tras muchos cálculos llega a la conclusión de que sus datos siguen una

distribución normal con un valor esperado de 200 clientes al día y una desviación típica de 50.

a) Se asustó al darse cuenta que la cerveza disponible para ese día era para servir como mucho

a 210 clientes. ¿Cuál es la probabilidad de tener a clientes descontentos con el servicio?

b) El dueño piensa que la mejor ambiente se alcanza cuando hay entre 170 y 240 clientes. ¿Cuál

es la probabilidad de que un día cualquiera se alcance este número óptimo de clientes?

c) Un matemático al que le gusta frecuentar esta terraza de verano, tras unas cuantas cervezas

comienza una conversación con el dueño, él cree que Fredel aplicó su programa informático de

forma descuidada. En primer lugar, una distribución normal considera como posibles resultados,

164

no sólo los números naturales, sino también todos los números reales. En segundo lugar, la

distribución binomial sería una mejor opción para estimar el número de clientes por día. El

matemático sugiere que en una ciudad de 300 000 habitantes, cada persona decide con la

misma probabilidad, p, si ir un día a la terraza de Fredel o no. Así que habría que determinar p

adecuadamente para que el valor esperado de la distribución binomial sea exactamente 200.

Calcule una p apropiada. Calcule también la desviación estándar y compárela con la de la

distribución normal. Piense en las ventajas y desventajas de elegir una distribución normal o

binomial para modelar el número de clientes por día.

5.4 Continuación de la discusión: arbitraje – mucho dinero de ninguna

parte

Quién no iba a pensar, que fue Selina quién no quiso tomarse su croissant y la que decidió que

las explicaciones comenzaran con un modelo sencillo.

Sebastian: El modelo binomial de un periodo es el modelo más sencillo para modelar el precio de

una acción que te puedas imaginar. Ahora te mostraré un ejemplo. Supongamos que el precio de

una acción evoluciona según el siguiente gráfico:

Dibujo 5.4 Modelo binomial de un periodo

i.e. el precio de una acción hoy de 100 en un año puede, o bien incrementarse hasta 120 o bien

disminuir hasta 90.

Nadine: Ahora bien, ¡esto no tiene nada que ver con la realidad!

Oliver: ¡Sí, sí que tiene que ver! Observamos que el precio puede bajar o subir aleatoriamente.

Sube con probabilidad p y disminuye con probabilidad 1− p. Como estamos tratando con una

distribución binomial y la estamos observando en un sólo periodo, este modelo se denomina

modelo binomial de un periodo.

Sebastian: Selina, imagínate ahora que en este modelo el precio de la acción nunca baja, sino

que siempre sube, en el peor de los casos sube sólo hasta 110 y que el interés del mercado

actual para inversiones de dinero sin riesgo y para préstamos fuese menor de 10 %.

Selina: Entonces veo claramente la posibilidad de hacerme rica. Pido el mayor préstamo posible

al interés del mercado. Uso este dinero para comprar tantas acciones como pueda de 100 y tras

un año, las vendo por al menos 110. Finalmente pago el préstamo con los intereses, por cada

100 prestado tendré que devolver menos de 110, porque Sebastian fijó el interés de mercado en

menos de 10 %. Por cada acción conseguiré un dividendo determinado y después de un año

seré millonaria.

Sebastian: Sabía que eso sería exactamente lo que pensarías. Este camino es el denominado

oportunidad de arbitraje, en otras palabras una posibilidad de conseguir beneficios sin usar tu

165

propio dinero y sin riesgo. En nuestros modelos voy a suponer a partir de ahora que no existe

oportunidad de arbitraje.

Selina: ¿Pero porqué diablos supones eso?

Sebastian: Supongamos que hay oportunidad de arbitraje. En el mundo existen millones de

Selinas que inmediatamente se darían cuenta de esto. Todos se lanzarían a por la acción.

Debido a la fuerte demanda de esta acción, su precio se elevaría inmediatamente y ya no

existiría arbitraje.

Oliver: A propósito, existe otra posibilidad de que ocurra arbitraje. Imaginemos un modelo en el

que el precio de la acción sólo disminuye.

Selina: En ese caso prestaría la acción en algún lugar y posteriormente la vendería. El préstamo

de acciones y su consecuente venta se denomina venta a corto plazo. Esta técnica está muy

limitada legalmente. El dinero obtenido lo invertiría a plazo fijo, tras un año tomaría los intereses,

compraría la acción de nuevo a un precio muy barato en la bolsa y la devolvería. Incluso en el

caso de un interés de sólo un 1 % anual, habría obtenido beneficios de cada acción.

Sebastian: Exacto. Y si muchas personas actuasen como tú, se venderían muchas de estas

acciones de una vez, de manera que su cotización bajara rápidamente hasta que de nuevo se

perdiese esta oportunidad de arbitraje.

Selina: Que pena...!

Los beneficios sin riesgo de los que hablaba Selina ahora se derrumbaban. Para modelar el

precio de una acción se debe prescindir de la oportunidad de arbitraje. Por este motivo, ahora

nos concentraremos más en las oportunidades de arbitraje.

Discusión 2:

Se recomienda discutir sobre el concepto de oportunidad de arbitraje. Algunos aspectos posibles

serían:

- ¿Es una oportunidad de arbitraje invertir en un bono sin riesgo?

- ¿Es una oportunidad de arbitraje la participación en lotería?

- ¿Cómo se puede trasladar el concepto de oportunidad de arbitraje en otros aspectos de la

vida?

- ¿Crees que existen oportunidades de arbitraje (en el mercado, en la vida, etc.)?

5.5 Trasfondo:

arbitraje en un modelo binomial de un periodo

Arbitraje

Primero queremos plantear una definición informal:

Una oportunidad de arbitraje es la posibilidad de recibir beneficios sin usar un capital propio y

donde a la vez no existe riesgo de sufrir pérdidas.

Algebraicamente sería:

Definición:

Sea X(t) el capital de inversor que está invirtiendo en la bolsa, en este caso t recorre todos los

puntos de tiempo entre 0 (“hoy“) y el tiempo horizonte T. Se dice que existe una oportunidad de

arbitraje para el inversor, si es posible que comenzando con el capital X(0)=0 el capital final X(T)

cumple que

166

(

)

X (T ) ≥ 0 y P { X (T ) > 0} > 0 ,

i.e. al final el inversor nunca tiene deudas. Además las perspectivas de ganar son estrictamente

positivas, debido a la probabilidad asignada al capital final.

Aunque la definición anterior se cumple en general para todos los valores, nosotros vamos a

imponerle unas restricciones, de forma que en un modelo binomial de un periodo no exista

oportunidad de arbitraje. Para ello, en primer lugar daremos una descripción formal del mercado

de acciones mediante el modelo binomial de un periodo:

El mercado de acciones según un modelo binomial de un periodo:

Suponemos que en nuestro mercado en el tiempo t=0 existen las dos siguientes oportunidades

de inversión:

- Compra y venta a corto plazo de acciones de precio actual P1(0) = p1>0 y precio futuro

f ⋅ e rT + g ⋅ p1 ⋅ u

X (T ) =

rT

f ⋅ e + g ⋅ p1 ⋅ d

cumpliendo que u > d.

con probabilidad p

con probabilidad (1 − p )

,

- Depósito o préstamo a largo plazo a una tasa de interés r ≥ 0, en este caso recibiremos un

interés continuo en el intervalo [0,T], i.e. por cada unidad monetaria recibiremos un capital de

P0 ( 0 ) = 1 , P0 (T ) = e rT .

Nota: Este interés continuo se elige de acuerdo con el modelo de Black-Scholes que veremos

mas adelante (véase en las secciones 5.6/7/8). En el caso de que sólo considerásemos modelos

discretos, para simplificar el problema, recibiremos un interés simple en el intervalo [0,T], por lo

tanto

P0 ( 0 ) = 1 , P0 (T ) = 1 + r ⋅ T ,

Si tomamos como tasa de interés r en lugar de r*=1/T⋅(erT−1), en ambos casos los intereses

recibidos nos llevarán al mismo capital P0(T).

Por lo tanto, el inversor puede distribuir su capital en t=0, comprando o pidiendo prestado

acciones, así como pidiendo dinero prestado o invirtiendo. Si quiere, por ejemplo, comprar más

acciones de las que le permite su capital inicial x, tendrá que pedir un préstamo adecuado. Sin

embargo, si invierte menos de x unidades monetarias en acciones, según nuestro modelo, tendrá

que invertir el resto del dinero en depósito a plazo fijo.

En el modelo binomial según nuestra definición, el número de movimientos crecientes del precio

de las acciones se distribuye según una binomial B(1,p), por este motivo se denomina modelo

binomial.

Definición:

Denominaremos estrategia comercial (en un modelo binomial de un periodo) al par (f, g) en

IRxIR tal que

x = f + g ⋅ p1 ,

167

en este caso f describe el nominal invertido en t = 0 y g representa el número de acciones que

existen en t = 0.

Si f es un número negativo, esto significa que se tomó el préstamo. Si g es negativo, entonces

tuvo lugar una venta a corto plazo de acciones.

En un modelo de un periodo se negocia sólo al comienzo y se deja la combinación de acciones

fijada hasta el final del periodo por este motivo también se le conoce con el nombre de

estrategia de compra y mantenimiento. Esta estrategia nos conduce al siguiente capital final

rT

− g ⋅ p1 ⋅ e + g ⋅ p1 ⋅ u

X (T ) =

rT

− g ⋅ p1 ⋅ e + g ⋅ p1 ⋅ d

con probabilidad p

con probabilidad (1 − p )

.

Con esta definición se ve claramente que la variable aleatoria X(T) (capital final), una vez que se

toma esta estrategia, sólo puede tomar dos valores. Sólo si se invierte todo el capital total

nominal, se puede saber en el tiempo t=0 que capital se obtendrá en el tiempo T.

Sin embargo, si se sabe que incluso en el peor de los casos los intereses a recibir por las

acciones van a ser mejores (en el sentido de mayores o iguales) que los intereses a recibir por el

depósito a plazo fijo (o préstamo), en otras palabras si u > d ≥ erT, entonces la estrategia a

seguir sería la siguiente: se toma el préstamo, con ese dinero se compran acciones, en T se

devolvería el préstamo y se recogerían los beneficios de las acciones. Por lo tanto, formalmente

se elige −f = g⋅ p1 > 0 y resulta

x = X ( 0) = 0 ,

− g ⋅ p1 ⋅ e rT + g ⋅ p1 ⋅ u

X (T ) =

rT

− g ⋅ p1 ⋅ e + g ⋅ p1 ⋅ d

con probabilidad p

con probabilidad (1 − p )

.

En ambos casos el capital final, X(T), debido a la suposición de u > d ≥ erT , es no negativo y en

el primer caso incluso estrictamente positivo. Por lo tanto se pueden ganar beneficios de

arbitraje. Análogamente tendremos una oportunidad de arbitraje si la acción evoluciona de mal

en peor comparado con la inversión financiera sin riesgo. Para evitar estas oportunidades de

arbitraje, suponemos

d < e r ⋅T < u “Restricción de no arbitraje“,

en un modelo binomial de un periodo. De forma implícita tenemos también que 0< p <1.

Ejercicios

Ej.5.9 Describe detallada y formalmente, con tus palabras, la oportunidad de arbitraje que se

generaría en un modelo binomial de un período, si el valor de la acción, aún en el mejor de los

casos (en el sentido de más pequeño o igual), evoluciona peor que el de un depósito a plazo fijo.

Ej.5.10 Con la estrategia comercial (f, g) y un capital inicial de x > 0, calcula:

a) E(X(T)).

b) Var(X(T)).

Ej.5.11 El siguiente modelo binomial de un período viene dado por los parámetros r =0,05, u

=1,2, d =1, T =1, p1=100, p=0,75 (se asignan como en el modelo anterior). Imagine que posee

un capital inicial de 1000 €.

a) Determina todas las estrategias comerciales (f,g) con E(X(T)) ≥ 1100. ¿Cuál de estos casos

tiene la varianza menor?

168

b) ¿Es posible conseguir una estrategia comercial con E(X(T))=1000? Razone la respuesta.

Ej.5.12

dibujo.

¿Está el siguiente "modelo binomial con dos acciones" libre de arbitraje? Haga un

Hemos supuesto en nuestro mercado que tenemos un valor con un beneficio continuo de 0,01.

Las dos acciones comienzan a cotizar con un valor de 100. Tras un año el valor de la primera

acción valdrá 120 con una probabilidad p y a valer 80 con probabilidad (1−p). La segunda acción

al pasar un año, valdrá 115 con probabilidad p y a valer 90 con probabilidad (1−p). Sin embargo,

estas acciones no son independientes entre ellas, esto quiere decir que si el precio de una de

ellas disminuye, también lo hace el precio de la otra, igualmente si el precio de una de ellas

aumenta también lo hará el precio de la otra. También podría existir la posibilidad de comprar

una totalmente independiente de la otra.

Ej.5.13 Veamos una pequeña observación de toda economía diaria: en la realidad es cierto que

se dan oportunidades de arbitraje. Sin embargo hay muchas personas (¡no sólo los corredores!),

quienes buscan intencionadamente estas oportunidades de arbitraje – los denominados

arbitrageur – por esta razón estas oportunidades nunca permanecen mucho tiempo y las

probabilidades de obtener beneficios son muy pequeñas. Reflexione sobre ejemplos de la vida

cotidiana en los que aparece esta “oportunidad de arbitraje” y discuta sobre si son viables o no

(Ej. abrir una tienda que ofrezca gratis café y galletas).

5.6 Continuación

de la discusión: modelo más realista – modelo binomial de

periodo múltiple

Sí, sí Selina no ha tomado ni un bocado de croissant, para poder devorar modelos razonables de

de acciones que tengan oportunidad de arbitraje. Después que Oliver mencionase que uno

también puede llamar arbitraje a “merienda gratis“, su estómago vacío comenzó a rugir cada vez

que pensaba en eso. Según el tópico “A estómago gordo, cerebro flaco” y junto con la idea de

poder comprarse esta tarde una talla 36, Selina estaba muy motivada en la investigación sobre

nuevos modelos matemáticos.

Selina: ¿Que ocurriría en el modelo binomial si existiesen más de dos acciones?

Sebastian: Eso es más difícil. Pero lo que no conlleva problemas es ampliar el número de

periodos. Tendríamos una unión de modelos sencillos. El resultado de esto es un árbol con

muchas ramificaciones que denominamos modelo binomial de periodo múltiple. Esto es muy

útil para la evolución del precio de las acciones.

Dibujo 5.5 Árbol binomial

169

Nadine: Sí, pero Sebastian, seguro que no estás intentando explicarnos que esto tiene algo que

ver con la realidad. ¡Pues al final de un modelo binomial de 4 periodos existen sólo cuatro

precios posibles para la acción! ¿Cuántos periodos se necesitarán para conseguir modelos

realistas?

Sebastian: 1000.

Selina: ¿Cómo? ¡Hablas en serio!

Sebastian: Claro que sí. Aunque por supuesto que 1000 puede variar. Lo que quiero decir, es

que debemos seleccionar el tiempo entre dos puntos, en otras palabras, la longitud del periodo,

para conseguir el mayor número de precios posibles en el punto final del periodo de observación.

Oliver: Ah, ya. Muchas subidas y bajadas constituyen algo que se asimila mucho a la cotización

real de una acción.

Selina: ¿Subidas y bajadas en zig-zag? ¿Cómo por ejemplo la cotización de la acción Gabriel

Müll Inc. que he encontrado en un periódico?

40,00 €

35,00 €

30,00 €

25,00 €

15. Jul.

13. Nov.

14. Mrz.

13. Jul.

Dibujo 5.6 Cotización ficticia de la acción Gabriel Müll Inc.

Simplemente no puedo creerlo. ¿Cómo un modelo de árbol que parece tan regular, puede dar

lugar a una cotización de la acción tan caótica?

Nadine: Sólo tienes que tener en cuenta que el árbol contiene todos los posibles cambios de

precio de la acción. De hecho sólo puedes ver una consecuencia de estas subidas y bajada, en

la que se observa un acentuado zig-zag. Oliver, ¿no podrías rápidamente simular algo en el

ordenador?

Oliver: Ya sabía yo que me lo pedirías. Por supuesto, lo hago encantado. Elegiré u=1,013 y

d=0,99. Supongamos que el precio inicial de la acción es 100.

Nadine: ¿Por qué tomas esos valores?

Oliver: El 13 es mi número favorito.

Selina: Ahora bien, no te debes sorprender de que te persiga la mala suerte.

Oliver: también tengo que echar a suerte, en cada punto del tiempo, si el precio actual de la

moneda va multiplicado por u o por d.

Sebastian: Echarlo a suerte no te va a ayudar mucho, porque u aparece con probabilidad p y d

con probabilidad (1−p).

170

Nadine: No seas tan sabelotodo. Oliver seguramente usa un generador de números aleatorios.

Cotización

Aktienkurs

Oliver: ¡Eso es! Y esta es mi simulación.

0

20

40

60

80

100

t

Dibujo 5.7 Cotización simulada en un modelo binomial de 100 periodos

¿Tiene buena pinta, no? A propósito, he elegido p=1/2, pero también se podría echar a suerte en

caso de una emergencia.

Selina: ¡Parece totalmente real!

Nadine: A mí no me convence, deberías haber tomado más periodos. Si lo miras detalladamente,

puede observarse una cierta regularidad.

Oliver: ¿Pero mi elección de u y d es muy buena, no? u no debe ser mayor de 1 porque si no el

precio podría llegar a ser enorme. De la misma manera, d no debería ser menor de 1 de lo

contrario casi rozaría el 0.

Sebastian: ¿Recuerdas las consideraciones de arbitraje en modelos de un periodo?

Necesitamos

d < e r ⋅T < u .

Debido al hecho de que en un modelo binomial múltiple dividimos el tiempo en intervalos muy

pequeños, nuestro T es muy pequeño y casi igual a cero. Esto quiere decir que er⋅T≈1. Esta

elección de Oliver de un modelo binomial de 100 periodos está exento de arbitraje.

Nadine: ¡Eso está bien! Así que tendremos un precio final de

P1 (1) = 100 ⋅ 1,013 X ⋅ 0,99100− X ,

en el que la variable aleatoria X se distribuye según una binomial X∼B(100, 1/2). Pero con esta

distribución binomial tenemos que hacer nosotros los cálculos. ¡Imaginaos calcular todos los

coeficientes binomiales nosotros mismos!

Sebastian: Puede ser que ya estemos en condiciones de introducir el modelo de distribución

normal y el de Black-Scholes.

Nadine: Exacto.

Antes de seguir con la conversación, tenemos que tener cuidado con algunos aspectos

matemáticos y conocer los principios básicos de un modelo binomial de n periodos y del modelo

de Black-Scholes, así como las relaciones ente ellos.

171

5.7 Principio básico matemático: el modelo binomial de n-periodos y el

modelo de Black-Scholes

Modelo binomial de periodo múltiple

El modelo binomial de periodo múltiple representa una generalización directa del modelo

binomial de un periodo de la sección 5.5. En los libros se conoce también como modelo de CoxRoss-Rubinstein que se presentará más adelante. Por una parte este modelo se puede

entender como un modelo atractivo y simple, mediante el cuál se pueden explicar muchos

principios básicos de las matemáticas financieras. Sin embargo, este modelo también puede

considerarse como una aproximación de modelos complejos, como por ejemplo el famoso

modelo de Black-Scholes.

Observemos ahora el valor de la cotización de una acción P1(n)(T) en un modelo binomial de nperiodos en un horizonte de tiempo T. En un modelo binomial de n-periodos el precio cambia (y

se comercia) en cada tiempo j⋅T/n con j = 1, ..., n. La evolución del precio de una acción en el

modelo de Cox-Ross-Rubinstein se representa en el siguiente diagrama en el que nos

restringimos, para que sea más fácil de comprender, al caso n=2:

Dibujo 5.8 Cotización de una acción en un modelo binomial de dos periodos

Por lo tanto, el precio de una acción actúa como un árbol compuesto de modelos binomiales de

un periodo (denominados también modelos de árboles). Los factores de adición u y d son,

como la probabilidad p, igual para un incremento de precio en cada nodo, de manera que el

precio de una acción en un determinado tiempo j⋅T/n está claramente determinado por el número

de veces que subió el precio de la acción en tiempos anteriores. El nombre de modelo binomial

viene dado por el hecho de que la variable Xn, que cuenta los movimientos ascendentes en un

modelo binomial de n-periodos, satisface una distribución binomial de parámetros n y p. Esto es

porque la variable X es la suma de n variables cero-uno independientes, Xi, que toman el valor

uno, si en el tiempo i⋅T/n tiene lugar un incremento de precio:

X n ∼ B(n, p).

Las cotizaciones obtenidas son

(

)

P1( n ) (T ) = p1 ⋅ u X n ⋅ d n − X n = p1 ⋅ exp X n ⋅ ln ( du ) + n ⋅ ln ( d ) .

De este ejemplo se puede observar que el precio de la acción en un modelo binomial de n

periodos, puede adoptar exactamente n+1 valores diferentes en el punto final de tiempo T.

Como hicimos en el modelo binomial de un periodo, también podemos suponer que para cada

periodo existe una oportunidad de invertir dinero sin riesgo a una tasa de interés continua r ≥ 0.

Una unidad monetaria que se invierte sin riesgo en el tiempo t = 0 evoluciona de la siguiente

manera:

172

T

T

P0 ( t ) = e r ⋅t , t = 0, , 2 ⋅ ,… , T .

n

n

Es fácil comprobar que un modelo de mercado generado de esta manera está libre de arbitraje,

si y sólo si se cumple la siguiente relación

d < e r ⋅T / n < u .

Se puede también comprobar que

n

E ( P1 ( T ) ) = p1 ⋅ ( p ⋅ u + (1 − p ) ⋅ d ) .

(→Ej.5.14)

Modelo binomial de n-periodos:

P0 ( t ) = e rt

P1 ( t ) = p1 ⋅ u X k ⋅ d k − X k , t = k ⋅

T

, k ∈ {0,1,… , n}

n

X k ∼ B (k, p)

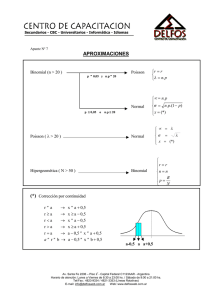

El teorema de Moivre-Laplace

Si se incrementa el número n de periodos en un modelo binomial de n periodos, i.e. si se opta

por un modelo más preciso, deberíamos plantearnos la pregunta de si para un valor grande de n

resulta parecido a una distribución marginal. La respuesta a esta pregunta es afirmativa y

enfatiza la importancia que tiene la distribución normal. Este está basado en el teorema de

Moivre-Laplace. Este teorema dice que para valores grandes de n la distribución binomial B(n,p)

de parámetros n y p (en otras palabras, la distribución que cuenta el número de éxitos en n

experimentos 0-1, que son independientes entre sí y cuya probabilidad e éxito es p) se puede

aproximar mediante una distribución normal (en concreto: la distribución normal con esperanza

np y varianza np(1−p)).

El teorema de Moivre-Laplace:

Si X sigue una distribución B(n, p), entonces

X − E( X )

Var ( X )

=

X − np

np (1 − p )

,

se aproxima a una distribución estándar normal en caso de que n sea suficientemente grande,

i.e. se cumple para valores grande de n (regla que se toma: n⋅p⋅(1−p)≥9):

X − np

P

≤ x ≈ Φ( x) ,

np (1 − p )

donde Φ(x) es la función de distribución de la distribución normal estándar.

La relación de convergencia se puede demostrar de manera gráfica mediante el Quincunx. En el

dibujo 5.9 aclararemos esto comparando la función de probabilidad (presentada en forma de

histograma) de una distribución binomial B(20, 0.5) con la densidad de una distribución normal

N(10, 5). Observamos que las diferencias para valores pequeños de n son muy pequeñas.

173

Dibujo 5.9 Comparación de la función de densidad de una distribución normal y la

función de probabilidad de una distribución binomial

La gran ventaja de esta aproximación consiste en la simplificación del cálculo de probabilidades,

para las variables aleatorias que siguen una distribución binomial. Por lo tanto, si tenemos una

variable aleatoria X que sigue una distribución binomial, se cumple que

k

n!

n−k

p k (1 − p ) ,

j = 0 k !( n − k ) !

P ({ X ≤ k }) = ∑

que requiere cálculos complejos para valores grandes de k. Mediante el teorema de MoivreLaplace, se obtiene para valores grandes de n aproximadamente

X − np

k − np

k − np

.

≤

P ({ X ≤ k }) = P

≈ Φ

np (1 − p )

np

1

−

p

np

1

−

p

(

)

(

)

Ahora ya podemos tomar el valor de la distribución normal estándar en una tabla.

(→Ej.5.15, Ej.5.16)

El modelo de Black-Scholes

El papel que juega la distribución normal como distribución marginal de una binomial, nos ofrece

la oportunidad de interpretar el denominado modelo de Black-Scholes, como un modelo marginal

de una secuencia de modelos binomiales cada vez más sofisticados.

En primer lugar veamos los conceptos básicos del modelo de Black-Scholes. Como en un

modelo binomial, en este modelo existe la posibilidad de una inversión financiera sin riesgo en el

caso de que obtengamos un beneficio continuo a una tasa de interés r. Consecuentemente, para

la evolución P0(t) de una unidad monetaria, que se invierte sin riesgo en el tiempo t = 0,

obtenemos

P0(t) = e rt ,

t ∈[0, T].

La cotización temporal de P1(t) se modela según

P1 ( t ) = p1 ⋅ e

(b− 12σ 2 )t +σW (t ) , t ∈[0, T],

donde r, b y σ son números reales fijos, cuyo significado veremos más tarde. La componente

más importantes del modelo de Black-Scholes es la variable aleatoria W(t), concretamente: el

conjunto de variables aleatorias {W(t), t∈ [0,T]}. Este conjunto cuyo índice es una variable de

tiempo, como resultado de un experimento aleatorio, se describe sobre un espacio de tiempo, y

se denomina proceso estocástico. La variable aleatoria W(t) describe un movimiento

174

Browniano, que veremos a continuación. La característica principal para comprender P1(t) es

que se cumple que W(t)~N(0,t). El proceso estocástico P1(t) también se denomina movimiento

geométrico Browniano.

(→Ej.5.17)

El movimiento Browniano

Ahora vamos a dedicarnos a estudiar el proceso estocástico {W(t), t∈ [0,T]}, que se denomina

movimiento Browniano o también proceso de Wiener. De aquí se determina que W(t) es una

variable aleatoria que sigue una distribución normal con valor esperado cero y varianza t, por lo

tanto se cumple que

W ( t ) ∼ N ( 0, t ) .

Además W(t) como función de t (por lo tanto un proceso estocástico) debería ser una función

continua y cumplir que

i) W ( 0 ) = 0

ii) W ( t ) − W ( s ) ∼ N ( 0, t − s ) para t > s “distribución de incrementos según una normal”.

iii) W ( t ) − W ( s ) es independiente de W ( r ) − W ( u ) para t > s ≥ r > u “incrementos

independientes”.

Para ilustrar esto en el capítulo 5.10, presentaremos un recorrido simulado del movimiento

Browniano, obteniendo así un posible resultado de la variable aleatoria correspondiente. En la

sección 5.8 explicaremos como hacer estas simulaciones.

Dibujo 5.10 Camino simulado del movimiento Browniano W(t)

Inmediatamente nos llama la atención la evolución irregular y en zig-zag de W(t) (realmente se

debería escribir W(t,ω), porque para cada ω∈Ω se obtiene una evolución distinta de la función

W(t), pero nosotros para simplificar el problema asumiremos directamente la dependencia de ω).

Efectivamente podemos demostrar que W(t) como función de t no es diferenciable para ningún

t∈[0,T]. En principio esta característica parece algo extraña, pero es totalmente necesaria para

modelos del precio de las acciones, ya que si por ejemplo la derivada en t fuese positiva,

inmediatamente sabríamos que el precio de la acción subiría. Naturalmente esto estaría lejos de

la realidad.

(→Ej.5.18)

175

Características de las cotizaciones en un modelo de Black-Scholes

Por las características de un movimiento Browniano (para esta sección sólo necesitamos la

propiedad W(t)~N(0,t)) se puede decir que la cotización P1(t) cumple que

E ( P1 ( t ) ) = p1 ⋅ ebt ,

1 P1 ( t )

⋅ E ln

= b −

t

p1

1

2σ

2

P (t )

1

⋅ Var ln 1 = σ 2 .

t

p1

,

La esperanza de la cotización E(P1(t)) actúa como una cuenta de depósito a plazo fijo, cuyo

beneficio se paga continuamente a interés b, que contiene (en tiempo continuo) los dividendos

por unidad de tiempo. El valor b denota la tasa media de beneficios de P1(t). La desviación

estándar de los dividendos por unidad de tiempo, σ, se denomina volatilidad de una acción. Es

la "medida" para los márgenes de fluctuación de una acción. Su importancia se verá mas clara

en el capítulo “Opción de precios“.

¿Tiene arbitraje el modelo de Black-Scholes?

Se puede demostrar que el modelo de Black-Scholes está libre de arbitraje. Pero, para

demostrar esto se requieren ayudas técnicas que no se pueden presentar en estos capítulos

(véase por ejemplo en Korn y Korn (2001)). Una justificación heurística para la condición de no

arbitraje es, por ejemplo, que para todos los puntos de tiempo t,s con t>s se cumple que

P (t )

ln 1 ∼ N b − 12 σ 2 ⋅ ( t − s ) , σ 2 ⋅ ( t − s ) .

P1 ( s )

((

)

)

¿Qué relación tienen el modelo binomial y el modelo de Black-Scholes?

Para que el precio de una acción P1(n)(T) en un modelo binomial converja hacía el precio de la

acción de P1(T) en el modelo de Black-Scholes, cuando se incrementa el número de periodos n,

se tienen que cumplir al menos dos condiciones:

- En un modelo binomial el tiempo transcurrido entre dos periodos, ∆t = T/n, tiene que tender a

cero, de forma que el modelo de periodos continuos con posibilidades continuas de negocio

pueda actuar como caso marginal.

- Además los "factores aditivos" u y d convergen hacía uno, de manera que se obtiene un

proceso marginal que puede ser un proceso continuo (como función de tiempo).

Para u y d aplicaremos la aproximación

1− p

p

u = u ( ∆t ) = exp β ⋅ ∆t + σ

∆t , d = d ( ∆t ) = exp β ⋅ ∆t − σ

∆t ,

p

1

−

p

p

1

−

p

( )

( )

donde β y σ (con σ > 0) son números reales (en este caso los resultados de las ecuaciones son u

y d) y p∈(0,1). A continuación supondremos que ∆t es tan pequeño que se cumple que u > 1 >d.

En este caso β y σ vienen expresados de la siguiente manera

β=

ln(d ) + p ( ln ( u ) − ln ( d ) )

∆t

, σ =

ln(u ) − ln ( d )

∆t

p (1 − p ) .

Tenemos la secuencia de valores de u y d, que convergen a uno cuando incrementamos n (y

monótonamente crecientes o decrecientes). De la formulación anterior de u y d se obtiene que

176

X − np

n

P1( n ) (T ) = p1 ⋅ exp X n ⋅ ln ( du ) + n ⋅ ln ( d ) = p1 ⋅ exp

σ T + β ⋅T .

np (1 − p )

(

)

Según el teorema de Moivre-Laplace, la distribución del exponente de la derecha de la ecuación

anterior es igual asintóticamente (i.e. para n → ∞) al siguiente exponente

P1 ( T ) = p1 ⋅ e

(b− 12σ 2 )⋅T +σ ⋅W (T ) ,

siendo b=β + ½σ2. De esta manera obtenemos la convergencia en el punto T hacía el precio de

la acción en el modelo de Black-Scholes en ese mismo punto. La convergencia general de todos

los puntos t∈[0, T] del precio de la acción, hacía el modelo de Black-Scholes sólo se puede

demostrar con matemáticas muy avanzadas (véase por e.j. Korn y Korn (2001)).

Nota

Para modelar más de un precio de una acción, tanto en el modelo binomial como en el modelo

de Black-Scholes, necesitamos componentes aleatorias multidimensionales. Pero esto no será

motivo de discusión en nuestro trabajo debido a su complejidad.

Ejercicios

Ej.5.14 Observe el modelo binomial de 8 periodos de parámetros u=1,1, d=1,5, T=1, p=0,4 sin

riesgo y con una tasa de interés continua de r=1,15.

a) ¿Se da en este modelo oportunidad de arbitraje?

b) Calcula todas las cotizaciones posibles de este modelo en el punto de tiempo T=1.

c) Calcula le evolución del precio de una acción si la variable aleatoria, Xn, que cuenta las

subidas, toma los valores consecutivos 0, 1, 0, 0, 1, 1, 0, 0. Indica otras dos posibilidades de la

evolución de la variable aleatoria Xn, en los que la acción alcance el mismo precio al final del

periodo.

Ej.5.15 En un pueblo con 1300 habitantes con derecho al voto electoral, cada persona decide al

azar si ir a votar una mañana a las elecciones locales o no, realmente vamos a tomar la

probabilidad de ir a votar de p=2/5. Calcula la probabilidad de alcanzar una participación de

a) mayor al 50 %.

b) menor al 80 %.

Ej.5.16 En un colegio de 1800 estudiantes, la probabilidad de que un niño cualquiera tenga al

menos un suspenso en sus notas finales es aproximadamente de 1/20.

a) Calcula la probabilidad de que en una clase de más de 30 estudiantes más de 5 estudiantes

tengan al menos un suspenso en sus notas.

b) Calcula la probabilidad de que en todo un curso de 200 estudiantes más de 20 estudiantes

tengan al menos un suspenso en sus notas.

Ej.5.17 Observemos las cotizaciones en un modelo de Black-Scholes de parámetros p1=100,

b=0,1, σ=0,3, T=1.

a) Calcula

(

)

P {P1 (T ) ∈ [90,110]} .

b) Indica las cotas de las cotizaciones mediante las propiedades de la distribución normal,

sabiendo que se cumple que

(

)

P {P1 (T ) ∈ [ a1 , a2 ]} ≥ 0,95 .

c) Especifica una solución general para parámetros opcionales.

Ej.5.18 Observemos el siguiente movimiento Browniano:

W(0)=0, W(0,2)=0,1, W(0,4)=0,05, W(0,6)=-0,1, W(0,8)=-0,15, W(1)=-0,1.

177

a) Resume este movimiento Browniano.

b) Indica la probabilidad que el valor actual de ±0,05 pueda observarse. (Al hacerlo indica

siempre que distribución se tiene en cada momento)

5.8 Continuación de la discusión: la importancia del modelo de Black-Scholes

Mientras discutían por última vez sobre el modelo, Nadine descontenta con el modelo binomial

elegido, pues según ella distaba mucho de la realidad, devoró la mitad de la tableta de chocolate

que había guardado en su bolso. Como ahora podía defender sus explicaciones, envolvió el

resto de la tableta en papel de aluminio, la colocó en un plato vacío y cogió un enorme lápiz

negro de su bolso.

Nadine: Echa un vistazo de nuevo al gráfico anual de la acción Gabriel Müll Inc. (véase también

el Dibujo 5.6 y 5.11). Parece muy irregular y salvaje, como si hubiesen trazado con un lápiz

accidentalmente curvas hacía arriba y hacía abajo. Ahora trazaré una tendencia lineal con este

lápiz.

Dibujo 5.11 Cotización ficticia de la acción Gabriel Müll Inc.con tendencia lineal

Selina: ¿Qué se supone que quieres decir? Sólo estás trazando una línea sobre mis

documentos.

Nadine: No te preocupes, la puedes borrar si quieres. Ahora parece como si la evolución del

precio de la acción estuviese compuesta por dos componentes. Aparentemente hay una

tendencia definitiva a largo plazo e influencias a corto plazo, que nos conducen a

fluctuaciones locales fuertes de los precios. Como componente a largo plazo he dibujado una

línea que se corresponde con el capital nominal, con un beneficio continuo de un 20%

aproximadamente.

Oliver: ¿He oído un beneficio del 20%? es increíble cuánto dinero se puede ganar de la nada!

Nadine: Pero, como puedes observar por los picos, los beneficios fluctúan. Además de una

manera irregular e inesperada.

Oliver: Este modelo irregular me recuerda a los movimientos alocados de los peces del estanque

de la universidad.

Nadine: En eso tienes razón. Estas irregularidades se explican mediante el denominado

movimiento Browniano, muy parecido a los movimientos de los peces en el estanque. El

178

concepto y la teoría de movimiento Browniano se introdujeron en un principio para modelar los

movimientos de pequeñas partículas sobre la superficie del agua. Y a pesar de que estos

movimientos parezcan muy misteriosos, se pueden formular algebraicamente de una manera

muy simple. ¿No es increíble?

Sebastian: Un proceso estocástico con caminos continuos con subidas independientes y con

estacionalidad, eso es muy complicado.

Nadine: Sebastian, así que esto es algo para teóricos. Selina, tú no tienes por qué entender

estos conceptos matemáticas. Sólo queremos aplicar el modelo de mercado, que voy a

presentar en un segundo, y para eso no necesitamos conocer la teoría al completo. En primer

lugar el modelo tiene que reflejar apropiadamente la evolución real del precio de las acciones, y

eso es lo que hace. En la práctica se le conoce con el nombre de modelo de Black-Scholes y

se usa millones de veces.

Sebastian: Seguro. Pero tienes que contarnos de una vez algo concreto. Al fin y al cabo somos

todos matemáticos.

Nadine: ¡Exacto! Así que, Selina, imagínate a un pez que se mueve en el agua de manera

irregular hacía la derecha, luego hacía la izquierda, etc. Ahora mantendremos constante cada

paradero W(t) en el tiempo t como una función de tiempo t en el siguiente dibujo (5.12). Para que

esto sea un dibujo de dos dimensiones, vamos a prestar atención sólo en las desviaciones con el

eje imaginario del estanque. Debido a que el pez se mueve constantemente, W(t) es una función

continua, y la podemos dibujar sin saltos. Sin embargo, no conocemos los valores futuros de

W(t), es una variable aleatoria. Por lo tanto, tenemos que esperar continuamente a ver hacía

donde se mueve el pez en un momento particular sin poder predecir la trayectoria de antemano.

Si el pez se mueve según un movimiento Browniano, entonces el paradero desconocido hasta

hoy en el tiempo t se distribuye según una normal de varianza t

W ( t ) ∼ N ( 0, t ) .

Selina: Oliver, tú siempre nos has mostrado algo en cada ocasión. ¿Tienes algo que

enseñarnos?

Oliver: ¿Cómo? Pues claro. Instalé un programa de simulación en nuestro portátil. Este

programa genera movimientos Brownianos mediante un número generador aleatorio. El dibujo

de los movimientos del pez descrito por Nadine se parece a este.

Dibujo 5.12 Simulación del movimiento Browniano

Nadine, ¿te parece ahora este movimiento suficientemente irregular y en zig-zag?

179

Nadine: Sí, estoy muy satisfecha. Ahora tenemos que construir un modelo de cotización

mediante este ingrediente. Echa un vistazo de nuevo al dibujo de la acción Müll Inc. (Dibujo

5.11). El modelo de cotización de Black-Scholes consta de dos componentes, la tendencia y la

componente del movimiento Browiano:

1º componente del modelo de cotización: - La “tendencia nominal“, i.e. el interés del

precio inicial de la acción se paga continuamente (véase en la recta de la tendencia).

2º componente del modelo de cotización: La componente que recoge el movimiento

Browniano, que detecta las fluctuaciones puramente accidentales de las cotizaciones

(véase en los picos del gráfico).

Decidí conscientemente no escribir Componente 1 + Componente 2.

Oliver: Esto provocaría en determinadas ocasiones cotizaciones negativas, porque la distribución

normal en un movimiento Browniano adopta valores negativos. El primer chico que se dedicó a

estudiar el modelo de cotización de acciones usando el movimiento Browniano suspendió su

tesis por este motivo. ¿Cómo se llamaba?

Sebastian: Se llamaba Bachelier. Pero, sí que aprobó su tesis doctoral, aunque con una nota

muy mala, que arruinó su carrera científica. No es fácil crear un modelo convincente.

Nadine: Para evitar precios negativos, se puede usar un truco muy inteligente. Se puede modelar

el logaritmo de la cotización de la acción mediante el movimiento Browniano, tenemos así

que:

Logaritmo de la 1º componente: ln ( p0 ) + β ⋅ t .

Logaritmo de la 2º componente: movimiento Browniano con volatilidad σ >0, i.e., σ⋅Wt.

Esto significa que en la segunda componente depende del tiempo, una variable aleatoria que

sigue una distribución normal Wt con Wt ∼ N(0,t), que va multiplicada por la constante σ, o lo que

es lo mismo la denominada volatilidad.

Ahora podemos escribir que:

Logaritmo de la cotización de la acción: ln ( p0 ) + β ⋅ t + σ ⋅ Wt .

Obtenemos así la cotización de la acción como:

Cotización de la acción en el tiempo t: p0 ⋅ exp ( β ⋅ t + σ ⋅ Wt ) ,

gracias a la función exponencial, es siempre no negativo. Aún me queda algo de chocolate.

¿Alguien quiere?

Selina: Oh sí, pero no se lo pases a Oliver. No se por qué, pero tengo hambre. Ahora por favor

explícame en que se relacionan la volatilidad mencionada y la volatilidad en el sentido de acción.

Nadine: En el sentido de acción, "volatilidad" es la desviación estándar del logaritmo de la

cotización. Si observamos el modelo durante un año, i.e. t=1, se tiene la volatilidad exacta σ.

Selina: ¿Pero cómo consiguen este valor en los periódicos?

Sebastian: Existen analistas de mercados que se dedican a estimar este valor, mediante por

ejemplo este modelo. Existe la posibilidad de tomar como base la cotización de la acción en los

últimos 30 o 250 días, con lo que se obtiene una volatilidad de unos 30 o 250 días. Aunque

también podemos calcular la volatilidad de los precios de opción (véase en el capítulo 7). Yo

pienso que en este caso se obtienen mejores estimaciones de mercado, porque estos valores

están orientados hacía el futuro. Debido a la variedad de métodos de estimación, estos valores

pueden variar en documentos distintos.

180

Selina: ¿Y el valor β es el dividendo esperado de mi acción?

Nadine: Desafortunadamente no. Normalmente el modelo se escribe de otra forma:

Cotización de la acción en el tiempo t: p0 ⋅ exp

Si ahora sustituimos β + 12 ⋅ σ

2

(( β +

1

2

)

)

⋅ σ 2 ⋅ t + σ ⋅ Wt − 12 ⋅ σ 2 ⋅ t .

por b, obtenemos:

Modelo para el precio de las acciones mediante el movimiento geométrico Browniano

“modelo de Black-Scholes“

El precio de la acción P(t) en el tiempo t se modela como

((

)

)

P ( t ) = p0 ⋅ exp b − 12 ⋅ σ 2 ⋅ t + σ ⋅ Wt ,

donde Wt ∼ N ( 0, t ) , b > 0, σ > 0 .

(

)

Se tiene que la esperanza es: E P ( t ) = p0 ⋅ e

b⋅ t

.

Por lo tanto el valor buscado es b.

Selina: ¡No! Eso no es muy correcto, el problema está en los pequeños detalles. Tienes que

tener en cuenta si los dividendos se pagan de forma continua o anualmente. Vamos a considerar

sólo dividendos que se pagan anualmente, de forma que tenemos que convertir la tasa de

interés continuo b en una tasa de interés efectivo. Haciendo esto la tasa esperada de interés

anual de la acción es un poco mayor que b.

Nadine: Oh, Selina, estos pequeños detalles son mi especialidad.