Fecha - Abac

Anuncio

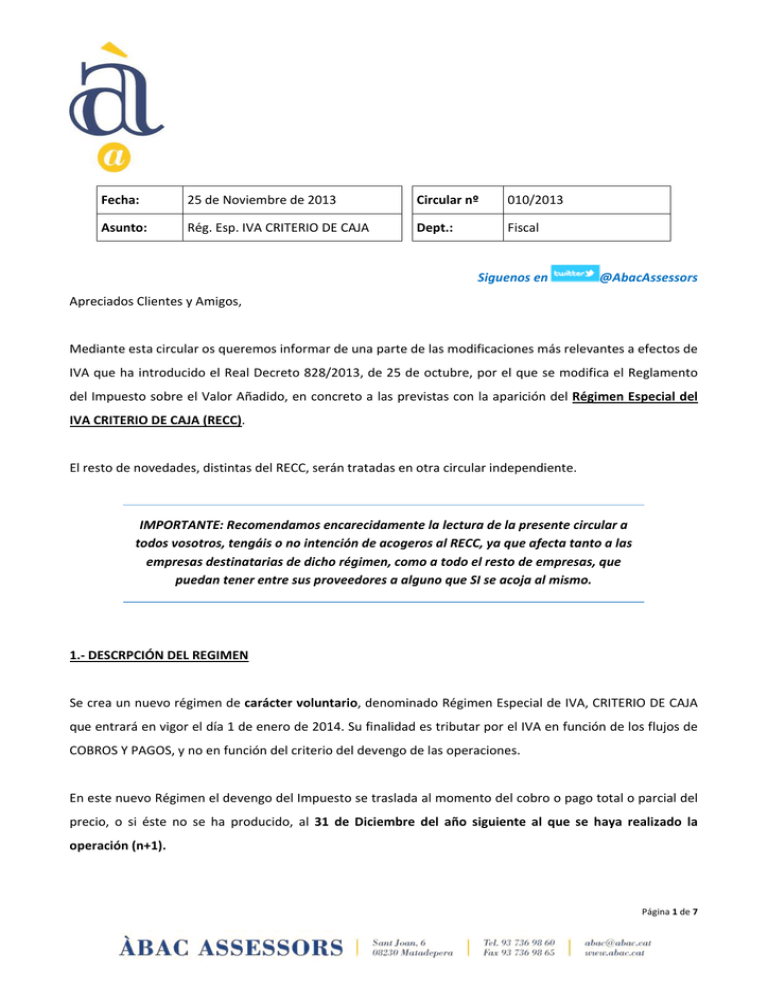

Fecha: 25 de Noviembre de 2013 Circular nº 010/2013 Asunto: Rég. Esp. IVA CRITERIO DE CAJA Dept.: Fiscal Siguenos en @AbacAssessors Apreciados Clientes y Amigos, Mediante esta circular os queremos informar de una parte de las modificaciones más relevantes a efectos de IVA que ha introducido el Real Decreto 828/2013, de 25 de octubre, por el que se modifica el Reglamento del Impuesto sobre el Valor Añadido, en concreto a las previstas con la aparición del Régimen Especial del IVA CRITERIO DE CAJA (RECC). El resto de novedades, distintas del RECC, serán tratadas en otra circular independiente. IMPORTANTE: Recomendamos encarecidamente la lectura de la presente circular a todos vosotros, tengáis o no intención de acogeros al RECC, ya que afecta tanto a las empresas destinatarias de dicho régimen, como a todo el resto de empresas, que puedan tener entre sus proveedores a alguno que SI se acoja al mismo. 1.‐ DESCRPCIÓN DEL REGIMEN Se crea un nuevo régimen de carácter voluntario, denominado Régimen Especial de IVA, CRITERIO DE CAJA que entrará en vigor el día 1 de enero de 2014. Su finalidad es tributar por el IVA en función de los flujos de COBROS Y PAGOS, y no en función del criterio del devengo de las operaciones. En este nuevo Régimen el devengo del Impuesto se traslada al momento del cobro o pago total o parcial del precio, o si éste no se ha producido, al 31 de Diciembre del año siguiente al que se haya realizado la operación (n+1). Página 1 de 7 ¿Quiénes podrán aplicar este nuevo Régimen Especial del IVA de Caja? - Sujetos Pasivos del Impuesto con un volumen de operaciones del año anterior inferior a los 2.000.000 €. El volumen de operaciones para los Sujetos Pasivos que hayan iniciado su actividad durante el ejercicio 2013, se determinará de forma proporcional al año natural. - Sujetos Pasivos en su primer año de actividad. Exclusiones del RECC en cuanto a los Sujetos Pasivos: - Quedarán excluidos de este Régimen Especial, los Sujetos Pasivos del Impuesto que sus cobros en efectivo con un mismo cliente o destinatario superen la cantidad de 100.000 €. (No confundir con la limitación de cobros en efectivo a 2.500 € para una misma operación) - La superación en un año natural de la cifra de los 2.000.000 € antes mencionada. Efectos de la Exclusión: - La exclusión producirá efecto en el año inmediato posterior a aquel en que se produzcan las circunstancias que determinen la misma. Nota: La exclusión del régimen no exime de la obligación de presentación y pago de las liquidaciones de IVA “traspasadas” al ejercicio n+1, según criterio de caja correspondientes a los periodos en que hubiera estado acogido a éste, así como de liquidar los importes pendientes el 31 de Diciembre del ejercicio siguiente en caso que las facturas no se hayan pagado / cobrado durante el ejercicio anterior. - En caso de exclusión para el año siguiente (n+1), en el mes de diciembre del mismo año (n+1), si durante el mismo año n+1 se cumplen las condiciones, se podrá solicitar nuevamente la inclusión para el ejercicio siguiente (n+2). Otros Sujetos Pasivos también excluidos: - Los que tributen en los Regímenes especiales Simplificado, Agricultura Ganadería y Pesca, Recargo de Equivalencia, Oro de Inversión, Servicios prestados por Vía Electrónica y Grupos de Entidades (declaración consolidada). Página 2 de 7 Operaciones Excluidas del RECC: Aun cuando los Sujetos Pasivos puedan optar por el RECC, existen una serie de operaciones, que por ellas mismas quedan excluidas del RECC: - Entregas exentas exportaciones de bienes, operaciones asimiladas a exportaciones, y entregas a otro Estado Miembro. - Adquisición Intracomunitaria de bienes. - Operaciones de Inversión del Sujeto Pasivo. - Importaciones y operaciones asimiladas a ellas. - Autoconsumo de bienes y operaciones asimiladas a las prestaciones de servicios. Así pues, cabe la posibilidad de simultanear el RECC para las operaciones “normales”, con el régimen general del devengo para estas operaciones determinadas. ¿Cómo acogerse a este nuevo régimen? Hay que solicitarlo expresamente en el mes de Diciembre anterior al año natural en que deba surtir efectos a través de la declaración Censal, modelo 036/037, o en la declaración de inicio de nueva actividad. Renuncia voluntaria a la aplicación del RECC: - Se podrá renunciar voluntariamente a la aplicación del RECC, mediante declaración censal a la AEAT, y se presentará en el mes de diciembre, con efectos para el año siguiente. - La renuncia voluntaria tendrá efectos para un periodo mínimo de 3 años, es decir, si se renuncia voluntariamente a este régimen, no se podrá volver acceder a él, hasta pasados 3 años. Criterio de Devengo en el RECC: El impuesto se devengará en el momento del cobro total o parcial de los importes efectivamente recibidos, o en todo caso, si no se ha producido el cobro (total o parcial), el devengo será el 31 de diciembre del ejercicio inmediato posterior, a aquel que se ha realizado la operación. Página 3 de 7 La repercusión del impuesto (inclusión en la factura) se realizará en el momento de realizar y expedir la factura correspondiente, pero se entenderá devengado atendiendo al devengo del criterio de caja (momento del cobro o pago). ATENCIÓN: Tanto para los Sujetos Pasivos acogidos al RECC, como para los NO Acogidos, para las facturas recibidas de proveedores SI acogidos al RECC , el derecho a la deducción del IVA SOPORTADO, nace en: - En el momento del pago total o parcial de los importes efectivamente satisfechos. - El 31 de diciembre del año siguiente al cual se ha realizado la operación si el pago no se ha producido. Así pues, para los Sujetos Pasivos acogidos al RECC: - Tanto el IVA REPERCUTIDO como el IVA SOPORTADO, se devengarán en el momento del cobro y del pago de las facturas, con lo que el IVA se liquidará atendiendo al IVA cobrado menos el IVA pagado. Y para los Sujetos Pasivos NO acogidos al RECC, es decir, en régimen general: - IVA Repercutido: Devengo según régimen general. - IVA Soportado de proveedores NO acogidos al RECC: Devengo (deducción) según régimen general. - IVA Soportado de proveedores SI acogidos al RECC: Devengo (deducción) según RECC, en el momento del pago de dichas facturas o el 31 de diciembre del año siguiente si el pago no se ha producido. 2.‐ OBLIGACIONES FORMALES: Para las facturas emitidas por los acogidos al RECC: En cada factura expedida por los Sujetos Pasivos acogidos al RECC, y referentes a las operaciones propias del régimen (no las excluidas), indicaran la mención “REGIMEN ESPECIAL DEL CRITERIO DE CAJA”. Dicha mención ha de ser CLARA Y CONCISA. Página 4 de 7 Para los Libros Registro: Se han establecido unas normas que, por motivos de control tributario, obligará a añadir en los libros registro de los Sujetos Pasivos acogidos al RECC, y a los destinatarios de las facturas emitidas por los mismos, las fechas de cobro y pago, total o parcial de cada operación, e indicar la cuenta bancaria o medio de cobro y pago a fin de que se pueda acreditar el mismo. Así pues: Sujetos Pasivos Acogidos al RECC: - Libro registro de facturas emitidas: Con indicación por separado de las fechas y medios de cobro total o parcial. - Libro registro de facturas recibidas: Ídem anterior para los pagos. Sujetos Pasivos NO Acogidos al RECC: - Libro registro de facturas recibidas: Con indicación por separado de las fechas y medios de pago total o parcial, para aquellas operaciones emitidas por Sujetos Pasivos acogidos al RECC. Las facturas se expedirán en el momento de la realización de la venta o servicio, excepto si el destinatario es empresario o profesional (B2B), que sería antes del día 16 del mes siguiente. Las operaciones acogidas al RECC, se registraran en los libros registro en los plazos establecidos como si se trataran de operaciones en régimen general. Reglas especiales en caso de impago de la contraprestación y concurso de acreedores: Se estable que la declaración de concurso del Sujeto Pasivo acogido al RECC, o del Sujeto Pasivo destinatario de sus operaciones, determinará que a la fecha del auto de la declaración de concurso, se devengarán las cuotas repercutidas y la deducción de las cuotas soportadas, respecto de las operaciones a las que se les haya aplicado el RECC, y que todavía estuvieran pendientes de devengo o deducción, es decir, no se esperará a la fecha efectiva del cobro o pago, ni a la fecha 31 de diciembre del año siguiente. Página 5 de 7 Efectos en las obligaciones de información Modelo 347: Las operaciones a las que se aplique en RECC, tanto para los Sujetos Pasivos acogidos al RECC, como para NO Acogidos, pero destinatarios de dichas facturas, se declaran de 2 maneras distintas y separadas: a) Según se declaran en la actualidad como si del régimen general se tratase, con el detalle trimestral de las operaciones. b) Se añadirá una segunda declaración en cómputo anual (NO trimestral), atendiendo a: i. Los efectivamente cobrados/pagados durante el año natural ii. Los importes no pagados que se han de declarar el 31 de diciembre del año siguiente. 3.‐ COMENTARIOS FINALES: Como ya se habrá apreciado, el Régimen Especial de IVA Criterio de CAJA (RECC), es un régimen que afecta por un lado a los Sujetos Pasivos que se acojan a dicho régimen, y a todas las operaciones de éstos con los destinatarios de sus operaciones, aun cuando los destinatarios NO se hayan acogido a dicho régimen. Si bien el RECC, es un régimen que pretende conseguir un ahorro financiero para aquellos Sujetos Pasivos que “tardan” en cobrar, también es un régimen que aumenta considerablemente los costes fiscales indirectos, ya que: - Aumentan considerablemente las obligaciones formales, tanto las registrales como las de información a través del modelo 347. - Se deberán de adaptar obligatoriamente los sistemas informáticos de gestión, puesto que los libros registro, tanto los propios de los Sujetos Pasivos que se acojan al régimen, como los de los destinatarios de sus operaciones, cambian de forma sustancial, ya que se les ha de añadir la forma y el momento del cobro/pago. Es un régimen que contempla lo que podríamos denominar “ajuste bilateral”, el IVA que no ingresará el Sujeto Pasivo hasta que cobre, no se lo podrá deducir el Sujeto Pasivo pagador hasta que efectivamente lo haya pagado, con lo cual, Hacienda, que somos todos, nunca pierde. Página 6 de 7 Igualmente, es muy posible que el hecho de optar por la aplicación del RECC pueda implicar, en la práctica, problemas comerciales con algunos de los clientes, por las consecuencias de “aumento de coste administrativo” para éstos últimos, además del coste financiero por la NO deducibilidad del IVA hasta el momento del pago (ver noticia publicada en expansión en el link siguiente). http://rsocial.expansionpro.orbyt.es/epaper/xml_epaper/Expansi%C3%B3n/20_11_2013/pla_3634_Nacional/xml_arts/art_1052576 2.xml?SHARE=6C23C0F29C6C4F158F7CA6264B4863058E2D20170259815B8169A4C507A7E16D9F9C7EB93F58F7C5D6A80965C3BF7 A9635A39CEC755DFBF5D9F306559BABAC2AEC8A6D258652EAA4DAB203B9CD625D26BF39938545211D5C5526947FDD55399D Y, a todo lo anterior, añadir: a) A efectos prácticos, la fecha de prescripción del impuesto, pasa de los 4 a los 5 años, ya que las últimas facturas del ejercicio, normalmente se pagaran en el transcurso del ejercicio siguiente, con lo cual, el inicio del plazo para computar la prescripción será en el año siguiente a la fecha de la operación y/o expedición de la factura. b) Si se nos ocurre hacer caso omiso a la deducción en el momento del pago según el RECC, y deducir el IVA soportado como si del régimen general se tratase, estaremos en uno de los supuestos de traslación temporal del derecho a la deducción del IVA, aspecto contemplado como infracción tributaria. Por último, indicar que en el siguiente enlace a la página web de la AEAT, se despejan algunas de las dudas de la aplicación del RECC, pero cuidado, que lo allí expuesto, no es vinculante para la AEAT, si bien entendemos que, las conductas seguidas por los Sujetos Pasivos según dichos preceptos, no serían constitutivas de sanción. http://www.agenciatributaria.es/AEAT.internet/Inicio_es_ES/_Segmentos_/Empresas_y_profesionales/Empresarios_individuales_y_ profesionales/IVA/Novedades_en_IVA/Ano_2013__Normas_publicadas/Preguntas_frecuentes_sobre_el_regimen_especial_del_crit erio_de_caja/Preguntas_frecuentes_sobre_el_regimen_especial_del_criterio_de_caja.shtml Para cualquier duda o más información, podéis dirigiros al departamento fiscal [email protected] y [email protected]. Saludos Cordiales y,……, que siga la fiesta ¡!!!! Àlex Martínez Soci‐Director [email protected] Ester Hervas Letrada ICAB nº 32.624 [email protected] Página 7 de 7