BOLETÍN INFORMATIVO 171 Julio 2016

Anuncio

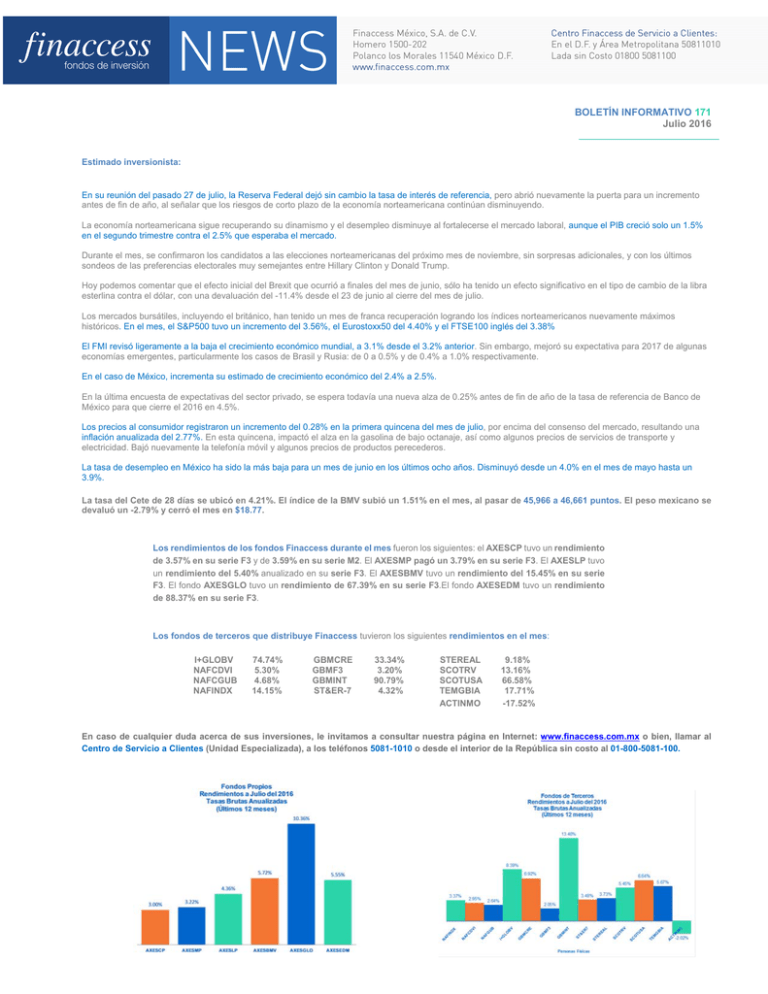

BOLETÍN INFORMATIVO 171 Julio 2016 Estimado inversionista: En su reunión del pasado 27 de julio, la Reserva Federal dejó sin cambio la tasa de interés de referencia, pero abrió nuevamente la puerta para un incremento antes de fin de año, al señalar que los riesgos de corto plazo de la economía norteamericana continúan disminuyendo. La economía norteamericana sigue recuperando su dinamismo y el desempleo disminuye al fortalecerse el mercado laboral, aunque el PIB creció solo un 1.5% en el segundo trimestre contra el 2.5% que esperaba el mercado. Durante el mes, se confirmaron los candidatos a las elecciones norteamericanas del próximo mes de noviembre, sin sorpresas adicionales, y con los últimos sondeos de las preferencias electorales muy semejantes entre Hillary Clinton y Donald Trump. Hoy podemos comentar que el efecto inicial del Brexit que ocurrió a finales del mes de junio, sólo ha tenido un efecto significativo en el tipo de cambio de la libra esterlina contra el dólar, con una devaluación del -11.4% desde el 23 de junio al cierre del mes de julio. Los mercados bursátiles, incluyendo el británico, han tenido un mes de franca recuperación logrando los índices norteamericanos nuevamente máximos históricos. En el mes, el S&P500 tuvo un incremento del 3.56%, el Eurostoxx50 del 4.40% y el FTSE100 inglés del 3.38% El FMI revisó ligeramente a la baja el crecimiento económico mundial, a 3.1% desde el 3.2% anterior. Sin embargo, mejoró su expectativa para 2017 de algunas economías emergentes, particularmente los casos de Brasil y Rusia: de 0 a 0.5% y de 0.4% a 1.0% respectivamente. En el caso de México, incrementa su estimado de crecimiento económico del 2.4% a 2.5%. En la última encuesta de expectativas del sector privado, se espera todavía una nueva alza de 0.25% antes de fin de año de la tasa de referencia de Banco de México para que cierre el 2016 en 4.5%. Los precios al consumidor registraron un incremento del 0.28% en la primera quincena del mes de julio, por encima del consenso del mercado, resultando una inflación anualizada del 2.77%. En esta quincena, impactó el alza en la gasolina de bajo octanaje, así como algunos precios de servicios de transporte y electricidad. Bajó nuevamente la telefonía móvil y algunos precios de productos perecederos. La tasa de desempleo en México ha sido la más baja para un mes de junio en los últimos ocho años. Disminuyó desde un 4.0% en el mes de mayo hasta un 3.9%. La tasa del Cete de 28 días se ubicó en 4.21%. El índice de la BMV subió un 1.51% en el mes, al pasar de 45,966 a 46,661 puntos. El peso mexicano se devaluó un -2.79% y cerró el mes en $18.77. Los rendimientos de los fondos Finaccess durante el mes fueron los siguientes: el AXESCP tuvo un rendimiento de 3.57% en su serie F3 y de 3.59% en su serie M2. El AXESMP pagó un 3.79% en su serie F3. El AXESLP tuvo un rendimiento del 5.40% anualizado en su serie F3. El AXESBMV tuvo un rendimiento del 15.45% en su serie F3. El fondo AXESGLO tuvo un rendimiento de 67.39% en su serie F3.El fondo AXESEDM tuvo un rendimiento de 88.37% en su serie F3. Los fondos de terceros que distribuye Finaccess tuvieron los siguientes rendimientos en el mes: I+GLOBV NAFCDVI NAFCGUB NAFINDX 74.74% 5.30% 4.68% 14.15% GBMCRE GBMF3 GBMINT ST&ER-7 33.34% 3.20% 90.79% 4.32% STEREAL SCOTRV SCOTUSA TEMGBIA ACTINMO 9.18% 13.16% 66.58% 17.71% -17.52% En caso de cualquier duda acerca de sus inversiones, le invitamos a consultar nuestra página en Internet: www.finaccess.com.mx o bien, llamar al Centro de Servicio a Clientes (Unidad Especializada), a los teléfonos 5081-1010 o desde el interior de la República sin costo al 01-800-5081-100. BOLETÍN INFORMATIVO 171 Julio 2016 COMENTARIO ECONÓMICO Economía internacional: A un mes del BREXIT, resulta más claro que el mayor impacto de la decisión histórica se lo llevará el Reino Unido; las consecuencias para la economía europea y mundial serán marginales. A treinta días del referéndum, la libra esterlina se ha depreciado un 11.4% de 1.49 a 1.32 dólares por libra esterlina. Sorprendentemente, el índice de la bolsa británica, el FTSE100, se ha incrementado en aproximadamente 6% sobre los niveles PRE-BREXIT. Durante el mes de julio, el Fondo Monetario Internacional (FMI) actualizó sus proyecciones del crecimiento económico mundial en -0.1% para el 2016 y 2017, dejando las cifras revisadas en 3.1% y 3.4%, respectivamente. Estados Unidos y China mantendrán sus ritmos actuales de expansión, en el primer caso en 2.2% y la economía asiática en 6.6%. El crecimiento de la Eurozona se estima en 1.6% para el 2016 y para el 2017 se revisa a la baja a 1.4%. Rusia y Brasil seguirán en recesión y finalmente en el 2017 volverán a crecer marginalmente, 1.0% y 0.5%, respectivamente. Las proyecciones económicas de México, se incrementaron de 2.4% a 2.5% para el presente año y 2.6% para el 2017. En este entorno de bajo crecimiento económico mundial, seguiremos viviendo con una divergencia de políticas monetarias, por un lado Europa, Gran Bretaña y Japón con políticas laxas que les facilite retomar un crecimiento económico más sólido, que genere los empleos tan necesarios y los aleje del fantasma deflacionario; por el otro lado, la Reserva Federal retomará, muy probablemente hacia finales de año, su política monetaria de alza de la tasa de interés interbancaria, particularmente, si la inflación general y la subyacente se mantienen alrededor del 1% y 2%, respectivamente. La inflación general es menor a la subyacente ya que se ve favorecida por la caída en los precios de la gasolina. La economía norteamericana sigue fortaleciéndose, todos sus indicadores de consumo, construcción de casas nuevas, los índices manufactureros y de servicios, siguen arrojando cifras positivas, ya nadie habla de recesión y coincidimos con el FMI que la economía crecerá alrededor del 2.2% en el presente año. La única incógnita que se resolverá hasta el martes 8 de noviembre es si Clinton o Trump gana la presidencia, el proceso electoral estadounidense se visualiza muy reñido. Economía mexicana: Como anticipamos, la actividad económica de México para mayo (aproximada por el Indicador Global de Actividad Económica (IGAE) publicado en el mes de julio) se incrementó en 2.2%, por encima de nuestro pronóstico del 2.0%. Hacia el interior, el sector primario (agropecuario), que es muy volátil, cayó 3.5% anual, mientras que el sector secundario (actividad industrial) creció sólo 0.4% impactado por la desaceleración de la producción manufacturera a niveles de 0.8% anual, la recesión del sector minero/petrolero mexicano que descendió -4.7% anual y el crecimiento de 2.8% que presentó la construcción. Por su parte, el sector terciario (servicios) registró un crecimiento de 3.5% anual derivado del incremento de 3.3% del comercio, el aumento de 4.9% de los servicios de transporte y la caída de 0.2% en el gasto gubernamental como consecuencia de los recortes implementados por el gobierno mexicano. Las cifras anteriores, parecen confirmar que la fuerte contracción de la actividad económica durante abril tuvo un carácter transitorio. Mantenemos nuestro pronóstico que la economía mexicana deberá crecer para el 2016 en un rango entre 2.3% y 2.5% anual. Durante el séptimo mes del año, Banco de México publicó las minutas de la reunión de política monetaria que celebran el último día de junio y en donde, en forma unánime, la Junta de Gobierno del Instituto Central decidió incrementar en 50 puntos base la tasa interbancaria a 4.25%. En la lectura del documento, resulta evidente que el balance de riesgos para la inflación se ha deteriorado, sobresaliendo la trayectoria ascendente que han presentado los componentes de mercancías y servicios de la inflación subyacente. Banxico, se vio en la necesidad de subir la tasa de referencia para evitar que la devaluación del peso se traduzca en el no cumplimiento de la meta de inflación del 3.0% anual. En México, el déficit en Cuenta Corriente está aumentado a niveles del 3% del PIB y su estructura de financiamiento es endeble, debido a que depende de flujos de capital de corto plazo. Para el resto del año, continuamos esperando un mercado cambiario altamente volátil, debido a una gran cantidad de riesgos geopolíticos -destacando la elección presidencial norteamericana- y pronosticamos que Banco de México vuelva a subir 25 puntos base en diciembre, para ubicar la tasa de referencia en 4.50% para finales del 2016. Tipo de Cambio, Mercado de Capitales y Tasas de Interés: El Banco de México, en julio, mantiene el objetivo para la Tasa de Interés Interbancaria a un día en 4.25%, después de que el mes pasado la aumentara en 50 puntos base, sorprendiendo al mercado. Por parte de la Fed, las estimaciones actuales de mercado indican que podría incrementar ligeramente las tasas hacia fin de año. El bono a diez años cerró el mes de julio en 5.93%, con un incremento marginal de 4bps con respecto a junio, que cerró en 5.89%. Por su parte el peso terminó julio en $18.77, una depreciación de 0.51 pesos, el 2.79%, versus el cierre de junio de $18.26. La Bolsa cerró en julio en 46,661 puntos con un avance de 695 puntos, 1.51% sobre el cierre de junio de 45,966 unidades. AVISOS ESPECIALES Días inhábiles: De acuerdo con las disposiciones de carácter general de la Comisión Nacional Bancaria y de Valores, se suspenderán operaciones en las siguientes fechas: 16 Septiembre 2016 21 Noviembre 2016 02 Noviembre 2016 12 Diciembre 2016 La información sobre las comisiones y gastos consultar en nuestra página en Internet: www.finaccess.com.mx Finaccess México S.A. de C.V. Sociedad Operadora de Fondos de Inversión