Reforma Fiscal 2015

Anuncio

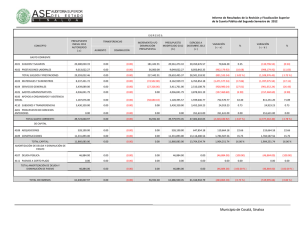

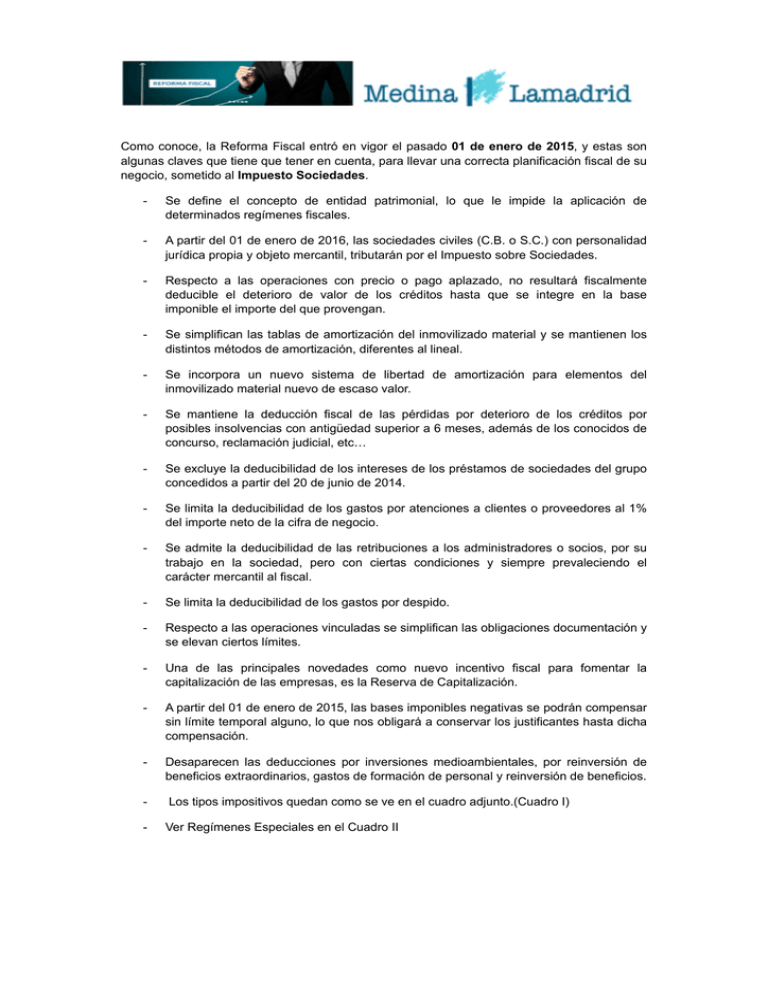

! ! Como conoce, la Reforma Fiscal entró en vigor el pasado 01 de enero de 2015, y estas son algunas claves que tiene que tener en cuenta, para llevar una correcta planificación fiscal de su negocio, sometido al Impuesto Sociedades. - Se define el concepto de entidad patrimonial, lo que le impide la aplicación de determinados regímenes fiscales. - A partir del 01 de enero de 2016, las sociedades civiles (C.B. o S.C.) con personalidad jurídica propia y objeto mercantil, tributarán por el Impuesto sobre Sociedades. - Respecto a las operaciones con precio o pago aplazado, no resultará fiscalmente deducible el deterioro de valor de los créditos hasta que se integre en la base imponible el importe del que provengan. - Se simplifican las tablas de amortización del inmovilizado material y se mantienen los distintos métodos de amortización, diferentes al lineal. - Se incorpora un nuevo sistema de libertad de amortización para elementos del inmovilizado material nuevo de escaso valor. - Se mantiene la deducción fiscal de las pérdidas por deterioro de los créditos por posibles insolvencias con antigüedad superior a 6 meses, además de los conocidos de concurso, reclamación judicial, etc… - Se excluye la deducibilidad de los intereses de los préstamos de sociedades del grupo concedidos a partir del 20 de junio de 2014. - Se limita la deducibilidad de los gastos por atenciones a clientes o proveedores al 1% del importe neto de la cifra de negocio. - Se admite la deducibilidad de las retribuciones a los administradores o socios, por su trabajo en la sociedad, pero con ciertas condiciones y siempre prevaleciendo el carácter mercantil al fiscal. - Se limita la deducibilidad de los gastos por despido. - Respecto a las operaciones vinculadas se simplifican las obligaciones documentación y se elevan ciertos límites. - Una de las principales novedades como nuevo incentivo fiscal para fomentar la capitalización de las empresas, es la Reserva de Capitalización. - A partir del 01 de enero de 2015, las bases imponibles negativas se podrán compensar sin límite temporal alguno, lo que nos obligará a conservar los justificantes hasta dicha compensación. - Desaparecen las deducciones por inversiones medioambientales, por reinversión de beneficios extraordinarios, gastos de formación de personal y reinversión de beneficios. - Los tipos impositivos quedan como se ve en el cuadro adjunto.(Cuadro I) - Ver Regímenes Especiales en el Cuadro II A continuación se recoge un cuadro con los tipos en vigor para los ejercicios 2015 y 2016: 2015 28% Ejercicio 2016 25% 33% 30% 30% 30% 15% 20% 15% 20% Entidades de nueva creación (primer periodo con base Imponible positiva y el siguiente) Base hasta 300.000 € Exceso sobre 300.000€ 15% 15% 15% 15% Entidades con cifra de negocios inferior a 5 millones de euros y plantilla inferior a 25 empleados, que tribute al tipo general y creen o mantengan empleo. DT 22ª Base hasta 300.000 € Exceso sobre 300.000€ 20% 25% 20% 25% Entidades con cifra de negocios inferior a 5 millones de euros y plantilla inferior a 25 empleados, que tribute al tipo general y creen o mantengan empleo Base hasta 300.000 € Exceso sobre 300.000€ 25% 25% 25% 25% Empresas de reducida dimensión (cifra negocio inferior a 10 millones de euros) Base hasta 300.000 € Exceso sobre 300.000€ 25% 28% 25% 25% 25% 10% 28% 25% 10% 25% 25% 30% 25% 30% 20% 30% 20% 30% 1% 1% 0% 0% Tipo general Entidades dedicadas a exploración, investigación y explotación de yacimientos de hidrocarburos Entidades de crédito Entidades de nueva creación (primer periodo con base imponible positiva y el siguiente constituidas entre 1/1/13 y 31/12/14) DT 22ª Base hasta 300.000 € Exceso sobre 300.000€ Entidades parcialmente exentas (entidades sin fines lucrativos, colegios profesionales, mutuas, …) Entidades sin fines lucrativos acogidos a la Ley 49/2002 Comunidades titulares de montes vecionales Cooperativas de crédito y cajas rurales Resultados cooperativos Resultados extracooperativos Cooperativas fiscalmente protegidas Resultados cooperativos Resultados extracooperativos SICAV Fondos de inversión Sociedades y fondos de inversión inmobiliaria Fondo de regulación del mercado hipotecario Fondos de pensiones ENERO 2015 GABINETE DE ESTUDIOS 37 Regímenes Especiales Impuesto Sociedades - - “Cuadro II” Empresas de Reducida Dimensión.-(Cifra de negocio < 10 MLL €) Entidad patrimonial no aplica incentivos fiscales. Empresas del artº 42 CºCº (Grupo) para el cálculo cifra de negocio se tiene en cuenta las normas de consolidación contable. Tipos se adaptan, al 25% y 28%. Se suprime la libertad de amortización para bienes de escaso valor anterior y se adapta a la actual con carácter general. Se suprime la amortización acelerada de elementos patrimoniales objeto de reinversión, aunque se mantiene un régimen transitorio, e igualmente para mantiene para 2015 el régimen transitorio respecto a la libertad de amortización de elementos nuevos del activo material fijo. Se mantiene la libertad de amortización vinculada a la creación de empleo. Se mantiene la amortización acelerada en función de 2 veces el % máximo para elementos nuevos. Se mantiene la deducibilidad fiscal del deterioro de créditos para la cobertura de riesgos, con el límite del 1% del saldo de deudores. La principal novedad es la creación de un régimen denominado “Reserva de Nivelación de Bases Imponibles” - - Permite reducir la base imponible positiva hasta en un 10% de su importe. Sin que supere 1 millón de euros. Esta reducción debe integrarse en las bases imponibles de los 5 años inmediatos y sucesivos, a medida que la entidad obtenga BIN´s. Se debe dotar una reserva indisponible por el importe de la minoración Entidades dedicadas al arrendamiento de viviendas. Requisitos: Número de viviendas arrendadas más de 8 y que estén en esta situación al menos 3 años. Se modifica la bonificación del 90% al 85% y se establece la incompatibilidad con la Reserva de Capitalización..