ingresos brutos-pcia

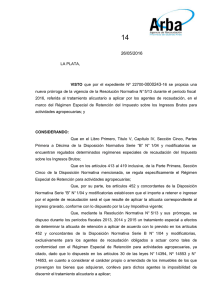

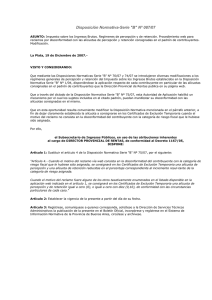

Anuncio

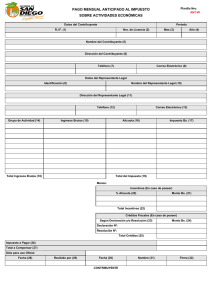

ESTUDIO CIANCAGLINI Contadores Publicos Cr. Alejandro A. Ciancaglini Cr. Bernardo A. Ciancaglini Maipú Nro. 257 ( 7513)A.G.Chaves-Bs.As. TEL/FAX 02983-484276 Email : [email protected] / [email protected] IMPUESTOS –SOCIEDADES-LABORAL PROVINCIA DE BS.AS.-ARBA-RESOLUCION NORMATIVA NRO. 5/2013.- RETENCION DE IMPUESTO A LOS INGRESOS BRUTOS DE VENTAS AGROPECUARIAS EN PCIA. DE BS.AS.-PRORROGA DE LA RES . NORM. Nro. 5/2013 COMENTARIO: La Res Normativa Nro. 25/2013 de ARBA, establece la prórroga hasta el 30 de setiembre de 2013 de la Res. Normativa Nro. 5 cuyo vencimiento operara el 30 de Junio pasado, referida al régimen de retenciones establecido por la Res. Nro. 42/2012. Reiteramos lo oportunamente mencionado respecto al régimen de retenciones de la res. Nro. 42/12 para producción agropecuaria .Es así que el 21-03-12, fue publicada la Res. Nor. Nro. 5/13 que dispuso que a los efectos de determinar la retención aplicable a las ventas de producción agropecuaria reguladas por la Res. Nro. 42/13 de ARBA, no deberá tenerse en consideración la distinción entre ventas de producción agropecuaria proveniente de campos arrendados, las que se encuentran sujetas a una alícuota diferencial del 2% del Impuesto a los Ingresos Brutos , cuando el ingreso del productor supere los $ 10.000.000 en el ejercicio anterior, situación que contempla el Art. 30 de la Ley Nro. 14.394.En consideración a las dificultades planteadas para la aplicación de la alícuota diferencial en el padrón de la Res. 42/12, que no distingue la categorización mas allá de los ingresos del sujeto pasible, la ARBA recepta la situación planteada por los agentes de retención en cuanto a la imposibilidad práctica de cumplimiento del régimen retentivo que exige a los sujetos la retención a la alícuota a la que están gravadas las operaciones(en este caso, el 2%) .La Resolución viene a considerar que,….“hasta tanto se establezcan esos mecanismos, en pos de una razonable administración de la carga pública que recae sobre los agentes de recaudación que deben actuar como tales en el marco del referido Régimen Especial de Retención, se estima conveniente disponer que, por un plazo determinado, a efectos de determinar la alícuota de retención a aplicar de acuerdo a lo previsto en el artículo 452 y concordantes de la Disposición Normativa Serie B Nº 1/04 y modificatorias, dichos agentes no deberán considerar lo dispuesto en el artículo 30 de la Ley Nº 14394;…” (S/Texto del considerando).Mencionamos también oportunamente que el criterio de aplicar la alícuota que corresponde según surge del padrón actualmente incorporado a la Web de ARBA, en función de los ingresos del sujeto pasible, es el correcto sin otro condicionamiento, no correspondía exigir a los productores ninguna manifestación con carácter de declaración jurada a los efectos de su encuadramiento y aplicación de alícuota diferencial.- Ello así, hasta tanto, tal como lo expresa la normativa, la ARBA proceda a adecuar el padrón a los efectos de categorizar los sujetos pasibles en función de su encuadramiento fiscal consistente con su verdadera situación en la actividad, origen y magnitud de ingresos, que supuestamente ocurriría antes de la fecha límite del 30 de Junio de 2013 .Ante la inexistencia del nuevo padrón modificado, la ARBA prorroga la vigencia de la Res. Nro. 5 hasta el 30 de Setiembre de 2013.Consecuentemente deberán aplicarse las siguientes alícuotas de retención: 1- ) Para liquidaciones primarias de granos de sujetos cuya producción provenga de la jurisdicción de Pcia. de Bs. As. Para ingresos anuales hasta $ 60.000.000.00 …… alícuota 1% Grupo 6- ingresos anuales superiores a 60 millones de pesos… alícuota 1.75% 2- ) Para liquidaciones primarias de granos de sujetos originadas en extraña jurisdicción de la Pcia. de Bs. As: A la Base la base imponible del 15% prevista en el Art. 13 del CM, aplicar la alícuota del 4%.- Los sujetos que superen los $ 10.000.000.00 de ingresos del ejercicio anterior y menores a $ 60.000.000, que tengan liquidaciones provenientes de campos arrendados deberán liquidar en oportunidad de presentar la D.j. mensual el impuesto del 2% y proceder a abonar la diferencia de Impuesto del 1% (no retenida) correspondiente al periodo de su liquidación . Asimismo, aquellos que hayan sufrido retenciones del 1.75 % por superar el parámetro indicado deberán liquidar el 0.25% restante mediante el mismo procedimiento.- CR. ALEJANDRO A. CIANCAGLINI TEXTO DE LA NORMA: LA PLATA, 28 DE JUNIO DE 2013 VISTO: Que por el expediente Nº 22700-29028/13 se propicia la prórroga de la vigencia de la Resolución Normativa N° 5/13 que regula una medida temporaria referida al tratamiento tributario a aplicar por los agentes de recaudación, en el marco del Régimen Especial de Retención del Impuesto sobre los Ingresos Brutos para actividades agropecuarias; y CONSIDERANDO: Que en el Libro Primero, Titulo V, Capítulo IV, Sección Cinco, Partes Primera a Décima de la Disposición Normativa Serie "B" N° 1/04 y modificatorias se encuentran regulados determinados regímenes especiales de recaudación del Impuesto sobre los Ingresos Brutos; Que los artículos 413 a 419, ambos inclusive, de la Disposición Normativa mencionada en el párrafo anterior regulan particularmente el régimen vinculado a la actividad agropecuaria; Que, por su parte, los artículos 452 y concordantes de la Disposición Normativa Serie "B" N° 1/04 y modificatorias establecen que el importe a retener e ingresar por el agente de recaudación será el que resulte de aplicar la alícuota correspondiente al ingreso gravado, conforme con lo dispuesto por la Ley Impositiva vigente; Que, mediante la Resolución Normativa N° 5/13, se dispuso que, entre el 1° de enero y el 30 de junio del corriente año, a efectos de determinar la alícuota de retención a aplicar de acuerdo con lo previsto en los artículos 452 y 455 de la Disposición Normativa Serie B N° 1/04, los agentes de recaudación obligados a actuar como tales de conformidad con el Régimen Especial de Retención para actividades agropecuarias, ya citado, no deberán considerar lo dispuesto en el artículo 30 de la Ley N° 14394; Que, actualmente, manteniéndose las particularidades que llevaron al dictado de la citada Resolución Normativa, se considera necesario prorrogar su vigencia; Que han tomado intervención la Subdirección Ejecutiva de Recaudación y Catastro, la Subdirección Ejecutiva de Planificación y Coordinación, y sus dependencias; Que la presente se dicta en uso de las atribuciones conferidas por la Ley Nº 13766; Por ello, EL DIRECTOR EJECUTIVO DE LA AGENCIA DE RECAUDACIÓN DE LA PROVINCIA DE BUENOS AIRES RESUELVE: Artículo 1º: Prorrogar la vigencia de la Resolución Normativa N° 5/13 hasta el 30 de septiembre de 2013, inclusive. Artículo 2º: Registrar, comunicar, publicar, dar al Boletín Oficial y al SINBA. Cumplido, archivar.