Planteo y solución de Caso Práctico. Período Octubre 2013.

Anuncio

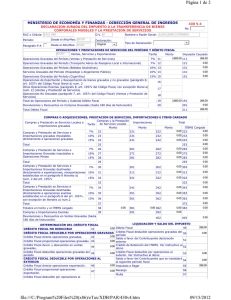

PRORRATEO DEL CREDITO FISCAL - Parte I Ejercicio Práctico INTRODUCCIÓN El primer párrafo del artículo 13 de la Ley del Impuesto al Valor establece las condiciones que deben considerarse a los efectos de determinar si corresponde prorratear los créditos fiscales del contribuyente. Las mencionadas condiciones son: -las compras, importaciones definitivas, locaciones y prestaciones de servicios se destinen indistintamente a operaciones gravadas y a operaciones exentas o no gravadas y -su apropiación a unas u otras no fuera posible. Es decir, que en una primera etapa debe evaluarse si las adquisiciones realizadas por el contribuyente pueden relacionarse directamente con las actividades gravadas y una vez descartado el mencionado paso se aplica, de manera residual, el prorrateo. A los efectos de comenzar a abordar el tema se realiza esta primera entrega con un minicaso práctico. EJERCICIO PRÁCTICO - Datos del Mes de Octubre de 2013 - Actividades del Contribuyente y Tratamiento en el Impuesto Venta de especialidades medicinales: Actividad Exenta de acuerdo a lo previsto por el inciso f) del art. 7 de la Ley de IVA Venta de productos de perfumería: Actividad alcanzada según lo establecido por el inciso a) del art. 1 de la Ley de IVA. - Fórmula General para el Cálculo del prorrateo del crédito fiscal Monto Neto de Operaciones Gravadas % Crédito Fiscal Computable= ---------------------------------------------------------------Monto Neto de la Totalidad de las Operaciones (gravadas + exentas + no gravadas) 1 - Ventas del Mes Ventas netas de Especialidades Medicinales (EXENTO): $ 450.000 Ventas netas de productos de perfumería (GRAVADO): $ 650.000 IVA correspondiente a las ventas de productos perfumería: $ 136.500 - Gastos del Mes Neto IVA Locación inmueble (1) 20.000 4200 Bolsas para perfumes (2) 1.500 315 Bolsas para medicamentos (3) 1.000 210 (1) El inmueble es utilizado para la venta de ambas actividades. (2) Las bolsas sólo se utilizan para productos de perfumería. (3) Las bolsas sólo se utilizan para medicamentos. - Aplicación de la Fórmula 650.000 650.000 % Crédito Fiscal Computable = ----------------------------- = ---------------- = 0.59 650.000 + 450.000 1.100.000 Es decir que sólo se podrá computar el 59% del crédito fiscal relacionado con compras, importaciones definitivas, locaciones y prestaciones de servicios destinadas ambas actividades. De acuerdo a los datos precedentes, Crédito Fiscal Facturado Crédito Fiscal Computable Locación inmueble (A) 4200 2478 (4200*0.59) Bolsas para perfumes (B) 315 315 Bolsas para medicamentos (C) 210 - ------------------------------------------------------------------------------------------------------------------------------Total a Computar en DDJJ 10/2013 2793 A) Se computa sólo el 59% del crédito fiscal facturado. B) Se computa el 100% del crédito fiscal facturado, debido a que el material se utiliza en la actividad gravada. C) No se computa el crédito fiscal, dado que la actividad se encuentra exenta. 2