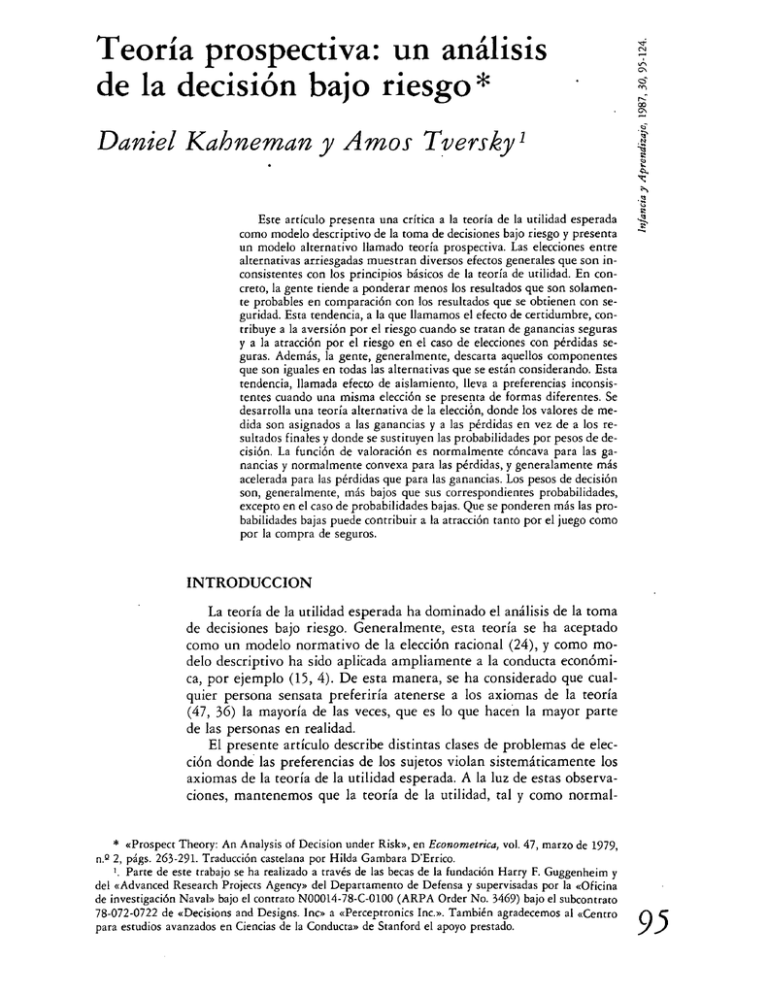

Teoría prospectiva un análisis de la decisión bajo riesgo

Anuncio