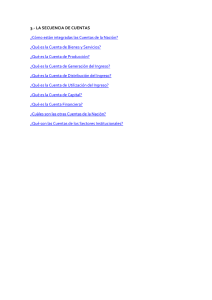

SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EMPRESAS

Anuncio

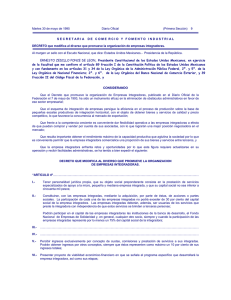

SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EMPRESAS INTEGRADORAS Concepto La empresa integradora es una forma de organización empresarial que asocia a personas físicas o morales de escala micro, pequeña y mediana (PYMES) formalmente constituidas. Su objeto social es prestar servicios especializados a sus socios, tales como: • • • Gestionar el financiamiento. Comprar de manera conjunta materias primas e insumos. Vender de manera consolidada la producción. Mediante estos esquemas de asociación las PYMES elevan su competitividad. Antecedentes Con el fin de propiciar un desarrollo más equilibrado, promoviendo la utilización regional de los recursos y la creación de empleos productivos, era necesario establecer programas de organización interempresarial para la formación de empresas integradoras de industrias micro, pequeñas y medianas en ramas y regiones con potencial exportador, para fortalecer su crecimiento mediante cambios cualitativos en la forma de comprar, producir y comercializar, a efecto de consolidar su presencia en el mercado interno e incrementar su concurrencia en los mercados de exportación. Para ello se consideró conveniente la creación de una figura denominada “Empresa integradora”, encargada de prestar servicios calificados a sus asociados y de realizar gestiones y promociones orientadas a modernizar y ampliar la participación de sus integradas, entre otras actividades. Objetivos • • • • Lograr mayor capacidad de negociación en los mercados de materias primas, insumos, tecnología, productos terminados y financieros. Consolidar su presencia en el mercado interno e incrementar su participación en el de exportación. Fomentar la especialización de las empresas en productos y procesos que cuenten con ventajas comparativas. Generar economías de escala. SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. Marco legal Decreto que promueve la organización de empresas integradoras, publicado en el Diario Oficial de la Federación el 7 de mayo de 1993 y modificado el 30 de mayo de 1995, el cual en su artículo 5o. establece que dichas empresas podrán tributar en el Régimen Simplificado, establecido en el Título II, Capítulo VII de la Ley del Impuesto sobre la Renta, así como el Capítulo I, II y III de la Ley del Impuesto al Valor Agregado y el artículo 1o. y 12 de la Ley del Impuesto al Activo. Posteriormente, se consideró conveniente incluir dentro de los capítulos que comprende la “Resolución que otorga facilidades administrativas a los sectores de contribuyentes que en la misma se señalan”, publicada en el Diario Oficial de la Federación el 28 de abril de 1995, el correspondiente a Empresas Integradoras, el cual se adiciona a la misma, con fecha 16 de junio de 1995, como Capítulo Vigésimo Tercero de dicha Resolución. Para el ejercicio de 2000 las facilidades administrativas aplicables a las Empresas Integradoras se encuentran contempladas en el Capítulo 9. de la Resolución de Facilidades Administrativas en el Régimen Simplificado para 1999, publicada en el Diario Oficial de la Federación el 30 de abril del mismo año, prorrogada su vigencia para 2000, conforme al Diario Oficial de la Federación del 29 de diciembre de 1999. Actualmente, a partir de 2002, las disposiciones relativas a las empresas integradoras se encuentran en el texto de la Ley del Impuesto sobre la Renta, en el Título II, Capítulo VII de dicha Ley. Obligaciones fiscales que deben cumplir • Inscribirse en el Registro Federal de Contribuyentes a través del formulario R-1 y su Anexo 2. • (Folleto: Inscripción en el Registro Federal de Contribuyentes. Personas Morales) En el caso de las empresas integradas, deberán manifestar en el anexo correspondiente del formato R-1, el hecho de ser socio de una empresa integradora. Ésto deberá señalarse en el anexo 2 si se trata de una persona moral integrada o en los anexos 4 ó 5 si se trata de personas físicas con actividades empresariales del régimen general o intermedio que sean socias o integradas de una empresa integradora. (Ver Formas fiscales vigentes) Adicionalmente, las empresas integradoras deberán solicitar a la Secretaría de Economía mediante escrito libre, la inscripción de la empresa integradora en el Registro Nacional de Empresas Integradoras. SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. • • • • • • • • • Llevar contabilidad conforme al Código Fiscal de la Federación (excepto en el Régimen Intermedio, ya que los contribuyentes de este régimen podrán llevar contabilidad simplificada). Elaborar un estado de posición financiera y levantar inventarios de existencias al 31 de diciembre. Celebrar un convenio con sus empresas integradas (Personas Físicas y Personas Morales) a través del cual acepten que sea la empresa integradora la que facture las operaciones que realicen a través de esta última, comprometiéndose a no expedir ningún otro comprobante por dichas operaciones. Expedir a cada empresa integrada una relación de operaciones que por su cuenta facture, debiendo conservar copia de la misma y de los comprobantes con requisitos fiscales que expidan, los que deberán coincidir con dicha relación. Esta relación incluye también compras, gastos e inversiones efectuadas por cuenta de las integradas. Presentar declaración informativa, a más tardar el 15 de febrero de cada año, ante la Administración Local de Asistencia al Contribuyente que corresponda a su domicilio fiscal, con la información de las operaciones realizadas en el ejercicio inmediato anterior por cuenta de sus integradas. Expedir y conservar comprobantes de sus ventas de acuerdo con el Código Fiscal de la Federación y su Reglamento. Solicitar y conservar comprobantes de sus compras. Realizar pagos provisionales mensuales a más tardar el 17 del mes inmediato posterior a aquél al que corresponda el pago o conforme al primer carácter alfabético del RFC (vía Internet). Presentar declaración anual en el mes de marzo del ejercicio inmediato posterior al ejercicio que se declara (vía Internet Régimen fiscal en el que deben tributar Las empresas integradoras se encuentran obligadas a tributar en el Régimen Simplificado debiendo determinar su utilidad o su pérdida a través del esquema de flujo de efectivo, establecido en el Título IV, Capítulo II, Sección I de la Ley del Impuesto sobre la Renta. Flujo de efectivo Consiste en determinar el impuesto sobre la renta considerando los ingresos cuando el contribuyente efectivamente los cobre, y los gastos o deducciones cuando efectivamente los pague. De los ingresos se restan las deducciones y el resultado será la utilidad o la pérdida, que en su caso se podrá disminuir en años posteriores. Para estos efectos se aplicará la tasa de 30% de impuesto sobre la renta. SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. Opción para tributar en el Régimen Intermedio Las empresas integradoras cuyos ingresos en el ejercicio inmediato anterior no hubieran excedido de $10'000,000 podrán aplicar el Régimen Intermedio establecido en la Sección II, Capítulo II, Título IV de la Ley del Impuesto sobre la Renta. Impuesto al valor agregado El impuesto al valor agregado se calculará aplicando el esquema de flujo de efectivo, que opera en forma similar al impuesto sobre la renta, ya que el impuesto se causa cuando el contribuyente cobra efectivamente el ingreso de cuotas, comisiones y prestación de servicios, el cual se determina aplicando la tasa que corresponda al total de sus ingresos obtenidos en el mes (trasladado), restando el impuesto que le hayan cobrado (acreditable) en sus compras, inversiones y gastos del mismo periodo. Los pagos serán mensuales a más tardar el 17 del mes inmediato posterior a aquél al que corresponda el pago o conforme al primer carácter alfabético del RFC (vía Internet). Nota: Para efectos de este régimen no se aplicará el esquema de tributación por cuenta de sus integrantes, ya que las empresas integradas deberán tributar de manera individual de acuerdo con el régimen fiscal que les corresponda. Facilidades para el pago de impuestos federales Las compras de materias primas, los gastos e inversiones que efectúen las empresas integradas a través de la empresa integradora, podrán ser deducibles para las integradas en el por ciento que les corresponda, aun cuando los comprobantes fiscales no se encuentren a su nombre, siempre que la empresa integradora entregue a cada integrada una relación de las erogaciones que por su cuenta realice, debiendo conservar los comprobantes que reúnan los requisitos fiscales y copias de dicha relación. La empresa integradora deberá elaborar esta relación, en la que se consideren en su conjunto todas las operaciones realizadas por cuenta de las empresas integradas, así como el ingreso que por concepto de cuotas, comisiones y prestación de servicios perciba la integradora por dichas operaciones. La relación se deberá proporcionar a las integradas dentro de los 10 días siguientes al mes al que correspondan esas operaciones, y deberán contener los mismos requisitos de los comprobantes fiscales, por lo que éstos deberán estar impresos en establecimientos autorizados por el SAT. En el caso de que en la relación que al efecto elabore la empresa integradora no se consideren los ingresos a cargo de éstas por concepto de cuotas, comisiones y prestación de servicios, la misma podrá no estar impresa en los citados establecimientos. SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. Preguntas frecuentes 1.- ¿Las empresas socias deberán facturar a la Empresa Integradora y ésta a su vez facturar las ventas a terceros? Conforme a lo establecido en el artículo 84 de la Ley del Impuesto sobre la Renta, se señala que las Empresas Integradoras deberán estar a lo siguiente: • • Celebrar un convenio con sus empresas integradas (Personas Físicas y Personas Morales) a través del cual acepten que sea la empresa integradora la que facture las operaciones que realicen a través de esta última, comprometiéndose a no expedir ningún otro comprobante por dichas operaciones. Expedir a cada empresa integrada una relación de operaciones que por su cuenta facture, debiendo conservar copia de la misma y de los comprobantes con requisitos fiscales que expidan, los que deberán coincidir con dicha relación. En este orden de ideas los socios o integradas no facturan a la integradora, únicamente deberán conservar la liquidación que emita la Empresa Integradora. Fundamento legal: Artículo 84 de la Ley del Impuesto sobre la Renta. 2.- ¿Cómo se manejan las utilidades de la Empresa Integradora? Las empresas integradoras se encuentran obligadas a tributar en el Régimen Simplificado debiendo determinar su utilidad o su pérdida a través del esquema de flujo de efectivo. El Régimen de Flujo de Efectivo consiste en determinar el ISR considerando los ingresos cuando el contribuyente efectivamente los cobre, y los gastos o deducciones cuando efectivamente los pague. De los ingresos obtenidos restará las deducciones realizadas y el resultado será la utilidad o pérdida fiscal. Al resultado se aplicará la tasa del 30% de impuesto sobre la renta (tasa aplicable en el ejercicio de 2005). • • • • • No se establece límite de ingresos para tributar en el Régimen Simplificado. Pueden obtener ingresos por otros conceptos hasta por un 10% de sus ingresos totales. Se determina el impuesto conforme a lo efectivamente percibido y erogado. El impuesto se paga conforme a la utilidad real que se obtenga. Se amortizan las pérdidas fiscales que se obtengan. Fundamento legal: Artículo 84 de la Ley del Impuesto sobre la Renta. SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. 3.- ¿Cómo puedo obtener información para temas relacionados con las Empresas Integradoras? El SAT cuenta con orientación fiscal gratuita y confidencial en las Administraciones Locales de Asistencia al Contribuyente y Módulos de Atención Fiscal en todo el país. Si desea mayor información puede acudir a cualquiera de los Módulos de Asistencia al Contribuyente.