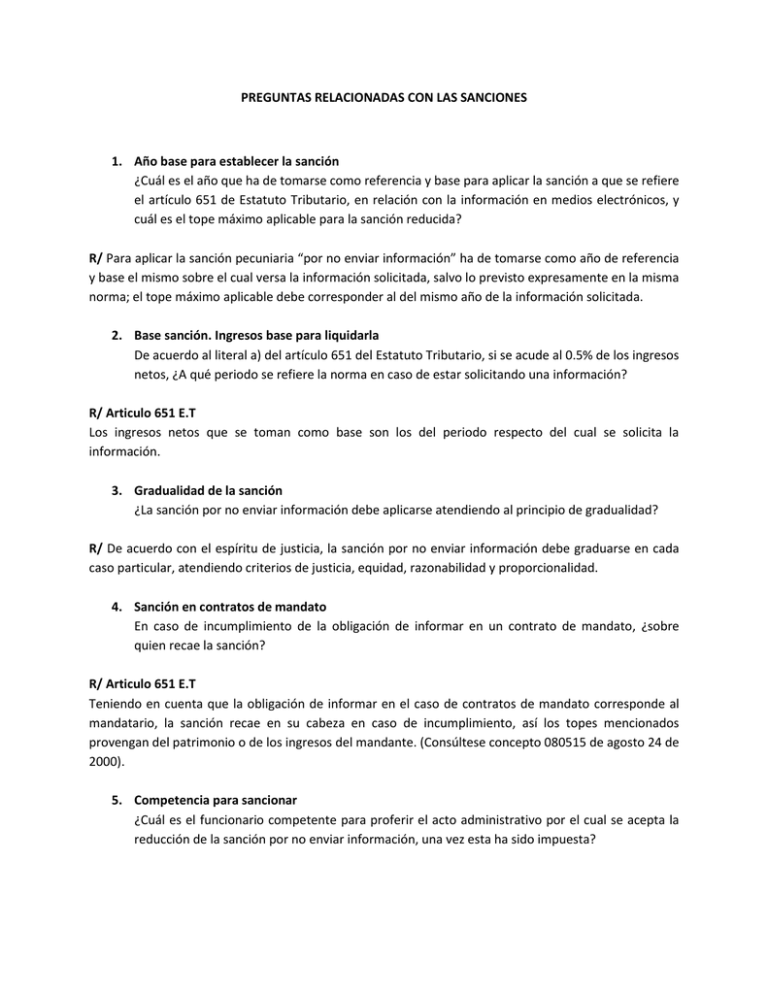

PREGUNTAS RELACIONADAS CON LAS SANCIONES 1. Año base

Anuncio

PREGUNTAS RELACIONADAS CON LAS SANCIONES 1. Año base para establecer la sanción ¿Cuál es el año que ha de tomarse como referencia y base para aplicar la sanción a que se refiere el artículo 651 de Estatuto Tributario, en relación con la información en medios electrónicos, y cuál es el tope máximo aplicable para la sanción reducida? R/ Para aplicar la sanción pecuniaria “por no enviar información” ha de tomarse como año de referencia y base el mismo sobre el cual versa la información solicitada, salvo lo previsto expresamente en la misma norma; el tope máximo aplicable debe corresponder al del mismo año de la información solicitada. 2. Base sanción. Ingresos base para liquidarla De acuerdo al literal a) del artículo 651 del Estatuto Tributario, si se acude al 0.5% de los ingresos netos, ¿A qué periodo se refiere la norma en caso de estar solicitando una información? R/ Articulo 651 E.T Los ingresos netos que se toman como base son los del periodo respecto del cual se solicita la información. 3. Gradualidad de la sanción ¿La sanción por no enviar información debe aplicarse atendiendo al principio de gradualidad? R/ De acuerdo con el espíritu de justicia, la sanción por no enviar información debe graduarse en cada caso particular, atendiendo criterios de justicia, equidad, razonabilidad y proporcionalidad. 4. Sanción en contratos de mandato En caso de incumplimiento de la obligación de informar en un contrato de mandato, ¿sobre quien recae la sanción? R/ Articulo 651 E.T Teniendo en cuenta que la obligación de informar en el caso de contratos de mandato corresponde al mandatario, la sanción recae en su cabeza en caso de incumplimiento, así los topes mencionados provengan del patrimonio o de los ingresos del mandante. (Consúltese concepto 080515 de agosto 24 de 2000). 5. Competencia para sancionar ¿Cuál es el funcionario competente para proferir el acto administrativo por el cual se acepta la reducción de la sanción por no enviar información, una vez esta ha sido impuesta? R/ La oficina competente para proferir el acto mediante el cual se acepta la reducción de la sanción, es la División Jurídica de la respectiva administración de impuestos, la cual deberá emitir la resolución correspondiente (consúltese concepto 080515 de agosto 24 de 2000) 6. Termino de firmeza de la información ¿Cuál es el término de firmeza de la información tributaria presentada en medios magnéticos o electrónicos y en caso de ser corregida se ampliaría este término? R/ Articulo 638 E.T. Las obligaciones tributarias son de dos clases: 1) la obligación tributaria sustancial o principal. deberes formales. 2) los La primera tiene por objeto el pago de tributo y las segundas están constituidas por diferentes obligaciones de hacer encaminadas a verificar el cumplimiento de la obligación tributaria sustancial. Por lo anterior, no se debe confundir el término de firmeza establecido en el ordenamiento tributario para las liquidaciones privadas, con la obligación de suministrar información en medios magnéticos o electrónicos, con lo que no podría predicarse las mismas consecuencias jurídicas, al asimilar este tipo de información a una declaración tributaria. Es así como la firmeza concierne a la extinción de la facultad por parte del Estado de revisar el contenido de una liquidación tributaria, mientras que en lo concerniente a las obligaciones de informar, el Estado tiene la facultad de imponer una sanción cuando esta obligación no se cumple o no se cumple totalmente, para lo cual cuenta con el termino de prescripción del artículo 638 del 638 del Estatuto Tributario (Consúltese concepto 016665 de septiembre 21 de 1999). 7. Termino para imponer sanciones ¿Cuál es el término para imponer sanciones? R/ Articulo 638 E.T Cuando las sanciones se imponen en resolución independiente, el termino de dos (2) años para formular el respectivo pliego de cargos se cuenta a partir de la fecha en que se presento la declaración de renta o de ingresos y patrimonio, del año durante el cual se incurrió en el hecho irregular sancionable, sin que por ello pueda entenderse que las sanciones deban estar vinculadas necesariamente a una vigencia fiscal determinada. 8. Sanción reducida ¿Cuál es la sanción que se reduce, la prevista en el E.T. o la que impone la Administración? R/ La sanción que se reduce es la que está prevista en el ordenamiento tributario, y no la sanción que estime la administración. Lo imperativo es que la administración imponga la sanción en los términos que la ley lo ordena; si no actúa así, sino imponiendo su arbitrio, puede el informante, respetando la norma que le concede el beneficio de la sanción reducida, determinar la base de acuerdo con la ley y con fundamento en dicha determinación, calcular el porcentaje de reducción de la sanción que en derecho corresponda. Si no es posible establecer la base para tasar la sanción, en el momento de su imposición, al no conocer el valor de las sumas respecto de las cuales no se suministro la información, la sanción de fijarse con base en la segunda parte del literal a) del artículo 651 del Estatuto Tributario, esto es, hasta del 0.5% de los ingresos netos (consúltese sentencia del Consejo de Estado 10035 de junio 9 de 2000). 9. Facultades de la administración tributaria ¿Cuáles son las facultades de la Administración Tributaria para solicitar información? R/ Articulo 631 y 631-2 E.T. La administración tributaria, está facultada en virtud del artículo 631 y 632-2 del Estatuto Tributario para solicitar la información a cualquier persona o entidad, independiente de su calidad de contribuyente o no contribuyente o declarante. 10. Requisitos para la reducción de la sanción ¿Cuáles son los requisitos para obtener el beneficio de la sanción reducida? R/ El contribuyente, para obtener el beneficio de la reducción de la sanción al 10 ó al 20%, debe acogerse al mecanismo de la reducción de la sanción por no enviar información consagrada en el Estatuto Tributario, para la cual debe presentar ante la oficina que se encuentre conociendo de la investigación, lo siguiente: a. Memoria de aceptación de la sanción reducida b. Acreditar que se presento la información c. Y acreditar el pago o acuerdo de pago de la sanción reducida (Consúltese sentencia del Consejo de Estado 9718 de agosto 20 de 1999). 11. Sanciones tributarias. proporcionalidad de las sanciones ¿Las sanciones tributarias deben ser proporcionales al daño causado? R/ No todo error en la información suministrada puede dar lugar a las sanciones previstas en el artículo 651 del Estatuto Tributario. Por lo tanto, las sanciones que imponga la administración por el incumplimiento de este deber, deben ser proporcionales al daño que genere. Si no existió daño, no puede haber sanción. La carga prueba, en general, la tiene la administración. Pero si existió mala fe por parte del administrado, al suministrar un dato erróneo, o una información que no correspondía a la solicitada, la carga de la prueba se trasladará a éste, quien deberá demostrar que no existió mala fe, y que del erros suministrado, no genero para él un beneficio no establecido en la ley, o daño a un tercero. Por tanto, la aplicación del principio de buena fe, en los términos del artículo 83 de la Constitución, no es de carácter absoluto en esta materia (consúltese sentencia de la corte constitucional C-160 de abril 15 de 1998). 12. Termino para aplicar la sanción por no informar y tope máximo ¿Cuál es el año que ha de tomarse como referencia y base para aplicar la sanción a la que se refiere el artículo 651 del Estatuto Tributario, en relación con la información en medios magnéticos y cuál es el tope máximo aplicable para la sanción reducida? R/ Para aplicar la sanción pecuniaria “por no enviar información” ha de tomarse como año de referencia y base, el mismo sobre el cual versa la información solicitada, salvo lo previsto expresamente en la misma norma. 13. Independencia de los procesos ¿Los procesos por omisión y por inexactitud en la información, son independientes? R/ Cuando a un obligado a informar se le profiere un pliego de cargos por no haber presentado la información, y con ocasión a este dentro del término se acogió a la sanción reducida del 10%, subsanando la omisión pagando la sanción reducida, la administración deberá aceptar dicha reducción, independientemente que la información presente errores. El hecho de que al haberse subsanado la omisión se haya cometido otra infracción, sancionable, conduce a la formulación de un nuevo pliego de cargos y de un nuevo procedimiento sancionatorio, al tenor del artículo 651 del Estatuto Tributario, es decir, que si a un obligado a informar se le profiere un pliego de cargos por no informar y dicha información presenta errores, se debe proferir un nuevo pliego de cargos por errores en la información. (Consúltese sentencia del Consejo de Estado 9216 de febrero 12 de 1999). 14. Imposición de una nueva sanción por no informar ¿Puede imponerse nueva sanción por no enviar información a un contribuyente a quien ya se sanciono en el mismo año gravable, cuando la información requerida es diferente? R/ Si puede imponerse sanción por no enviar información a un contribuyente a quien por ello ya se sanciono en el mismo año gravable, por incurrir en nuevos hechos que a ese titulo sean censurables, caso en el que, si esto sucede dentro de los dos años siguientes a la sanción en firme, se agravara el monto de la sanción por reincidencia (consúltese concepto 046803 de julio 26 de 2002).