obligación de conservar la documentación contable y fiscal

Anuncio

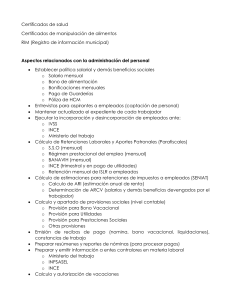

FORESTA 37, LOCAL IZQUIERDO TRES CANTOS (28760) MADRID TLF: 91 803 75 89 / FAX: 91 804 56 80 [email protected] OBLIGACIÓN DE CONSERVAR LA DOCUMENTACIÓN CONTABLE Y FISCAL El Código de Comercio establece que toda la documentación contable de un ejercicio (libros, documentación y justificantes) debe conservarse durante el plazo de 6 años desde la fecha del último apunte contable en libros (art. 30 C. Comercio). Esta obligación mercantil se extiende: - A los libros obligatorios (diario, inventario y cuentas anuales y en su caso, libro de actas, registro de acciones nominativas y de socios) - A los libros no obligatorios (por ejemplo, el mayor, registros de IVA, etc), - A la documentación y justificantes en que se soporten las anotaciones registradas en los libros (facturas emitidas y recibidas, tickets, facturas rectificativas, documentos bancarios, etc). La obligación de conservación se mantiene incluso en los supuestos de cese de la actividad. En caso de fallecimiento del empresario esta obligación se traslada a sus herederos legales, y en caso de disolución de la sociedad a los liquidadores. La normativa fiscal por su parte (art. 66 a 70 de la LGT) establece que los libros de contabilidad, así como los soportes documentales que justifiquen las anotaciones registradas en los libros (incluidos los programas y archivos informáticos y cualquier otro justificante que tenga trascendencia fiscal), deben conservarse, al menos, durante un plazo de 4 años. Es recomendable, además guardar de manera separada las facturas de los elementos de inmovilizado que le generan gasto por amortización, y toda la documentación relativa a ejercicios en los que se ha declarado base imponible negativa en el IS ya que en estos casos, el plazo de deber de conservación de la documentación puede exceder de los 6 años. Legislación aplicable - Código de Comercio - Ley General Tributaria ** ASESORIA DE EMPRESAS Y PARTICULARES * CONTABILIDAD * IMPUESTOS * ADMINISTRACION DE FINCAS** 1